新股前瞻│A股淘到13连板 康龙化成还想拿港股做“发酵罐”

提到炒股,医药绝对是不能忽略的板块。在港股除了传统药企之外,去年出台的上市新规,给未盈利生物药企也打开了上市大门,诸如信达生物(01801)、康希诺(06185)等新股上市表现一度引起众多投资者热议。

医药行业属于技术、资本密集型行业,除了传统大型药企之外,新型中小企业很难建立起完善的研发体系及充足的研发资金。随着新药研发推动以及行业整合,“技术外包”成为一种新方向。

智通财经APP获悉,近日,康龙化成(北京)新药技术股份有限公司(以下简称康龙化成)向港交所递交主板上市申请,高盛集团、中信里昂证券、东方证券(国际)为其联席保荐人。

与盈利生物药企不同的是,康龙化成不仅有盈利,而且增速还不低。2019年初在A股成功上市(300759),并创下13连板战绩。此次来到港股市场,未上市就已经成为话题。

核心业务稳定,新业务快速增长

康龙化成是一家全流程一体化医药研发服务平台,主要包括实验室服务、临床开发服务及CMC服务,业务主要分布在中国、美国及欧洲,致力于为客户加速药物创新。按照2018年收入计,康龙化成是中国第二大医药研发服务平台及全球三大药物发现服务供应商之一。

智通财经APP观察到,近几年康龙化成的业绩经历了显著增长。2016年至2018年收入分别为1.6、22.9及29.1亿元人民币(单位下同),年复合增长33.4%。2016到2017年因为业务收购使得收入规模大幅增加,刨去这部分因素,2018年收入同比增长27.1%,2019年上半年收入16.4亿元,同比增长29.1%。净利润方面,近三年分别录得1.7、2.2及3.4亿元,年复合增长40%,2019年上半年净利润1.6亿元,同比增长30%。

收入和利润的快速增长得益于医药行业的快速发展,以及医药研发持续增长的需求,康龙化成抓住了机遇快速扩大业务规模,并且成本控制能力稳定,毛利率和净利率稳定。

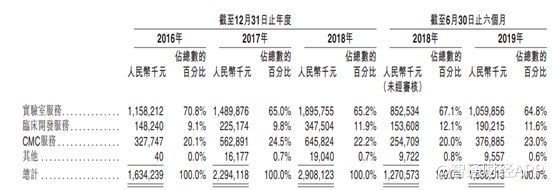

如果分业务看的话,实验室服务为公司核心收入来源,上半年收入10.6亿元,收入占比在65%至70%左右。上半年该板块收入占比出现小幅滑落,但这并非是因为业务萎缩,实际上该项收入年复合增速也达到了28%,而主要是因为临床开发服务和CMC服务实现了更加快速的增长。

智通财经APP观察到,2016年至2018年,临床开发服务年复合增速达到54%,CMC服务达到40%。临床开发服务主要是因为2016和2017年完成收购,之后增幅有所下滑。CMC的收入则波动较大,是因为CMC属于药物发现阶段项目的后续延伸,主要集中在二期之前,属于小批量、非连续规模化生产订单,所以存在较大的波动,但是从另一个角度也说明该板块还有很大的发展空间。

所以公司目前是以实验室服务为核心,临床开发服务和CMC快速发展的状态。另外实验室服务属于早期发现阶段,对下游生物科学和CMC业务等协同作用渐强,有利于业绩进一步释放。

这些成绩的取得,离不开公司的“核心产品”——技术团队。据了解,截至2019年6月30日,公司在中美英拥有超过5500名科学家及研究技术人员,占到公司员工总数80%以上,其中硕博学历员工占比将近40%,是真实的“硬通货”。

成长性奠定高估值

智通财经APP认为,康龙化成能在A股上市,其实也就说明了其具有在港股上市的实力,不过上市后又有多大估值空间呢?由于业务特征,康龙化成的业绩基本是与医药行业绑定的,而医药市场空间可想而知。

根据数据显示,全球及中国医药市场近年来全球医药市场一直稳步发展,市场规模由2014年的10425亿美元增至2018年的12674亿美元,复合年增长率为5.0%,预期2023年将达15953亿美元,复合年增长率为4.7%。

全球医药市场通常由两个分部组成,即创新药物市场及仿制药(包括生物类似药)市场。相对于仿制药,创新药物市场的规模较大,由2014年的7384亿美元增加1103亿美元至2018年的8487亿美元,预期将进一步增加1,858亿美元至2023年的10345亿美元。仿制药市场规模由2014年的3041亿美元增至2018年的4188亿美元,预期2023年将达5608亿美元。

中国作为人口第一大国,医药市场目前排名第二,市场规模由2014年的1,822亿美元增至2018年的2,316亿美元,2014年至2018年的复合年增长率为6.2%,预期2023年将达3,221亿美元,2018年至2023年的复合年增长率为6.8%。此外,中国医药市场占全球医药市场百分比由2014年的17.5%增至2018年的18.3%,预期将进一步增至2023年的20.2%。

巨大的市场规模,搭配康龙化成本身的业绩增长,估值空间令人遐想。智通财经APP对比了药物发现外包领域中,国内龙头企业A+H股药明康德。

药明康德于2018年5月首先在A股上市,按照招股价计算其PE约为23,截至2019年9月10日,股价已涨至招股价约4倍,PE也增至约66。在港股方面于2018年12月上市,按照招股价其PE约为64,目前PE约为60,期间股价涨幅约21%。

康龙化成今年年初在A股上市,按招股价其PE同样约为23,7个多月的时间目前股价已涨至招股价的5.6倍,PE也达到了月74,而且还处于上升趋势中。

智通财经APP了解到,虽然在市场份额上康龙化成比之药明康德还有差距,但是康龙化成的成长速度要更高一些,因此其估值水涨船高也是合理的。由此推测,在港股上市后,其PE至少不会低于A股当前的估值,甚至有更高的想象空间。

扫码下载智通APP

扫码下载智通APP