从跨国公司二季报看中国:展望谨慎占比提升,消费医药有亮点

本文来自微信公众号“Kevin策略研究”,作者:刘刚Kevin、董灵燕、王汉峰。

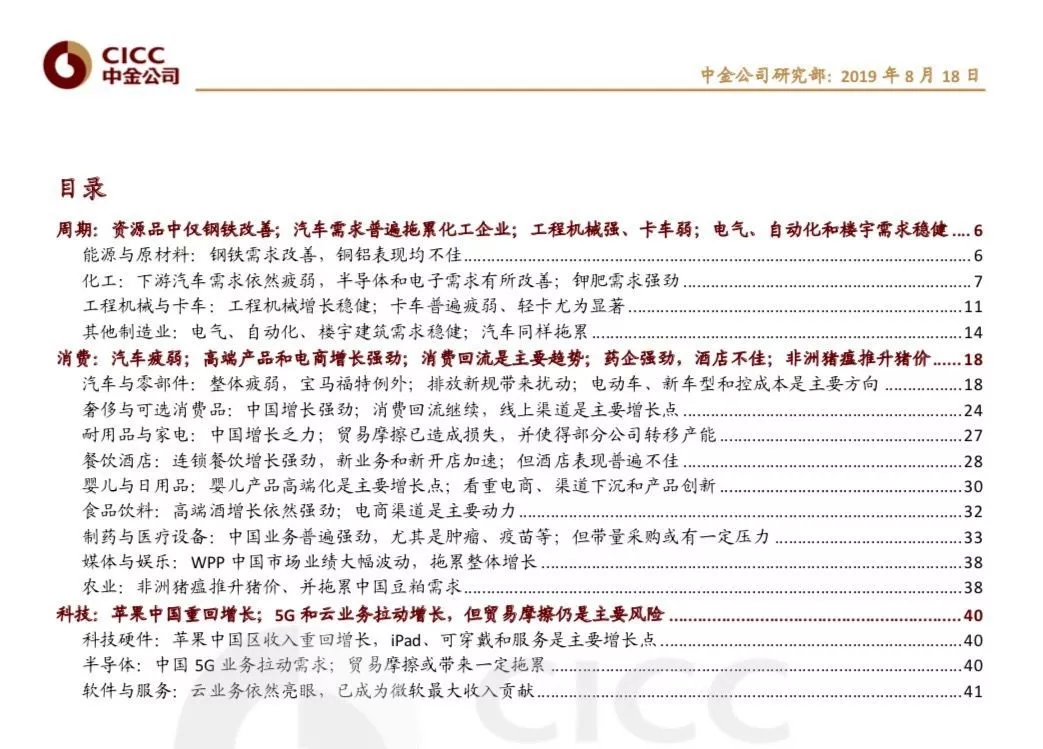

中金“老外看中国”系列产品,旨在通过追踪全球主要跨国公司中国区业务情况,从海外视角透视中国经济和产业近况、以及跨国公司对中国市场的展望。目前,欧美市场二季报已基本结束,我们在本文中汇总了超过90家跨国企业情况,并归纳为周期、消费、科技等三大类别如下。

整体情况:周期与汽车偏弱;高端消费和电商渠道强劲;产能转移渐现;展望谨慎占比提升

周期品跨国公司二季度中国市场业务普遍偏弱,例如能源、有色金属、化工、重卡等,其中汽车需求不振对于相关产业链如化工品中的涂装、动力系统拖累较为明显。对比之下,钢铁、挖掘机、下游为半导体和电子的化工品、以及部分自动化和楼宇需求还相对稳健。

消费品整体好于周期品,但其中的耐用品如汽车(包括整车和零部件)、家电都受到弱需求或贸易的拖累而普遍下滑,酒店也多数表现不佳。相比而言,高端消费如主要奢侈品、高端酒和婴儿用品都实现高速增长、甚至还部分抵消了销量的下滑。值得注意的是,多数跨国消费品公司都提到电商渠道对于拉动增长的重要性、并计划加大对此的投入。同时,奢侈品的消费回流也仍在继续。跨国药企是另一个普遍高速增长的板块,虽然带量采购有压力,但巨大的需求和新药推出依然驱动增长。此外,部分企业已经开始转移产业链以规避贸易风险。农业公司依然受非洲猪瘟扰动,如猪价上涨和豆粕需求疲弱,不过并认为是较大威胁。

科技品中硬件如苹果在中国二季度有所回暖,重回正增长。半导体受贸易和科技限制影响最为直接,但都表示对中国5G需求抱有期待。云是软件服务中增长最快的领域,已经成为微软最大收益贡献。

对比一季度,通过我们在图表1中对主要公司当前业绩和前瞻指引的汇总追踪,我们注意到2Q业绩良好的比例较1Q略有增加(54.5% vs. 46%),表现不佳的比例从一季度的43%降至34%;其中奢侈品、婴儿与日用品、制药与医疗设备、科技硬件、半导体和化肥的业绩情况都好于或持平于一季度;化工、重卡、酒店、家电和汽车持平或弱于一季度。展望方面,对未来展望积极的公司占比与一季度基本持平在51%,但对未来谨慎的公司从一季度的18.2%提高到34.2%。其中,奢侈品、食品饮料、制药都多数积极,而酒店、家电、汽车、工业与化工展望谨慎的占多数。

周期:资源品中仅钢铁改善;汽车需求普遍拖累化工企业;工程机械强、卡车弱;电气、自动化和楼宇需求稳健

►能源与原材料:钢铁需求改善,铜铝表现均不佳。1)能源:斯伦贝谢中国区钻井活动季节性回暖,拉动远东收入增长。2)有色:美铝表示中国铝土矿供给不足;受限产影响,今年中国铝供给增速或创2000年以来新低。自由港迈克默伦表示贸易环境已对铜价形成压制,且仍将是潜在风险,政策刺激或有支撑。3)黑色:安赛乐米塔尔认为中国价格和需求相对稳健,上调中国需求预测。

►化工:下游汽车需求疲弱,半导体和电子需求有所改善;钾肥需求强劲。1)杜邦(DD.US)、巴斯夫、伊士曼(EMN.US)、PPG(PPG.US)等均表示中国汽车需求低迷在不同程度上拖累了业绩增长;PPG提到“国六”排放标准提前落地一定程度上使6~7月汽车销量有所增长,但杜邦、巴斯夫、法液空认为中国汽车产业链修复仍待时日。2)杜邦、法液空表示中国区半导体、高端手机、电子需求强劲。3)对于贸易环境,空气化工表示影响有限,但伊士曼、巴斯夫认为对情绪和需求的打击或仍将持续。4)化肥公司美盛对中国钾肥需求维持乐观,但下调磷肥指引,并表示未看到中国谷物需求因猪瘟而产生断崖式下跌,反而注意到中国动物蛋白质进口需求大增。Nutrien也表示中国需求强劲,上半年钾肥进口创纪录。

►工程机械与卡车:工程机械增长稳健;卡车疲弱、轻卡尤为显著。1)康明斯(CMI.US)、沃尔沃(VLVLY.US)中国区卡车普遍疲弱,尤其是轻卡和中卡;2)康明斯、特雷克斯(TEX.US)、沃尔沃中国区工程机械需求强劲,特别是小挖。但卡特彼勒面临定价和竞争压力,表现较差,出现较大下滑。

►其他制造业:电气、自动化、楼宇建筑需求稳健;汽车同样拖累。1)施耐德(SCHN.US)、ABB(ABB.US)、艾默生(EMR.US)表示中国电气和自动化业务增长依然稳健;2)江森自控、联合技术、亚萨合莱、伊顿都提到楼宇和建筑相关业务增长强劲;3)伊顿、3M、ABB表示中国汽车需求造成了拖累。4)伊顿表示贸易影响不大,而施耐德、霍尼韦尔、阿特拉斯·科普柯则受到负面影响;英格索兰提到其客户将生产线移出中国。

消费:汽车疲弱;奢侈品、高端酒和高端婴幼品高增长;消费回流、电商是主要趋势;药企强劲,酒店不佳;非洲猪瘟推升猪价并拖累豆粕需求

►汽车与零部件:整体疲弱;排放新规有扰动;电动车、新车型和控成本是主要方向。二季度整体需求依然疲弱背景下,多数汽车和零部件跨国公司在中国均表现不佳,但也有例外,如宝马逆市增长,福特环比改善,特斯拉全球交付量创新高。对于整车厂商,推出新车型、控成本、以及电动车是几个主要应对方向,同时都提到排放新规对价格和库存带来的扰动。克莱斯勒、安道拓、德尔福和博格华纳、英飞凌对下半年展望依然谨慎;固特异、大众相对积极。

►奢侈品与可选消费:中国增长强劲;消费回流继续,线上渠道是主要增长点。二季度主要奢侈品牌在中国增长依然非常强劲,有几个趋势值得关注:1)消费回流趋势继续,例如开云表示一半的中国消费者消费已经在国内,因此一定程度上拖累了其它市场表现;2)受电商法实施影响,海外代购有所减少;3)一些公司加大对中国市场投入,而且电商渠道普遍成为主要增长点。Capri国贸旗舰店已经开业,并推出品牌网站和微信Jimmy Choo旗舰店;Burberry新开3家门店,并在微信和抖音开展营销活动;Hugo Boss与京东和天猫合作影响品牌;巴黎欧莱雅品牌在6.18活动取得第一名;阿迪达斯成立了电商团队;4)另外新产品和新业务也是一个方向,如路易威登旗下Benefit推出新款眉笔、并计划加大真力时(Zenith)和佛列德(Fred)在中国的活跃度;欧莱雅计划推出Mugler和Azzaro香水等。

►耐用品与家电:中国增长乏力;贸易已造成损失,并使得部分公司转移产能。1)A.O.史密斯(AOS.US)在华收入继续下滑,因渠道库存积压和需求疲弱;惠而浦中国需求同样疲弱,品牌转型也继续造成拖累;2)贸易的影响已经开始显现,飞利浦(PHG.US)预期带来~4500万欧元的负面影响;iRobot也表示关税加征会使其在中国的竞争力降低;3)正因如此,飞利浦已经将部分产能移出中国,而iRobot已开始将初始生产线转移到马来西亚,但预计在转移初期可能会导致更高的生产成本。

►餐饮酒店:连锁餐饮增长强劲,新业务和新开店加速;酒店表现普遍不佳。1)星巴克(SBUX.US)中国增长强劲,新开店也快速增加(16%,三分之一在中国);同时专星送、啡快、以及新产品的推出也拉动了增长;麦当劳中国增长强劲,二季度新店快速扩张;相比之下,2)酒店普遍表现较弱,除万豪外(与阿里巴巴合作增加了网上预订并受益于出境游客),希尔顿、凯悦、雅高中国区RevPAR增速均出现下滑。

►婴儿与日用品:婴儿产品高端化是主要增长点;看重电商、渠道下沉和产品创新。家庭日用品二季度业绩表现分化,有以下特点:1)婴儿产品增长普遍强劲,但主要靠产品高端化驱动,如宝洁(PG.US)、金佰利(KMB.US)高端纸尿裤;2)电商渠道助力增长,联合利华电商渠道增长强劲,达能的微信等电商平台也取得了一定增长。

►食品饮料:高端酒增长依然强劲;电商渠道是主要动力。整体来看,主要食品饮料公司二季度在华也表现强劲,具体来看:1)高端产品增长更快,如百威英博(BUD.US)高端啤酒、人头马也继续双位数增长;2)电商渠道备受重视:百威英博电商渠道已经成为中国区重要的业务渠道,人头马、百事公司(PEP.US)等也看重电商渠道,亿滋国际与线上零售商合作推动中国区市场份额增长;3)产品创新,如可口可乐(KO.US)推动功能饮料(与Monster合作)Coke Energy以及咖啡饮品。

►制药与医疗设备:中国业务普遍强劲,尤其是肿瘤、疫苗等;但带量采购或有一定压力。医药板块是另一个普遍增长强劲的行业,如默克(MRK.US)、阿斯利康(AZN.US)、葛兰素史克(GSK.US)、诺华(NVS.US)中国区疫苗以及肿瘤药物增长强劲,诺和诺德表示中国糖尿病药物需求增加,对中国市场的长期增长抱有信心;Illumina看好中国的无创产前检测和肿瘤诊疗业务的长期发展。新药推出依然是主要公司的战略重心。同时一些公司也提到带量采购或带来一定不确定性,如阿斯利康、拜耳等。

►农业:非洲猪瘟推升猪价、并拖累中国豆粕需求。泰森食品(TSN.US)表示非洲猪瘟推升猪价,但公司自身并没能直接受益;预期对中国猪肉出口下半年将会加速。邦吉表示,非洲猪瘟和贸易导致中国豆粕需求下滑,但全球其他的确需求有望填补这一缺口。

科技:苹果中国重回增长;5G和云业务拉动增长,但贸易仍是主要风险

►科技硬件:苹果中国区收入重回增长,iPad、可穿戴和服务是主要增长点。苹果(AAPL.US)二季度中国收入重回增长,其中iPad收入创历年二季度收入的新高,主要得益于减税,以旧换新、分期付款等促销措施的提振。此外,可穿戴产品和服务也有较好增长。

►半导体:中国5G业务拉动需求;贸易或带来一定拖累。高通对于中国5G商用发展非常期待,但由于摩擦使得华为更为关注国内需求,反而使其在中国市场面临份额压力,叠加设备商5G过渡期的库存管理,公司进一步下调了全年移动设备的出货预测。类似的,德州仪器也表示注意到中国5G业务增长势头强劲,并表示目前为止贸易对公司中国区业务以及市场份额的冲击有限。

►软件与服务:云业务亮眼;贸易一定程度上拖累亚太区表现。微软(MSFT.US)、思爱普公司整体云业务均实现了强劲的增长,其中云收入已经成为微软贡献最大的业务板块,超越了个人计算业务;但贸易使得部分公司调整供应链布局,使得中国区交易被推迟,进而拖累了思爱普亚太地区的表现。

扫码下载智通APP

扫码下载智通APP