五十年美股消费服务启示录:龙头估值溢价历史平均40% 比非龙头估值高一倍

本文来自微信公众号“餐饮旅游分析师刘越男”,作者:刘越男、于清泰。原标题《美股消费服务龙头估值溢价复盘》。

估值方法论2:美股消费服务龙头溢价复盘

1 五十年美股消费服务复盘:给更新、更强、更稳的龙头估值溢价。

①1974年至今美股经历了从迪士尼与麦当劳轮番领涨,到星巴克、OTA等其他细分百花齐放的历程,龙头普遍穿越周期,餐饮百倍股频出,超额收益是常态;②市场给新趋势、定价权、抗风险能力溢价;③A股龙头估值以及溢价率均低于美股,看好A股具备定价权和壁垒的龙头,推荐:中国国旅、首旅酒店、宋城演艺、广州酒家、锦江股份、银河娱乐(00027)、澳博控股(00880)、云南旅游等。同时,海底捞(06862)、美团点评(03690)、华住酒店(HTHT.US)、携程网(CTRP.US)作为各自行业龙头仍有极大的发展空间。

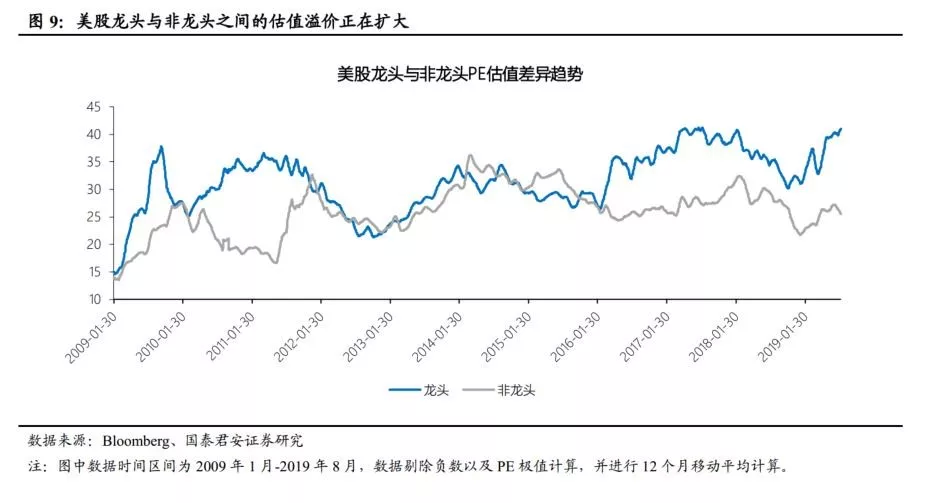

2 溢价程度有多高?历史平均40%,目前比非龙头估值高一倍,且还在扩大。

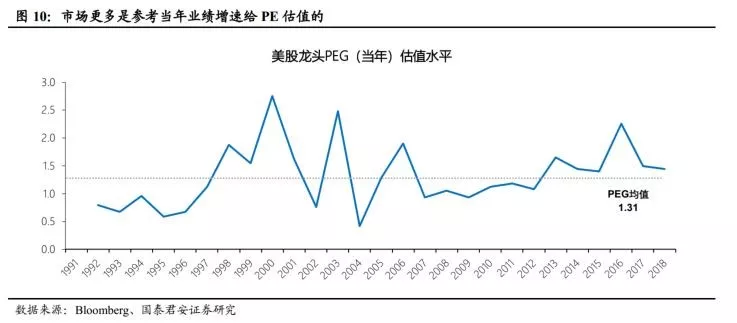

①消费服务板块整体估值相比标普500指数PE溢价为42%;②本文筛选出美股25家龙头,目前PE溢价63%,EV/EBITDA溢价98%,相比标普500溢价63%/115%;③历史平均:PE溢价36%,EV/EBITDA溢价39%,相比标普500溢价108%/79%,且溢价程度在扩大;④市场参考当年以及过去三年的业绩增速给估值,PEG(当年)=1.31;PE(过去三年)=1.55;⑤从非龙头到龙头,估值由数倍提升空间,百胜在跻身龙头的过程中估值最高上涨了7倍。

3 为何溢价?给新趋势、定价权、抗风险能力溢价。

①对的时间选个好行业,看对趋势比判断波动更重要,1950-70s的迪士尼、1970-80s的麦当劳;90年代的星巴克、OTA的激荡二十年以及如今的教育体育均代表了时代大趋势;②龙头普遍拥有品牌和定价权优势,并在治理机制和激励机制上占优,在推动行业集中度持续提升的过程中持续受益;③麦当劳、星巴克、Booking的全球扩张突破了本国市场渗透率天花板,业绩持续高增长动力强;④龙头抗风险能力更强,盈利质量更好,现金流稳定性高,有更大的容错空间,屡屡能起死回生;⑤行业渗透率饱和、定价权被削弱、经营管理误入歧途以及市场的线性外推与过度乐观会导致估值溢价的终结。

4 和美股比,A股消费服务龙头估值更低,溢价还有空间。

①中国服务消费占比不足30%,未来消费需求正在向服务类转变;②本文筛选了A股和H股20家龙头企业,其中A股6家;目前A股龙头估值25xPE低于美股的42xPE,折价41%,龙头历史均值34xPE和美股持平(35xPE);③A股龙头相比非龙头PE及EV/EBITDA估值溢价仅为10%/14%,远低于美股,历史估值均值看A股龙头甚至估值折价,PE和EV/EBITDA估值折价率39%/31%;目前A股龙头相比非龙头的估值溢价正在扩大,龙头溢价之路才刚刚开始。

5 风险提示:

经济波动对行业需求影响;行业竞争加剧供给失速风险。

正文

1 美股消费:餐饮牛股频出,可选服务各领风骚

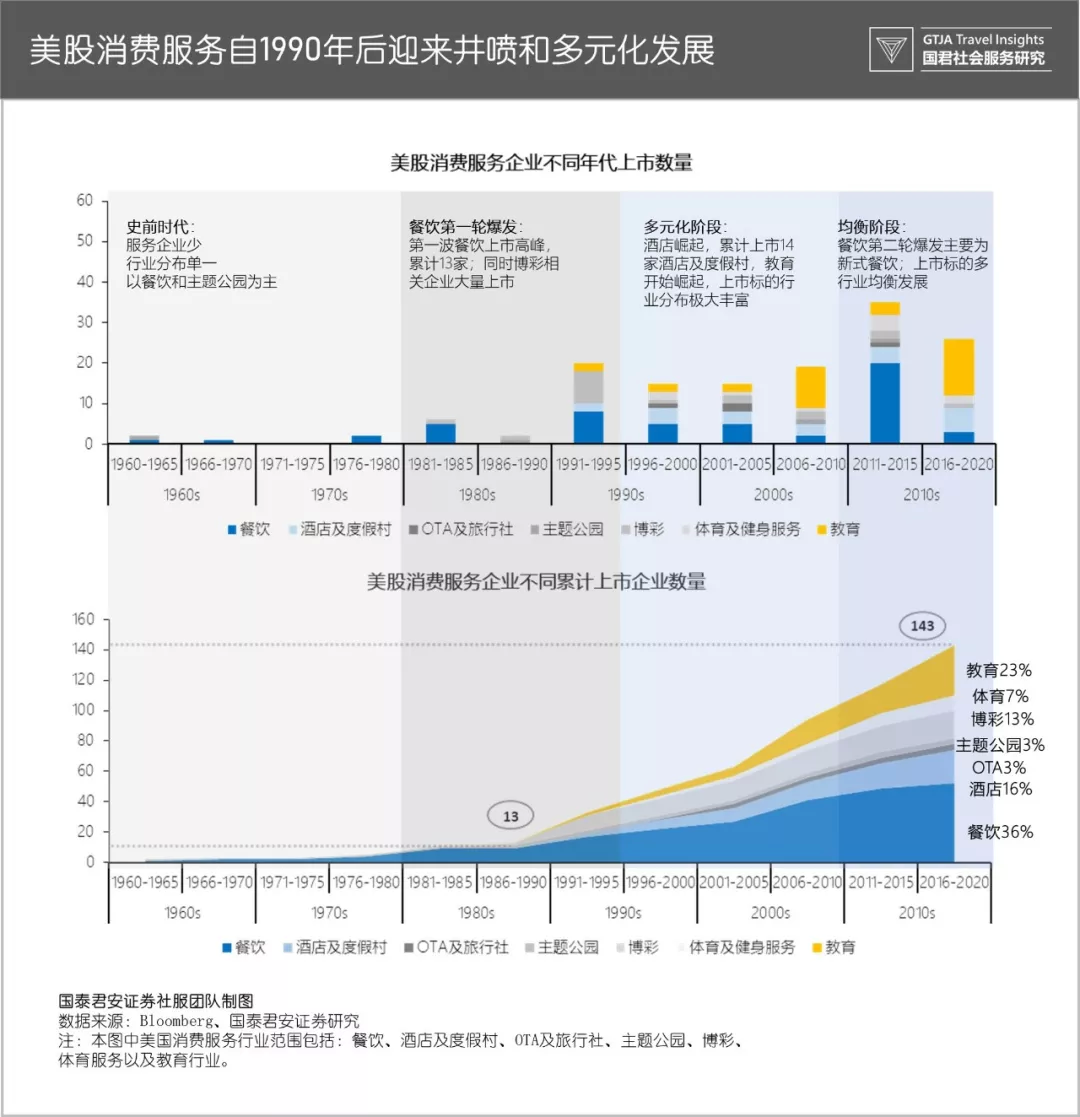

美股消费服务行业证券化进程晚于其他消费,大量上市集中在1990年以后。企业上市潮往往代表产业发展进入爆发增长阶段,或已相对成熟。服务消费位于需求金字塔上层,商业化及产业发展的成熟晚于其他必选消费行业,美股服务类企业在1990年以后才迎来井喷,并逐渐从单一集中在餐饮和主题公园,向酒店住宿、教育、体育多领域均衡发展。

美股消费服务类企业上市历经四阶段,板块多元化程度大幅提高:

史前时代(1960-1980):行业分布单一,集中在餐饮和主题公园;

餐饮第一次爆发期(1981-1995):餐饮企业集中上市;

多元化(1996-2010):酒店接力餐饮,但OTA、教育等细分领域上市提速;

均衡发展(2011年至今):新式餐饮引领餐饮第二轮爆发,教育、体育及健身服务资产证券化加速。

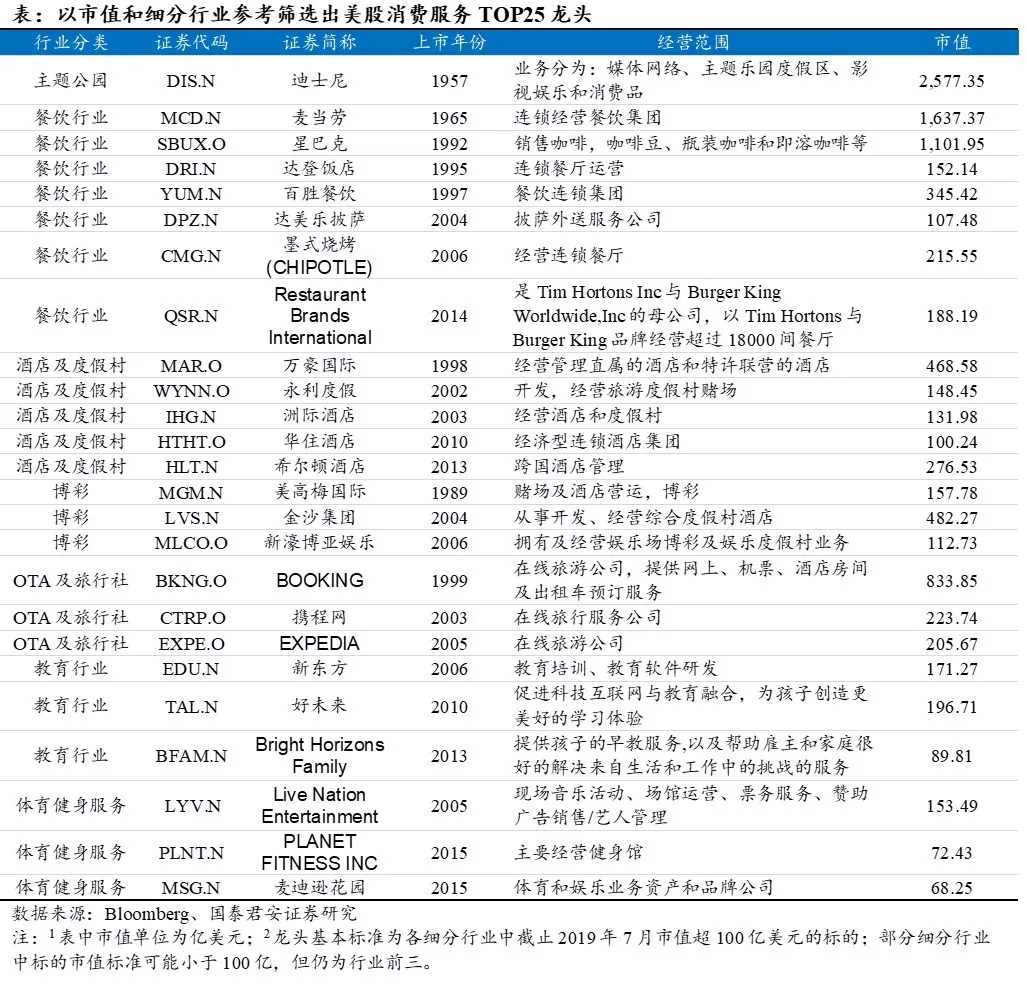

龙头有多牛?餐饮百倍股频出,可选服务平均绝对收益8倍。本文以100亿美元市值为基础门槛,综合考虑细分行业影响力、市占率等因素,筛选出25家龙头。

龙头上市至今平均累计收益绝对收益高达61倍;

主题公园自1974年至今绝对收益达高达266倍;餐饮、教育以及酒店累计绝对收益分别为130/13/10倍;

教育及体育上市时间短但累计绝对收益高,教育企业上市以来累计绝对收益已达113倍,超过酒店及OTA。

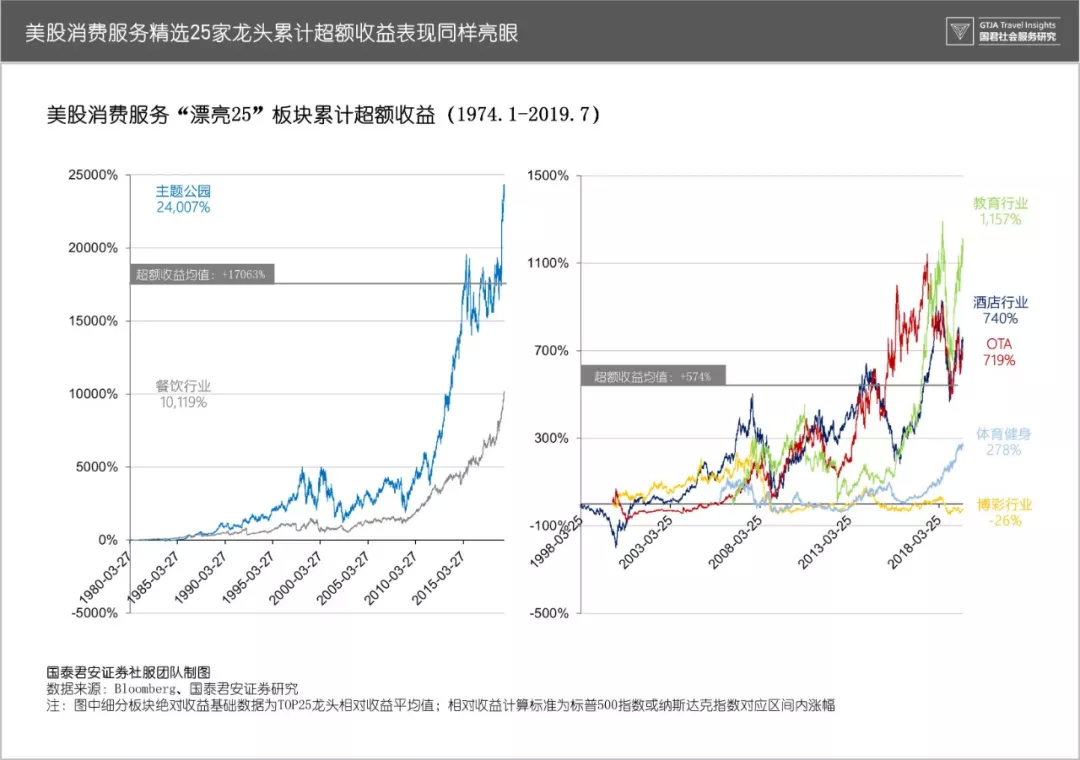

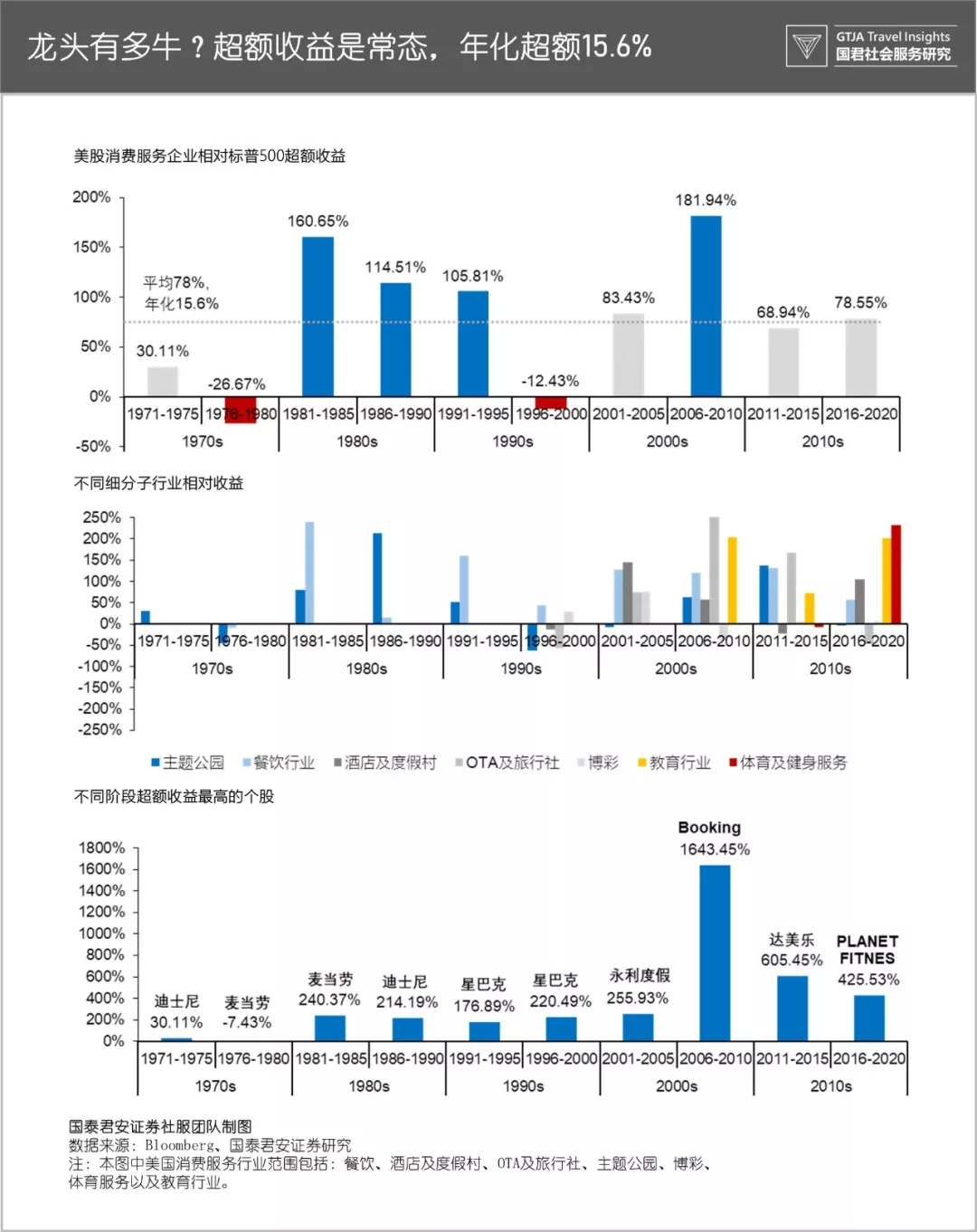

龙头在大多数时间内均存在超额收益,平均年化跑赢指数15.6%。以5年为时间区间,将1970-2019年划分为10个区间:

除1976-1980以及1996-2000年外,龙头均取得超额正收益;每阶段累计超额收益均值为78%,即平均年化超额收益为15.6%;

超额收益最明显的时间段分别为:2006-2010(超额收益181.94%,年化36%)、1981-1985(161%,年化32%)/1986-1990(114.51%,年化23%)以及1991-1995(105.81%,年化21%)。

2 龙头历史平均溢价近40%,且溢价程度在扩大

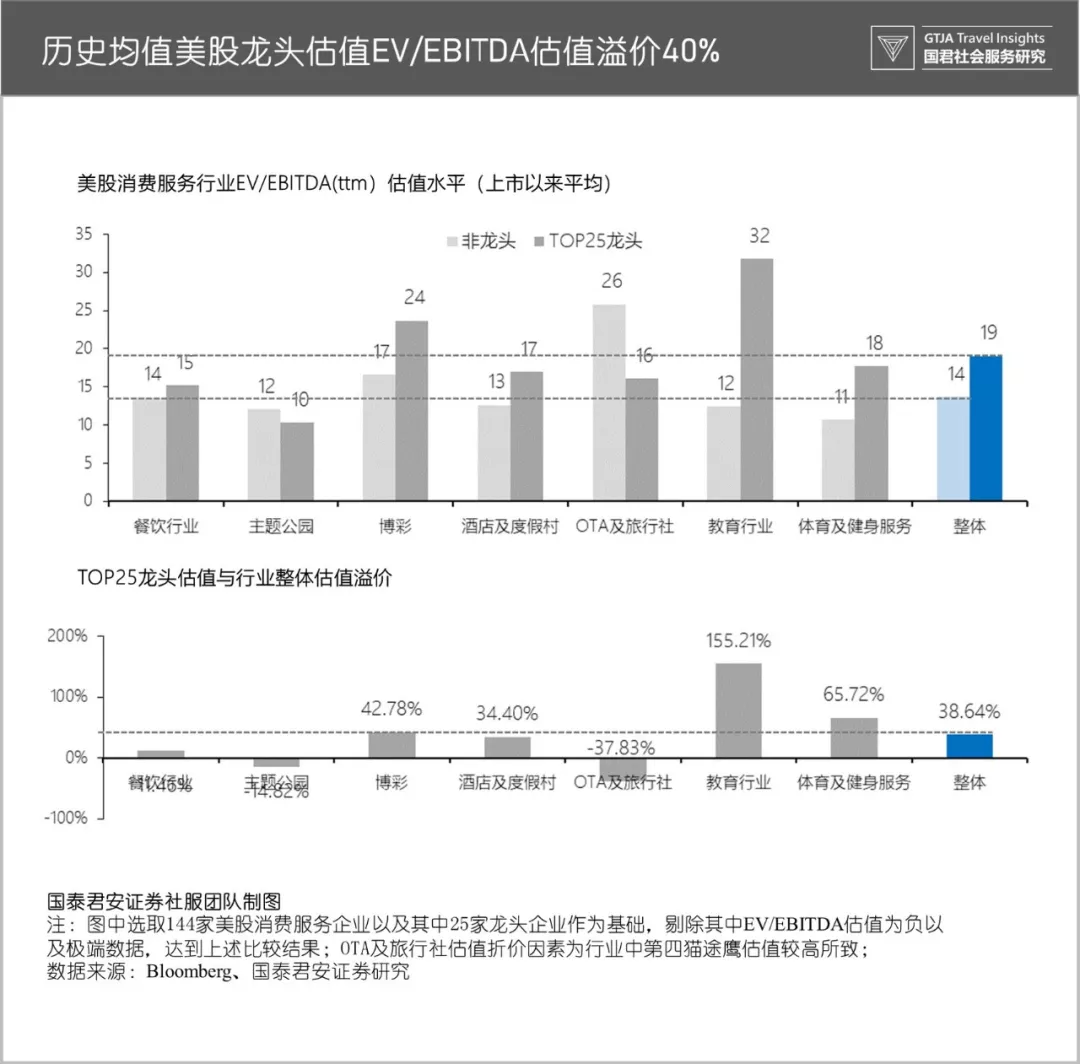

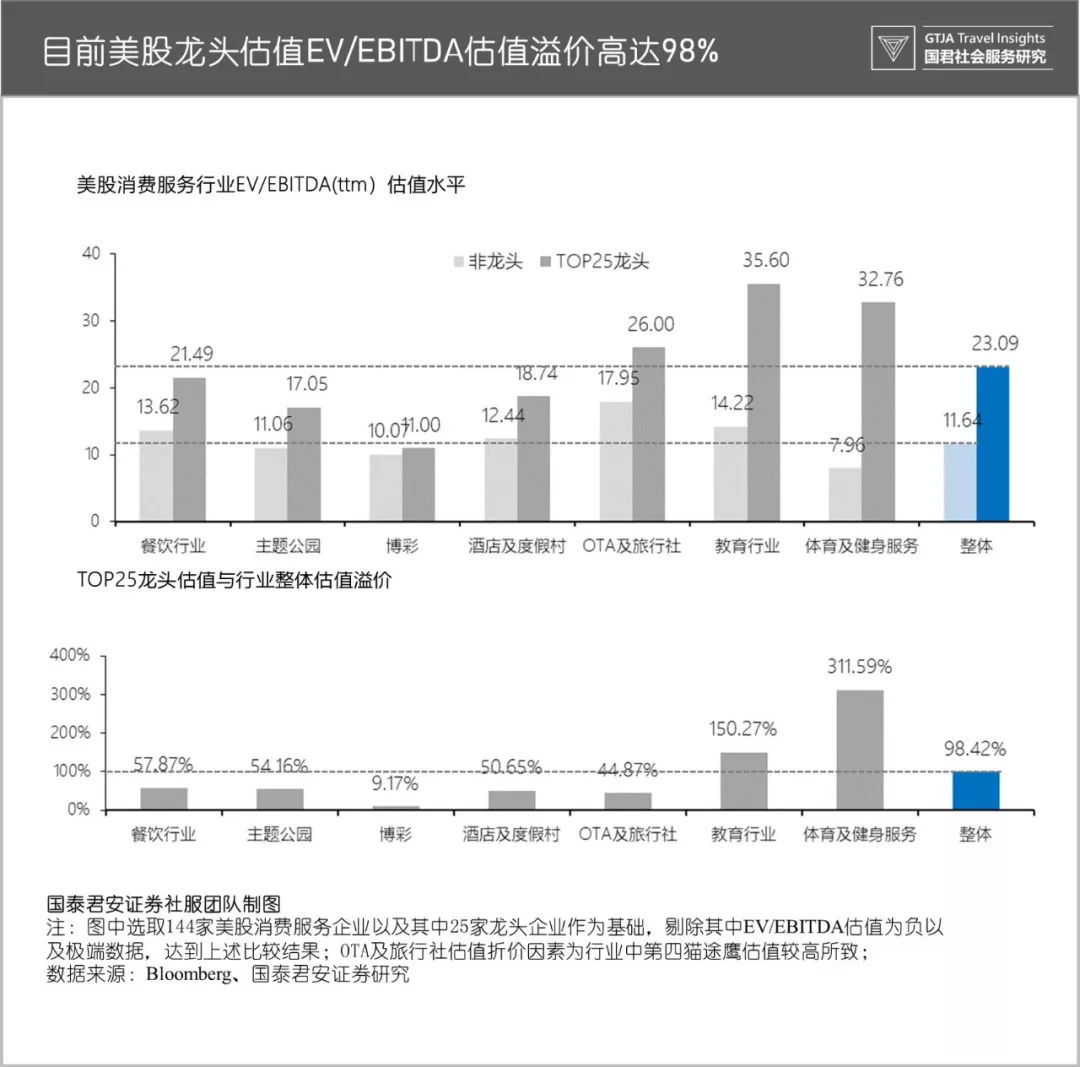

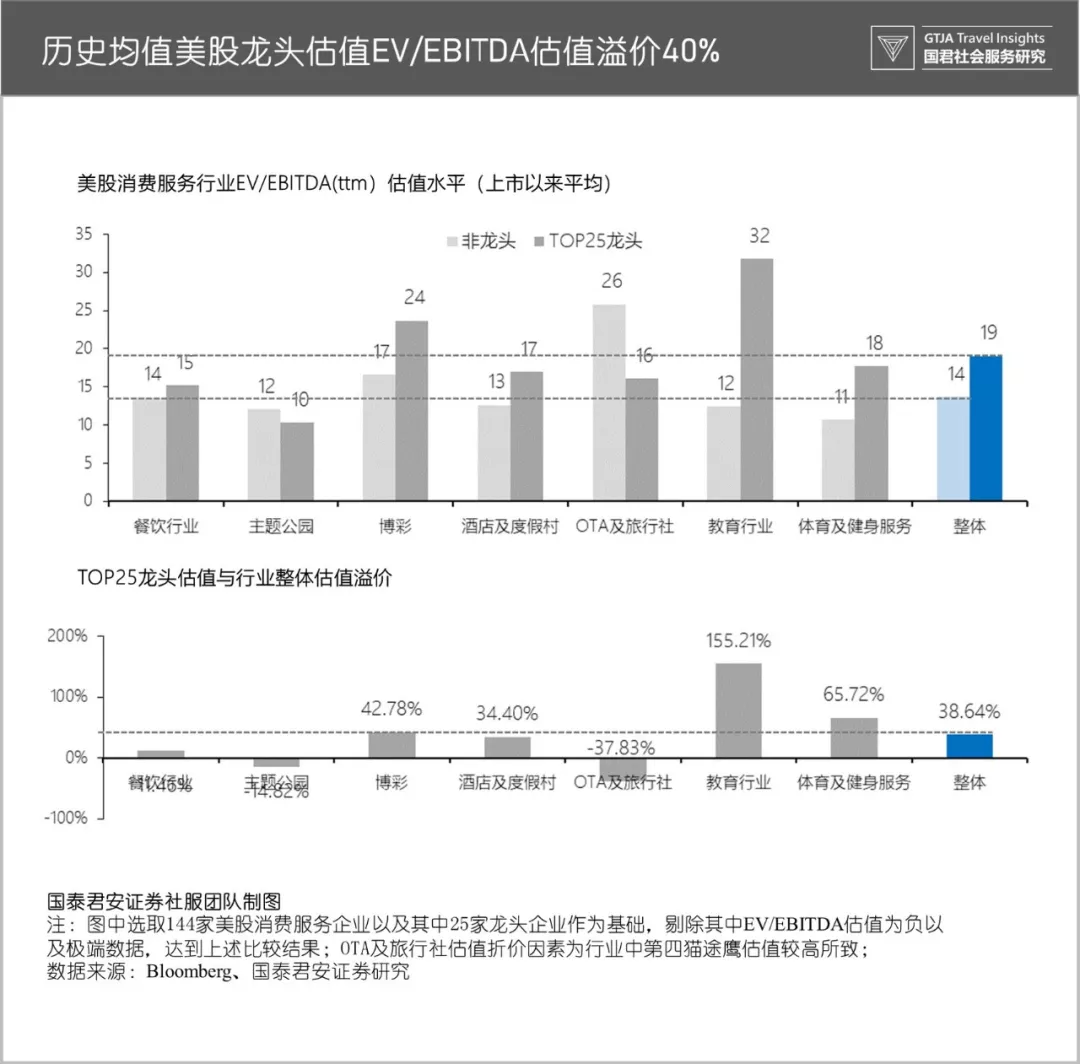

目前美股消费服务龙头比非龙头估值高一倍,历史平均溢价近40%。美股消费服务行业整体PE均值27倍,EV/EBITDA估值14x,相比标普500指数估值溢价为42%/3%;龙头相比非龙头估值溢价更明显,PE估值溢价率63%,EV/EBITDA估值溢价率98%,相比标普500溢价率63%/115%。

消费服务平均估值:27xPE,15x EV/EBITDA;龙头:PE估值35x,溢价率36%,EV/EBITDA估值19x;溢价率39%。板块相比标普500的估值溢价率为61%/42%;龙头相比标普500的溢价率为108%/79%。

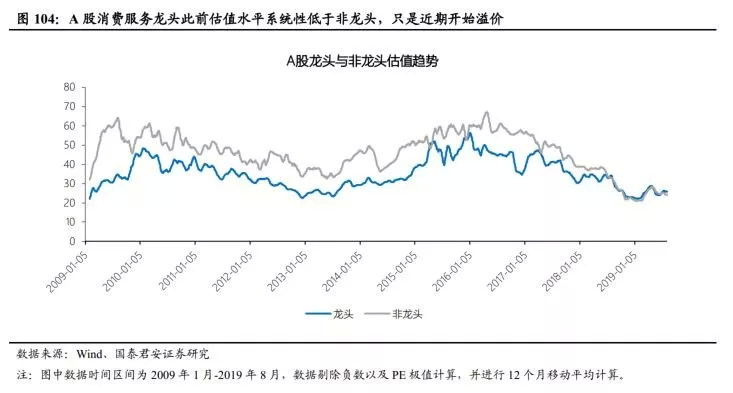

并且目前龙头的估值溢价正在扩大。美股消费服务行业龙头相比非龙头的估值溢价并非是持续性的,而是周期性的,这受到新股上市、大盘偏好以及宏观经济环境的多重影响;美股2009年以来存在两轮龙头估值整体溢价以及一轮龙头估值相比非龙头折价的情况。溢价区间:2009-2012年以及2016至今;龙头估值与非龙头接近甚至折价区间:2012-2016年。

龙头的估值与业绩匹配么:市场更多参考当年以及过去三年的业绩增速来估值。美股龙头PE估值水平整体高于其业绩增速。市场存在线性外推的惯性,在给予PEG估值的时候,更多会参考当年业绩增速以及过去3年的业绩复合增速给出PE估值。

3 龙头为何溢价?更新、更强、更稳

消费服务企业在不同宏观经济背景下均能出现牛股,正确把握消费趋势变化带来的收益远大于经济周期波动的影响。自1970年以来,在不同的宏观经济背景下,消费股均保持了较高的相对收益。每个阶段(除1976-1980年期间)均出现牛股。美股各时期领涨龙头反映了当时的消费大趋势,尽管股价存在波动,但一旦趋势确立,相关龙头超额收益始终丰厚。

龙头为何溢价?

原因一:给新趋势、新行业、好赛道溢价。看对消费趋势比判断波动更重要,高速成长期行业中的龙头估值更高:

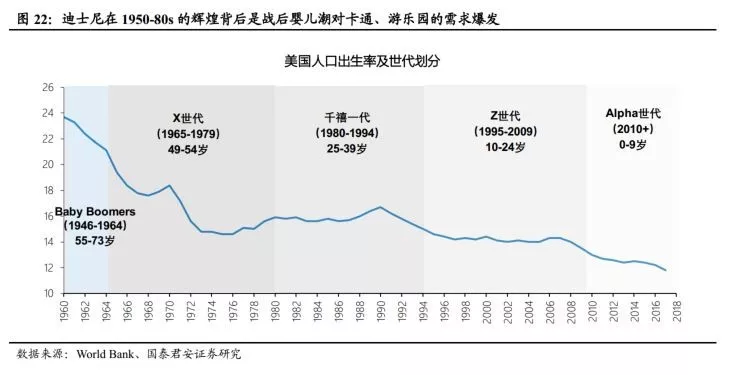

迪士尼(DIS.US)1950-70s的辉煌:婴儿潮一代童年娱乐需求。迪士尼辉煌的1950s-1970s背后是美国战后婴儿潮一代(1946-1964)成长过程中对卡通、游乐场所、以及家庭出游需求的爆发。

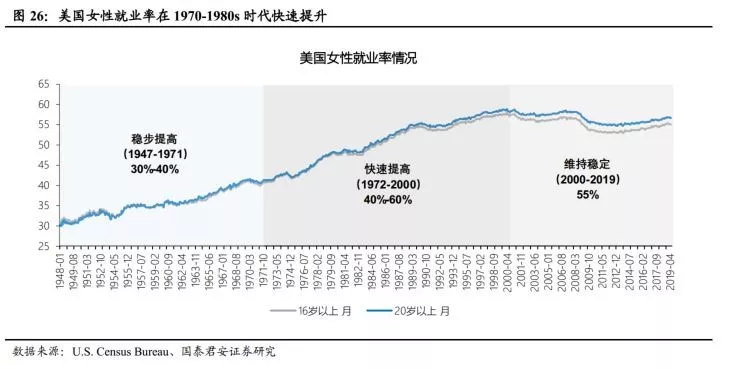

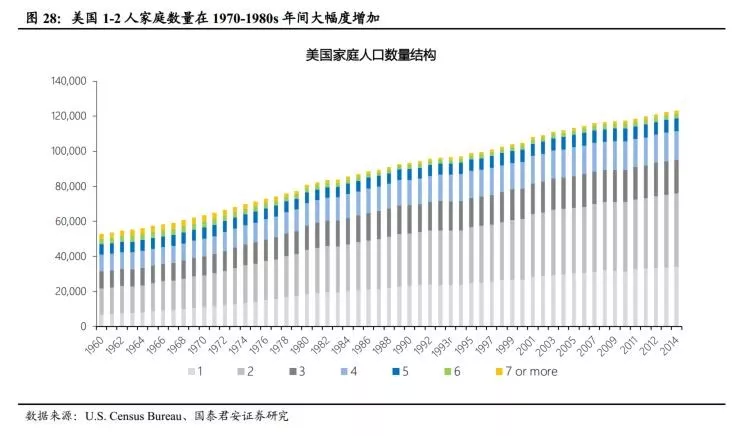

麦当劳(MCD.US)称霸1970-80s:女性就业、城镇化与外出就餐。美国餐饮行业在1970-1980s年间实现了爆发式增长。麦当劳称霸这一时期的背后是收入提高、女性劳动参与率大幅提升、以及1-2人家庭数量大幅增加推动下的外出就餐人群大幅增长。

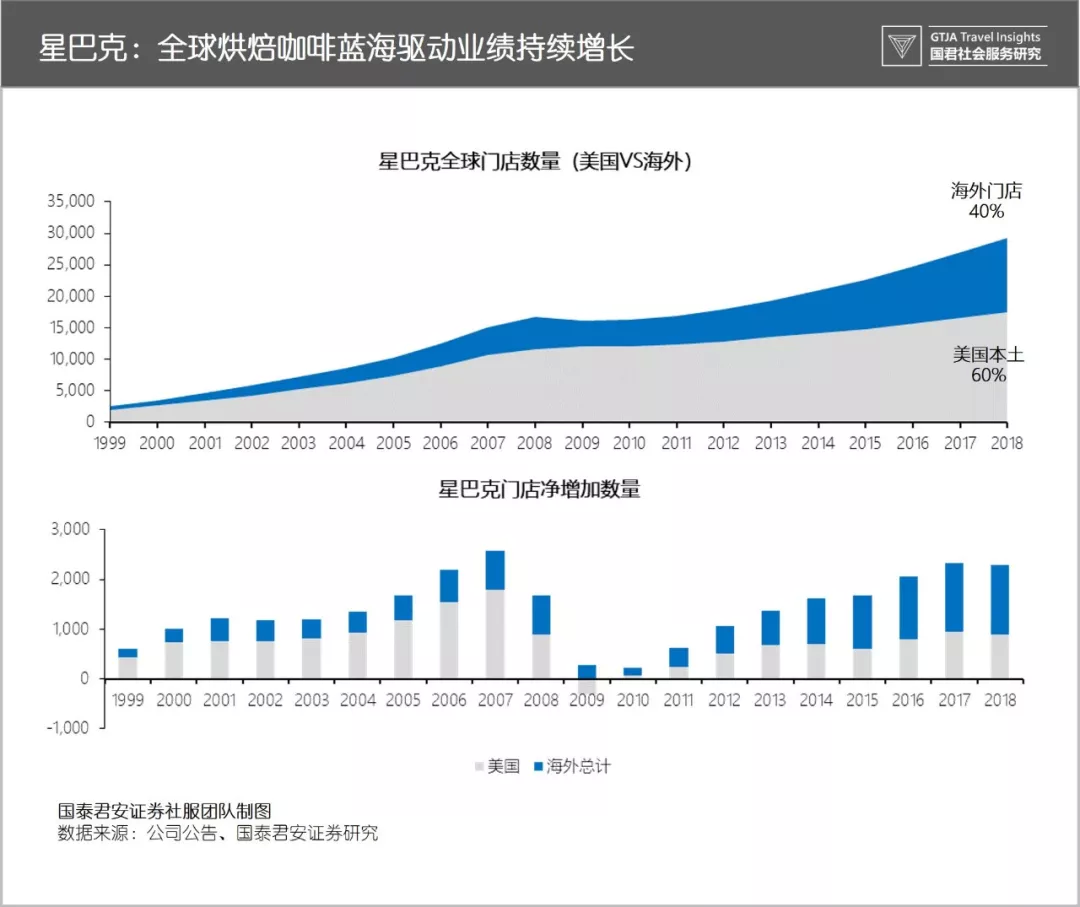

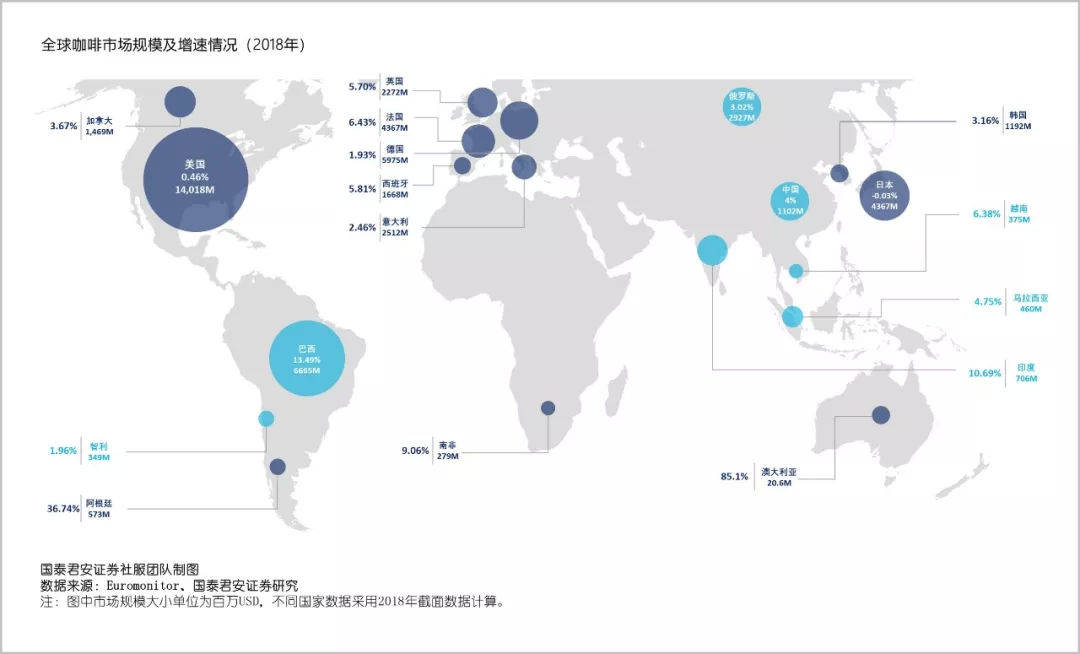

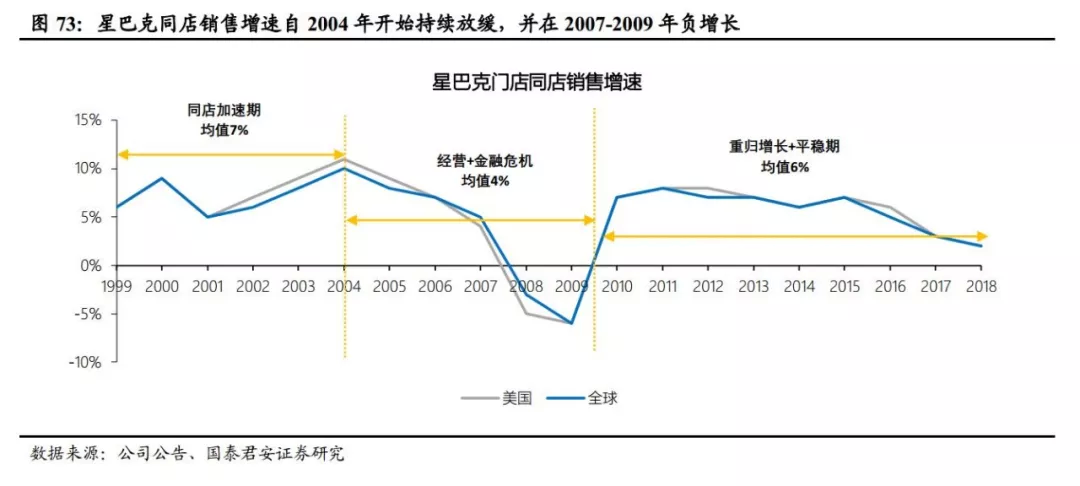

星巴克(SBUX.US)的90年代:品质消费崛起,咖啡升级。星巴克自1990s年代以来的亮眼表现背后是收入水平提高带来的品质化、品牌化的美国咖啡消费升级趋势。

OTA的激荡二十年:出游方式与产业链变革。Booking(BKNG.US)、Expedia(EXPE.SU)、携程长达15年以上领跑板块的背后是千禧一代和Z世代出游方式的变革,也是科技对传统产业链效率的颠覆式改造。

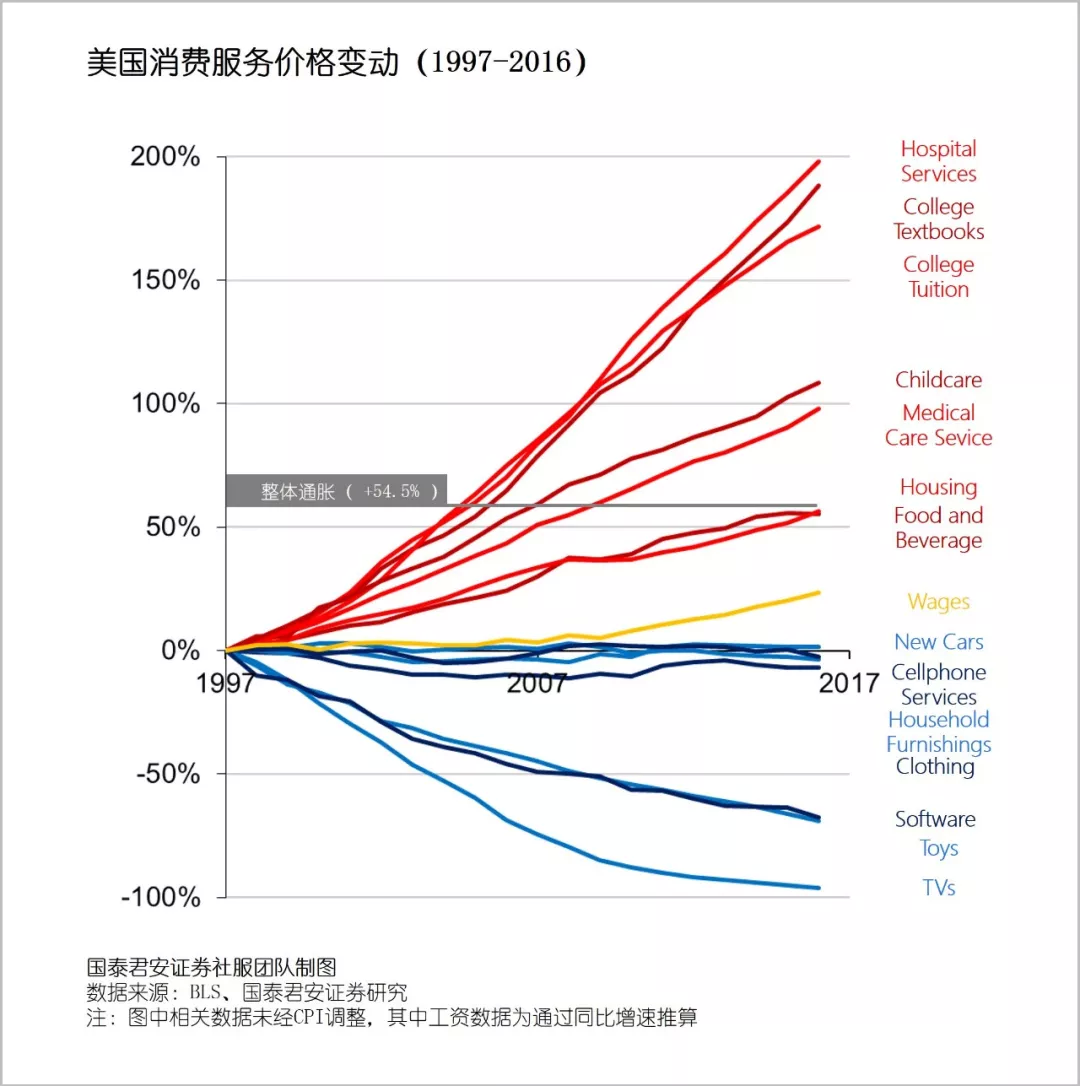

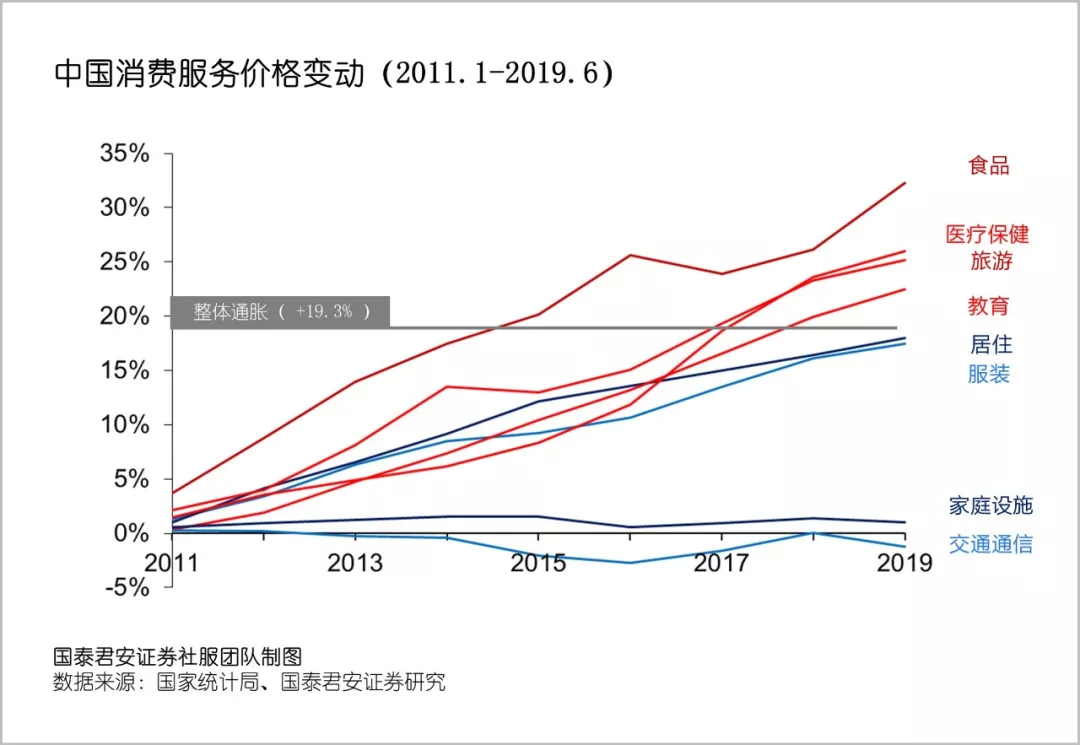

教育、体育的2010s:向需求金字塔的更高层升级。自1997至2017年美国消费品及消费服务价格变化,大部分服务类消费价格远远跑赢通胀,其中:医疗服务、大学教科书、大学学费等教育服务产品价格涨幅远高于必选消费品和耐用消费品。

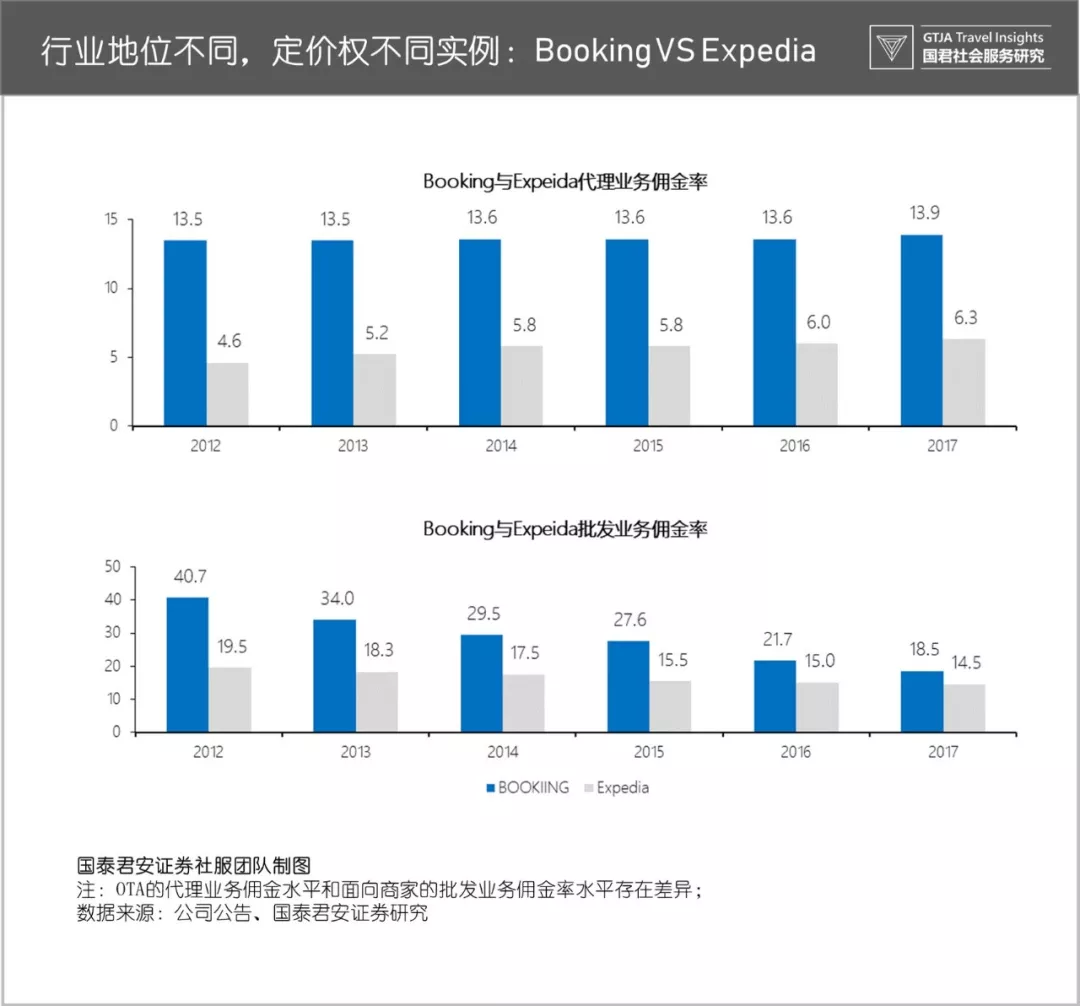

原因二:给定价权、好机制、持续增长溢价。美股消费龙头普遍拥有品牌壁垒,并受益集中度提升,龙头掌握定价权。

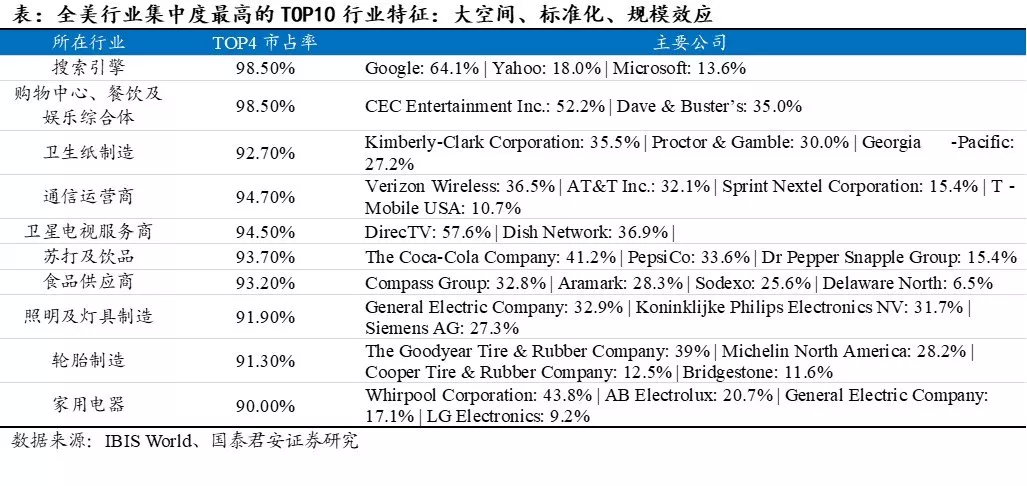

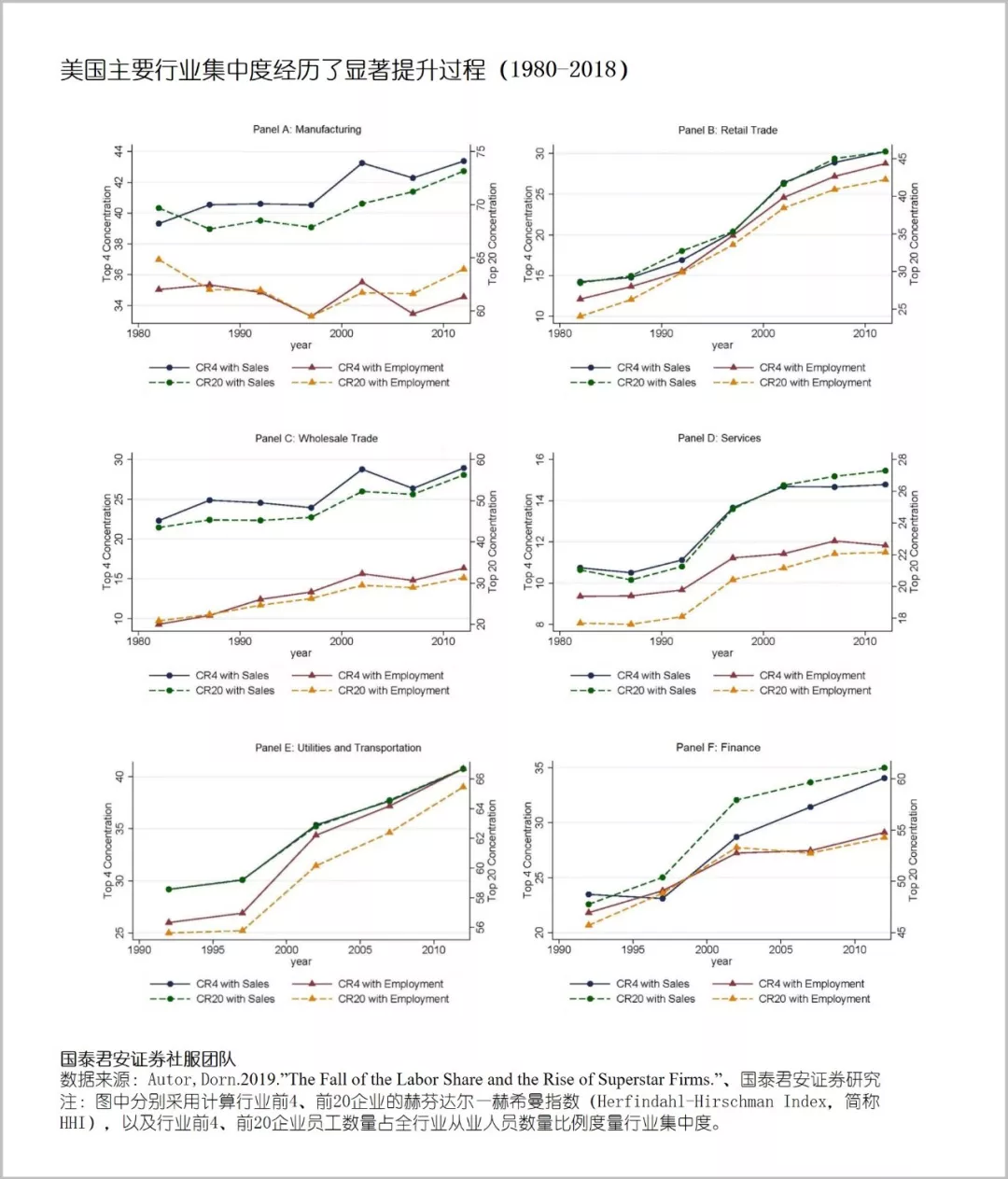

酒店、OTA规模效应强,有品牌,且集中度提高能转化为定价权。空间大、产品标准化、规模效应强的行业会内生性集中度提高,美国市场自1980年以来各个主要行业均经历了显著的市场集中度提升过程。消费服务行业中,酒店、OTA最符合大市值、标准化程度高、规模效应强的特点。

龙头更好的治理机制和股权结构是难以量化却最核心的优势。财务数据与经营指标本质是龙头公司更好的组织架构、治理机制以及激励制度的必然结果。美国消费龙头在股权结构和管理层激励制度两个最重要的方面优势明显:分散持股避免大股东掏空上市公司;有效的股权激励与制衡促进公司追逐长期价值最大化。

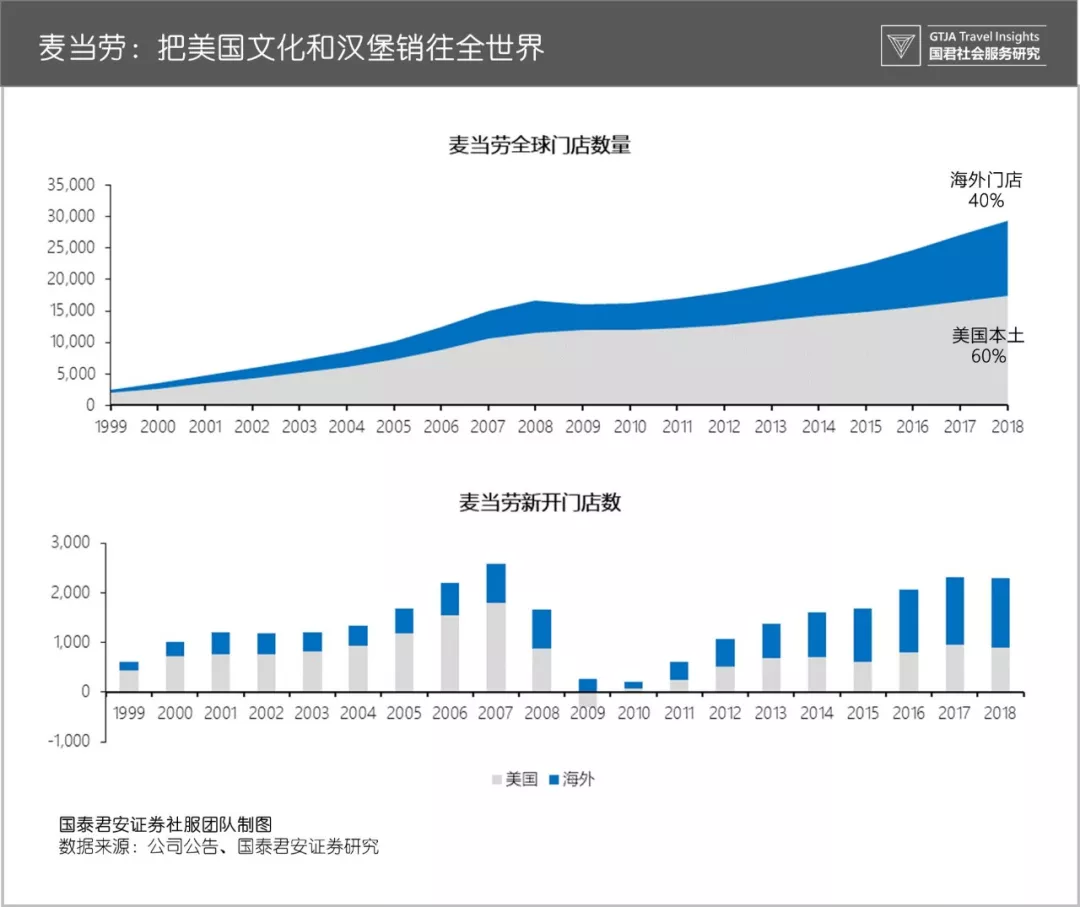

龙头普遍全球化经营,持续增长的潜力更强。麦当劳将美国文化和汉堡销往全世界;星巴克全球烘焙咖啡蓝海支撑业绩高增长;Booking凭借着超低全球边际扩张成本。

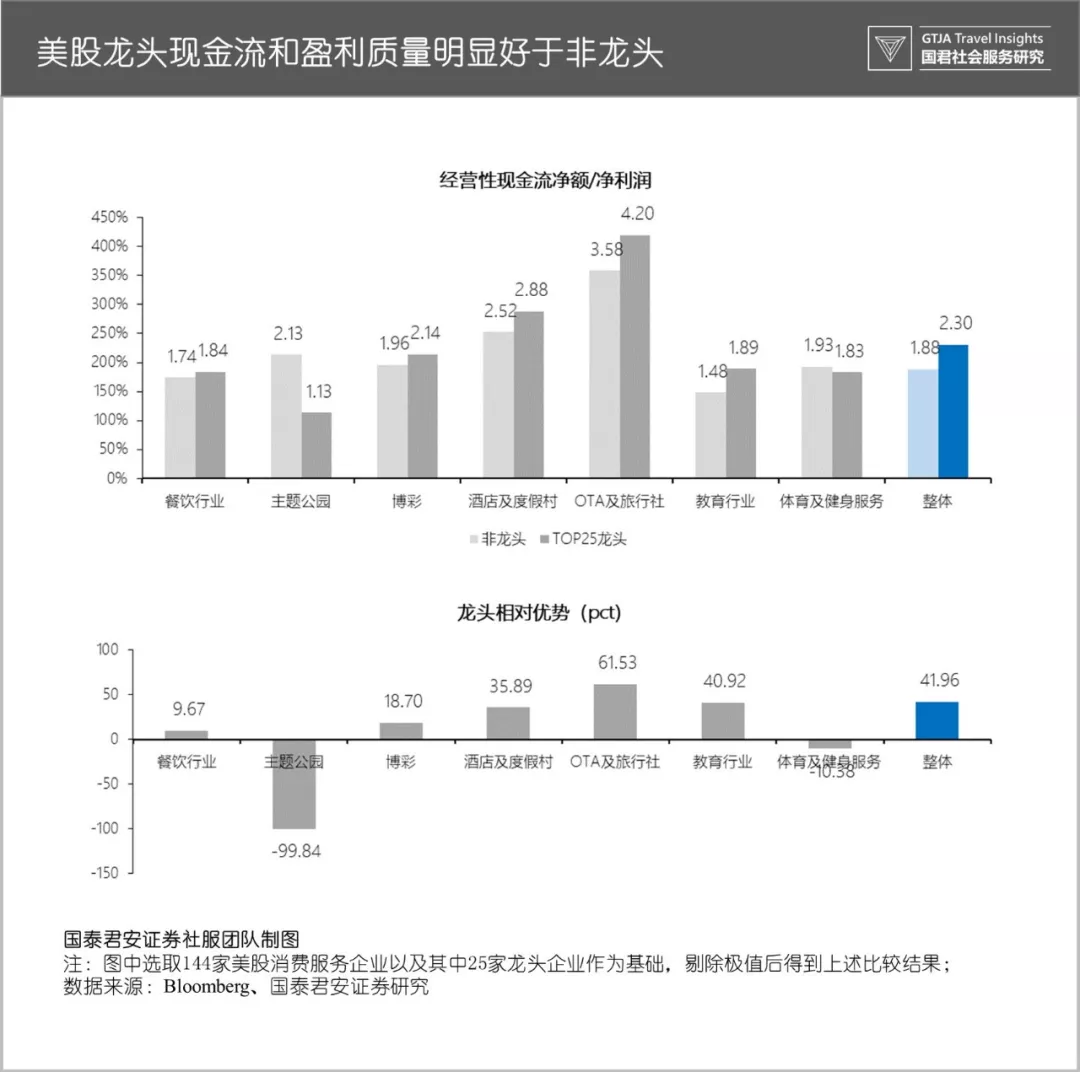

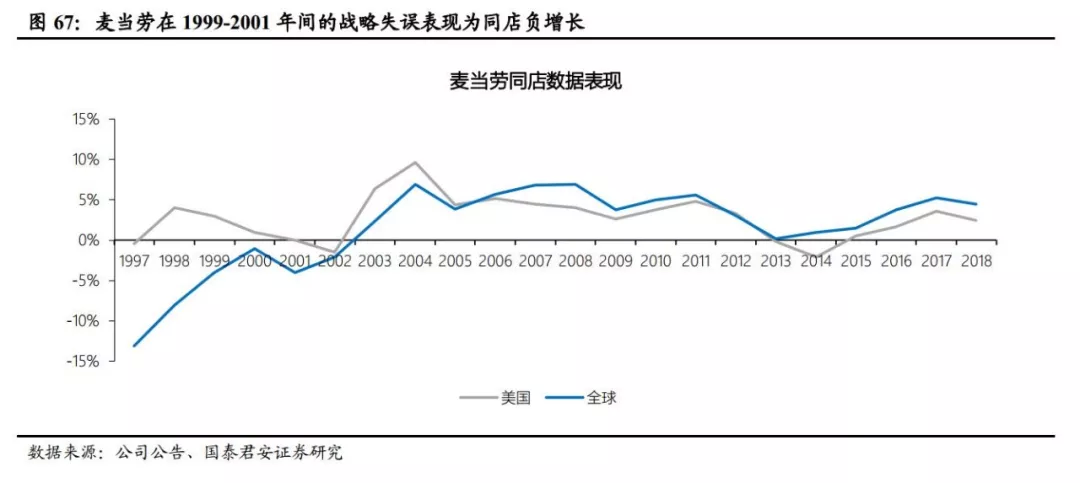

原因三:给更强的抗风险能力溢价。消费服务业本身商业模式下现金流极好,龙头盈利质量更高,更抗风险;龙头模式成熟且优势稳定,现金流的稳定性占优;同时,相比于可以量化的财务指标,龙头企业巨大的战略容错空间和自我调整能力是更核心的抗风险能力,当企业面临冲击或自身战略出现问题时拥有更多容错空间,因此屡有起死回生的案例(比如麦当劳在2002年的战略失误、星巴克在2007-2009年的自身经营管理问题)。

4 溢价何时终结:放缓、变弱、外部冲击与乐观预期

行业渗透率饱和与增速放缓:估值区间下移。行业进入成熟期后,产品渗透率的饱和,业务增速趋势性的放缓,公司从成长期进入成熟期的生命周期规律使得企业估值区间会趋势性向下。企业可以通过全球化经营推迟增速放缓。

定价权削弱:估值视竞争结果而定。具备比较竞争优势的对手进入行业,使得龙头定价权被边际削弱的情况下,会导致龙头估值的大幅度调整。一般而言,考虑到龙头具有明显的竞争优势,因此迎来估值修复。但若竞争对手拥有更加全面而综合的优势,则现有龙头的定价权存在被永久性削弱的可能性,估值将面临趋势性向下。

经营管理误入歧途:估值将阶段性调整。龙头企业经营管理和战略方向选择上的误入歧途将影响经营情况及业绩表现,带来估值调整。但龙头拥有更强的抗风险能力和容错空间,通过战略调整和管理改革,往往能够实现起死回生,因此其估值调整更多表现为阶段性调整,而并非趋势性向下。

外部冲击影响强周期行业估值:调整迅猛而短暂。消费服务行业中,酒店、OTA以及餐饮均与宏观经济相关度较高,经营数据和业绩表现均会受到经济波动影响。但上述调整一般剧烈而迅猛,会在1-2年内迎来修复。

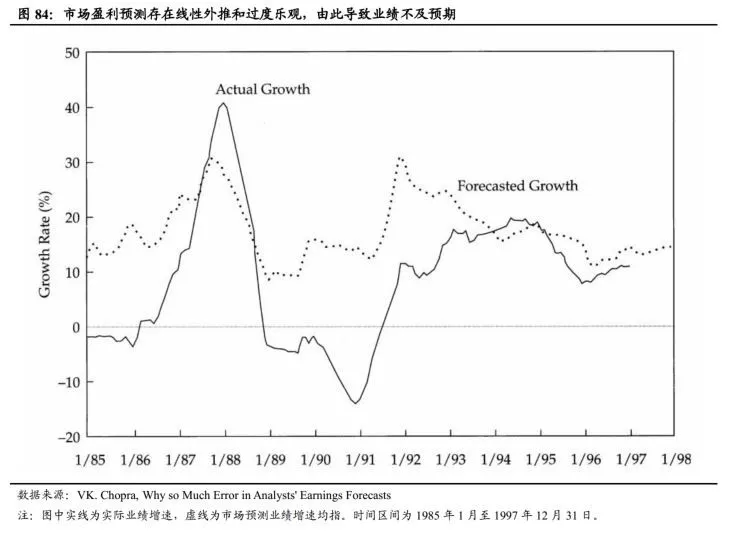

市场的线性外推与过度乐观才是更直接的原因。学术研究表明,市场存在根据企业过去业绩进行线性外推以及对于未来过度乐观预期的情况。对1985年1月至1997年12月31日美股标普500指数成分股机构预测的研究发现:除少数年份(1988年)出现盈余预测低估以外,绝大多数年份市场对企业的盈利预测存在乐观偏差。1985-1991年期间盈利预测平均高估了6.1%,其中1991年甚至高估了30%,对盈利增速的判断上,市场一致预期为17.7%,而实际增长率为8.6%。

5 和美股比,A股龙头贵么?还有溢价空间

中国收入仍处高速增长期,需求开始向服务消费转变。中美消费结构差异巨大,服务消费占比不足30%,但服务产品正在快速涨价。中国居民服务消费占比正在提高。

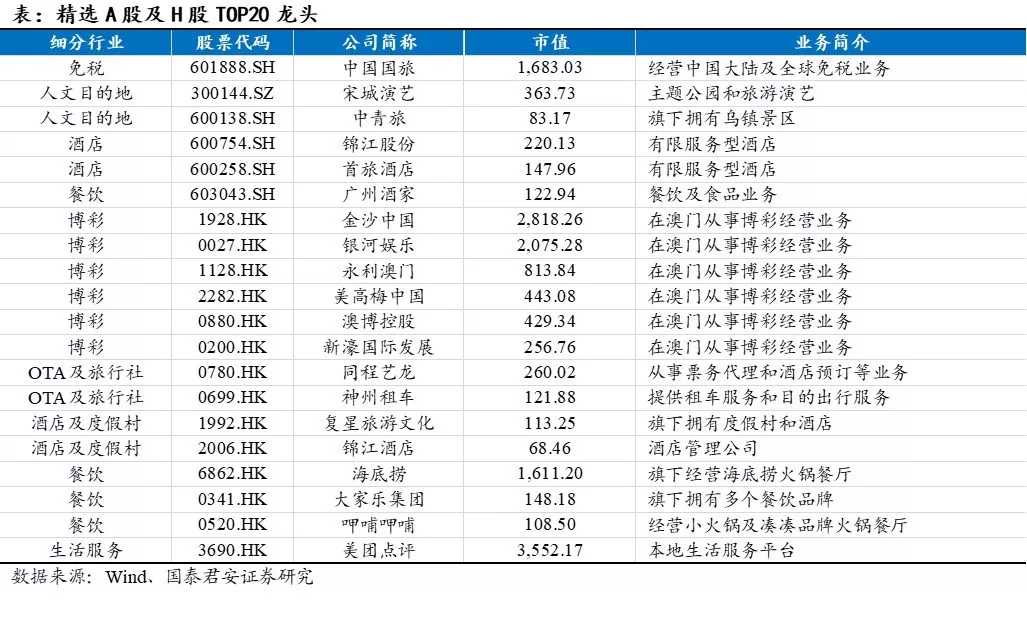

本文以市值大于100亿人民币及100亿港币为主要标依据,综合考虑行业等因素筛选出A股及H股20个龙头:

目前A股消费服务龙头估值什么水平?

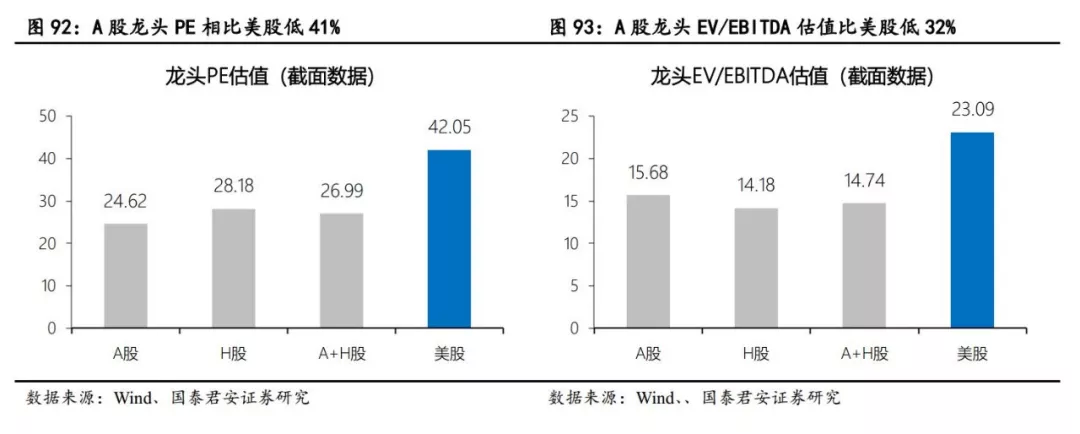

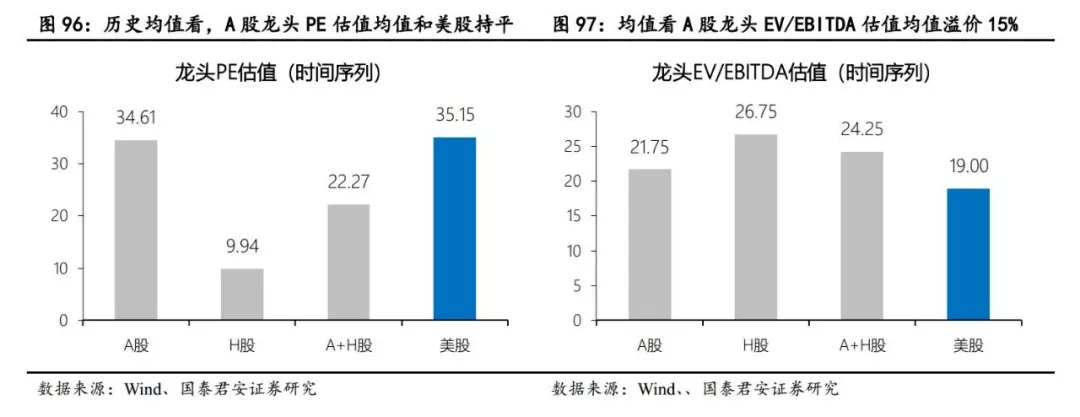

A股目前龙头估值比美股龙头低41%。现阶段A股龙头企业估值为25xPE,15.7x EV/EBITDA,比本文所选出的美股TOP25龙头估值低41%/32%,H股龙头相比美股折价33%/39%。

历史均值,A股龙头与美股龙头持平。A股消费服务龙头估值水平为35xPE、22x EV/EBITDA,上述估值与美股TOP25龙头的历史估值水平接近,其中EV/EBITDA估值略高于美股。

A股龙头的估值溢价多高?

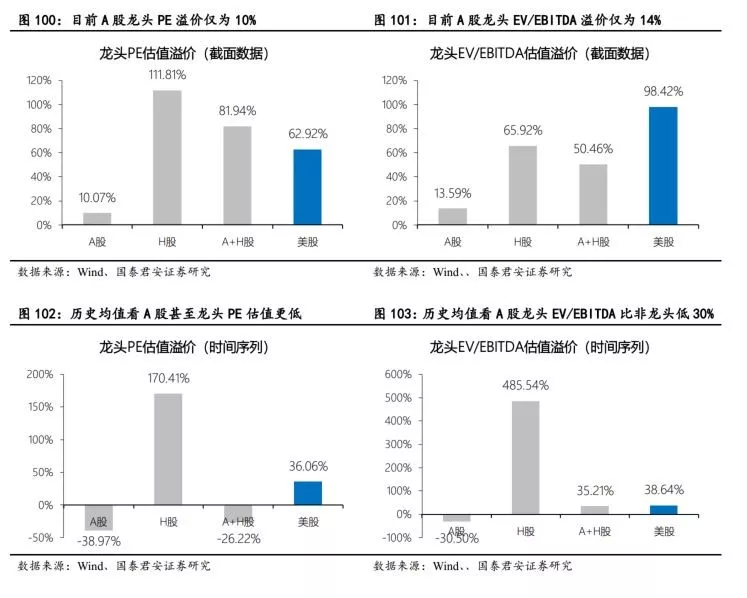

A股龙头历来低于非龙头,只是刚刚开始溢价。目前A股龙头估值溢价程度远低于美股,更远低于H股。H股龙头目前PE估值溢价112%,美股龙头估值溢价亦有63%,EV/EBITDA估值看,港股龙头溢价66%,美股98%。目前A股PE及EV/EBITDA估值溢价仅为10%/14%。

历史估值均值,A股龙头甚至估值折价。分析龙头历史估值发现,A股甚至出现龙头估值折价的情况,PE和EV/EBITDA估值折价率分别为39%/31%。A股龙头从均值的估值折价到截面数据的估值溢价恰恰反映了A股市场目前正走在龙头溢价之路上。

6 投资建议:对的时间选个好赛道,把握阶段性调整机会

美股经验表明:好赛道才能诞生穿越周期的牛股,大空间、规模效应、有壁垒是好赛道的标准。对的时间也很重要,市场会给予处在需求爆发与行业高速增长期的龙头更高的估值。短期因素影响下龙头估值的阶段性调整亦会带来长期投资者的投资时机,不影响龙头竞争优势以及非永久性的冲击,龙头估值的调整期往往是长期投资机会。

A股龙头相比非龙头的估值溢价只是刚刚开始。A股消费服务龙头估值目前估值水平低于同行业的美股龙头,PE估值折价41%,此前对中小企业的偏好亦有长期向龙头转移的趋势,由此带来了A股龙头企业估值的缓慢提升与中小企业估值的逐步向下调整。

A股龙头估值绝对水平能否持续提升,以及相比非龙头的估值溢价趋势能否持续本质上取决于企业的竞争优势和壁垒是否能够持续扩大,以及能否通过国际化等方式获得持续的增长动力。

看好中国消费服务行业具备定价权和壁垒的龙头企业。推荐标的:中国国旅、首旅酒店、宋城演艺、广州酒家、锦江股份、银河娱乐、澳博控股、云南旅游等。同时,海底捞、美团点评、华住酒店、携程网作为各自行业龙头仍有极大的发展空间。

扫码下载智通APP

扫码下载智通APP