腾讯音乐(TME.US)2Q19业绩前瞻:短期利润承压,看好公司长期战略优势

本文来自微信公众号“互联网与娱乐怪盗团”,作者是怪盗团团长裴培。本文不代表智通财经观点。

业绩简评

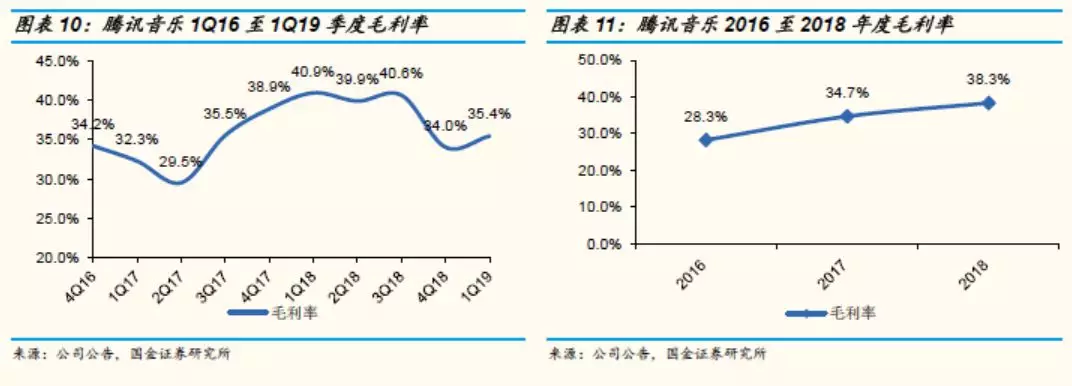

腾讯音乐(TME.US)将于北京时间2019年8月13日公布2Q19业绩。我们预计因版权分销承压,收入增速或将有所放缓。由于版权成本的投入增加,2Q19毛利率可能不会显著环比提升,预计在30%至35%的水平,全年预计为32.2%。

经营分析

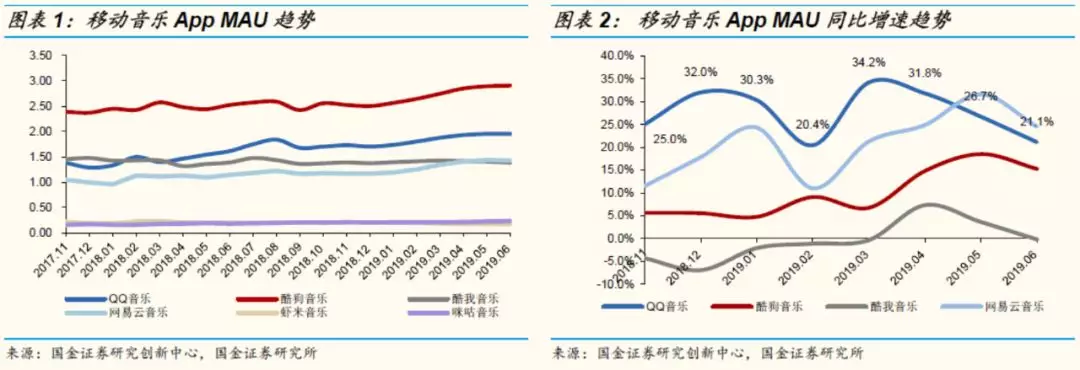

网络音乐行业的增量空间尚存,腾讯音乐作为行业内龙头公司受益匪浅。根据我们独家监测数据,腾讯音乐在移动音乐App用户整体规模上处于领先地位,并且2019年6月酷狗音乐和QQ音乐MAU仍保持着15%至20%的增速。公司目前的用户规模扩张很大程度受益于网络音乐行业的整体空间外扩,网络音乐用户渗透率还有上升的空间。未来几年中,网络音乐行业的增量市场会带动行业内公司进一步发展,作为龙头公司优势地位不言而喻。考虑到各公司在音乐版权上的分散性,腾讯音乐一直在版权方面积极布局,也是希望从其他应用中抢夺更多的用户,那么用户的留存离不开版权之争。

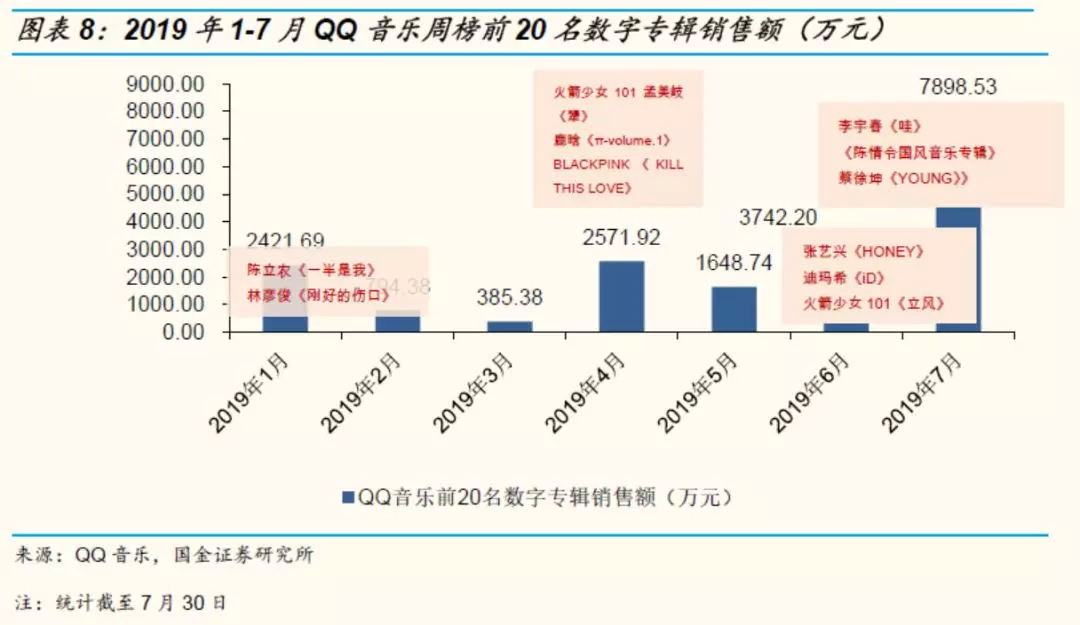

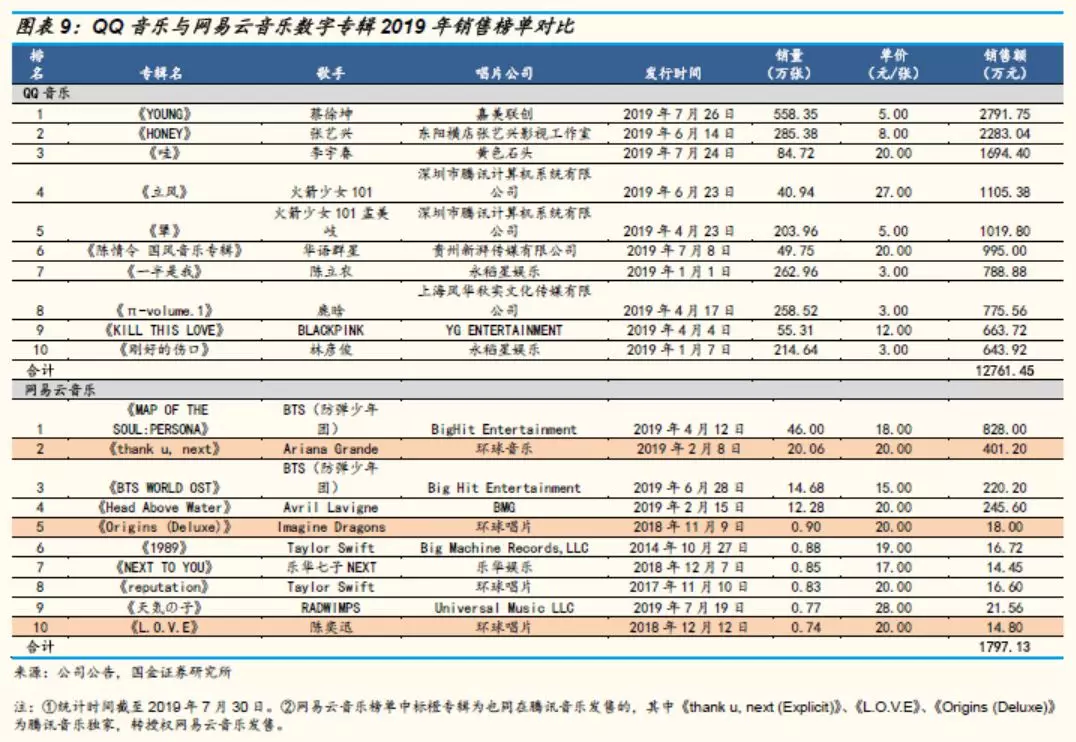

在粉丝经济闭环持续强化下,公司非订阅音乐业务从数字专辑来看表现不错,而版权分销业务存在一定压力。腾讯音乐在2Q19三个月中,累计QQ音乐数字专辑前20名销售额为7963万元,7月单月的销售额也创2019年以来新高,约为7899万元。非订阅音乐业务中,从2019年榜来看,在2Q19期间网易云音乐上没有腾讯音乐转授权的专辑。网易云音乐更加注重社区化经营,而非版权的全面覆盖。在各家竞争胶着的情况下,公司版权分销给第三方的业务量承压。我们预计2Q19以及2019全年非订阅音乐业务中转授权第三方的收入存有一定的增长压力。

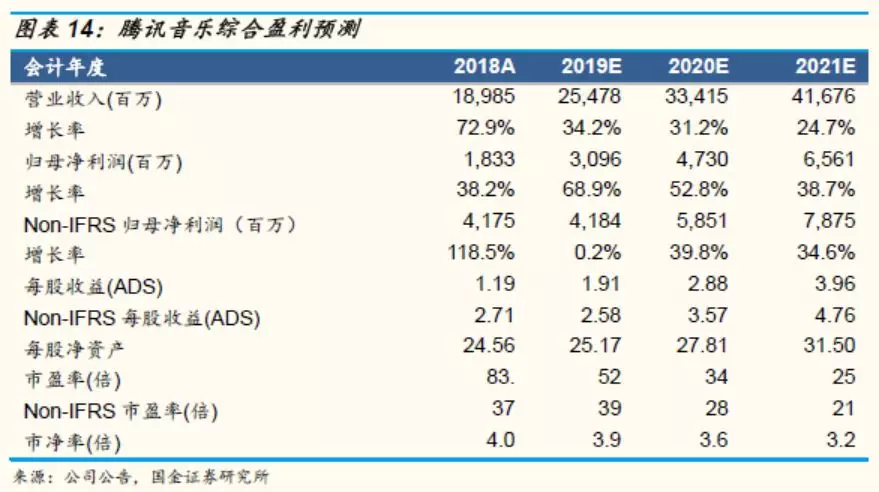

因版权分销压力以及版权库的积极布局所致成本投入提升,我们下调公司2019-21年的盈利预测,预计公司Non-IFRS 归母净利润较上次预测下降幅度分别为24.2%/20.0%/16.1%。我们预计2019-21年Non-IFRS EPS分别为2.58/3.57/4.76人民币,目前的估值相当于28倍2020E Non-IFRS P/E。我们看好公司的长期战略优势地位,维持34倍2020E P/E的估值,得到目标价17.66美元,维持“买入”评级。

风险提示

版权合作以及用户导流风险;内容监管风险;数据准确性差异

音乐行业龙头地位较稳固,长期战略优势明显

网络音乐行业的增量空间尚存,腾讯音乐作为行业内龙头公司受益匪浅。根据我们独家的监测数据,2019年6月移动音乐App中排名前三的分别是酷狗音乐、QQ音乐和网易云音乐,综合来看腾讯音乐优势仍较为显著。在已有用户规模基数较大的情况下,酷狗音乐和QQ音乐保持着15%至20%的增速也实属难得。那这部分增量用户是从哪里来的呢?首先,网易云音乐的增长势头不容小觑。自2019年4月,网易云音乐已赶超酷我音乐,且仍保持着较高的增速水平。而虾米音乐和酷狗音乐MAU基本趋于稳定,也没有显著的下降。故而,腾讯音乐目前的用户规模扩张很大程度受益于网络音乐行业的整体空间外扩。这也验证我们之前的逻辑,网络音乐用户的渗透率还有上升的空间。2018年网络音乐用户的渗透率在69.5%,不仅低于历史高位(80%左右),也低于其他泛娱乐子行业如网络视频(72%左右)。未来几年中,网络音乐行业的增量市场会带动行业内公司进一步发展,作为龙头公司的腾讯音乐的优势地位不言而喻。其次,考虑到各公司在音乐版权上的分散性,单用户使用多款移动应用App的情况十分常见。腾讯音乐一直在版权方面积极布局,也是希望从其他应用中抢夺更多的用户,那么用户的留存离不开版权之争。

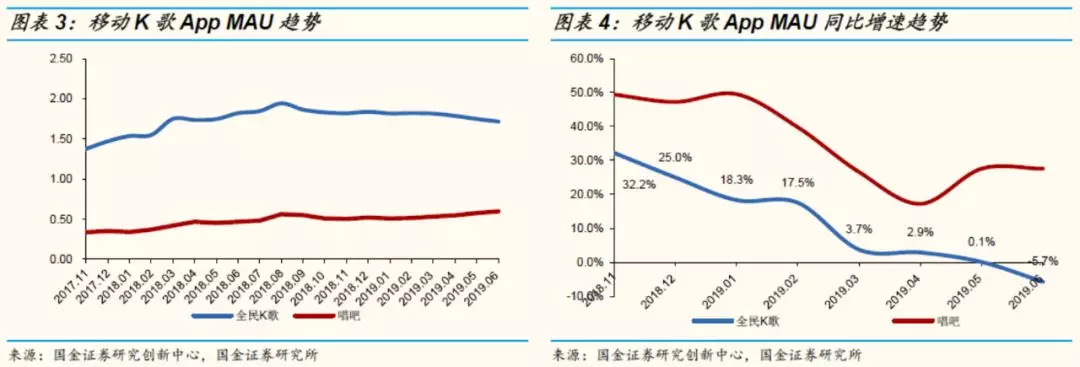

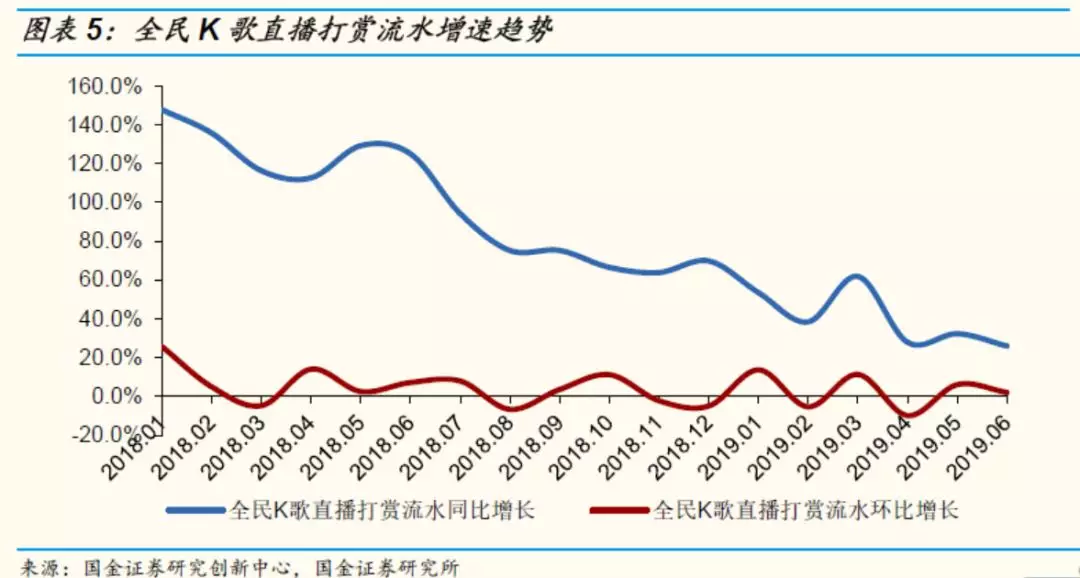

移动K歌行业竞争格局较为稳定,全民K歌近期MAU同比增速放缓。移动K歌行业内的App主要有全民K歌、唱吧、音遇、酷狗唱唱、天籁K歌等,其中前两名App从用户规模角度而言较为领先,其余应用目前量级较小。虽然唱吧的MAU整体规模与全民K歌相差较大,但是自2019年5月以来,MAU同比增速在28%左右的水平,呈现明显上升趋势。全民K歌在用户基数扩张上面临一定的压力。而从全民K歌的直播业务来看,2019年4至6月直播打赏的流水同比增速保持在25%至35%的水平,环比变化不大,付费水平较为稳定。

在深挖版权护城河的路上,短期成本压力仍存

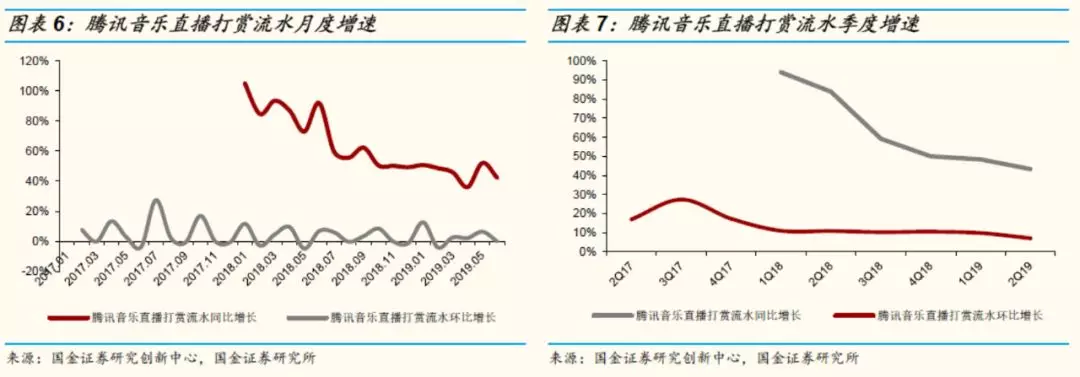

社交娱乐业务中直播收入增长态势良好。我们预计在社交娱乐方面,公司直播业务主要倚重于酷狗音乐、酷我音乐以及全民K歌的直播打赏收入。根据我们的独家监测数据,腾讯音乐在2Q19基本维持与1Q19相近的增速水平。1H19,酷狗音乐、酷我音乐和全民K歌的直播打赏分别贡献比大致为5:3:2。

在粉丝经济闭环持续强化下,公司非订阅音乐业务从数字专辑来看表现不错,而版权分销业务存在一定压力。根据我们的统计,腾讯音乐在2Q19三个月中,累计QQ音乐数字专辑前20名销售额为7963万元,7月单月销售额也创2019年以来新高,约为7899万元。而非订阅音乐业务中,还有To B端的版权分销业务,例如分发给网易云音乐、虾米音乐等其他平台。目前,网易云音乐与腾讯音乐竞争仍胶着,但从版权方面逊色于腾讯音乐。根据统计,从2019年榜来看,在2Q19期间网易云音乐上没有腾讯音乐新增转授权的专辑。由于腾讯音乐在版权方面的施压,网易云音乐更加注重社区化经营,而非版权的全面覆盖。而2019年6月29日至7月28日,网易云音乐也被全面下架整改,并暂停了下载服务。我们预计2Q19以及2019全年非订阅音乐业务中转授权第三方的收入存有一定的增长压力。

用户基数的扩张以及移动音乐付费率的进一步提升,有赖于音乐版权的深化布局。腾讯音乐在音乐内容成本的持续投入上仍没有懈怠,但是从收入端分析在线音乐的付费率提升仍需要时间来培养和转化用户。从毛利率来看,自4Q18以来有明显的下降。并且腾讯音乐也在积极参与音乐综艺制作和合作,如《乐队的夏天》、《明日之子之水晶时代》等,这部分成本投入也有增长。在深化内容护城河的过程中,我们预计公司在内容投入的成本上会有提升,而用户付费习惯的养成需要时间,短期来看毛利率可能承压。但我们认为,腾讯音乐的长期战略地位具备优势,内容护城河的深化也将为长期用户留存以及付费提升奠定基础。

盈利预测调整

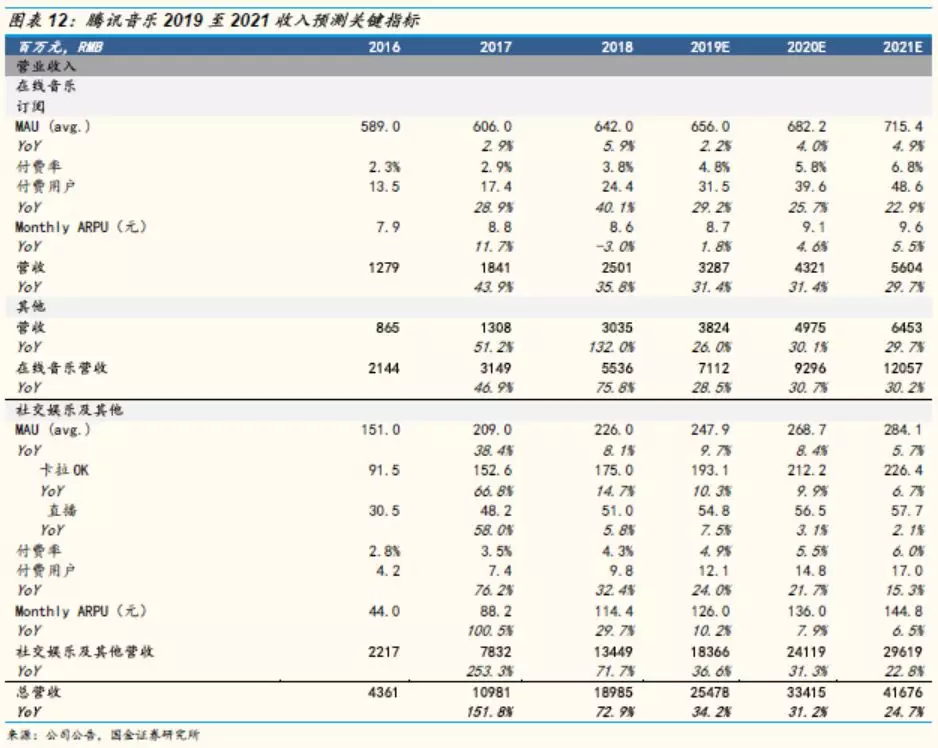

我们预计,在用户付费转化的过程中,公司版权库的进一步扩张以及与“腾讯系”其他产品的联动可能推动公司订阅音乐收入的较为稳定增长。未来几年订阅用户和ARPU将维持温和增长,推动2019-21年音乐订阅收入分别增长31.4%、31.4%、29.7%。考虑数字专辑和单曲等粉丝经济闭环下收入的推力,数字专辑销售部分在未来几年预计有较好表现。而在版权分销方面,因竞争者战略调整等因素,这部分收入预计将有所下降。我们下调了对于这部分收入增速的预测,预计2019-21年分别增长26.0%、30.1%、29.7%。综合考虑,我们预计公司2019-21年在线音乐业务营收分别增长28.5%、30.7%、30.2%。

在社交娱乐业务中,我们预计直播以及卡拉OK业务可能仍保持较为快速增长,预计2019-21年社交娱乐及其他业务营收分别增长36.6%、31.3%、22.8%。

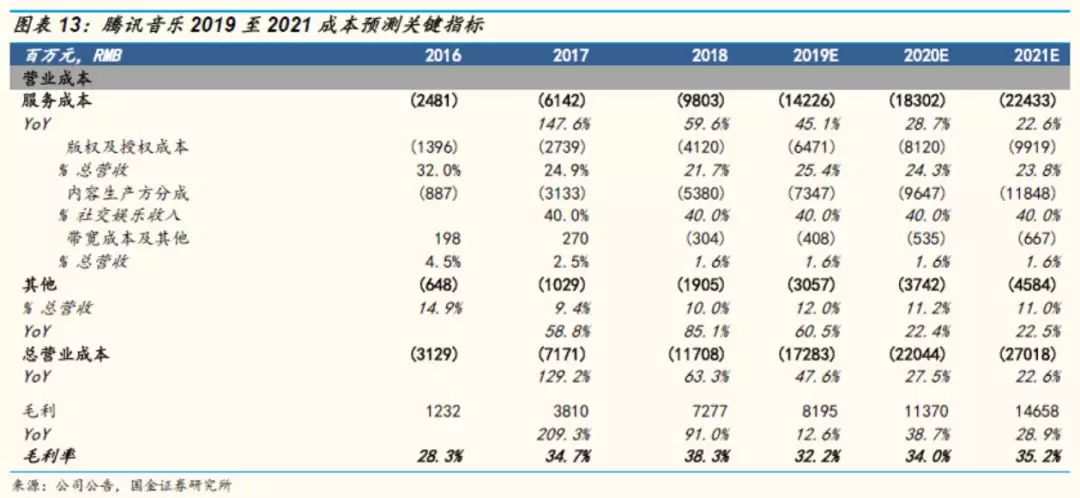

腾讯音乐营业成本中占比较大的是版权及授权成本和内容生产方分成,在商业模式没有较大变动的情况下,预计服务成本中内容生产方分成比重维持稳定比例,而其他成本随着公司成本控制能力提升而相应占营收比重略有下降。我们估计,版权及授权成本在2017-18年相当于公司营业收入的21-25%,今后随着公司版权库布局的积极性加强而有所上调,2019-21年分别为25.4%、24.3%、23.8%。内容生产方成本(主播成本)相当于公司社交娱乐收入的40%左右,这个比例也不太可能出现变化;带宽成本约占公司总收入的1.5-2.5%,今后将稳定在1.6%左右。综合考虑,我们下调公司毛利率的预测,预计2019-21年因版权成本的压力有一定程度下降,然后缓慢上升,分别为32.2%、34.0%、35.2%。

综上所述,我们下调了对于公司的盈利预测,预计公司Non-IFRS 归母净利润较上次预测下降幅度分别为24.2%、20.0%、16.1%,预计2019-21年的的归母净利润将分别增长68.9%、52.8%、38.7%,Non-IFRS归母净利润(扣除股权成本、投资收益、公允价值变动收益等)将分别增长0.2%、39.8%、34.6%。2019-21年的Non-IFRS EPS(按ADS计算)分别为人民币2.58、3.57、4.76元。目前的股价相当于39倍/28倍2019E/2020E Non-IFRS P/E。

风险提示

音乐版权具备一定授权期,与版权方的长期合作关系具备一定不确定性。公司旗下QQ音乐、酷狗音乐和酷我音乐的音乐内容分发有赖于音乐版权的采购和授权,与版权方的长期合作有一定不确定性。

直播行业竞争激烈,公司对于用户流量的吸引和留存具备一定不确定性。泛娱乐方式多元化下,用户对于直播的需求日新月异,如果直播平台不能面对用户新需求做出及时反应和应对,或将面临用户流失风险。

直播平台对于内容资源依赖度高,主播的留存具有不确定性。公司旗下酷狗直播、酷我聚星和全民K歌的付费业务很大程度上倚重于优质的主播资源,主播与平台的合作关系具有不确定性,公司可能面临主播资源流失风险。

直播与音乐内容广泛且平台不易监控,公司可能面临对于违规内容等监管政策风险。直播平台用户广泛,且上传内容繁多,部分内容质量的把控可能会面临监管的查禁。

商誉减值风险。截至2019Q1,公司拥有价值170.88亿元的商誉,是金额最大的非流动资产科目,主要来自2016年对中国音乐集团(CMC)的整合。虽然我们判断短期内的商誉减值风险不大,但是无法完全排除这个风险。

数据准确性差异。本文中有关MAU和直播打赏流水等数据来自国金证券研究创新中心自有技术检测,因统计方法和口径差异,数据不排除与官方数据存有出入。我们力求在已有技术层面上较为客观公允地进行数据分析。

扫码下载智通APP

扫码下载智通APP