欧央行释放降息信号,REITs、高股息率、黄金吸引力提升

本文源自“Kevin策略研究”。

简评:欧央行释放降息信号;继续围绕实际利率下行配置

欧央行在昨天晚上公布了其7月议息会议结果,维持主要基准利率水平不变(主要再融资利率0%,存款利率-0.4%),符合预期;但同时修改其前瞻指引为“预期利率维持在当前不变或更低水平至少到2020年上半年”,暗示了9月份降息的可能性。欧央行行长德拉吉在随后的新闻发布会上也表示“需要重大货币刺激措施”(a significant degree of monetary stimulus)。

主要资产价格均出现剧烈波动,在会议结束后的一开始均反应积极,如欧元下跌推动美元上涨、欧洲主要股市走高、欧洲主要利率下行(10年德债利率一度刷新-0.42%的历史新低)、黄金也得益于负利率的深化在美元走高的情况下依然上涨。但不久之后,上述资产表现均出现大幅度的反转,可能的原因包括市场对于欧元区基本面快速走弱(德拉吉形容为worse and worse)和负利率程度加深的担忧、美国6月耐用品订单大超预期后对降息预期的边际影响、以及一部分公司业绩不及预期的拖累。

针对欧央行宽松政策信号以及可能带来的影响,我们简评如下:

全球宽松态势更为明确。继美联储降息预期持续升温以及美联储主席Powell多次暗示需要act as appropriate后(参见7月11日点评《7月降息预期强化,美股盘中新高》),欧央行的这一最新表态使得全球最主要两大央行采取进一步宽松举措的信号更为明确,全球宽松态势更为清晰。当前,CME期货市场对于美联储7月FOMC会议降息25个基点的预期概率约为79%,降息50个基点的概率为21%,因此7月份降息应该是大概率事件,区别只在于降息幅度多大以及对年内余下时间降息的前瞻指引。欧洲市场也是类似,欧央行决议公布后,宽松预期推动10年德债利率一度降至0.42%的历史低位,但随后反弹。不过市场对于9月降息的预期概率也升至80%以上。

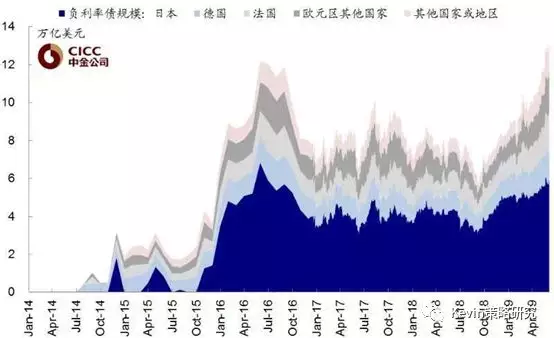

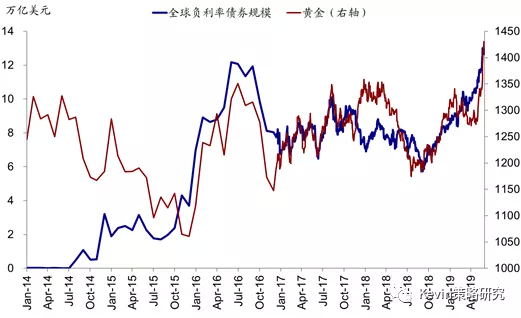

利率水平维持低位;欧洲负利率状况深化。随着美欧两大央行宽松预期的强化,全球主要市场利率也维持低位甚至再度下行。但与此同时,全球(以欧洲为主)的负利率状况也在进一步深化。当前超过13万亿美元的全球负利率债券规模早已经超过2016年9月的高点,尤以欧洲(法国)的负利率债券规模增长最快。全球负利率状况的深化和负利率债券规模的增加,在使得同样作为负收益资产的黄金的比较劣势降低的同时,也会给银行金融机构的盈利能力带来压力,特别是在当前欧元区持续疲弱且下行的经济基本面背景下,例如此前投资者较为关注的德银问题,而这是否会重新引发市场如2016年引入负利率时的担忧值得观察。

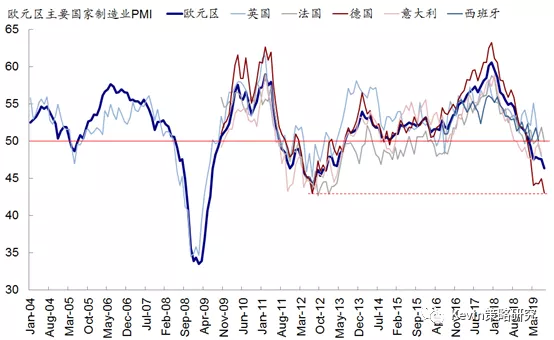

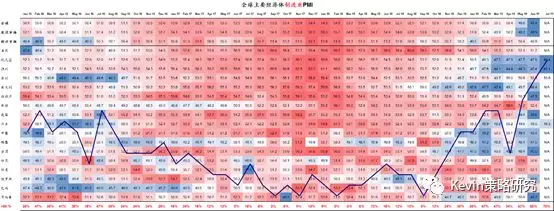

对于股市,增长下行(分子EPS)与政策宽松(分母贴现率)的赛跑。如我们6月中旬发表的海外资产配置下半年展望《增长下行与政策宽松的“赛跑”》中所阐述的那样:1)一方面,从增长角度看,欧元区整体基本面仍在下行甚至恶化(例如前一天公布的欧元区特别是德国制造业PMI都大幅低于预期下行,德国甚至降至43.1%的2012年以来低位;昨天公布的德国ifo制造业景气指数快速下行至负区间),德拉吉在今天的新闻发布会上也连续用多个“worse and worse”来形容当前欧元区制造业所处的环境。2)不过,另一方面,从政策宽松角度,与美联储和美股市场近期的表现逻辑类似,如果在基本面大幅恶化前,货币宽松政策能够足够快的压低作为分母的贴现率,短期来看对市场是能提供一定支撑的。

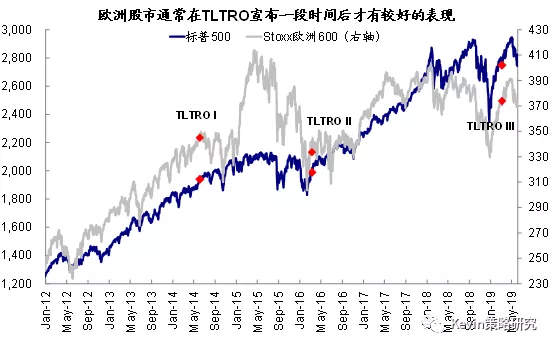

年初以来,与持续疲弱的基本面相反的是,欧洲股市的表现在主要市场中表现位居前列,截止目前德法市场涨幅均在17%左右,仅次于美股市场的表现。实际上,我们在3月末(《海外资产配置4月报:流动性与基本面的拉锯战》)时将欧洲股市权重上调至超配,并在下半年展望《2H19海外资产配置展望:增长下行和政策宽松的赛跑》中建议对欧洲依然可以做阶段性配置,这一判断本来也并非基于其基本面的前景,而是主要考虑到:1)欧洲股市经历了近两年的大量资金流出后,已经是一个较为明显的资金洼地;2)从历史前两轮经验来看,TLTRO在一段时间之后对股市也将起到提振作用。因此,如果后续欧央行推出包括降息和QE等进一步宽松措施,来抵御增长下行的压力,仍可能对市场继续提供一定支撑。

从大类资产配置角度,建议继续围绕实际利率下行这条主线。实际利率下行是我们在6月中发表的《2H19海外资产配置展望:增长下行和政策宽松的赛跑》中所建议的配置主线。自报告发表的一个多月以来,黄金、部分股市与债券上涨背后的逻辑都是如此。

实际利率下行是增长下行和政策宽松这一组合的落脚点,也是进行资产配置的出发点。在这一环境下,除利率债外,其他受益于利率回落的资产(如REITs、高股息率、黄金)的吸引力都将提升,股市估值也将得到支撑。从当前的情形来看,我们认为这一趋势和主线可能依然成立,因此维持我们在下半年展望中的资产配置和市场排序。

扫码下载智通APP

扫码下载智通APP