新东方(EDU.US)FY19增长快速费控良好,暑期入口班报名情况佳,提高20Q1收入业绩增长确定性

本文源自“方正证券研究”,作者为杨仁文。

事件:

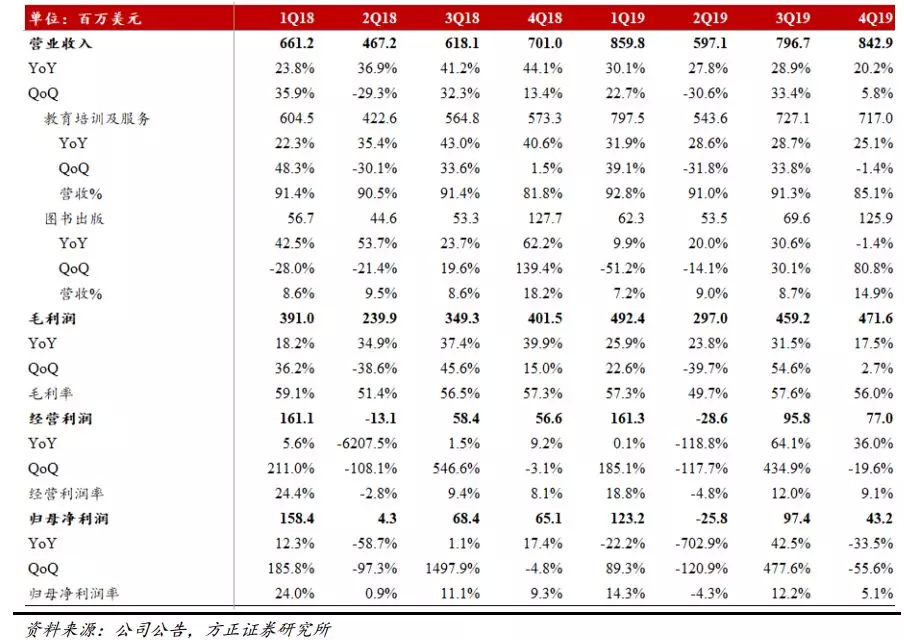

1、新东方(EDU.US)公告FY19Q4实现净收入8.43亿美元(YoY+20.2%),GAAP归母净利润4325万美元(YoY-33.5%), Non-GAAP归母净利润9508万美元(YoY+8.9%)。

2、新东方(EDU.US)公布FY2019业绩,实现净收入30.97亿美元(YoY+26.5%),GAAP归母净利润2.38亿美元(YoY-19.6%), Non-GAAP归母净利润4.11亿美元(YoY+16.3%)。

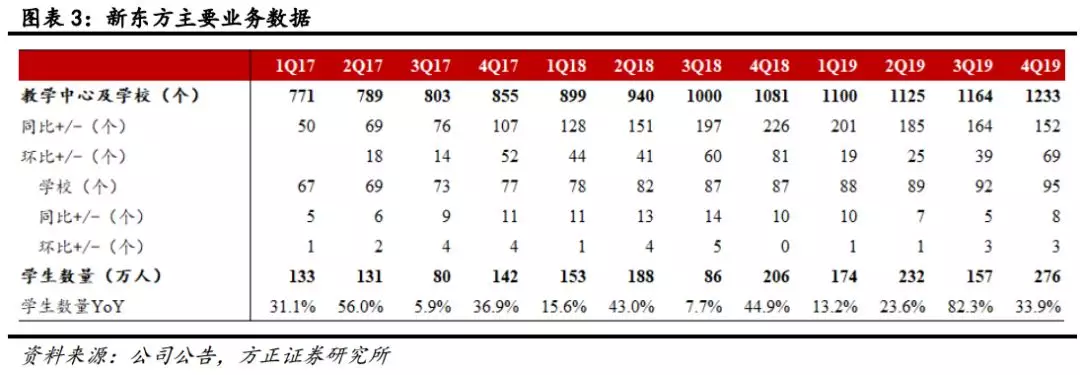

3、FY19Q4参加辅导和备考课程的学生人数为275.6万(YoY+33.9%),FY19全年为838.3万(YoY+32.4%)。截至FY19Q4,共设有1233个学校和教学中心,同比增加152个,环比增加69个。

4、FY20Q1业绩指引:营收区间预计为10.51-10.76亿美元,YoY+22%-25%。

点评:

1、19Q4收入受招生人数驱动增长较快,营销开支控制较好,经营利润率有所提升。FY19Q4营业收入为8.43亿美元超出指引,其中教学培训及服务收入7.17亿美元,YoY+25.1%:人数方面,FY19Q4参加辅导和备考课程的学生人数为275.6万(YoY+33.9%);ASP方面,课程平均ASP受收费窗口期调整影响YoY-18%,每小时平均ASP以人民币计YoY+10%。Q4毛利率虽略有下降,但期间费用控制良好,营销费用同比仅增长4%,经营利润率有所提升。GAAP净利润受长期投资公允价值变动损失(2904万美元)影响下降明显,Non-GAAP净利润同比增长8.9%。

2、FY19收入、Non-GAAP净利润均超出预期。FY19全年营业收入为30.97亿美元,YoY+26.5%,略超一致预期30.91亿美元,其中教学培训及服务收入27.85亿美元,YoY+28.6%。全年GAAP归母净利润2.38亿美元,YoY-19.6%,GAAP归母净利率7.7%,受长期投资公允价值变动影响较大;剔除股权激励费用和公允价值变动后,Non-GAAP归母净利润为4.11亿美元,略超一致预期4.08亿美元,YoY+16.3%,Non-GAAP归母净利率13.3%。

3、暑期低价入口班招生提价情况良好,在线教育加大研发师资等投入。FY19公司继续推进优化市场战略,扩容较快、暑期低价入口班价格翻倍且招生人数不减,FY20Q1收入和业绩有望提升。

4、盈利预测与估值:根据彭博一致预期,公司FY2020-FY2022调整后净利润为5.38/7.02/9.21亿美元,调整后EPS为3.37/4.39/5.73美元,对应PE为31.8/24.5/18.7X。

事件:

1、公司公布FY19Q4业绩,实现净收入8.43亿美元(YoY+20.2%);GAAP经营利润7697万美元(YoY+36%),Non-GAAP经营利润(不考虑股权激励费用)1.03亿美元(YoY+30.3%);GAAP归母净利润4325万美元(YoY-33.5%),Non-GAAP归母净利润(不考虑股权激励费用和长期投资公允价值变动)9508万美元(YoY+8.9%);GAAP基本和摊薄每ADS净收益均为0.27美元;Non-GAAP基本和摊薄每ADS净收益(不考虑股权激励费用)均为0.60美元。

2、公司公布FY2019业绩,全年实现净收入30.97亿美元(YoY+26.5%);GAAP经营利润3.06亿美元(YoY+16.2%),Non-GAAP经营利润(不考虑股权激励费用)3.77亿美元(YoY+17.6%);GAAP归母净利润2.38亿美元(YoY-19.6%),Non-GAAP归母净利润(不考虑股权激励费用和长期投资公允价值变动)4.11亿美元(YoY+16.3%);GAAP基本和摊薄每ADS净收益均为1.50美元;Non-GAAP基本和摊薄每ADS净收益(不考虑股权激励费用)分别为2.60/2.58美元。

3、截至FY19Q4,现金和现金等价物余额为11.57亿美元,去年同期为9.83亿美元。递延收入为13.01亿美元,YoY+2.4%。

4、FY19Q4参加学科辅导及备考课程的学生人数从FY18Q4的205.8万人增长到275.6万人,YoY+33.9%;FY19学生人数从FY2018的约633万人增长到约838.3万人,YoY+32.4%。

5、截至FY19Q4,学校和教学中心共1233个,同比增加152个,环比增加69个。学校共95个,同比增加8个,环比增加3个。

6、FY20Q1业绩指引:营收区间预计为10.51-10.76亿美元,YoY+22%-25%(以人民币计约为26%-29%)。

点评:

1 19Q4收入受招生人数驱动增长较快,营销开支控制较好,经营利润率有所提升

FY19Q4营业收入为8.43亿美元,YoY+20.2%,超出指引,其中教学培训及服务收入7.17亿美元,YoY+25.1%。

人数:FY19Q4参加辅导和备考课程的学生人数为275.6万(YoY+33.9%)。

ASP:课程平均ASP(总现金收入/总学生报名数)受收费窗口期调整影响YoY-18%;每小时平均ASP(GAAP收入/总教学时长)以人民币计YoY+10%,其中优能中学YoY+10%,泡泡少儿教育YoY+12%,出国考试培训YoY+7%。收费窗口期调整对总现金收入有较大影响,但对GAAP净收入没有影响,因此每小时平均ASP增长保持平稳。

分业务:19Q4K12课后辅导业务收入YoY+29%/37%(以美元/人民币计,下同),其中优能中学收入YoY+27%/36%,学生数YoY+24%,学生数增速略低于以往,主要由于受“不得一次性收取时间跨度超过3个月的费用”的政策影响,在部分城市推迟了开课时间。泡泡少儿收入YoY+31%/40%,学生数YoY+56%;留学考试业务收入YoY+13%/21%;VIP业务收入YoY+14%/21%。

FY19Q4营业总成本7.67亿美元,YoY+18.9%,GAAP经营利润7697万元,YoY+36%,经营利润率9.1%,同比提升1.1pct,Non-GAAP经营利润率(不包括股权激励费用)为12.2%,同比提升1pct。

毛利率略有下降:FY19Q4营业成本3.71亿美元,YoY+24%,主要由于增加教师薪酬以及新增教学中心带来的租金成本增长。毛利率56%,同比下降1.3pct。

期间费用控制良好:FY19Q4销售费用1.06亿美元,YoY+4.8%,销售费用率12.6%,同比降低1.9pct。管理费用2.89亿美元,YoY+18.4%,管理费用率34.3%,同比下降0.5pct,Non-GAAP管理费用(不考虑股权激励费用)2.64亿美元,YoY+19.2%。管理费用的增加主要由于扩大学校和学习中心网络、以及与公司O2O系统发展相关的研发费用和员工薪酬的增加。FY19Q4,股权激励费用为2570万美元,YoY+15.9%。

GAAP净利润受长期投资公允价值变动影响:FY19Q4的GAAP归母净利润4320万美元,同比下降33.5%,归母净利率5.1%。归母净利润下降主要受到长期投资公允价值损失2904万美元带来的影响。Non-GAAP归母净利润9508万美元,YoY+8.9%,Non-GAAP归母净利率11.3%。

2 FY19收入、Non-GAAP净利润均超出预期

FY19全年营业收入为30.97亿美元,YoY+26.5%,略超一致预期30.91亿美元,其中教学培训及服务收入27.85亿美元,YoY+28.6%。学生人数从FY2018的约633万人增长到约838.3万人,YoY+32.4%。

FY19全年GAAP经营利润3.06亿美元,YoY+16.2%,GAAP经营利润率9.9%;Non-GAAP经营利润(不考虑股权激励费用)3.77亿美元,YoY+17.6%,Non-GAAP经营利润率12.2%.

FY19全年GAAP归母净利润2.38亿美元,YoY-19.6%,GAAP归母净利率7.7%;Non-GAAP归母净利润(不考虑股权激励费用和长期投资公允价值变动)4.11亿美元,略超一致预期4.08亿美元,YoY+16.3%,Non-GAAP归母净利率13.3%。

截至FY19Q4,现金和现金等价物余额为11.57亿美元,去年同期为9.83亿美元。递延收入为13.01亿美元,YoY+2.4%。递延收入的低增速主要受监管政策的影响,预计FY20将消除。

3 暑期低价入口班招生提价情况良好,在线教育加大研发师资等投入

FY19公司持续推进优化市场战略,扩容较快、暑期低价入口班价格翻倍且招生人数不减,FY20Q1收入和业绩有望提升。

扩容情况:截至FY19期末,公司共开设1233个学校和教学中心(其中有学校95所),新增152个,其中,现有城市学习中心数量净增加141个,同时在6个新城市开设线下培训中心,在2个低线城市开设双师培训中心。FY19Q4新进入3个城市,分别是包头、常熟、榆次,教室总面积YoY+24%,QoQ+9%。

双师课堂:截至FY19期末,双师课堂已进入泡泡少儿37个城市、优能中学(高中)29个城市,以及泡泡、优能共有的9个低线城市。

O2O:FY19Q4,公司继续推进O2O双向互动教学系统的应用。优能中学VPS已覆盖全国所有城市,泡泡少儿上线新产品“双优”并进入多个城市,留学备考已在全国主要城市展开试点。FY19Q4/FY19全年,公司投入3150万美元/1.03亿美元用于提升O2O教学系统,该笔投入主要计入管理费用。

在线教育:为把握在线教育市场机遇,扩大新东方在线的市场份额,FY19公司深化资源投入,包括对内容开发、教师招聘和培训、销售和营销、研发以及其他推动新在线课程增长所需的成本和开支的投资。

低价入口班:公司今年暑期(FY20Q1)将在43个城市提供初一年级的暑期低价入口班,价格从往年的200元提升至400元,截至目前已招生76.54万(不包含在FY19学生人数内),YoY+4%。管理层预计随着暑期低价入口班的转化和留存率提升,FY20的收入、利润均会有良好表现。

4 盈利预测与估值

根据彭博一致预期,公司FY2020-FY2022调整后净利润为5.38/7.02/9.21亿美元,调整后EPS为3.37/4.39/5.73美元,对应PE为31.8/24.5/18.7X。

5 风险提示

课外培训与留学签证政策趋严风险、学生人数增加不达预期风险、在线教育业务盈利不达预期风险、实体中心扩张风险、汇率波动风险、市场竞争加剧风险、估值中枢下移风险等。

扫码下载智通APP

扫码下载智通APP