天风证券:上半年房企债券融资怎么样?

本文来自微信公众号“固收彬法”,作者:孙彬彬团队。

2019年上半年,房企国内信用债净融资额显著下降。在信用债净融资额降低的背景下,回售债券、民企债券占比降低明显,同时债券发行量向高评级企业集中,债券发行利率略有降低,期限明显缩短。

与国内对比,地产海外债净融资规模1783.2亿元,同比增长20.4%。下半年若国内信用债融资仍未有明显好转,预计海外债融资规模将创历史新高。

综合房企债券融资,仅从国内信用债和海外债来看,2019年上半年地产债券净融资规模略少于2018年同期。但是随着融资条件的变化,仍然需要关注地产再融资压力。

上半年房企债券融资怎么样?

5月17日,银保监会印发的《关于开展“巩固治乱象成果促进合规建设”工作的通知》进一步重申房地产监管政策不松动,并加强对非标的监管;5月底,又有21世纪经济报道称将暂停部分房企的债券及ABS融资渠道,近期市场传言地产融资政策再度收缩。地产企业融资到底如何?我们首先观察债券融资情况:

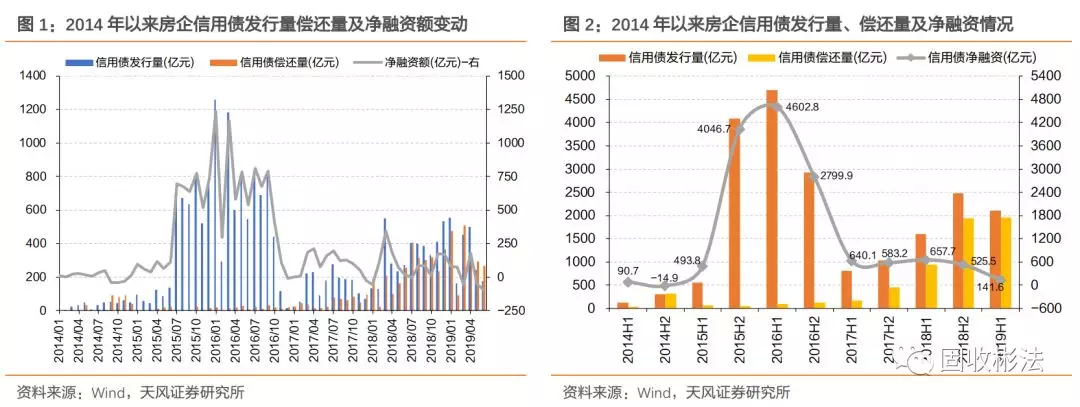

信用债融资方面,2019年上半年发行回暖,但在偿还量增加的背景下净融资额减少,2019年上半年房企信用债净融资额仅141.6亿元,相比2018年上半年657.7亿元的净融资额明显减少;2019年1-6月份,海外债净融资规模1783.2亿元,同比增长20.4%。

更详细的债券融资情况分析如下:

1. 地产信用债融资情况

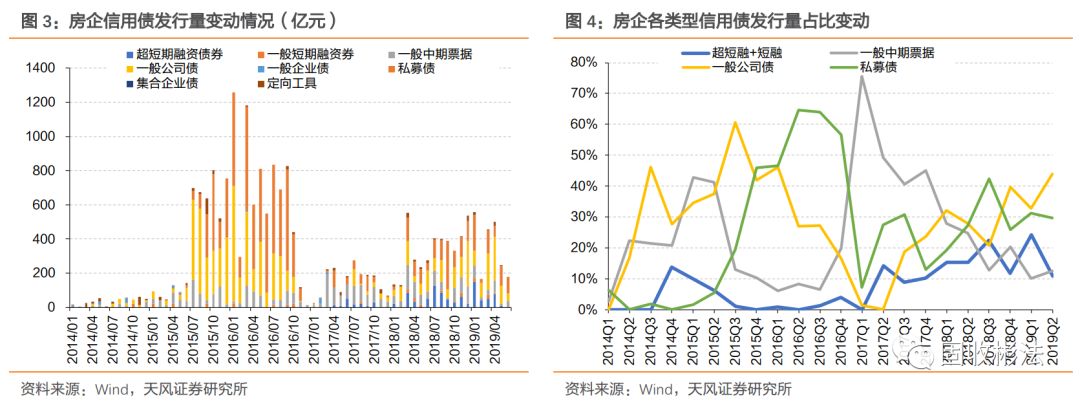

我们统计了2014年以来包括超短期融资债券、一般短期融资债券、中票、公司债、企业债、私募债、定向工具、集合企业债等种类的信用债融资及偿还情况,采用申万行业分类标准下房地产行业的债券,并剔除城投债。

2019年上半年,房企信用债发行量2100.6亿元,相比于2018年上半年1604亿元的发行量明显好转。但随着房企进入还债高峰,到期量的增加导致净融资额下降。2019年上半年房企信用债净融资额仅141.6亿元,相比2018年上半年657.7亿元的净融资额明显减少。

公司债、私募债是发行的主要品种,短期债券融资占比提升。私募债在发行总量中的占比变动趋势与房企信用债发行总量的变动趋势高度一致,在房企信用债融资高峰,私募债的发行量占比达到65%,是房企融资的主要券种。随着债券融资政策的收紧,超短融和短融等短期债券融资工具占比明显提升,也从侧面反映出市场风险偏好的降低和企业融资难度的提高。

回售占比减少,民企债券占比约三成。受2018年上半年信用收紧影响,到期信用债中回售债券占比较高;但随着2018年下半年信用环境边际改善,回售占比逐步降低。从发债企业性质来看,2019H1民企债券融资占比30.9%,相比2018年H1略有回升。

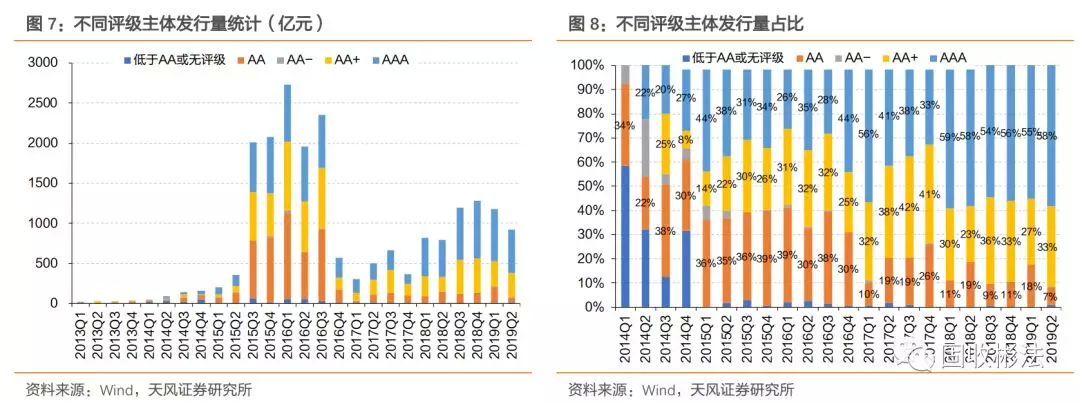

信用债发行继续向高等级集中,低评级企业融资难度加大。我们以债券发行时企业的信用评级为基础进行统计,2019年上半年AAA地产企业占比达到58%。

债券发行利率略有降低,期限明显缩短。从房企发行的债券的票面利率分布来看,2019年以来低票面利率的债券发行量占比提高,这一方面与高评级主体债券发行量提高有关,另外一方面与房企债券期限缩短有关。从房企债券的期限(有回售条款的债券以回售日为到期日计算债券期限)分布统计来看,3年期限以上的债券占比明显降低,1年内的短融、超短融占比提高明显。

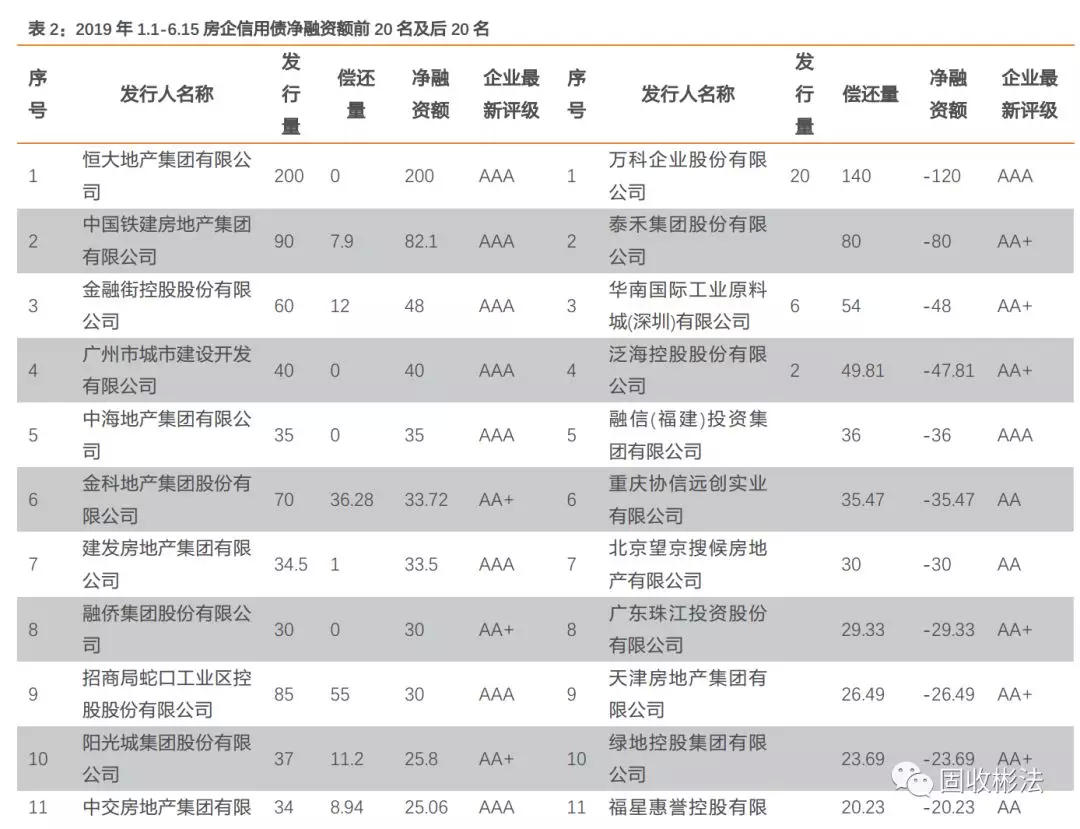

2019年上半年,恒大、中铁建地产、金融街、广州城建、中海地产信用债净融资额居前,万科、泰禾、泛海、华南城等债券偿还量较高导致债券净融资量较少。恒大以200亿信用债的发行量明显领先其他地产企业,万科则以140亿信用债偿还量领先。

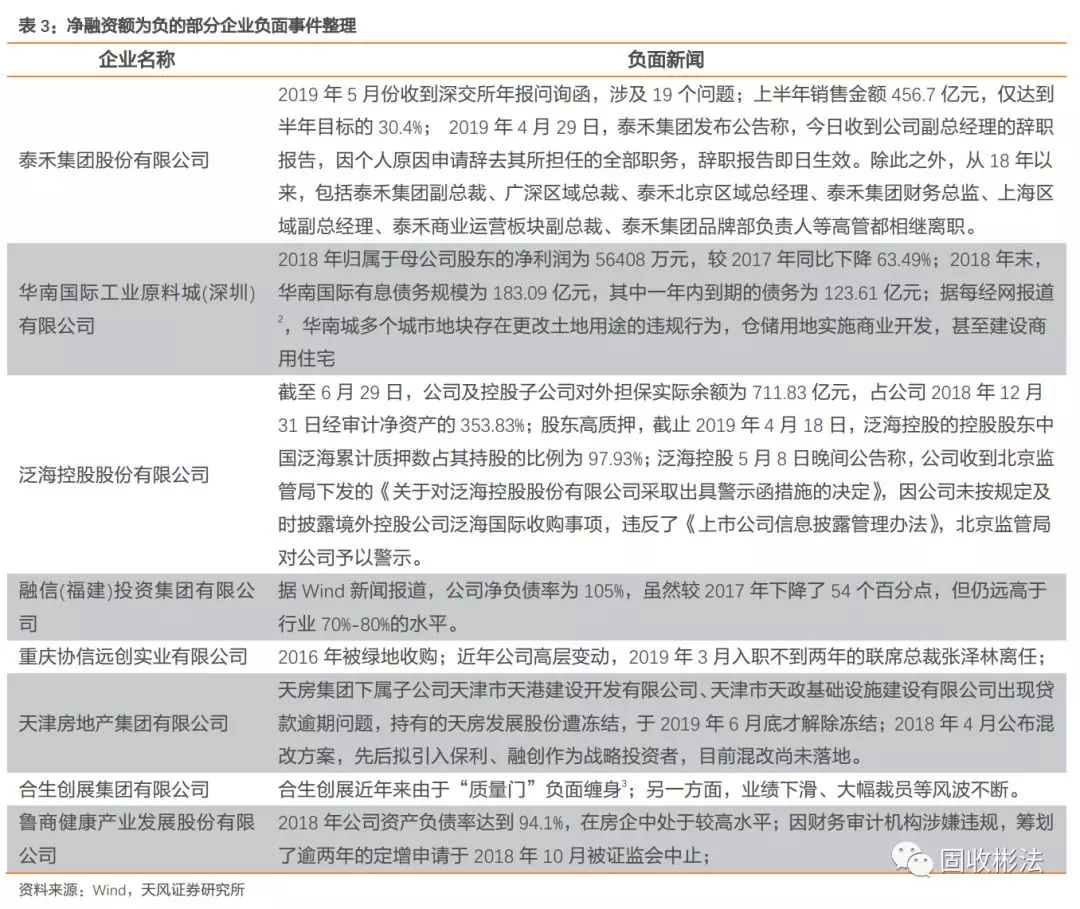

企业净融资额较少一方面与企业的信用资质有关,如评级较低;另一方面,也与企业本身当前的发展情况有关。在净融资额排名靠后的企业中,除万科、华润置地等AAA等级企业外,大部分企业信用评级为AA和AA+;大部分企业负面新闻较多、经营情况出现恶化或对外担保负债等较高。

2.房企海外债融资情况

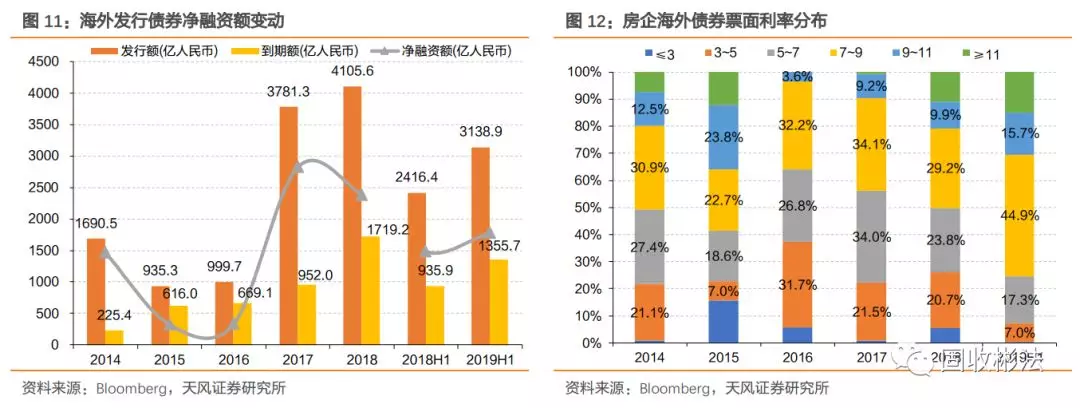

房企海外债受国内融资环境及海外债券到期影响较大。当国内融资环境较差时,房企多通过海外债券进行融资;此外,随着以往海外债券融资大量到期,再融资需求快速增长,也会推动房企进行海外债券发行。

我们按照彭博行业分类(BICS)二级分类为房地产的债券进行筛选统计。2019年上半年,房企海外债发行总量达到3138.9亿元,同比增长30%;净融资规模1783.2亿元,同比增长20.4%。

从2014年以来发行的债券票面利率来看,2019年房企海外债券的票面利率并不低。2019年上半年票面利率高于7%的债券占比约75%,远高于2014年以来的年份。但考虑到房企海外债券偿还还要面临汇率波动的风险,而今年以来,人民币汇率在6.7~7之间波动,为近几年的高点。

在房企海外债到期量快速增长的情况下,房企海外债再融资需求高。在2017-18年房企海外债发行量快速增长的背景下,房企海外债到期量也快速增长。2019年全年到期房企海外债达到2130亿人民币,相比去年增长24%。在此背景下,房企发行的海外债中以再融资为目的的债券占比快速提高,我们以发行债券的用途仅为再融资的债券进行统计,其金额占比已由2016年的16.9%提高到2019年上半年的49.5%。

如果国内房企信用债融资持续收紧,房企海外债券融资规模预计还将继续增长;在债券偿还量较高的背景下,全年房企海外债券融资规模预计将创历史新高。

3. 小结

2019年上半年,国内信用债融资发行量好转,但房企进入还债高峰,导致房企信用债净融资额下降。在信用债净融资额降低的背景下,回售债券、民企债券占比降低明显,同时债券发行量向高评级企业集中,债券发行利率略有降低,期限明显缩短。

2019年1-6月份,海外债净融资规模1783.2亿元,同比增长20.4%。受国内房地产债券净融资规模下降影响,1-6月份海外债发行量达到3138.9亿元,同比增长30%;但房企海外债偿还规模增长明显。下半年若国内信用债融资仍未有明显好转,预计海外债融资规模将创历史新高。

综合房企债券融资,仅从国内信用债和海外债来看,2019年上半年地产债券净融资规模略少于2018年同期。但是随着融资条件的变化,仍然需要关注地产再融资压力。

风险提示

经济走势超预期,外部环境变化。

扫码下载智通APP

扫码下载智通APP