新股解读 |高成长背后,中国船舶也有着负债“烦恼”

作为中船集团(中国最大的造船集团)唯一的一家租赁公司,中国船舶不久之后将在港交所上市,投资者或已经按耐不住想要了解这家公司了。

智通财经APP了解到,近日中国船舶通过了港交所聆讯。中国船舶于2012年成立,主要做船舶租赁服务,2014年为满足业务扩张需求,分别成立中船上海和中船天津两家公司,从成立到目前约7年时间,该公司已经发展成为全球船舶租赁行业领先企业。

根据聆讯资料,以收入计,2018年该公司在全球船舶租赁行业排第四,市场份额3.9%,在全球非银行系船舶租赁行业排第一,市场份额14.8%。

中国船舶不仅已具备规模优势,而且就盈利水平讲也是非常不错的。根据该公司聆讯资料,2018年收入21.05亿港元,同比增长58.3%,近三年复合增长率42.8%,净利润7.07亿港元,同比增长17.24%,近三年复合增长率27.85%。

上文简单的业绩数据并不能深度了解中国船舶,下面我们将具体看看该公司到底是一家什么样的公司。

成长及盈利都不错

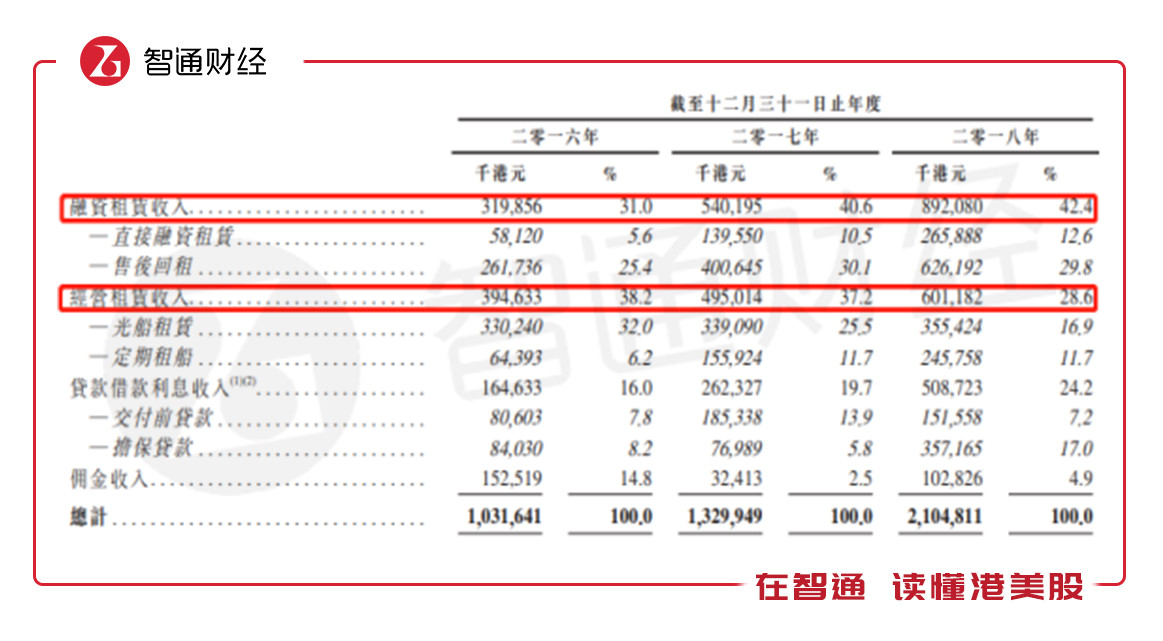

智通财经APP了解到,中国船舶主要经营业务包括,一是船舶租赁业务,这是核心业务,包括融资租赁和经营租赁,二是贷款借款业务,三是通过船舶经纪服务收取佣金收入,2018年上述三项业务收入占比分别为71%、24.2%和4.9%。此外,该公司业经营保理业务,但该项计入其他收入。

细分来看,该公司船舶租赁业务分为融资租赁和经营租赁,而融资租赁又可分为直接融资租赁和售后回租,经营租赁分为光船租赁和定期租船,贷款借款业务分为支付前贷款和担保贷款。从历史数据看,该公司着力发展融资租赁和贷款借款业务,这两项业务收入占比逐年提升,而经营租赁和佣金业务则逐年下降。

以下该公司近三年各项细分业务收入及占比情况:

图片来源:中国船舶聆讯资料

中国船舶各项业务占比出现变化,主要于发展侧重点的差异,但整体而言,除了佣金,各项业务均有不错的增长。该公司直接融资租赁、售后回租、光船租赁、定期租船、支付前贷款、担保贷款及佣金业务收入近三年复合增速分别为114.2%、54.7%、3.8%、96.1%、37.1%、106.2%及-17.8%。

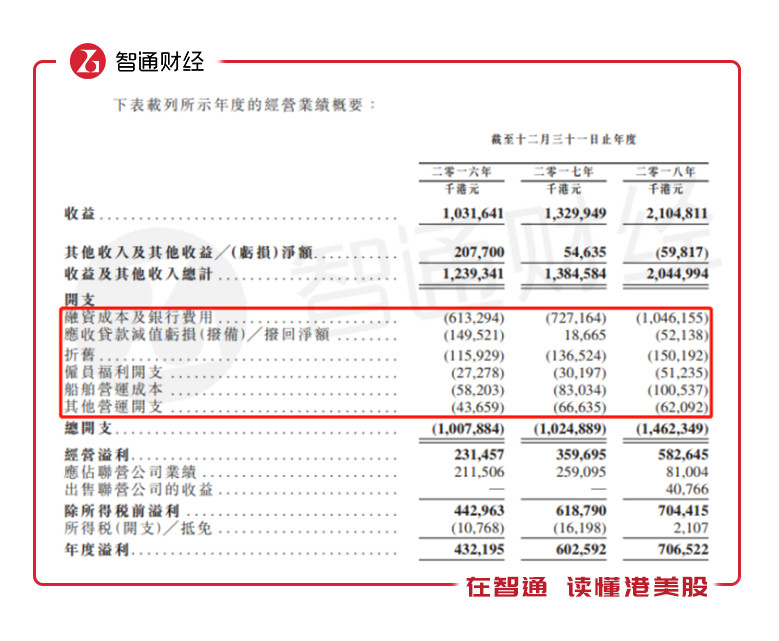

在成本费用方面,该公司核心的是融资成本和银行费用,历年占比总开支超七成。2018年该项占比收入为49.7%,同比下降5个百分点,较2016年下降9.7个百分点,核心费用降低提高了公司的盈利能力,2018年持续性经营利润率27.7%,分别叫2016及2017年增加5.3及0.6个百分点。

值得注意的是,该公司占联营公司的业绩出现了较大的下滑,2018年为0.81亿港元,同比下滑幅度达69%,利润贡献率11.5%,而2017年为41.9%,由于联营公司贡献率下滑幅度较大,2018年该公司净利率为33.5%,同比下滑11.8个百分点。

图片来源:中国船舶聆讯资料

从整的经营业绩看,除了占比较小的佣金业务,其他业务成长表现都不错,核心费用率逐年下降,可持续性的经营利润率得到提升,不过应占联营公司的收益大幅度下降,削弱了该公司整体的盈利能力。但了解这些还远远不够,我们还得知道该公司如何赚钱,以及保持持续增长问题。

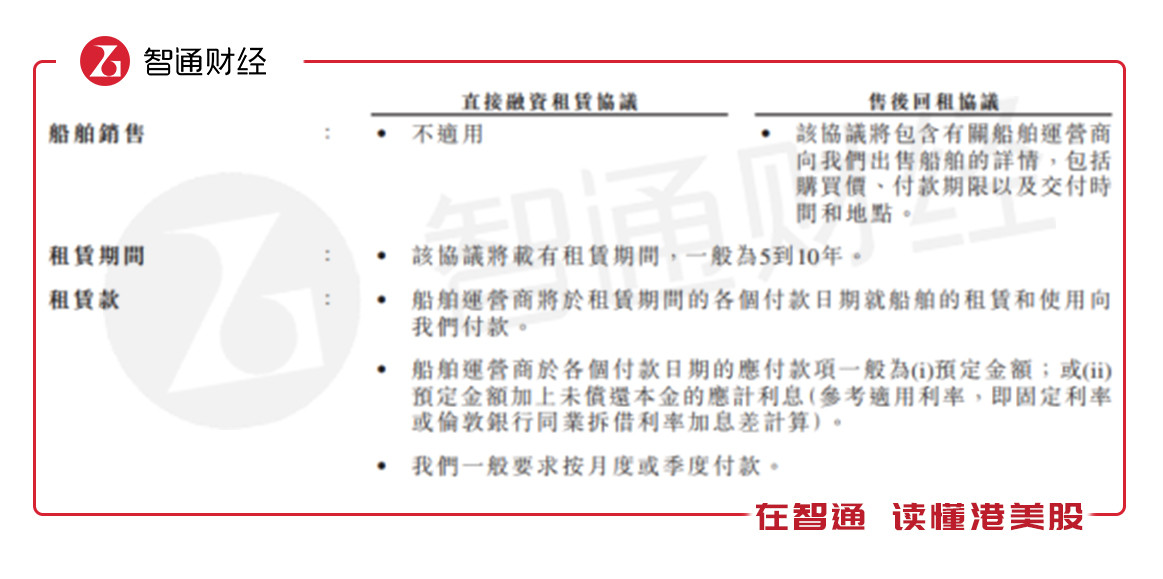

客戶集中度高

智通财经APP了解到,中国船舶的融资租赁主要是出租人根据船舶运营商和供应商选择购买资产出租或是先从运营商购得资产再组给运营商,前者为直接租赁,后者为售后回租,收入均是收取租金。根据该公司聆讯资料,直接租赁和售后回租期限一般为5-10年,费用按月度及季度付款。

图片来源:中国船舶聆讯资料

该公司的经营租赁主要是出租人在规定期间内向船舶运营商授予使用资产的权益,并定期收取租金,包括光船租赁和定期租船,这两种租船方式期限大不相同,光船租赁一般为9-15年,而定期租船仅为0.5-1年时间,不过在付款上均为半月或者按月付款。

船舶租赁是该公司的核心业务,无论是融资租赁还是经营租赁,都是先买下资产再租出去,前期需要有较大的投入,不过收益稳健,且该公司收取费用期间都较短,资金回流速度较快。

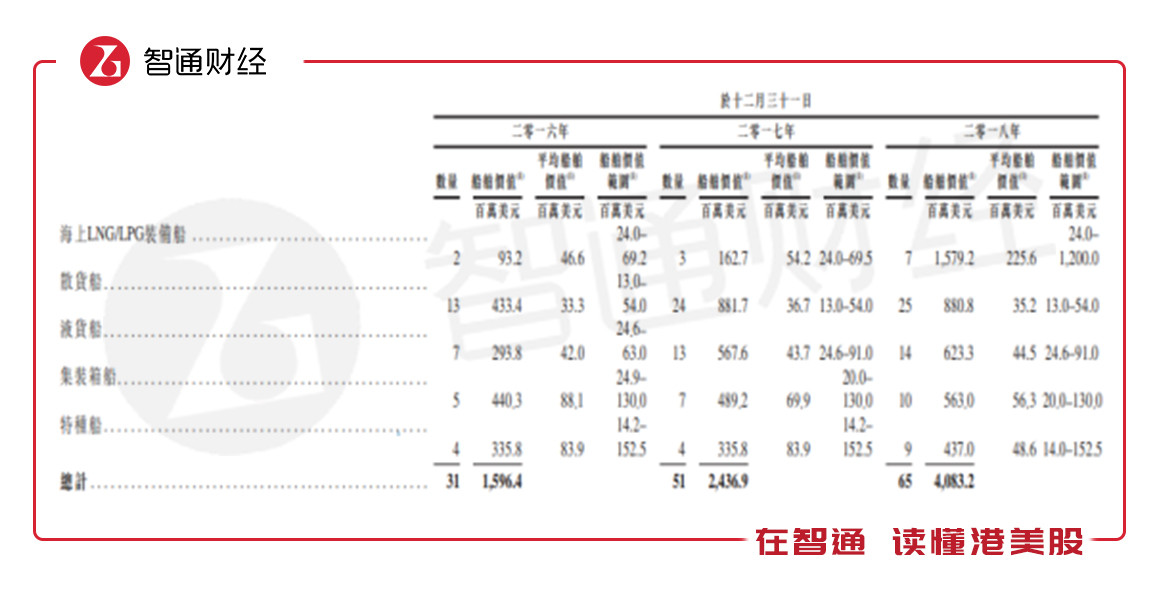

2018年,中国船舶共有拥有65艘船舶,其中融资租赁43艘,较2016年增加21艘,经营租赁22艘,较2016年增加13艘。在船舶类型上,该公司核心是散货船,2018年有25艘,占比38.5%,液货船、集装箱合共24艘,占比36.9%。2018年该公司船舶价值40.832亿美元,近三年复合增长率60%。

以下为该公司船舶数量及类型:

图片来源:中国船舶聆讯资料

根据聆讯资料,2018年该公司共有39艘已订约的船舶组合,其中散货船和液货船分别为12艘和14艘,已订约船舶合共价值17.105亿美元,预计2019年交货的有21艘,2020年为10艘2021年为8艘。此外,该公司经营租赁船舶平均剩余经济使用寿命均超过25年。

该公司客戶集中度非常高,一是客户类型集中度高,二是客戶份额集中度高,其中类型主要有三类,分别是船舶运营商、造船厂及贸易公司,核心客户是船舶运营商,近两年收入占比均超过90%,2018年三类客户收入占比达99.1%。2018年该公司前五大客戶收入占比66.9%,其中最大客户收入占比20.4%,均呈现逐年下降的趋势。

或受行业发展限制

在核心业务上,该公司未来有充足的船舶资源以供发展,且已有的船舶使用寿命长,该公司的融资租赁以及经营租赁的光船租赁合约期限长,以每个月或每季收租金使得收益不断成长,但该公司客戶集中度较高,前五大及最大客户收入占比较大,虽然这几年都有所降低,但仍存在客戶依赖风险。

此外,该公司的贷款及借款业务发展的也较快,该公司此业务重点发展担保贷款,2018年担保贷款收入3.57亿元,同比增长达364%,占比贷款及借款业务70.2%,占比收入17%,较2017年提高11.2个百分点。该公司担保贷款的抵押价值占贷款比率往年均超过120%,风险覆盖率较高。

从行业上讲,2018年船舶租赁行业市场规模49亿美元,近五年复合增长率为15.3%,行业集中度不算太高,以收入计算,前五大份额24.5%,其中中国船舶市场份额第一,为7.3%。

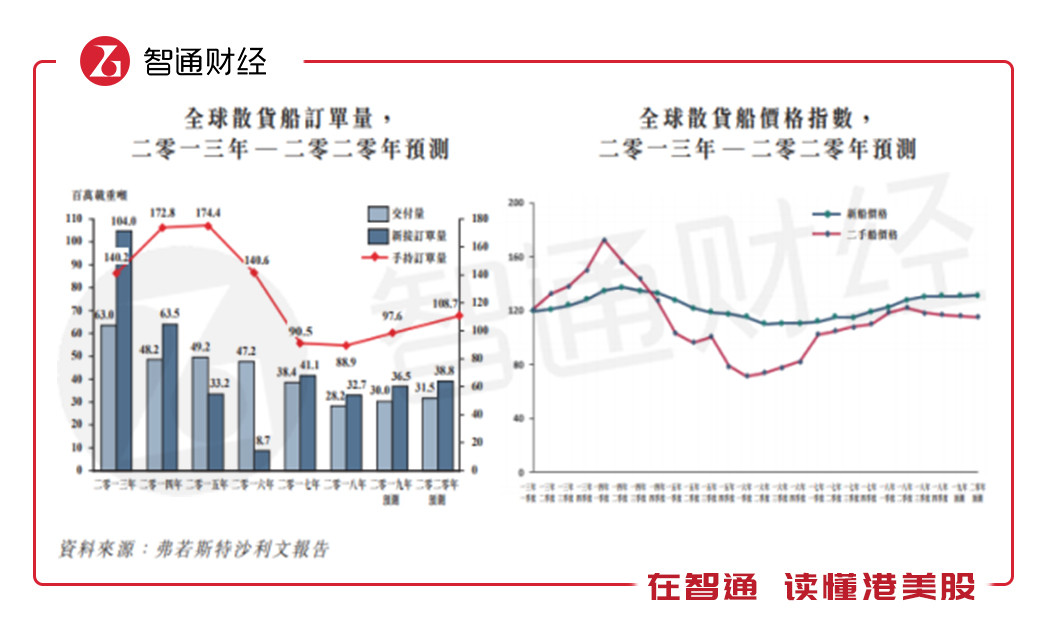

不过该公司核心船舶类型散货船,从2013-2016年,全球新接订单量呈逐年下滑的趋势,2017年虽有所恢复,但整体趋势仍是下滑的,而液货船的全球新接订单量从2015年开始下滑,到2018年新接订单量几乎腰斩。从这方面讲,虽有中国船舶市场份额第一,但面对行业趋势压力也挺大的。

图片来源:中国船舶聆讯资料

存在长短期债务压力

持续性经营离不开稳健的财务状况,那么中国船舶的财务状况如何呢?

该公司作为重资产经营,资产负债率较高,2018年为80.3%,近三年维持在80%左右的水平,2018年净资产为57.65亿港元,同比下滑8.1%,近三年复合增长率仅3.9%,该公司净资产增速远低于收入及净利润增速。

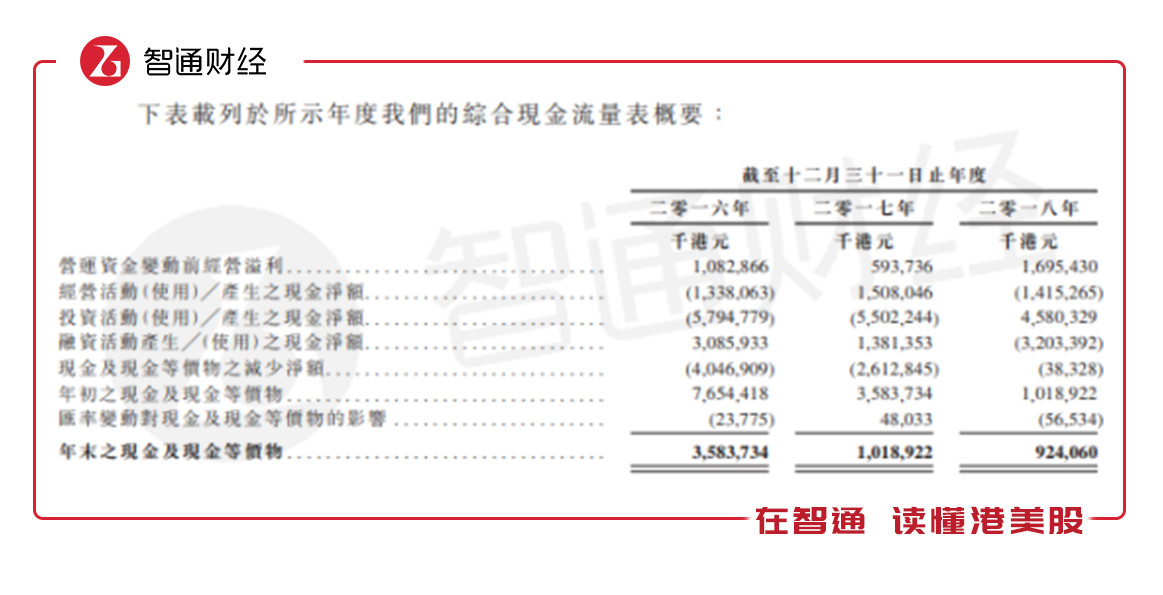

2018年该公司经营现金流净额-14.15亿港元,而2017年为15.08亿港元,融资现金流净额为-32亿港元,因为出售了两家联营公司获得64.19亿港元,投资现金流净额为45.8亿港元,也无法覆盖经营及融资两大资金缺口,2018年基本无净现金流入,期末现金流为9.24亿港元。

图片来源:中国船舶聆讯资料

智通财经APP观察到,2018年该公司融资租赁一年以内期限的应收有18.73亿港元,贷款借款一年到期的有10.1亿港元,另有三个月以上的定期存款15.8亿港元,结构性银行存款3.12亿港元,按公允值记入其他全面收入的金融资产10.71亿港元,连同账上现金合计为67.7亿港元。而2018年仅需偿还的期限在1年以内银行借款就有71.6亿港元。

中国船舶存在短期及长期的债务压力,不过该公司作为重资产经营,核心业务是租船获得稳定的租金收益,2019年新增的船舶也将带来不小的收益贡献,该公司背靠中船集团,从这方面看债务问题倒不是很棘手。

综合看来,中国船舶虽然持续性成长和盈利表现都不错,以2019年交付的船舶来看,成长预期也较为明朗,但该公司客戶集中度较高,且受行业发展限制,短长期也存在一定的债务压力。从投资的角度看,该公司仍需要时间观察。

扫码下载智通APP

扫码下载智通APP