美股牛市能继续吗?且看信贷市场讯号

智通财经APP获悉,在经历了2018年第四季度的低迷之后,美国股市在2019年头几个月强劲反弹。牛市能否持续还有待观察,我们也无法对股市做出肯定的预测。然而,从全球宏观角度来看,我们可以从信贷市场中预判股市走向。

当经济面临压力时,其中一个迹象会先反映在信贷市场上,特别是高收益债市。一旦经济下滑,高收益债券的信用利差就会扩大。

信贷市场走势,很大程度上反映了全球投资者对不同资产类别的风险偏好水平。因为相较于股市,信贷市场更厌恶风险。当债券投资者不顾风险,跃跃欲试时,通常意味着股市也表现良好。相反,若投资者减少债券市场的风险敞口,则通常意味着股市走势欠佳。

衡量信贷市场与股票市场的关系

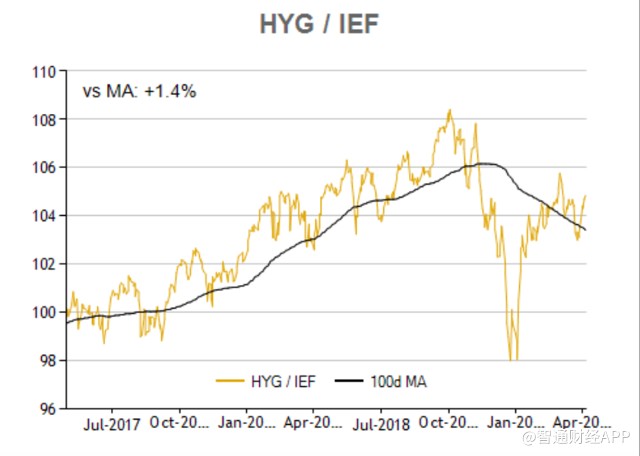

以下用量化系统来跟踪信贷市场给出的信号,该系统通过创建衡量iShares iBoxx高收益公司债(HYG)与iShares 7-10年期美国债国ETF(IEF)的相对表现比率,来判断股市走向。当这一比率上升时,意味着高收益债券的表现优于美国国债,因此风险偏好上升,信贷利差缩窄;反之意味着风险偏好减弱。根据该系统释放的信号,我们可以在信贷环境利好时大量投资股票,在信贷市场发出预警时保守投资。

下图显示了该比率近几个月的变化趋势,以100天的移动平均线(黑色曲线)作为趋势指标。当该比率高于移动平均线时,债券市场的风险偏好上升,反之下降。

股市前景

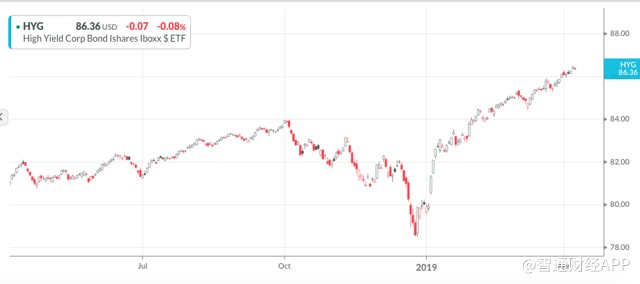

从最近几个月的数据来看,由于利率下降,美国国债反弹,但信贷利差仍然相当稳定,iShares iBoxx 高收益公司债ETF创出新高。

自12月底美股触底以来,信贷市场条件改善,也为美股提供了支撑,很好地体现了两者的正相关性。

尽管过去几周,有人担心美债收益率曲线倒挂可能预示美国经济放缓,甚至衰退,但其实这对信贷利差没有太大影响。换句话说,信贷利差并不意味着中期会出现经济衰退。

不仅信贷利差保持稳定,近期的经济数据也显示美国经济在改善,这更预示着未来信贷市场将进一步走强。

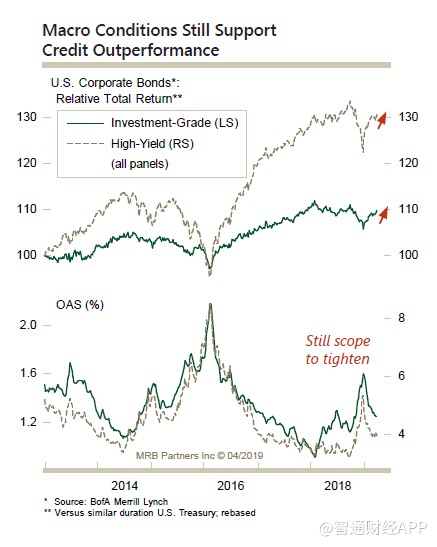

根据MRBparters的研究数据:

在信贷方面,全球和美国的投资级和高收益公司债券总回报率已回升至周期性高点。尽管信贷利差大幅收窄,但由于政府债券的强劲表现,它们还未完全收复第四季度的跌幅,但相对而言,已经出现了反弹。随着未来6-12个月经济继续扩张,利差仍有进一步收窄的空间。因此,有分析师继续建议增持公司债券和新兴市场债券,但如果政府债券收益率上升,公司债和新兴市场债券的绝对收益可能不会像预期的那样显著。

在这种情况下,期望信贷利差进一步收窄是有道理的,这可能大大利好美股。

所有市场都是相互关联的,信贷市场的变化会对股市产生重大影响。截至发稿,信贷市场正向美股发出看涨信号。

扫码下载智通APP

扫码下载智通APP