华泰:重申国药控股(01099)“持有”评级,目标价35.4港币

本文来自微信公众号“ 谈医论股丨华泰医药”

重申“持有”评级,目标价35.4港币

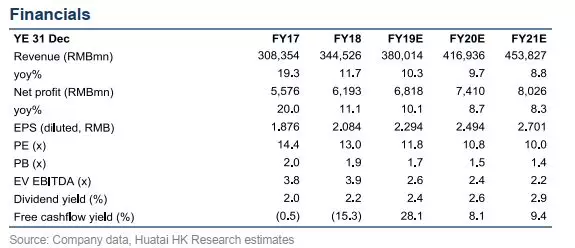

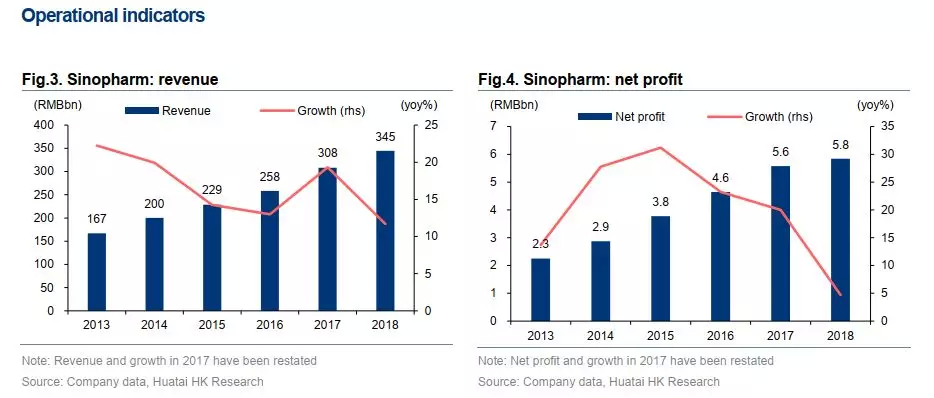

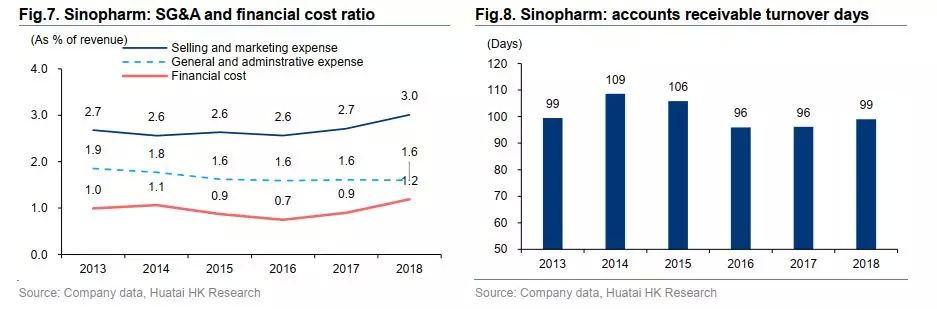

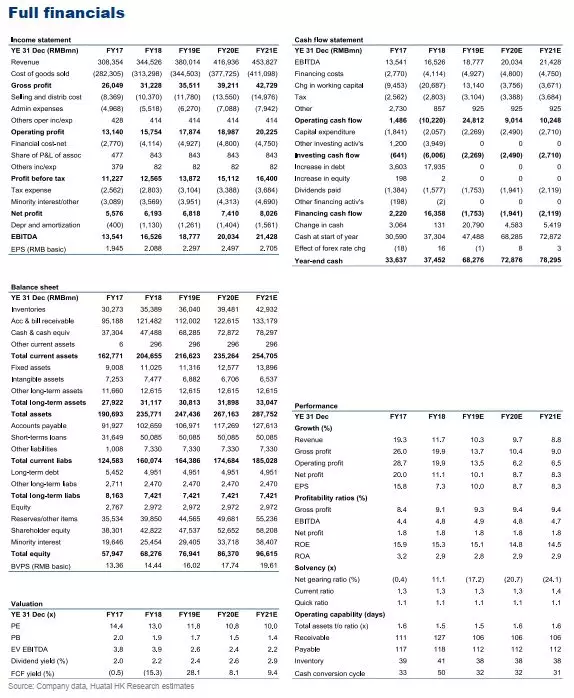

国药控股(01099)3月25日公布2018年业绩,收入同比增11.7%至人民币3,340亿元,净利润同比增4.7%至人民币58亿元,小幅低于我们2018净利润增长约8%的预测,主因零售业务扩张推升了销售和管理费用,以及较大幅应收账款的计提损失(约人民币3.5亿元)。考虑2019年直销业务占比稳定在高位,医疗器械分销及零售业务或将稳步增长,我们保持2019年预测EPS2.72港币不变(基于新股本29.72亿股),但鉴于2020年GPO对药物分销的负面影响或将显现,我们将2020年预测EPS小幅下调4%至2.97港币,并调低目标价7%至35.4港币,基于13倍2019年预测PE(较同业上海医药和华润医药2019年预测平均PE 12倍有10%溢价)。重申“持有”评级。

药品分销:2019或将录得个位数增长

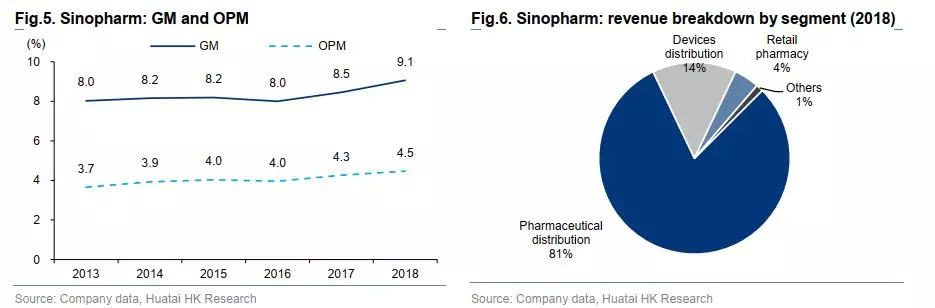

药品分销板块2018年收入为人民币2,810亿元(同比增9.3%),我们预测2019年将呈个位数增长,原因有:1)市场加速整合;2)带量采购或带来短期下行影响(鉴于带量品种价格大幅下降)。然而我们认为,鉴于国药是医药分销市场龙头(上海GPO采购量的45%已委派给国药控股),长远来看公司将从中受益。此外,我们预计公司2019年融资压力或将降低(因公司发行的超短期融资券今年3月份利率仅3.1%,而2018年3月利率高达4.9%)。

医疗器械分销:强劲势头或将持续

中国科学器材有限公司(CSIMC)并表后,公司2018年药品分销板块录得收入人民币490亿元,同比增30%,我们预计2019年该板块还将实现25%的增幅并推高分销板块整体毛利率,主要原因有:1)2018年器械分销实现高达22%的行业增速;2)市场出清加速,龙头受益;3)医疗器械分销利润率提高(2018医疗器械分销毛利率为10-11%,高于药品分销7%的毛利率)。

零售药店:看好门店数量快速扩张

2018年零售业务销售额同比增长19%至人民币150亿元,我们预计2019年销售额增幅将扩大至逾25%,主要基于:1)自有门店快速扩张(2018年为5,183家,比2017年新增740家);2)药店并购预期强烈(充裕现金流支撑);以及3)国大药房与沃博联合作后带来经营效率改善。

扫码下载智通APP

扫码下载智通APP