远洋集团(03377)年报点评:千亿之后提振财务水平是关键

本文来自公众号“克而瑞地产研究”,作者:沈晓玲、齐瑞琳、马娟。

销售:实现业绩1095.1亿,需关注行业排名

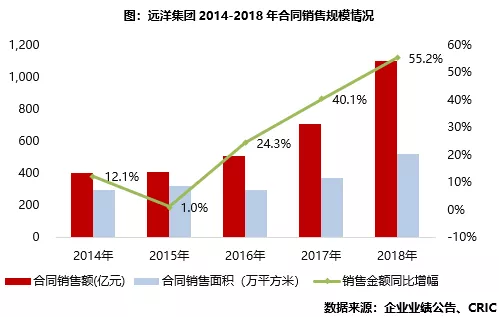

2018年最后一个月远洋集团加劲销售167.2亿元,最终晋级千亿房企行列。全年实现销售金额1095.1亿元,销售面积516.9万平方米,分别同比上涨55.2%和39.3%。销售均价为21187元/平方米,同比上涨13%。

值得注意的是,虽然2018年远洋集团销售规模增幅明显,但行业排名仍在30名附近徘徊。从整个行业排名来看,2013-2015年远洋集团销售金额排名一直在TOP20内。此后由于行业格局不断变化,规模房企竞争加剧,2016-2018年远洋集团销售金额排名则下滑到TOP30附近。在强者恒强优势日益突显,TOP30房企竞争亦是不断白热化,未来远洋集团想要维持在行业TOP30,需要近一步提速发展。

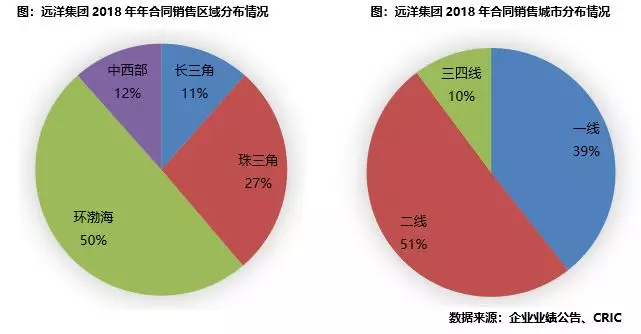

环渤海贡献率过半,抗风险能力有待提升。2018年远洋集团环渤海区域销售金额达531亿元,业绩贡献率较去年上升7百分点至50%,仍是远洋集团贡献率最高的区域。值得注意的是,其中远洋的大本营北京销售贡献占总销售额的25%,天津占比11%。区域销售过分集中,企业有待均衡区域布局,分散市场风险。

远洋集团延续之前的以一二线热点城市为销售业绩贡献主场,二者合计销售金额超过960亿元,占其全年销售金额的90%。其中,2018年远洋集团在三四线城市投资规模逐渐加大,可售项目持续增加,该区域实现销售金额较2017年同比增幅为135%,贡献率增加3个百分点。

投资:环渤海区域土储占比较高

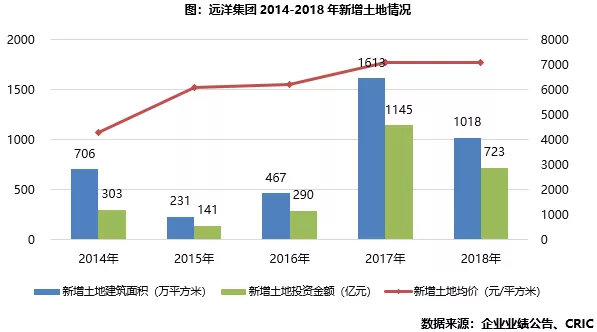

远洋集团2018年,通过招拍挂、收并购等方式在30个城市共获得59块土地和2个成熟项目,新增土地储备建面为1018万平方米,同比下降37%,新增土地权益建面567.2万平方米,占比56%,较2017年上升14个百分点,但土储权益占比仍较低。此外,2018年新增土储楼板价为7100元/平方米。

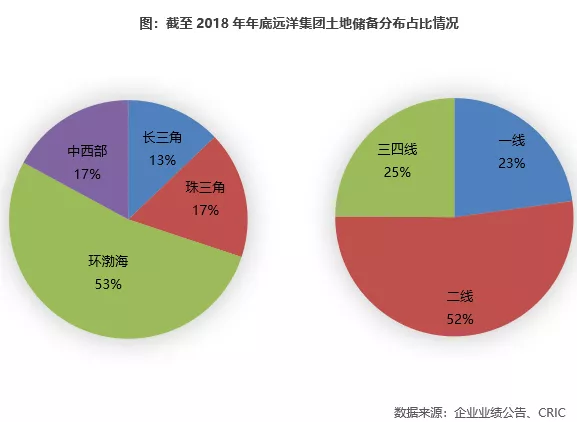

环渤海总土储占比超半,三四线土储占比提升,远洋需调整结构以应对市场风险。截至止2018年底,远洋集团总土地储备建面达4044.4万平方米,同比上涨19%,创其土储新高,权益土地2176.1万平方米,占比54%与去年持平。从区域分布来看,远洋在全国均有布局,其中,环渤海区域土地储备为2135.7万平方米,虽然较去年下降4个百分点,但仍占据远洋总土地储备的半壁江山。从总土储的城市能级分布来看,远洋集团2018年总土地储备仍然以二线城市为主,占比52%,为远洋提供土储建面为2114.8万平方米。且对比2018年年初和年末土储建面以及全年三四线城市销售规模来看,18年在三四线至少获取土储建面超400万平方米,力度较大。远洋的土地资源过分其中环渤海,如何避免市场风险,依然是远洋需要面对的问题之一。

财务:营收和利润皆下降,负债规模需关注

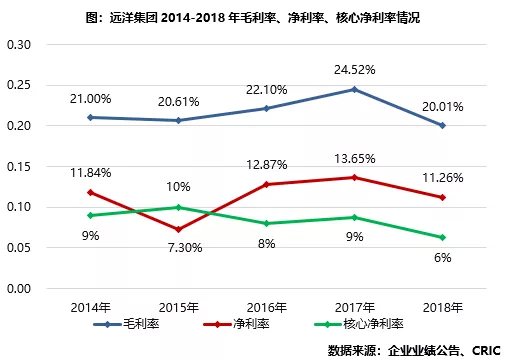

2018年远洋营收规模和盈利水平同比双降。2018年实现营业收入414.2亿元,同比下降10%,其中物业开发业务仍是其营业收入最主要来源,占总营业额的86%,但其销售额较2017年下降了15%。毛利润和净利润分别为82.87亿元和46.66亿元,较2017年分别下降26%和25.5%。2018年,远洋集团毛利率,净利率及核心净利率均同比下降,其中毛利率同比下降5个百分点至20%;净利率下降至11%。利润率下降的主要原因是物业开发业务的平均建筑成本由2017年的5400元/平方米大幅上升至6300元/平方米(不包括车位)。与其他同规模房企相比,远洋集团整体盈利能力还有差距,加之其新增土地成本依旧达7100元/平方米,而且总土储的平均成本也上涨了400元/平上升至6900元/平米,未来依然考验其利润空间。

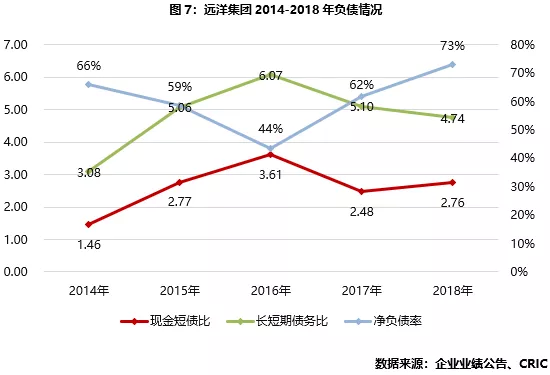

债务增速较快,净负债率上升。净负债率73%,较去年上升11个百分点。远洋集团长期债务和短期债务皆有所上升, 2018年远洋集团短期债务即一年内到期的短期贷款总额为154.25亿元,较去年上升54.3%,且其2-5年内到期的贷款总额为462.31亿元,占据贷款总额超过一半,较去年同期近乎翻倍,中长期负债压力较大。从偿债压力看,现金短债比为2.76,同比上升11%,长短期债务比减少至4.74,短期内偿债压力不大。在行业融资监管严厉的情况下,通过多元化融资渠道,发行的票据、ABS等,远洋集团平均借贷利率为5.38%,虽然有所上升,但在行业中融资成本较有优势。

战略:聚焦主营业务,加速商业地产轻资产化

除去房地产开发主业,远洋集团过去过去几年也布局了物业投资、物业管理及房地产相关业务等多元化业务。

物业投资方面,2018年营业额增加了10%至10.77亿元。截至2018年12月31日,远洋共持有超过18个营业中的投资物业,主要业态为写字楼,集中于一线及核心二线城市,可租赁面积为121.9万平方米,较2017年上升11%,权益租金收入为23.4亿元,同比上升21%。

在物业管理方面,营业额由2017年的9.3亿元增加到目前的11.29亿元,同比增长21%。房地产相关业务方面,同比大增58%,营收额3.7亿元。

虽然多元化业务营业收入都在上升,但从总营收额下降了10%的结果来看,多元化业务对远洋集团来说并没有很大的提振作用。

2019年远洋集团将聚焦开发业务,以期推动主业稳定快速扩张,同时实施轻资产化战略,通过资产证券化等方式优化资产结构,助力主营业务。但在目前地产业务整体增速放缓,千亿房企达到30家后未来房企集中度持续上升且竞争加剧,远洋能否再次进入20强有待观察。

总结

虽然远洋集团在2018年末正式跨入千亿房企行列,但其仍然面临几大需要解决的问题:

利润水平需要提升。远洋无论是毛利率还是净利率一直处于不温不火的状态,2018年更是呈现出下降的态势,拿地楼板价延续去年7100元/平方米的趋势,而且总土储的平均成本也上涨了400元/平上升至6900元/平米,未来利润率改善的可能性较低。且从新增土储权益占比来看,2018年56%的比例仍处在较低水平,过多的合营联营对其营业并表方面造成一定的混乱,对营收也有一定的限制。

土储布局仍需调整。从总土储来看环渤海区域土地占比依旧过半,近年来北京限价限购严格,天津市场竞争压力较大,远洋仍需调整结构以应对市场风险。去年下半年以来三四线城市市场遇冷,近期加大三四线拿地力度是否是正确的选择仍有待观察。

远洋集团战略此次从多元化回归地产开发主业,但当前市场背景下,追求更高的业绩规模对房企的整体组织管控和资本运营将提出更高的要求。在其重新聚焦主业之后,未来能否继续提升销售规模保住现有位置甚至重新冲刺20强还是一个未知数。(编辑:闵钏)

扫码下载智通APP

扫码下载智通APP