方正证券:石药集团(01093)业绩符合预期,学术推广深入,研发发力,收购并举

本文来自微信公众号“杨仁文研究笔记”,作者:韩筱辰。

事件:

公司2019年3月18日公布2018年年度业绩:收入总额210.29亿港元,yoy+36.0%;毛利率66.2%,yoy+5.8pp;股东应占溢利36.55亿港元,yoy+31.9%;净利率17.3%,yoy-0.7pp;每股基本盈利58.55港仙,yoy+28.7%。

点评:

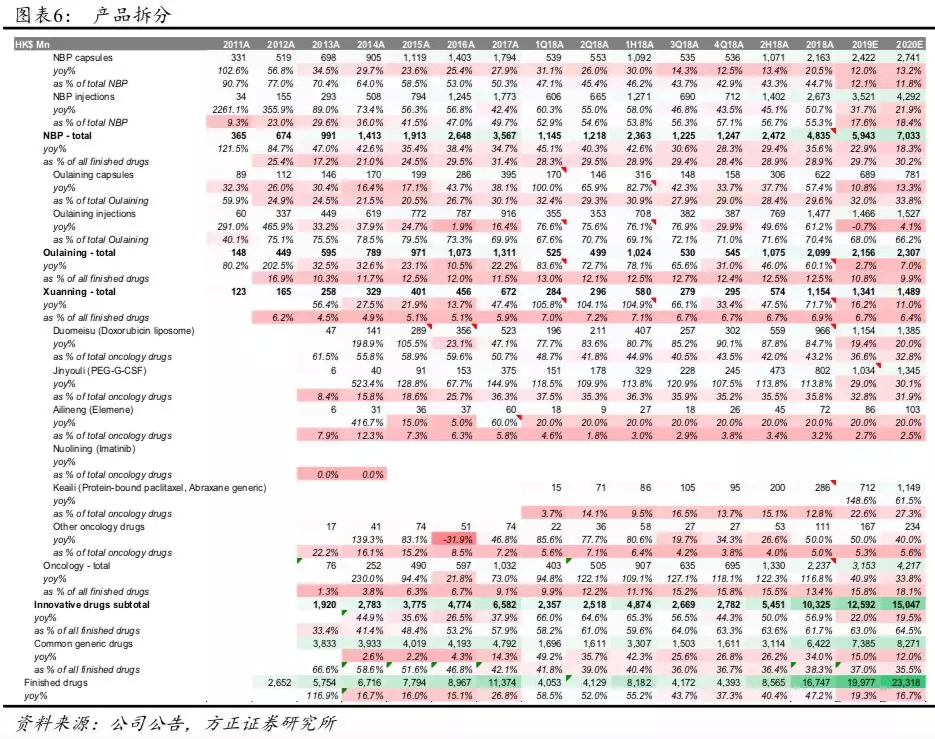

一、2018年收入利润增长符合市场预期,财务状况保持稳健。1、销售收入符合市场预期;2、销售费用增加,经营溢利率略微下降;3、分业务:A.成药业务保持高速增长,销售收入达165.53亿港元,yoy+45.5%。其中:i.创新药产品表现靓丽,继续保持强劲增长;ii.普药产品整体保持快速的销售增长。B.原料药整体实现销售收入44.76亿港元,yoy+9.5%,其中:VC及咖啡因业务在2018年表现理想,抗生素受终端市场限抗等政策影响,市场需求下降;4、财务状况持续稳健。

二、销售渠道下沉,销售人员增加,销售队伍分线规划,学术推广深入。短期销售费用增加显著,提前深耕布局,利于产品销量进一步突破。

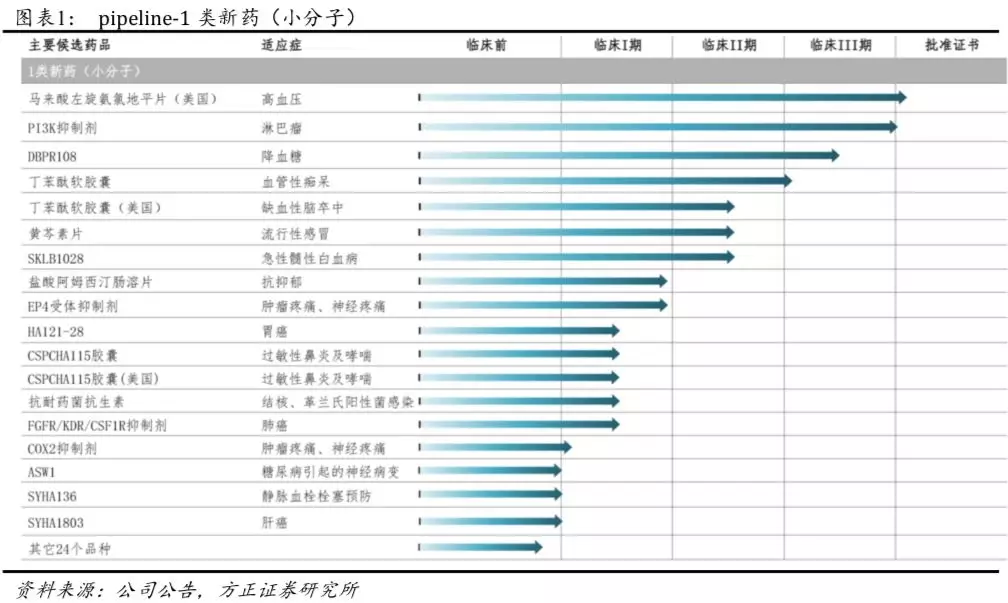

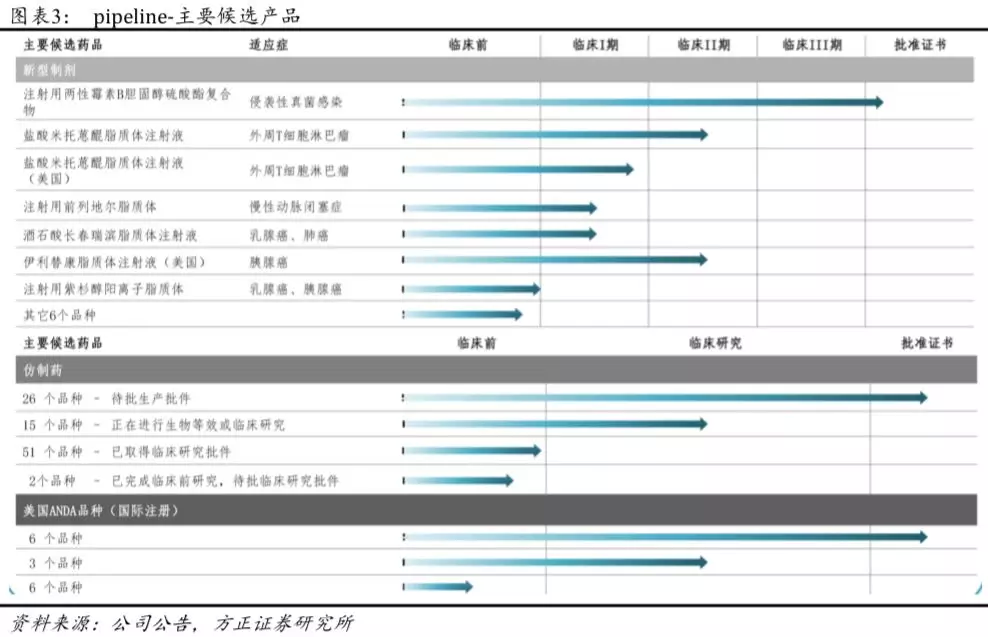

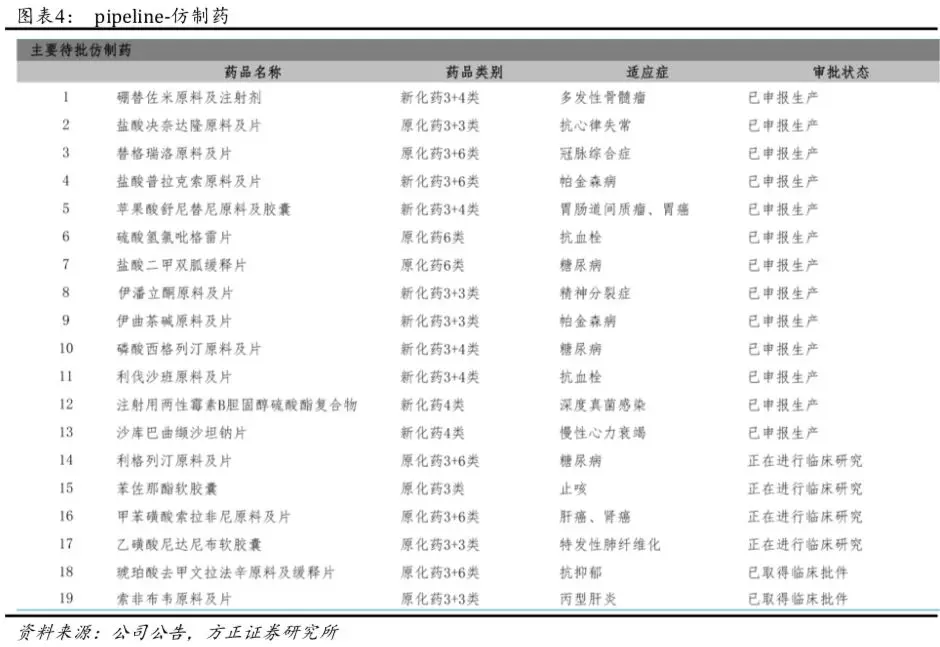

三、研发发力,收购并举。(1)目前在研项目300余个,5个药品通过国家药监局审批并取得生产批件,8个药品通过一致性评价,26个待批生产的仿制药,6个待批美国ANDA的药品;(2)2018年研发费用15.83亿港币,yoy+94.2%;(3)公司积极对外寻找合作&收购机会,继续寻找拥有强大药品研发能力及在研品种的收购目标。

四、股息政策:定期股息的一般目标派息率不少于全年核心利润值30%。

五、盈利预测与投资评级:我们预测公司2019-2021年归母净利润分别为44.77/55.15/67.57亿港元,对应EPS分别为0.72/0.88/1.08港元,对应PE分别为19.4/15.8/12.9X。维持“推荐”评级。

风险提示:1)产品推广不及预期。2)药品批准进度不及预期。 3)市场规模增速不及预期。4)市场估值中枢下移。

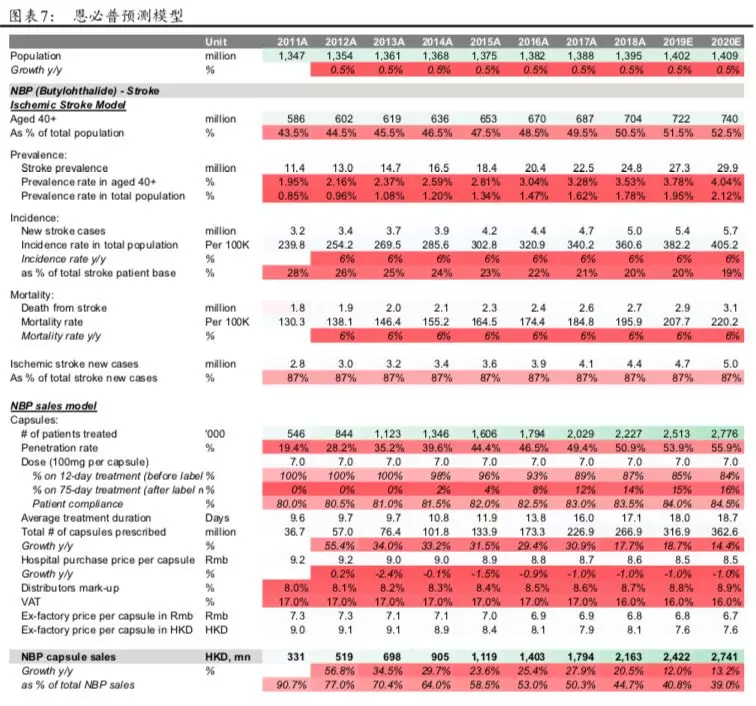

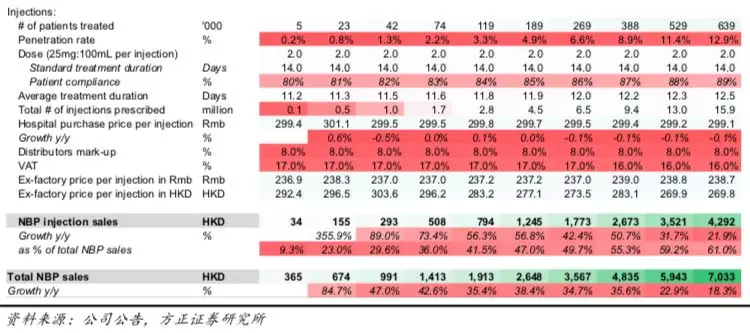

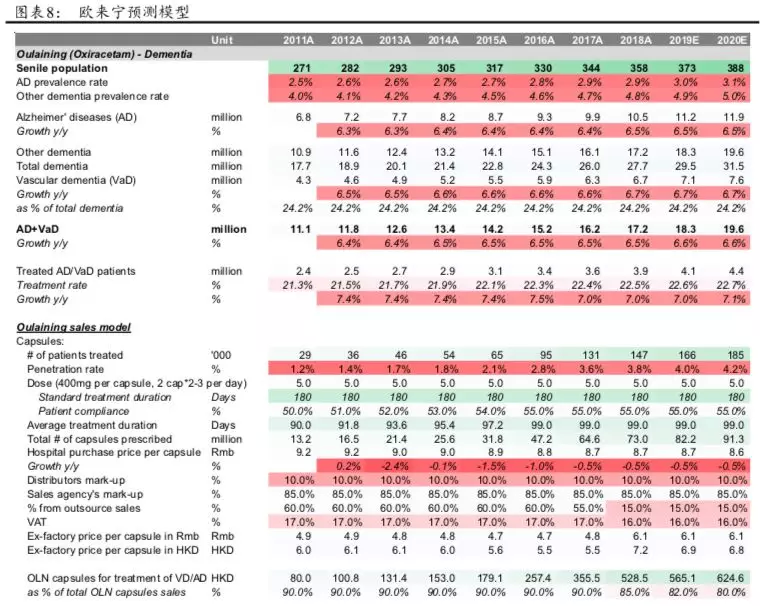

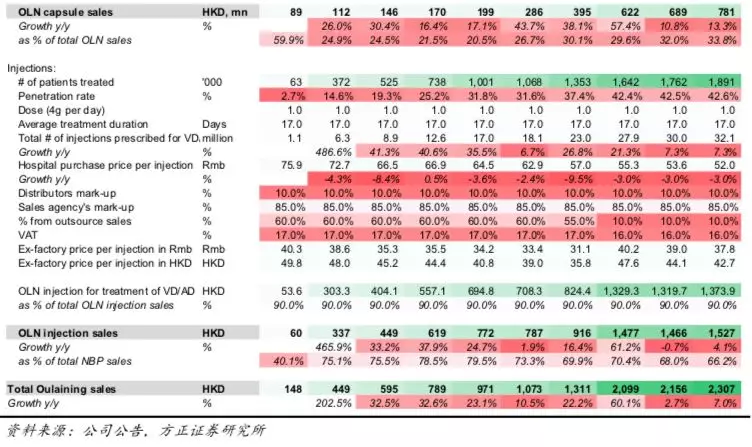

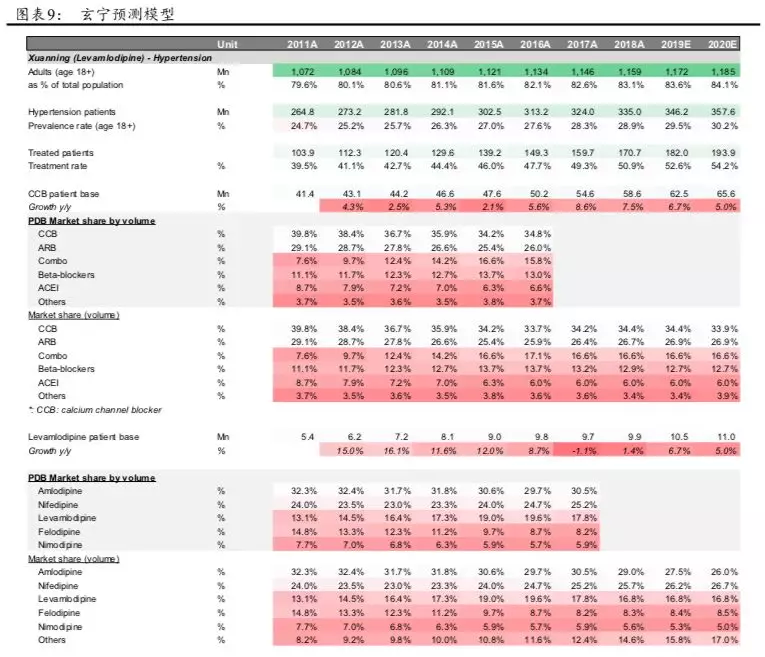

事件: 公司2019年3月18日公布2018年年度业绩:收入总额210.29亿港元,yoy+36.0%,撇除汇兑影响,yoy+32.3%;毛利率66.2%,yoy+5.8pp;股东应占溢利36.55亿港元,yoy+31.9%,撇除汇兑影响,yoy+28.4%;净利率17.3%,yoy-0.7pp;每股基本盈利58.55港仙,yoy+28.7%。 点评: 一、2018年收入利润增长符合市场预期,财务状况保持稳健。 1、 销售收入符合市场预期 2018年,总销售收入210.29亿港元,yoy+36.0%。其中: (1)成药业务保持高速的增长,销售收入达165.53亿港元,yoy+45.5%(撇除汇兑影响,yoy+41.8%)。其中: ①创新药产品2018年实现整体保持强劲的销售增长,实现销售收入103.44亿港元,yoy+57.2%(撇除汇兑影响,yoy+53.5%),占比49.2%; ②普药产品2018年整体保持快速的销售增长,实现销售收入62.09亿港元,yoy+29.6%(撇除汇兑影响,yoy+25.8%),占比29.5%。 (2)原料药中,VC及咖啡因业务在2018年表现理想,整体实现销售收入44.76亿港元,yoy+9.5%,占比21.3%。其中: ①VC销售收入21.32亿港元,yoy+15.0%(撇除汇兑影响,yoy+11.4%); ②抗生素销售收入12.98亿港元,yoy+6.8%(撇除汇兑影响,yoy+3.1%); ③咖啡因及其它销售收入10.46亿港元,yoy+2.6%(撇除汇兑影响,yoy-0.4%)。 2、销售费用增加,经营溢利率略微下降 2018年,总经营溢利45.38亿港元,yoy+30.3%,整体经营溢利率21.6%,yoy-0.9pp。其中: (1)成药经营溢利34.69亿港元,yoy+27.3%,经营溢利率 21.0%,yoy-3.0pp; (2)原料药中: ①受益于 VC 涨价,VC业务经营溢利8.13亿港元,yoy+32.3%,经营溢利率38.1%,yoy+5.0pp,经营溢利井喷增长受益于价格周期,难以持续; ②抗生素经营溢利0.41亿港元,yoy-8.8%,经营溢利率3.2%,yoy+0.5pp; ③咖啡因及其它的经营溢利1.84亿港元,yoy-8.2%,经营溢利率17.6%,yoy-2.0pp。 3、分业务概况 (1)2018年,成药业务保持快速的增长,销售收入达165.53亿港元,yoy+45.5%(撇除汇兑影响,yoy+41.8%)。 i.创新药产品表现靓丽,继续保持强劲增长,实现销售收入103.44亿港元,yoy+57.2%(撇除汇兑影响,yoy+53.5%)。得益于:①国家医改的逐步深入及新医保目录的全面执行,提升了公司创新药产品的市场空间;②公司迅速扩大各品类的分线销售队伍规模,加强学术推广力度(2018年学术推广活动1.5万余次,较2017年翻了一番)及对重点城市、重点医院的开拓进度;③公司结合国家分级诊疗及医疗联合体的政策,下沉市场终端至县级医院和社区医疗机构,为创新药产品开辟新增长点(2017年启动,2018年推广,2019年成立队伍,填补空白区域,着力县级市场&社区全覆盖),其中: a、【恩必普】销售收入48.69亿港元,yoy+36.5%(撇除汇兑影响,yoy+33.1%)。截止目前,恩必普的医院覆盖程度:软胶囊3500家,注射液2400家,有进一步下沉空间; b、受两票制价格高开的影响,玄宁&欧来宁销售收入增长显著 ①【欧来宁】销售收入yoy+54.1%(撇除汇兑影响,yoy+50.2%); ②【玄宁】销售收入yoy+71.2%(撇除汇兑影响,yoy+67.0%) c、抗肿瘤药品销售增速强劲,肿瘤药品系列的销售收入yoy+123.3%(撇除汇兑影响,yoy+119.8%),成为另一个主要的增长动力; ①【多美素】销售收入yoy+81.1%(撇除汇兑影响,yoy+77.6%); ②【津优力】销售收入yoy+102.8%(撇除汇兑影响,yoy+99.0%); ③重磅产品【白蛋白紫杉醇】2018年3月上市,销售收入4.3亿港元,超出管理层预期。 ii.普药业务整体保持快速的销售增长,销售收入62.09亿港元,yoy+29.6%(撇除汇兑影响,yoy+25.8%)。得益于:①公司继续执行优化销售结构的策略;②加大非抗生素类药品的推广力度;③拓展慢性疾病口服产品线;④积极推进仿制药品质及疗效一致性评价的工作(目前共有5个品种通过一致性评价,分別是:新维宏「阿奇霉素片」、奇迈特「盐酸曲马多片」、左舒喜「卡托普利片」、双乐欣「盐酸二甲双胍片」及石药「阿莫西林胶囊」)。其中销售增长较高的产品有欧意「阿司匹林肠溶片」、欧意「奥美拉唑 胶囊/注射液」、林美欣「格列美脲分散片」、欧维「甲钴胺片」)。 (2)2018年,原料药整体实现销售收入44.76亿港元,yoy+9.5%,占比21.3%,其中VC及咖啡因业务表现理想。 i. VC全球市场份额超过35%,出口比例超过75%。2018年,VC销售收入21.32亿港元,yoy+15.0%(撇除汇兑影响,yoy+11.4%),经营溢利8.13亿港元,yoy+32.3%,经营溢利率38.1%,yoy+5.0pp。①产能过剩局面依然存在,但市场供应因环保压力而受到制约,马太效应,强者恒强,给有实力的大型VC企业提供了机会;②公司通过在欧美设立分支机构,实现当地客户的终端覆盖,以扩大终端市场份额;③持续调整客户结构,提高产品的盈利能力。 ii.抗生素分为两大类—头孢菌素和青霉素。2018年,抗生素受终端市场限抗等政策影响,市场需求下降,销售收入12.98亿港元,yoy+6.8%(撇除汇兑影响,yoy+3.1%),经营溢利0.41亿港元,yoy-8.8%,经营溢利率3.2%,yoy+0.5pp; iii.咖啡因全球市场份额超过50%。2018年,咖啡因及其它的经营环境较稳定,产品价格&生产成本略有上升,业绩相较稳定,销售收入10.46亿港元,yoy+2.6%(撇除汇兑影响,yoy-0.4%),经营溢利1.84亿港元,yoy-8.2%,经营溢利率17.6%,yoy-2.0pp。 4、财务状况持续稳健 截止2018年12月31号,银行结存及现金49.27亿港元,负债0.80亿港元,负债比率1.63%;应收账周转期由2017年12月31日的40天减少至37天,存货周转期由2017年12月31日的173天小幅增加至178天(反映生产规模扩大及存货水平提高);流动比率为1.9,低于一年前的2.4;年度资本开支为19.73亿港元(主要用于兴建生产设施及提高生产效率)。股东权益共计171.05亿港元。 二、销售渠道下沉,销售人员增加,销售队伍分线规划,学术推广深入。短期销售费用增加显著,提前深耕布局,利于产品销量进一步突破。 2018年的销售及分销开支为73.28亿港元,yoy+67.5%。由以下因素所致:①扩充现有创新药的销售队伍,销售队伍分线规划;②为新上市创新药白蛋白紫杉醇成立销售队伍(截至2018年6月底,销售人数达1100人;截至2018年7月底,销售人数超过1200人);③加大创新药的市场营销及学术推广力度;④若干成药因两票制的要求,由之前的代理经营模式转到自营销售模式为主;⑤学术推广力度增加(2018年学术推广多达1.5万+场次, 相较2017年翻一番)。 三、研发发力,收购并举。 (1)目前在研项目300余个,主要集中在心脑血管、代谢疾病(如糖尿病)、抗肿瘤、精神神经及抗感染领域。其中新靶点大分子生物药30个,小分子新药40个,原化药3类新药(现在新分为3类或4类药品)55个。5个药品通过国家药监局审批并取得生产批件,8个药品通过一致性评价,26个待批生产的仿制药,6个待批美国ANDA的药品,4项药物获美国孤儿药资格认定; (2)2018年研发费用15.83亿港币,yoy+94.2%(撇除汇兑影响,yoy+90.8%); (3)公司积极对外寻找合作&收购机会,继续寻找拥有强大药品研发能力及在研品种的收购目标(收购重心:即将获批上市的大小新分子药品),以尽快增补未来几年上市的新药储备,并充分利用公司强大的营销能力&市场开拓能力,实现新产品销售的快速增长。近期合作/收购的项目包括:①收购武汉友芝友生物制药有限公司部分股权(该公司为国内在双特异性抗体研究领域技术领先的企业);②收购永顺科技发展有限公司全部股权(该公司主要从事靶向肿瘤抗原及多种癌症免疫治疗之新型单克隆抗体研发业务);③与上海药物研究所签订协议,独家获得4个小分子新药的开发及商业化授权;④与杭州英创医药科技有限公司签订协议,独家获得5个小分子新药的开发及商业化授权;⑤与天境生物科技(上海)有限公司签订协议,独家获得「重组GLP-1 Fc融合蛋白注射液」的开发及商业化授权;⑥与神州细胞工程有限公司签订协议,独家获得「抗CD20单克隆抗体注射液」的开发及商业化授权;⑦与美国Verastem公司签订协议,独家获得肿瘤药物「Copiktra」的开发及商业化授权。 四、股息政策:定期股息的一般目标派息率不少于全年核心利润的30%。 盈利预测与投资评级:我们预测公司2019-2021年归母净利润分别为44.77/55.15/67.57亿港元,对应EPS分别为0.72/0.88/1.08港元,对应PE分别为19.4/15.8/12.9X。维持“推荐”评级。 风险提示:1)产品推广不及预期。2)药品批准进度不及预期。 3)市场规模增速不及预期。4)市场估值中枢下移。

扫码下载智通APP

扫码下载智通APP