市值蒸发515亿,美团点评-W(03690)财报中的炸弹还是爆了

“一波未平,一波又起”,美团点评-W(03690)接连被“重创”,股价跌的也是明明白白。

3月11日,满怀憧憬的投资者买入美团点评(03690)股票,推高股价3.61%,欲坐等业绩公布后股价大涨。但业绩显示,美团点评2018年经调整净亏损扩大近2倍至85亿元人民币。3月12日,股价低开3.9%,盘中一度跌超10%。满怀希望的投资者直接被“活埋”了。

但现实的“惊喜”不止于此,3月13日,新华社发布北京市市场监管局日前发布了约谈网络订餐平台企业的消息,而美团点评便在其中。受此消息影响,美团点评股价续跌4.87%,,两日蒸发市值515亿港元。

上市后的“首秀”便如此尴尬,投资者还能对美团点评抱有期望吗?

商业化加快导致外卖业务规模增速变缓

美团点评上市后,提出了“吃+超级平台”的发展战略,背后的商业逻辑,是以高频的餐饮外卖作为流量入口,逐渐向酒旅和出行业务导流,交叉销售构建闭环生态社区,打造超级平台。对各业务进行详细的分析,便可定位出美团点评发展的真实情况。

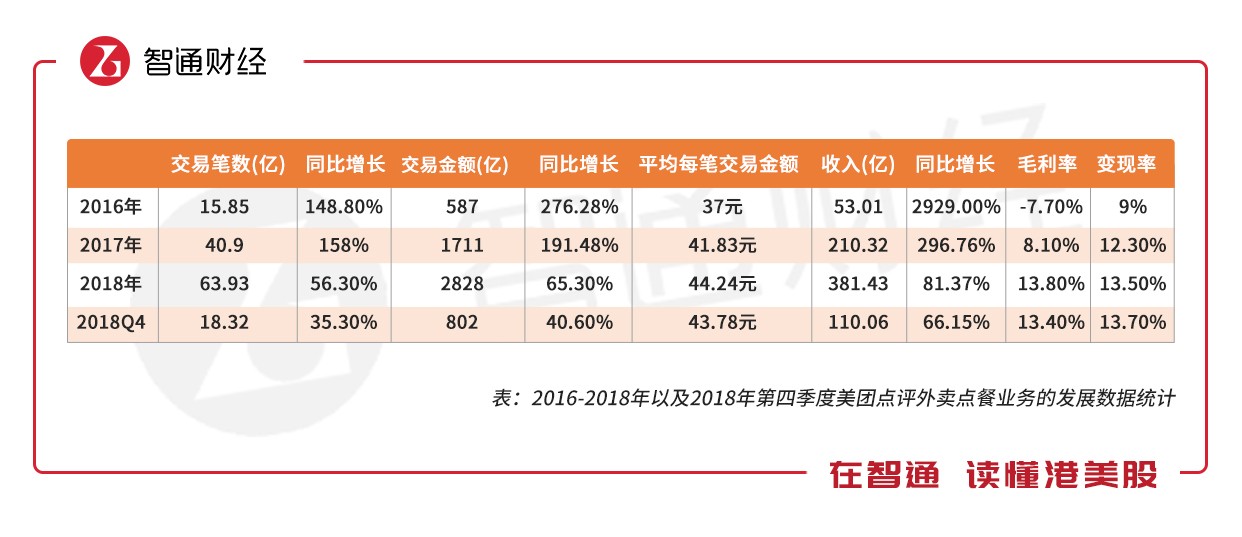

2018年时,外卖业务的交易笔数、交易金额、平均每笔交易金额、收入上的增长速度均有所下滑,这主要是因为基数变大之后,增速变缓,属正常情况。但若将2018年第四季度的数据与全年对比,问题也就随之出现了。

智通财经APP统计了2016-2018年以来以及2018年第四季度美团点评的外卖点餐业务的具体数据。从表中能看出,2018年第四季度,外卖点餐业务交易笔数、交易金额、平均每笔交易金额、收入的同比增速均低于2018年全年水平。

其中,交易笔数增速为35.3%,而全年为56.3%,交易金额增速为40.6%,低于全年的65.3%,平均每笔交易金额为43.78元,低于全年的44.24元,收入增速为66.15%,低于全年的81.37%。拉低全年水平的,除了增速还有毛利率,2018年的毛利率为13.8%,而四季度仅有13.4%。

值得注意的是,四季度的变现率为13.7%,高于全年的13.5%,但低于三季度的14%。因此,四季度的变现率虽高于全年水平,但较三季度有所下滑,公司方面解释为竞争加剧及宏观经济扭转导致补贴增加。

对于该解释,笔者并不完全认同。宏观经济的低迷确实对外卖业务有所影响,即平均每笔交易金额在四季度有所回落,低于全年水平,这就说明用户有意缩减开支。但重点在于,第四季度的交易金额增速低于全年增速的同时,变现率却高于全年水平,这是因为美团点评提高了佣金抽成的比例,“强行”提升了变现率。

事实上,美团提高对商家佣金抽成的消息早已刷满网络,2018年佣金接连上调,从15%调至18%,再升至19%,今年以来,部分地区直接升至22%。而2016年开始收取佣金时,仅为5%,随着美团点评外卖业务的商业化,中小商家“苦不堪言”,甚至已有商家退出平台考虑自招骑手。

佣金的提升,自然会对盈利一般的商家形成“挤出效应”,商家的新增与减少共同导致活跃商家增速的下滑,数据能很好的说明这一点。2018年上半年时,交易用户数目同比增30%,活跃商家数目同比增51.6%。

但对比全年,交易用户数目增速为29.3%,说明交易用户稳定增长,而活跃商家数目增速下滑近20个点至32.1%,即在2018年下半年时,活跃商家数目增速大幅下滑,拉低了全年的活跃商家增速水平。

商家增速下滑后,导致了四季度的交易笔数、交易金额增速均远低于全年水平。商业化的加快导致业务规模增速变缓,这才是美团外卖业务的最大问题,颇有“杀鸡取卵”的味道。

亮眼的“造血业务”

作为美团的造血业务,到店、酒店及旅游业务保持着良好的增长势头。2018年时,该业务的交易金额为1768亿元,同比增11.8%,收入同比增46%至158亿元,变现率由2017年的6.9%提升至9%,毛利率提升1个百分点至89%。

与外卖业务不同,该业务在四季度时的多项数据都在拉高全年水平,其中,交易金额增速较全年高出0.1个百分点,收入增速较全年高出2.05个百分点,变现率高出全年1.28个百分点。不过,由于宏观经济的低迷,四季度毛利率为86.8%,低于全年水平。

到店、酒店及旅游业务的稳步增长,主要得益于公司以高频率的外卖服务获取用户后,对此等低频业务进行交叉销售,使得在线营销服务的收入大幅提升。2017年时,在线营销服务的收入占到店、酒店及旅游业务收入的比例为33.64%,但至2018年时,该比例迅速提升至42.3%,并将变现率提升了2.1个百分点。

但值得注意的是,到店、酒店及旅游业务的稳步增长,是以餐饮外卖的海量客户导流营销为基础的,当前美团在外卖业务上的商业化虽还未伤及用户,但对商家的“伤害”是较为明显的。从长期来看,若商家“自立门户”增多,必将造成分流,以致美团唯一的造血业务受损。

“太嫩”的新业务板块

新业务的发展,则好坏参半。2018年时,得益于餐厅管理系统(RMS)及供应链解决方案的发展,摩拜单车的收购以及在南京、上海推出的网约车服务,新业务的交易金额同比增约100%至560亿元。

交易金额增长的同时,新业务的变现率逐步提升,从2017年的7.3%上升至20%。变现率的提升,带动新业务收入大增450.3%至112亿元。

但由于网约车司机成本的增加,收购摩拜的资产折旧,供应链解决方案的已售货品成本以及非餐饮外卖外包成本的提升,销售成本从2017年的11亿元暴涨至2018年的155亿元,导致毛利率从2017年的46%变为-37.9%。

而在四季度时,交易金额增速低于全年,主要受到宏观经济低迷的影响,但变现率为32.08%,收入增速为461.7%,均优于全年水平,在投入减少后,毛利率提升14.6个百分点。

能发现,在三大业务板块中,新业务反而是变现率最高的,这是因为新业务的“盘子”还不够大。点餐外卖的交易规模高至2828亿元,到店、酒店及旅游业务的交易规模为1768亿元,而新业务仅有560亿元。

新业务收入来源更多的是依靠餐厅管理系统(RMS)及供应链解决方案,网约车需要更多的投入,摩拜单车需要更清晰的盈利模式。若单以出行的高频向低频业务导流营销,而本身盈利模式不清晰的话,在用户群体重叠的情况下,边际成本很难明显下降。

综合来看,外卖业务作为流量的入口,是美团点评的基本盘,但由于外卖业务商业化的加速,导致了活跃商家数目增速的下滑,且外卖业务规模增速同时减缓。商业化加速却限制了规模的成长性,这对于电商平台来说,就像桃核卡住了脖。

而到店、酒旅业务拥有成熟的商业模式和较高的毛利,在线营销服务持续扩张,可为其他业务提供输血补贴,短期看最具确定性,但能否在阿里大举进军本地生活服务后守住阵地,有待观察。

且出行等新业务仍处于培育期,虽有高频属性,但短期对公司业绩的拖累仍少不了。从长期看,业务线条增加后,用户重叠的概率也将增大,导流营销效果将会递减。

即使已经是2800多亿市值的“小巨头”,但摆在美团眼前的,仍是一条曲折的路。

扫码下载智通APP

扫码下载智通APP