国金证券:美团点评-W(03690)19年承压较大 评级调至“减持”

本文来自“国金证券研究所”

摘要

投资逻辑

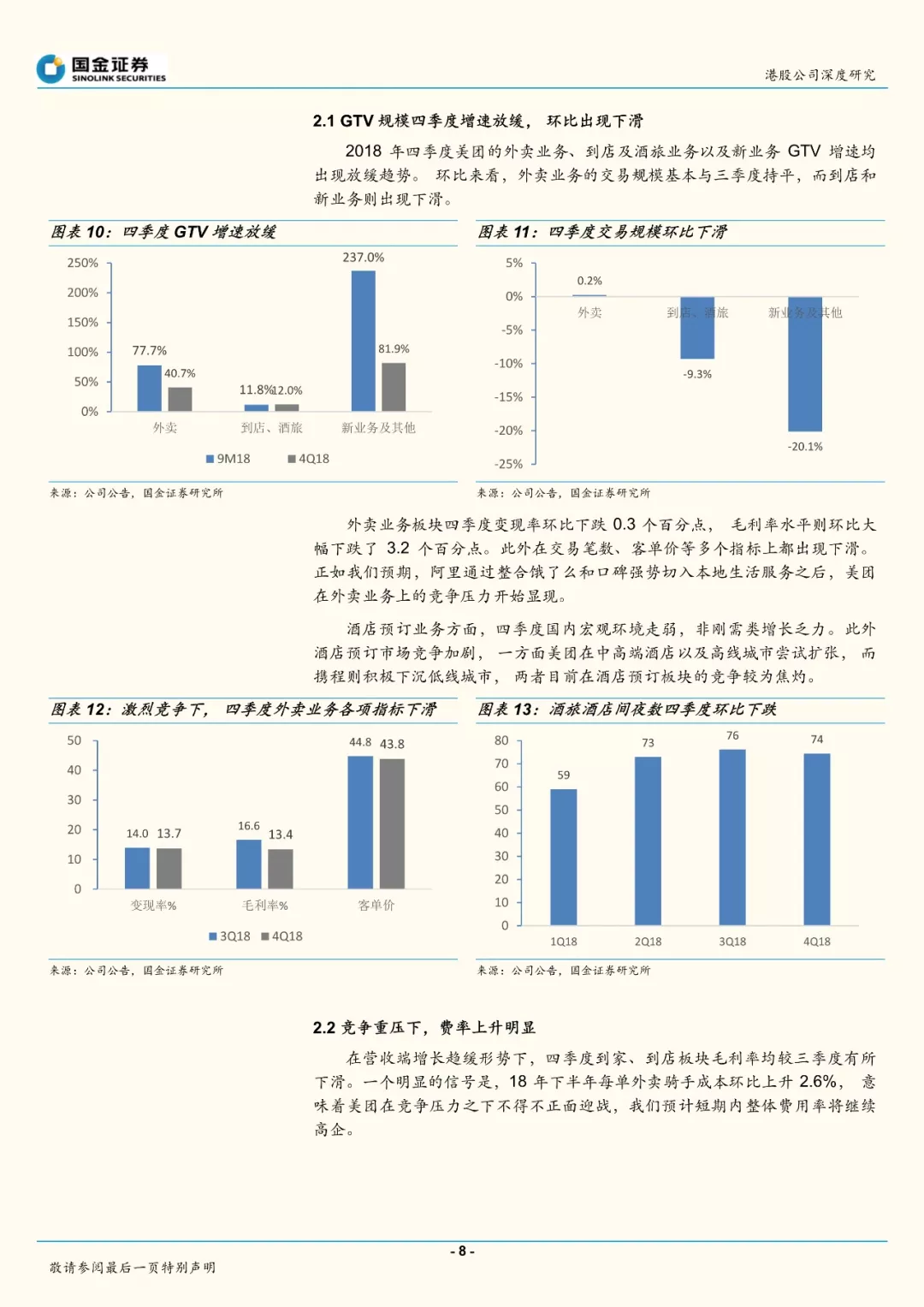

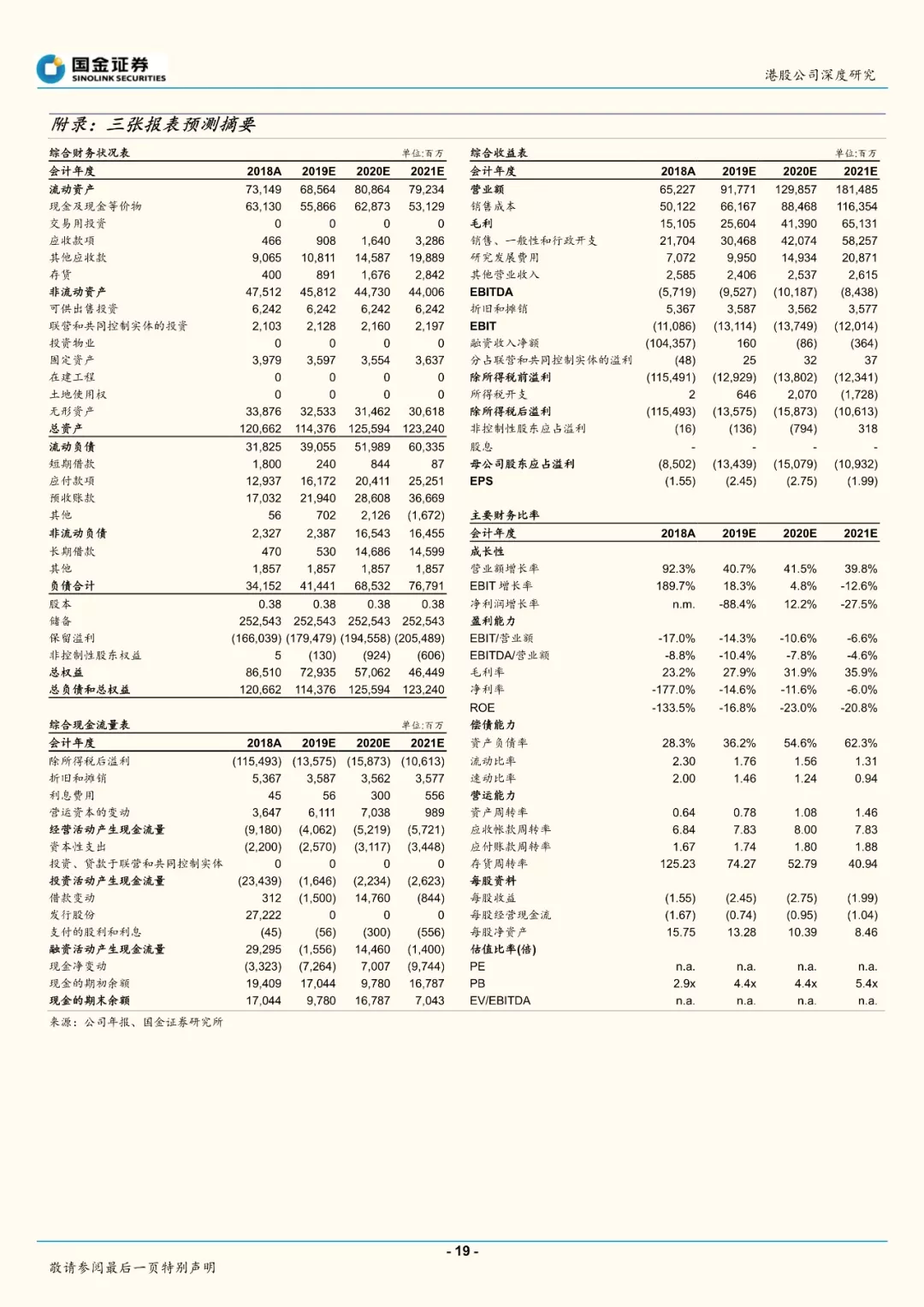

4Q18交易规模增速放缓,费用率上升。美团(03690)2018年四季度 GTV同比增长33%,较三季度增速(+52% yoy)明显放缓。营收同比增长89%,但综合毛利率较三季度下滑了0.8个百分点,综合费用率则上升了5个百分点,导致调整后亏损扩大至18.6亿。同时全年经营性现金流净支出扩大至91.8亿。

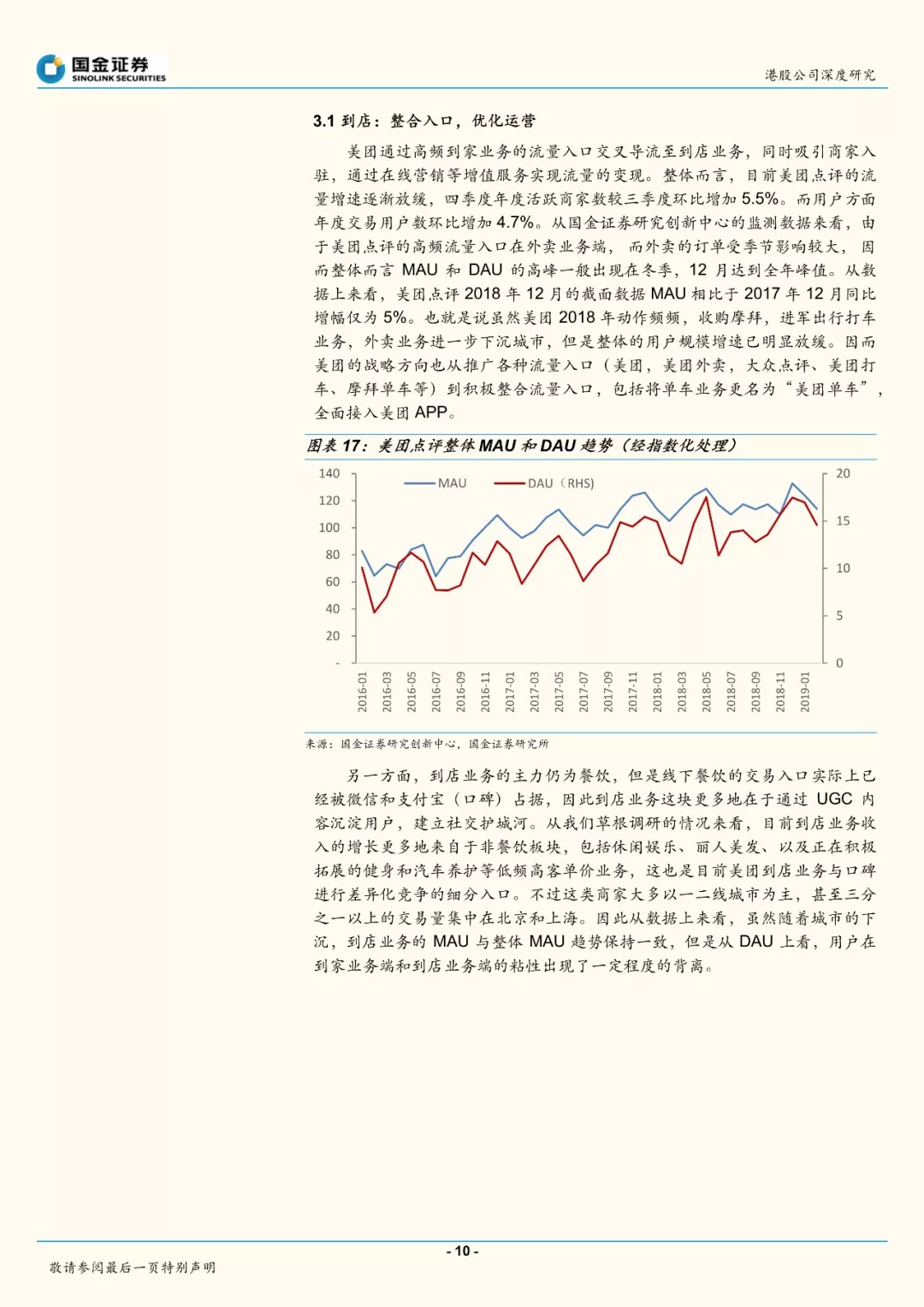

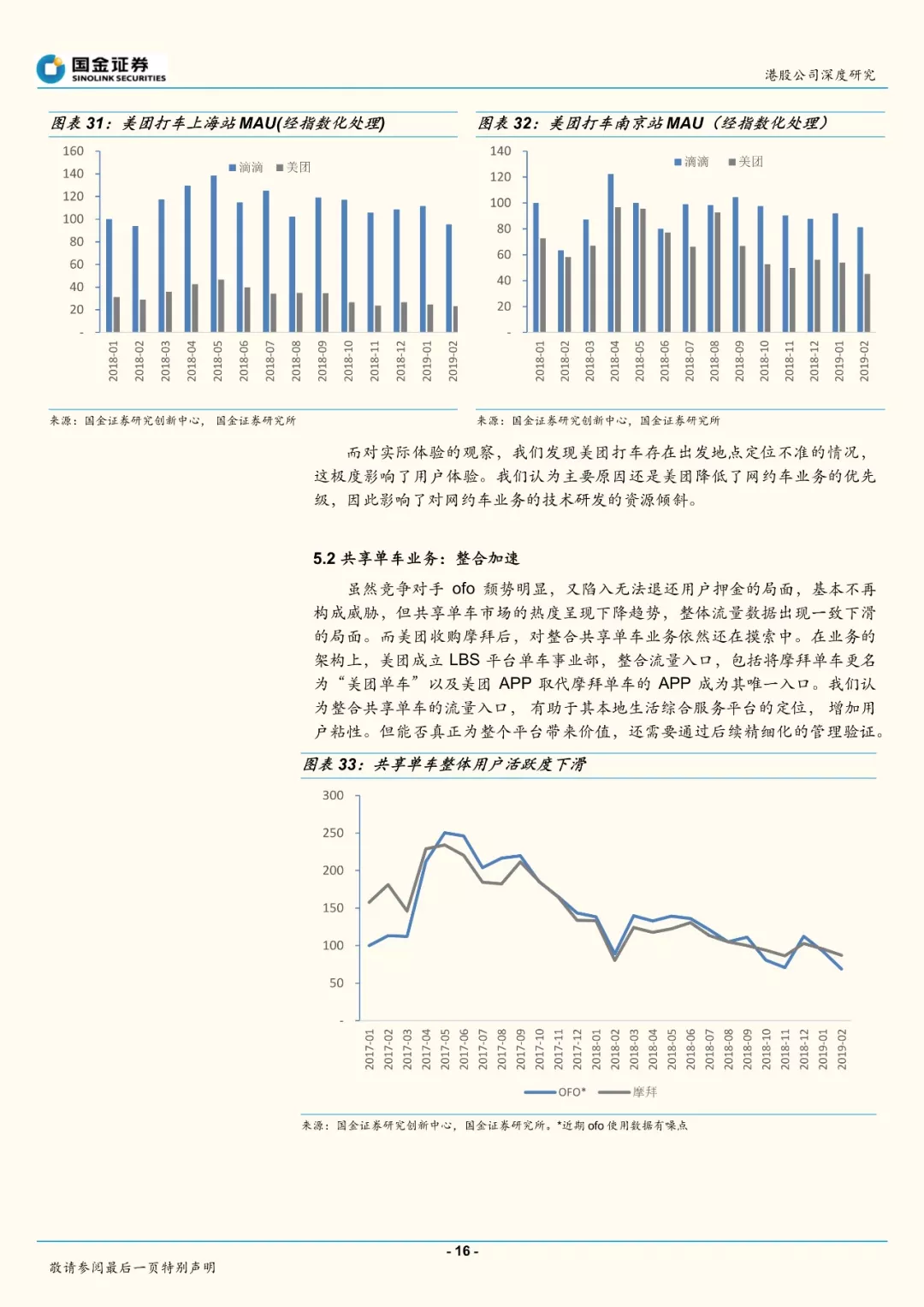

到店业务积极提高变现率,但受消费景气度和竞争格局影响。美团整体的商家和用户量的增速都在放缓,到店业务则相应开始整合流量入口、积极提升变现率,4Q18整体变现率环比增加了2.5个百分点。不过到店业务受消费景气度影响明显,客单价和酒店间夜数四季度环比均有下跌。

到家业务市场份额暂时稳定,但未来竞争将明显加剧。4Q18外卖业务GTV同比增长41%,较三季度(+54%)增速放缓。来自阿里的竞争逐步显现,四季度美团在客单价、变现率、毛利率等多个指标上出现下滑,并且骑手端的支出并未由于规模的扩大而出现边际改善的迹象。市场份额方面目前变化不大,但我们预计美团和阿里未来一年将会在外卖渗透度相对低的二三线城市迎来更加激烈的竞争。

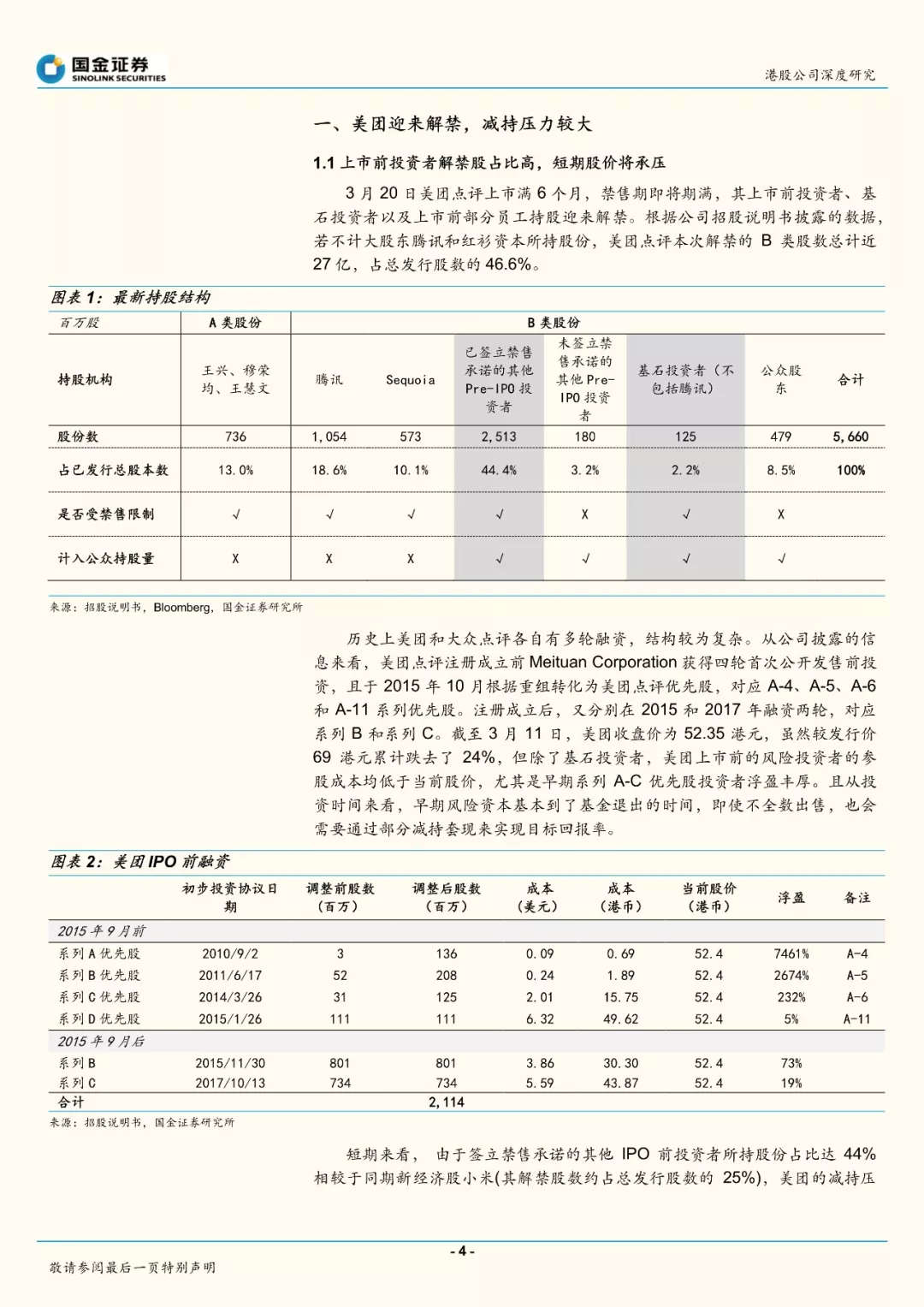

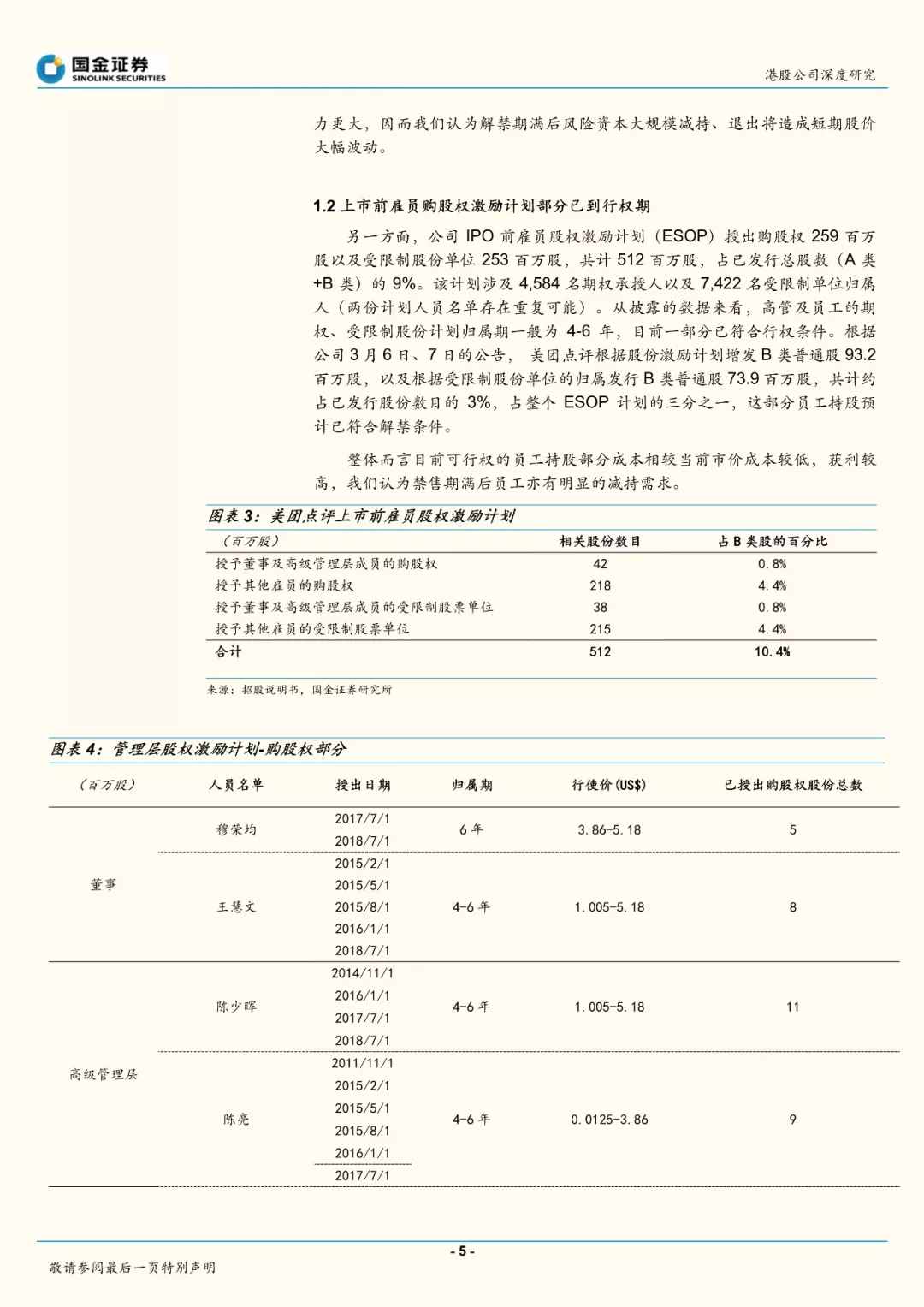

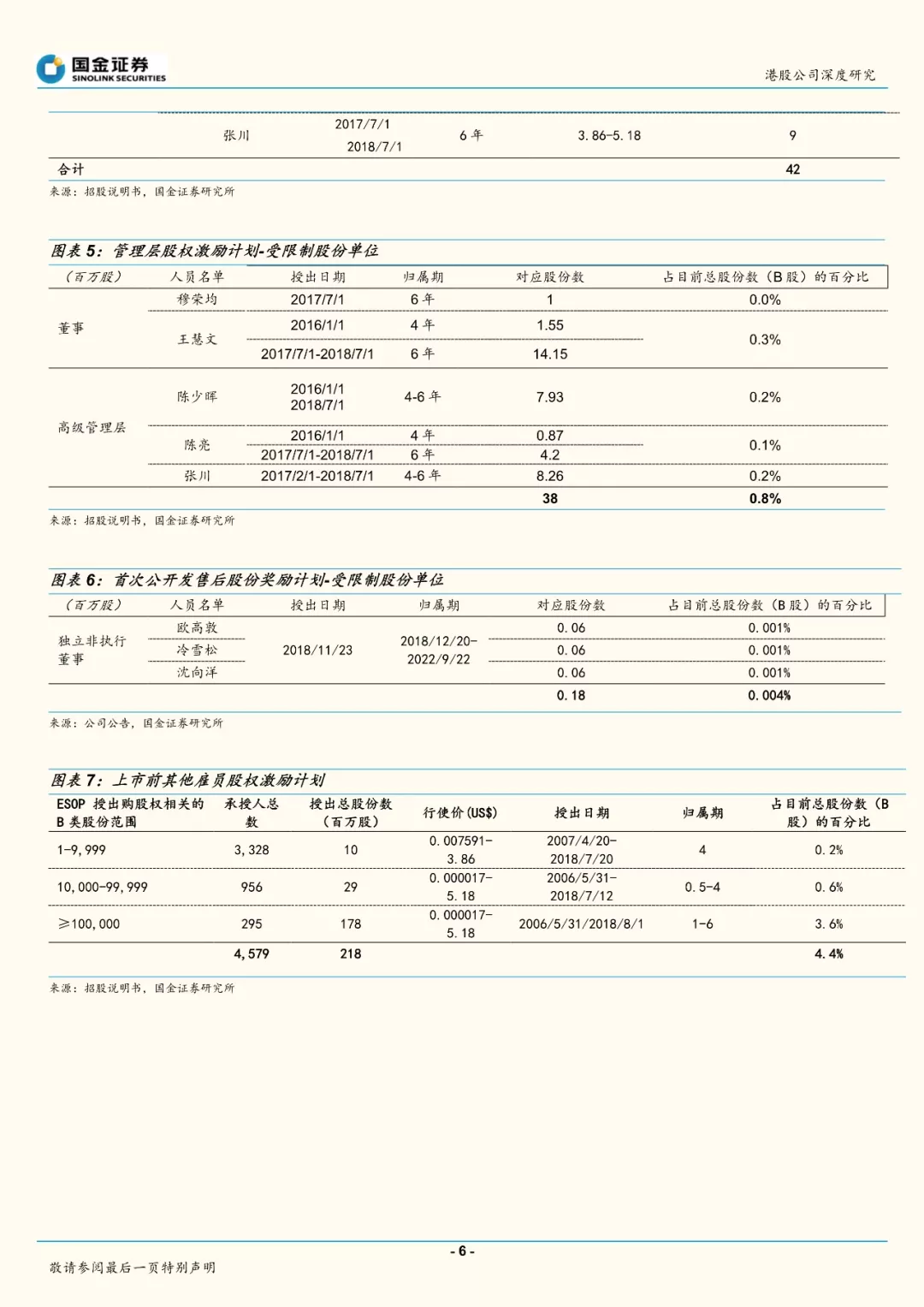

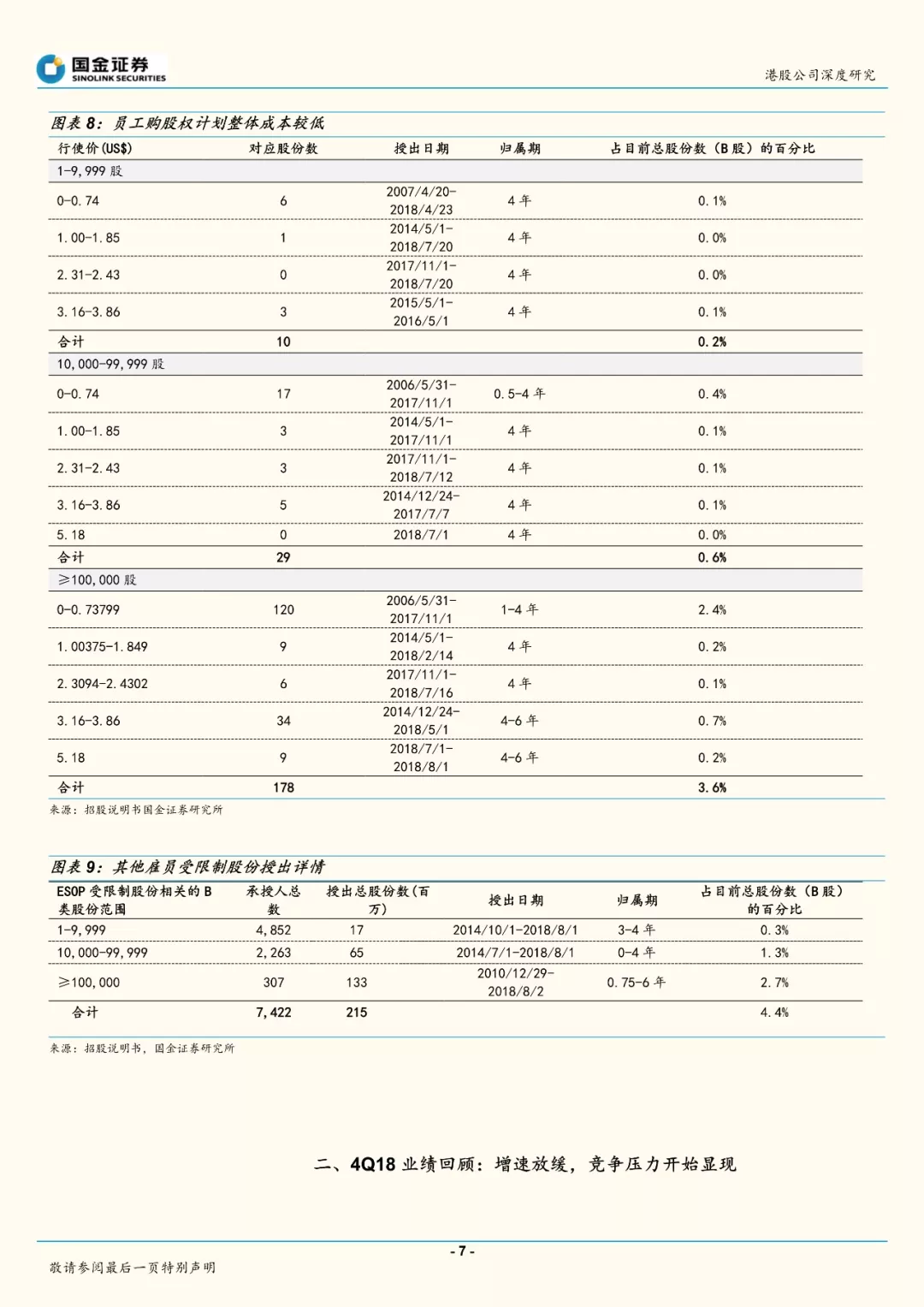

禁售期满迎来解禁,减持压力较大。美团上市半年后即将迎来解禁考验。根据我们的测算,满足解禁条件的上市前投资者以及基石投资者持有的B类股数总计近27亿,占总发行股数的46.6%,且大部分成本价较低。另外由于上市前员工持股计划部分也已满足解禁条件,因而减持压力下预计短期股价波动较大。

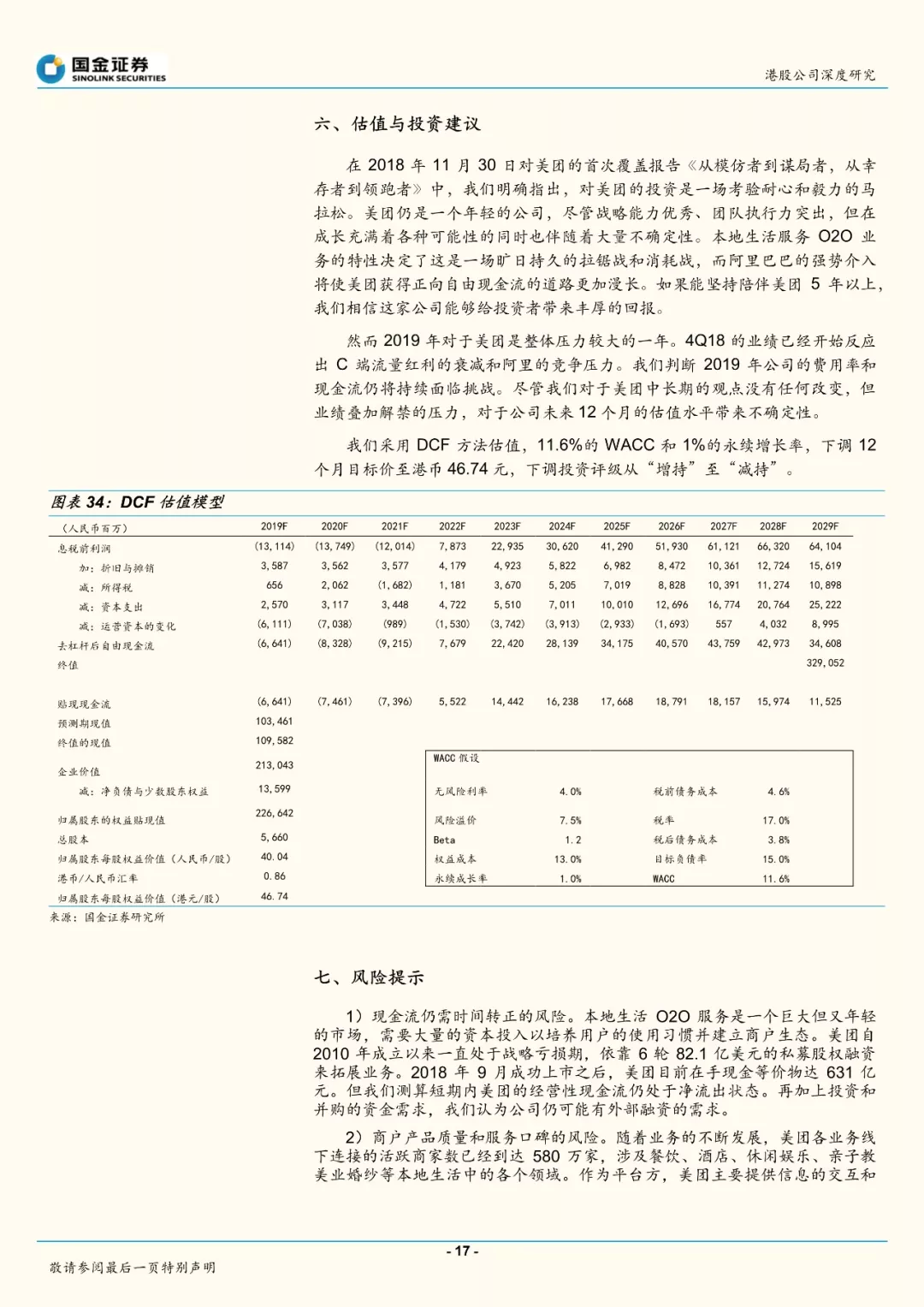

估值与投资建议

我们看好美团中长期发展前景的观点不变,但我们认为2019年对于美团是整体压力较大的一年,外部的竞争压力将使2019年公司的费用率和现金流面临持续考验。基于DCF方法估值,我们采用11.6%的WACC和1%的永续增长率,下调12个月目标价至港币46.74元,下调投资评级从“增持”至“减持”。

风险提示

1)现金流仍需时间转正;2)商户产品质量和服务口碑的波动;3)新业务拓展不达预期影响估值;4)限售股解禁风险。

正文

扫码下载智通APP

扫码下载智通APP