伍戈:信用修复已经历“三部曲”,收缩将结束?

本文来自微信公众号“伍戈经济笔记”,作者伍戈、文若愚、陈益津。原标题为“信用收缩的终结?”。

核心观点:

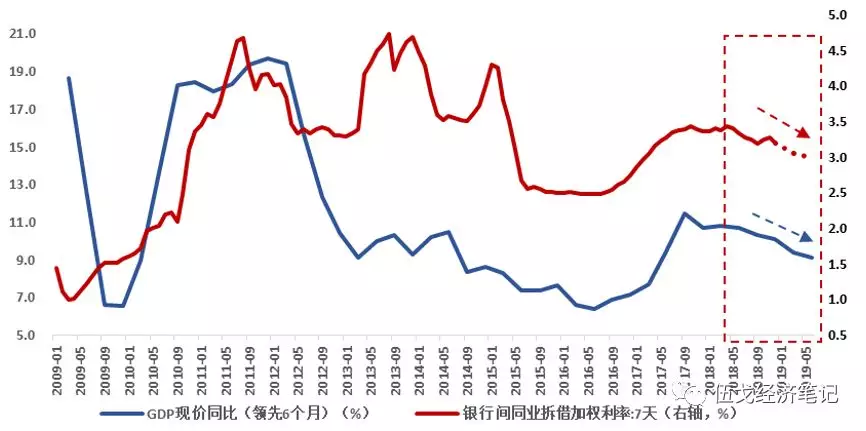

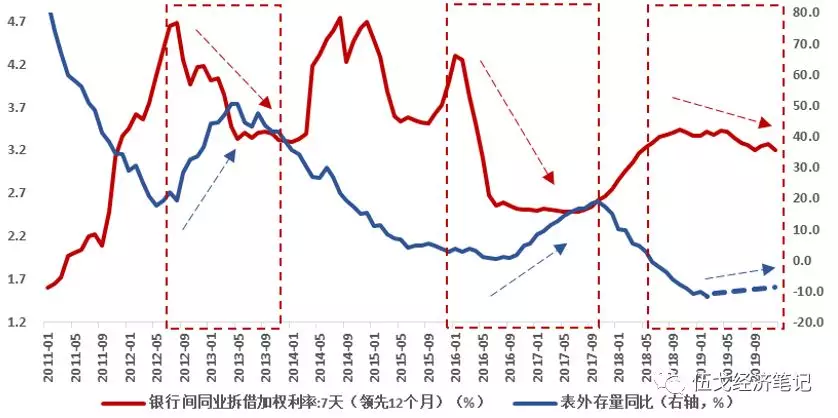

1. 过去一年,虽然银行间市场利率持续下行,但实体经济下行趋势依然明显,“宽货币,紧信用”矛盾突出。作为宏观经济的关键性领先指标,货币社融数据今年1、2月大起大落,远超市场预期。当前信用收缩是否已经结束?未来是否可能趋势性抬升?这些直接影响到对未来经济动能的研判。

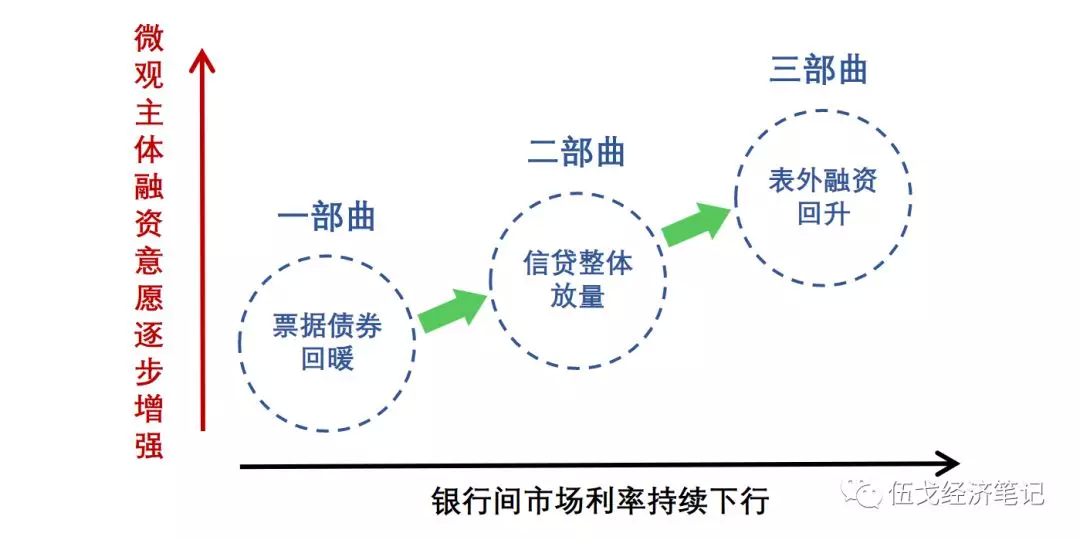

2. 信用收缩的修复动力来自于融资供需双方的演绎。从供给看,随着经济下行压力加大,银行间利率持续走低并带动其它利率下行;从需求看,逆周期调控加码下微观主体的融资意愿呈现由弱走强的过程。纵观历史,信用修复往往会先后经历“三部曲”,即:票据债券回暖、信贷整体放量和表外融资回升。

3. 就目前信用修复进程来看,票据债券已率先企稳回暖,贷款融资也呈放量抬升趋势。表外融资方面,尽管有关监管的大方向并未改变,但在执行力度方面近期有边际放松迹象。受此影响,表外融资存量仍将减少,但其收缩幅度已明显趋缓。综观以上“三部曲”,当前整体信用收缩已至尾声或拐点。

4. 展望未来,在经济增长目标下调以及结构性去杠杆的背景下,我国的货币社融仍难大幅反弹。随着全球经济动能进一步趋缓,国内信用有望在目前企稳的基础上小幅扩张。值得一提的是,上半年中国经济仍处在下行筑底的通道,从信用收缩结束到下半年经济企稳之间仍有一渐进过程。

一、引言

过去一年,虽然银行间市场利率持续下行,但实体经济依然下行不止,“宽货币,紧信用”矛盾突出。作为宏观经济的关键性领先指标,社融信贷数据今年1月份的放量大超市场预期,可2月份的大幅回落又引起市场担忧。当前信用收缩是否已经结束?未来是否会趋势性抬升?这些将直接影响对未来经济动能的研判。

图1:“宽货币”已持续近一年

来源:根据WIND整理

注:对银行7天同业拆借加权利率进行五个月中心移动平均处理,下同。

二、信用修复的“三部曲”

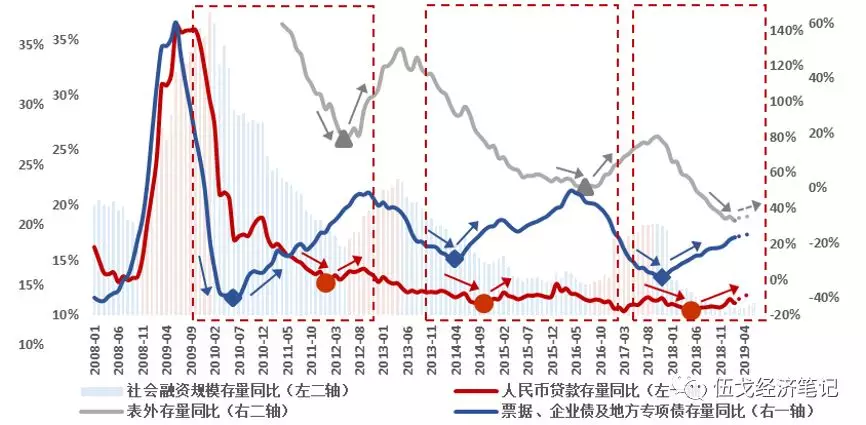

信用收缩的修复动力来自于融资供需双方的演绎。从供给看,银行间利率持续走低并带动其它利率下行;从需求看,逆周期调控加码下微观主体的融资意愿呈现由弱走强的过程。纵观历史,信用修复往往会先后经历“三部曲”,即票据债券回暖、信贷整体放量和表外融资回升三个阶段。具体来看:

图2:信用修复的“三部曲”

来源:笔者绘制

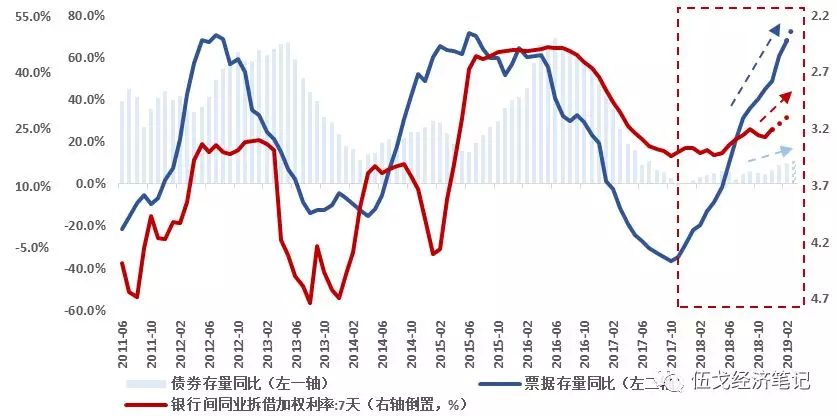

I. 信用修复一部曲:票据债券回暖

银行间市场利率开始下行,将首先带动票据和债券的回暖。此时微观主体的融资意愿较弱,因此偏好于融资成本较低的融资方式。票据本身具有期限短和流动性好的优点,其利率相对其他贷款较低。而此时债券融资也以政府专项债和高评级企业债为主(企业发债主体60%为AAA和AA+企业),其融资利率也相对低于贷款加权利率。

图3:银行间利率下行将首先带动票据债券回暖

来源:根据WIND整理

注:债券存量=社融中企业债券存量+地方政府专项债券。

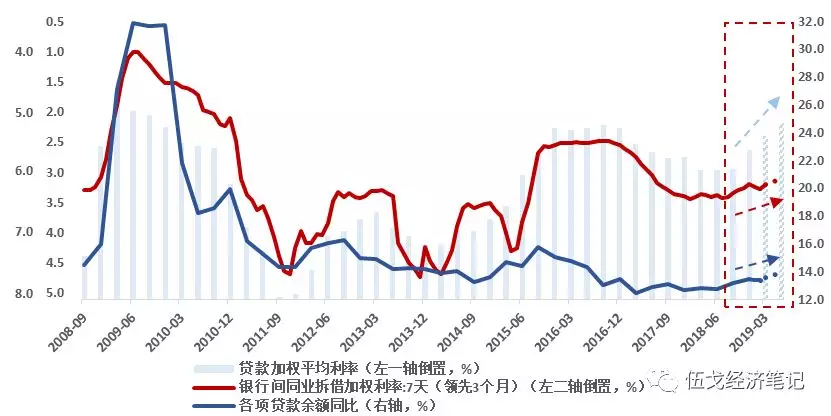

II. 信用修复二部曲:信贷整体放量

银行间市场利率继续下行,带动信贷整体放量。银行间市场利率传导到信贷市场往往有半年左右的时滞。在此过程中,随着经济下行压力不断加大,信贷“总闸门”也在逐步放开。基建和房地产等“吸金大户”的各类限制性政策相继松绑,微观主体的融资意愿开始加强,信贷整体开始放量。其中,企业贷款中60%以上流向基建和房地产,居民中长期贷款大部分流向房地产。

图4:银行间利率继续下行,带动信贷整体放量

来源:根据WIND整理

III. 信用修复三部曲:表外融资回升

银行间市场利率进一步下行,进而带动表外融资的边际回升。随着微观主体融资意愿显著加强,表内信贷开始受到宏观审慎管理政策的约束,渐渐不足以满足微观主体需求。此时这部分资金需求开始寻找表外渠道。根据过去银行间市场利率对表外融资的领先关系,未来表外融资的同比增速或将小幅上行。

图5:银行间利率进一步下行,进而带动表外融资边际回升

来源:根据WIND整理

注:表外存量包括:委托贷款,信托贷款,未贴现银行承兑汇票三项。

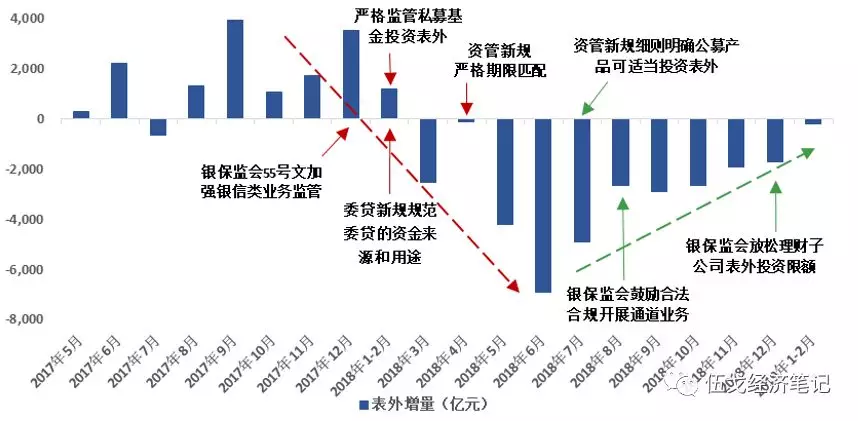

与过去显著不同的是,本轮信用修复周期中,表外融资受到金融强监管的显著影响。过去一年,由于信托委贷等政策的限制,表外融资规模出现大幅萎缩。目前有关监管的大方向并未改变,但在执行力度上近期有边际放松迹象。受此影响,表外融资存量仍将减少,但其收缩幅度已明显趋缓。

图6:表外融资增量的边际改善中

来源:根据WIND及有关监管文件整理

注:1.为平滑春节扰动,我们将1、2月合并处理。2.红色箭头代表监管政策收紧,绿色代表放松。

三、信用的未来

综观信用修复“三部曲”,目前票据、债券以及贷款融资均已边际回升,表外融资的收缩幅度未来也大概率边际趋缓,整体信用收缩已至尾声或拐点。虽然近期2月社融数据较1月有所下滑,但这或与春节等扰动有关。与去年12月相比,综合1、2月的社融同比增速已经企稳回升。其中,票据融资同比已经回升了20个百分点,债券同比回升了2个百分点,贷款融资回升了0.12个百分点,表外融资同比也仅微滑0.7个百分点。

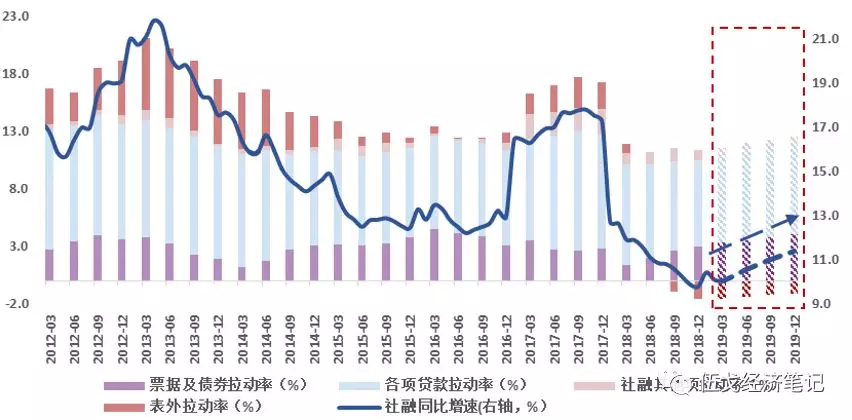

图7:信用收缩已至尾声或拐点

来源:根据WIND整理

在经济增长目标下调以及结构性去杠杆的背景下,当前需求端仍受到诸多限制,社融虽能企稳但短期仍难大幅反弹。我们对社融的各个分项进行测算,预计社融2019全年同比约在10.8%到11.7%的区间之内,相较于去年小幅回升。值得一提的是,上半年中国经济仍处在下行筑底的过程,从信用收缩结束到宏观经济企稳之间仍有一渐进过程。

图8:2019年社融同比或将小幅回升

来源:根据WIND整理

四、基本结论

一是信用收缩的修复动力来自于融资供需双方的演绎。从供给看,随着经济下行压力加大,银行间利率持续走低并带动其它利率下行;从需求看,逆周期调控加码下微观主体的融资意愿呈现由弱走强的过程。纵观历史,信用修复往往会先后经历“三部曲”,即:票据债券回暖、信贷整体放量和表外融资回升。

二是就目前信用修复进程来看,票据债券已率先企稳回暖,贷款融资也呈放量抬升趋势。表外融资方面,尽管有关监管的大方向并未改变,但在执行力度方面近期有边际放松迹象。受此影响,表外融资存量仍将减少,但其收缩幅度已明显趋缓。综观以上“三部曲”,当前整体信用收缩已至尾声或拐点。

三是展望未来,在经济增长目标下调以及结构性去杠杆的背景下,货币社融仍难大幅反弹。随着全球经济动能进一步趋缓,国内信用有望在目前企稳的基础上小幅扩张。值得一提的是,上半年中国经济仍处在下行筑底的通道,从信用收缩结束到下半年经济企稳之间仍有一渐进过程。

扫码下载智通APP

扫码下载智通APP