光大宏观:2019,房地产是喜是悲?

本文来自微信公众号“文话宏观”,作者为张文朗、黄文静、郑宇驰。

要点

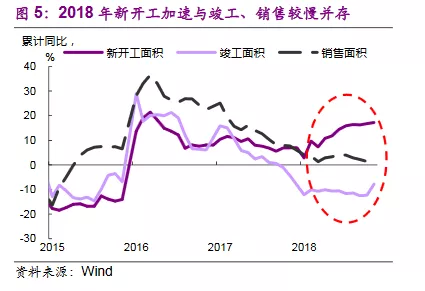

•投资篇:传统逻辑屡遭挑战:2018年以来,楼市的诸多指标相互“打架”,施工企稳的同时建安投资却大幅放缓,新开工高增并未带来施工的同步反弹,而新开工走强与竣工及销售走弱同样背道而驰。房地产的走势判断变得扑朔迷离。

•资金篇:资金决定一切:从房地产的各项指标看,建安取决于施工,施工取决于新开工和停工库存复工,新开工又与拿地密切相关,而这一切最终取决于开发商的资金状况。而资金又受融资条件和销售状况的影响。建安低迷与施工企稳的背离,源于资本开支下滑;新开工高增与施工低位的背离,源于停工库存上升;新开工高增与竣工及销售走弱的背离,源于开发商获取贷款与周转变现心切,而这一切的根源都是资金紧张。从融资看,信托、发债量缩价升,主体资质更严,传统方式更难,杠杆高企,房企财务负担升至历史高位;从销售看,史上最严调控年,楼市销售价高但量缓。

•拿地篇:广义库存仍高,拿地“手”软:超狭义库存待售面积(现房)增速在低位,与竣工保持一致,但狭义库存可售面积(获预售证)的库销比已升超历史均值,包含土地的广义库销比则创历史新高。库存高企,资金趋紧,土地成交量价齐跌,流拍率创新高、溢价率创新低。

•政策篇:微调不改“房住不炒”:若再引水入楼市,稍有缓和的金融风险将再卷土重来。楼市政策明确,不希望再搞大刺激、同时也要防范大跌引发系统性风险。“总体难大松、局部会微调”或是政策特点。按揭利率部分下调实则随行就市,因城施策2.0实为防范大跌。

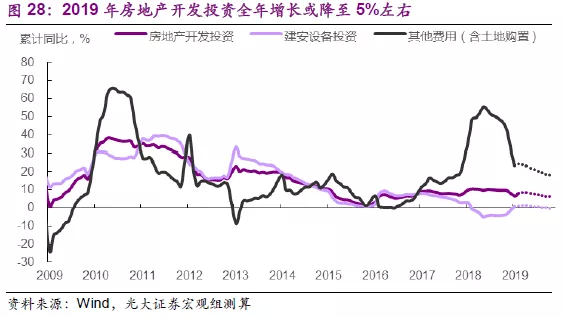

•预测篇:销售转负,开工先升后降,投资放缓:政策决定短期需求,按揭和公积金贷款或仅有边际松动,2019年商品房销售面积同比或维持在近月的0至-5%的区间。房企融资难有起色,销售回款仍弱,资金依然偏紧,拿地热情将继续回落。受此影响新开工或前高后低。期房占比虽高但增速亦在放缓,施工和建安投资或先升后降,房地产开发投资全年增长或由2018年的9.5%降至5%左右。

目录

投资篇:传统逻辑不断受到挑战

资金篇:资金决定一切

外部融资量缩价升

销售回款趋势放缓

拿地篇:广义库存仍高,拿地“手”软

政策篇:“房住不炒”不改,因城施策2.0防大跌

预测篇:销售转负,开工前高后低,投资放缓

正文

1、投资篇:传统逻辑不断受到挑战

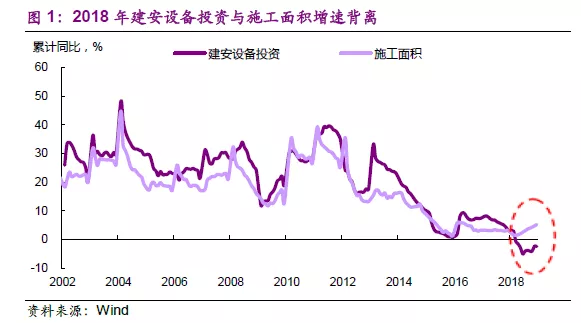

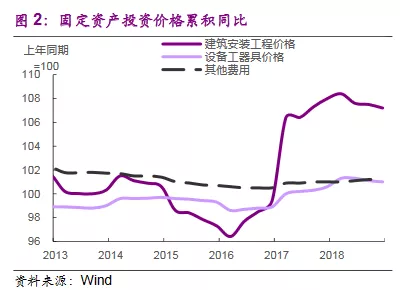

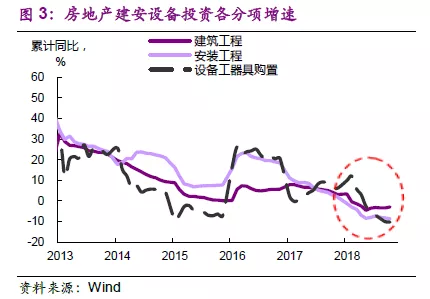

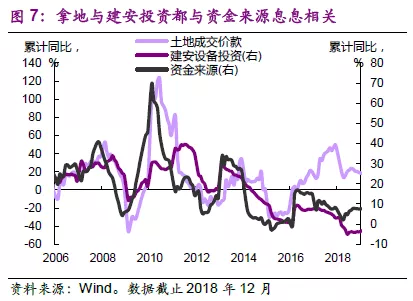

过去一年,楼市的诸多指标相互“打架”,传统逻辑屡受挑战。首先是房地产开发投资中的建安设备投资与施工面积走势原本亦步亦趋,但2018年出现背离,建安设备投资增速并没有跟随施工面积增速而企稳反弹,反而出现大幅下降甚至转负。建安设备投资的下滑并不能完全用于原材料等投资品价格的放缓来解释,建安与施工同比之差从2017年全年的0扩大至2018年全年的-8.5%,而固定资产投资价格同比仅从5.8%放缓至5.4%。更重要的可能是资本开支的下滑,其中设备购置占比虽小,但下滑尤为明显,建筑和安装工程投资同样放缓,反映出房企对未来楼市的预期不佳。

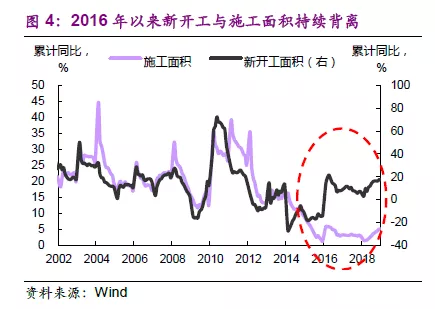

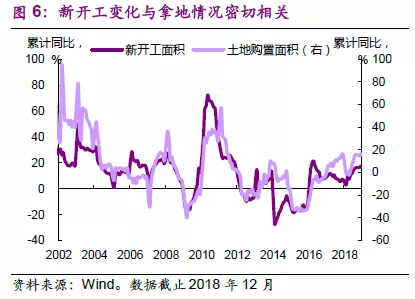

其次,施工与新开工面积增速出现背离。一般而言,新开工往往领先于施工。但2016年以来两者却出现了长时间的背离,新开工面积大增而施工增长低迷。2016-17年,“去库存”政策以及房企融资大爆发带动新一轮房地产周期上行,促使房企拿地多,并加快开工以获取融资,但随之而来的调控政策使得一些开发商主动囤地以待政策放松,施工相对较慢;到2018年,“五限”政策继续加码、逐线蔓延,销售的长尾放缓和融资持续紧张,房企再度加快开工以获取资金,但销售低迷导致被动停工增加。根据光大地产组的测算,由停工带来的“隐性库存”过去几年快速上升[1]。

此外,2018年新开工增速还与竣工和销售增速背道而驰。一般而言,新开工加快,会带动施工和竣工加快;同时,销售回暖会鼓励房企加快新开工。但2018年新开工快速反弹的同时,是竣工和销售不断走弱。销售弱主要是“五限”(限贷、限购、限价、限售、限商)所致,竣工慢亦是受终端需求所限,而资金受限促使房企加快开工以获得贷款和加快变现销售回款。

2、资金篇:资金决定一切

从房地产开发投资各分项指标来看,建安投资取决于施工情况,而施工取决于新开工和停工库存的复工情况。新开工又与拿地密切相关。而建安、拿地、开工、施工的一切变化都取决于房地产企业的资金状况。建安设备投资低迷与施工企稳的背离,源于资本开支的下滑,实则由于资金紧。新开工高增与施工低位的背离,源于停工库存上升,深层原因亦是资金紧。新开工高增与竣工、销售走弱的背离,源于开发商获取贷款与周转变现心切,亦是由于资金紧。

● 外部融资量缩价升

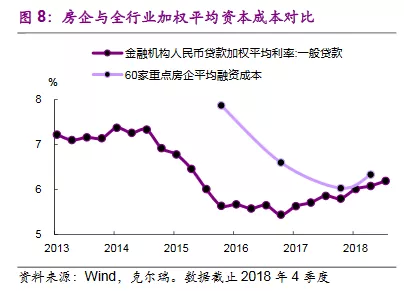

房地产企业的资金来源主要由外部融资和销售回款两部分构成。从外部融资来看,根据克尔瑞的测算,60家房企的平均融资成本2016-17年快速下行,2018年开始上升,由于金融机构更偏好大房企,其上行迟于总体贷款利率。

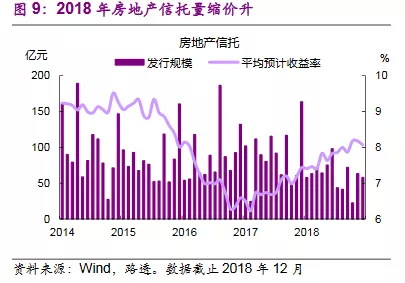

分项看,房企信托融资量缩价升。2017年底,银监发〔2017〕55号文禁止银行通过信托将资金违规投向房地产,2018年房地产信托发行量迅速下滑,平均收益率一路上升突破8%。

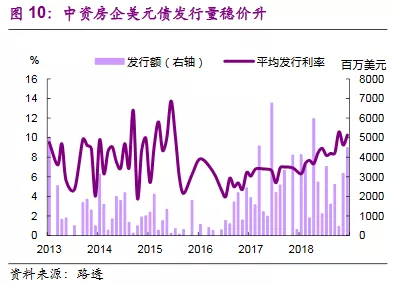

房企美元债量稳但价升。2018年中资房企美元发行额343亿美元,较2017年的296亿美元稳中有升,但平均发行利率趋势上行,从16年中4%的低点一路上升到了10.3%。

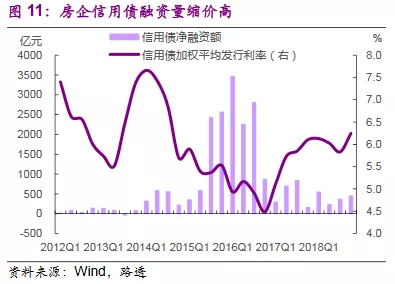

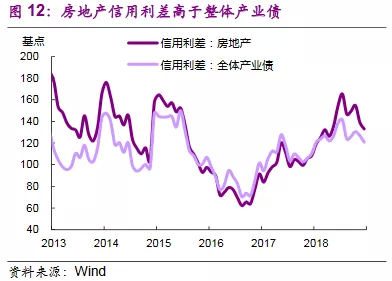

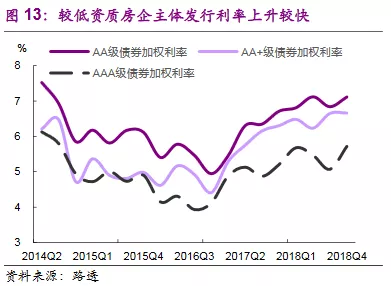

房企国内信用债则量缩价高。2018年房企信用债的净融资额仅有不到1400亿元,较2016年近万亿的融资额大幅缩减。尽管随着市场流动性的放松,2018年下半年房企信用债存量的信用利差有所下行,但与整体产业债相比仍然较高,而新发行利率仍维持高位,2018年4季度升至6.3%,较2016年底的4.5%明显上升。分发行主体来看,较低资质房企发行利率上升较快。AA和AA+的房企债发行利率从2016年4.4%和4.9%的低点上升至2018年4季度的6.7%和7.1%(上升217和225个基点),AAA的房企债则从3.9%上升到5.7%(上升160个基点)。

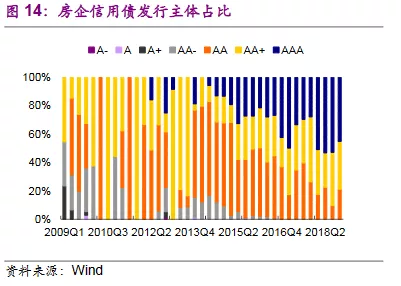

发债主体资质更严,传统方式更难。从主体资质看,优质房企融资优势凸显,中小房企融资愈发难。发行主体中,评级AAA的占比由2014年的不足10%上升到2018年的50%,而AA的占比从2014年的62%下降到18%,而AA以下评级的房企债难发。从发债方式看,企业债、一般公司债等传统融资方式占比从2014年的72%下降至2017-18年的20%以下,期限短的中票短融、以及新型的成本较高的私募债与ABS占比上升。

国家政策也对房地产外部融资进行了限制。 2018年6月发改委引导规范房地产企业境外发债资金投向,要求房企境外发债主要用于偿还到期债务;12月针对支持优质企业发行企业债融资的政策,国家发改委再次强调企业债券不支持商业地产项目。

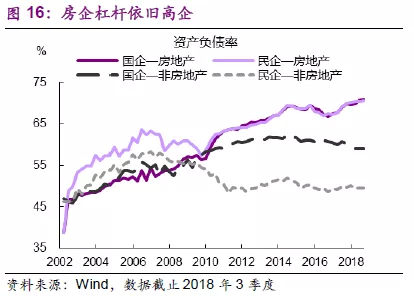

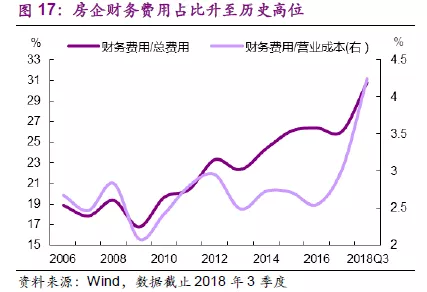

杠杆仍高,融资成本上升,房企财务负担升至历史高位。由于近两年激进拿地、开工周转带来大量资金支出,房企杠杆并没有随着“去杠杆”进行而下降,相反,2018年房企杠杆率再次接近70%的历史高点,远高于非房地产企业;由于资金成本高企,叠加前几年融资偿还高峰将至,房地产企业财务费用占比升至历史高位,接近总费用支出的三分之一。

● 销售回款趋势放缓

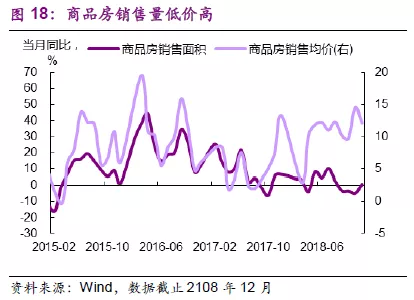

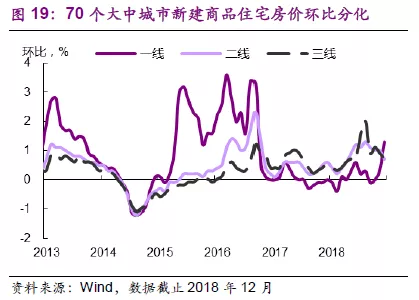

销售回款放缓,主要是缩量贡献,房价增速仍在高位。销售回款(定金及预收款以及按揭贷款)在开发资金来源中的占比高达近50%。随着调控的加码,商品房销售额当月同比从16年中的56%放缓至18年底的12%,其中销售面积当月同比已降至0,而销售均价增速仍在高位。70个大中城市新建商品住宅价格同比亦在2018年反弹至10.6%,但环比的分化已开始显现,一线城市反弹,而二三线增速放缓。

3、拿地篇:广义库存仍高,拿地“手”软

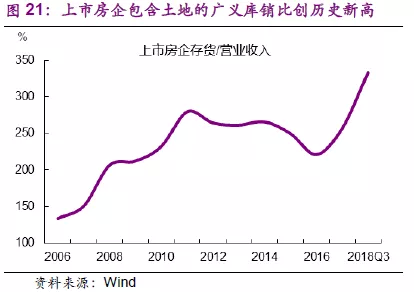

超狭义库存待售面积(已建成可销售)增速在低位,这与竣工面积低位一致,但狭义库存可售面积(获得预售证)的库销比(十城)已升至2010年以来均值以上。但是如果考虑到包含土地储备在内的广义库存,我们看到上市房企存货与营业收入之比(可以视为广义库销比)到2018年三季度已经攀升至332%的历史高位,反映出2016年以来房企拿地较多,而销售持续放缓,积累了大量的库存。

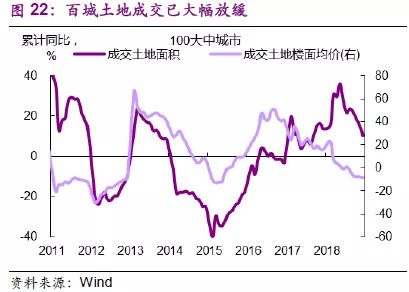

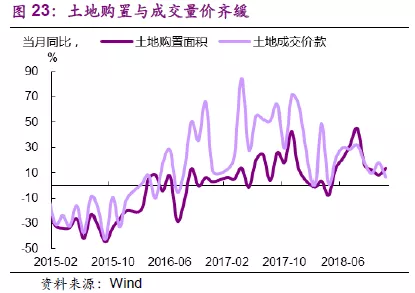

随着资金趋紧,房企拿地已经“手软”。百城土地成交量价、全国土地出让金、土地购置费累计同比2018年6月开始已趋势放缓,全国土地购置量、价累计同比虽高,但当月同比也从2018年9月开始放缓,住宅用地流拍率达到历史高点,土地溢价率跌入历史低点。

4、政策篇:

“房住不炒”不改,因城施策2.0防大跌

若再引水入楼市,刚有缓和的金融风险将再卷土重来。我们在《2019,布局新“水”——年度宏观经济展望》[2] 指出,2009年来,我国居民还本付息负担大,政策明确,不希望再搞楼市大刺激、同时也要防范房价大跌造成系统性金融风险。

楼市调控“总体难大松、局部会微调”或成未来一段时间的政策特点。

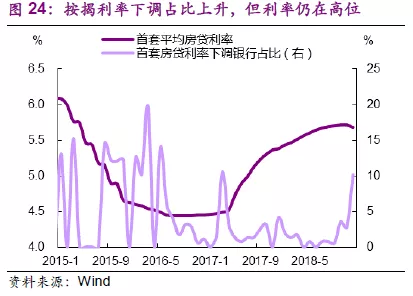

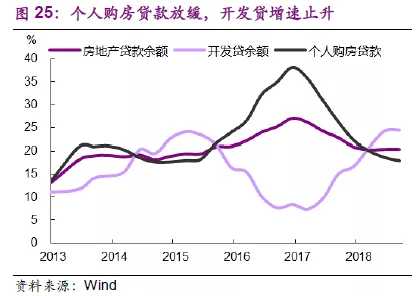

1)如何看待近期的按揭利率部分下调?其实是随行就市。四季度以来,银行下调首套房贷利率的占比有所上升,但银行四季度流动性充裕,负债端资金成本快速下行,资产端对很多行业贷款利率也纷纷下调,按揭下行仅是随行就市,且多滞后于其他行业。按揭存量同比仍在下行,新增同比仅低位企稳,表内开发贷虽高增,但已未再升高。

2)如何看待因城施策2.0?其实是为防大跌。从2018年1月兰州放开部分区域住房限购政策,随后多城在“抢人大战”中放松限购条件,但并未有出现整体性放松,根据中原地产研究中心统计,全年各项调控政策累计450次,成为历史上调控最密集的一年。12月中旬,菏泽率先宣布取消二手房限购,拉开了新一轮地方政策调整的序幕。中央经济工作会议提出“因城施策、分类指导,夯实城市政府主体责任”,随后一些城市开始调整楼市政策,广州宣布在邻近区域购买首套房可用公积金、珠海放宽购房资格、福州上调公积金贷款额度、重庆提高房产税起征点等。

总体来看,各地只是根据具体情况对前期过于严苛的调控进行微调,“房住不炒”、维持房价稳定的政策取向不改。部分城市仍在加码调控,如长沙、汕头继续收紧公积金贷款,海口暂停向企业出售商品住宅。而湖南衡阳出台取消房地产限价政策的文件后,第二天政府就以“对稳控房价的复杂性判断不精准,对稳定预期的持续性认识不充分”撤销了文件。

5、预测篇:

销售转负,开工前高后低,投资放缓

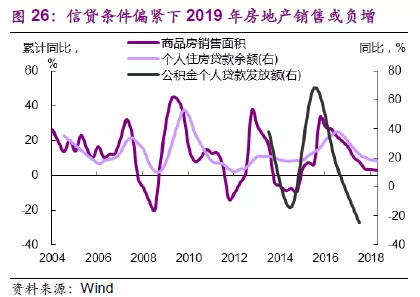

政策决定短期需求,房地产销售主要受按揭贷款和公积金贷款条件影响。央行的储户问卷调查显示,从2018年6月开始,购房者中预期房价上涨的比例开始下滑,反映市场上观望情绪开始加重。2019年按揭和公积金贷款或仅有边际松动,三线去年的火热难持续,但在稳房价政策下亦难出现断崖式下跌,2019年全国商品房销售面积累计同比或维持在近月的0至-5%的区间(2018年全年1.3%)。

2019年,“房住不炒”大方向下,房企的外部融资难有起色,销售回款仍弱,资金来源增速或较2018年放缓,房企拿地热情将继续回落,土地购置面积和成交价款同比增速进一步回落,摊余而来的土地购置费同比增速亦放缓。拿地的回落将拖累新开工。新开工或前期高增、已售住房中期房占比较高,支撑施工和建安投资,但新开工或走弱,期房销售亦在放缓,施工和建安或先升后降。2019年全年房地产开发投资同比增速或由2018年的9.5%降至5%左右。

扫码下载智通APP

扫码下载智通APP