中金:乘用车销售大幅下滑背后的宏观因素及其影响

本文来自微信公众号“中金公司财富管理”。

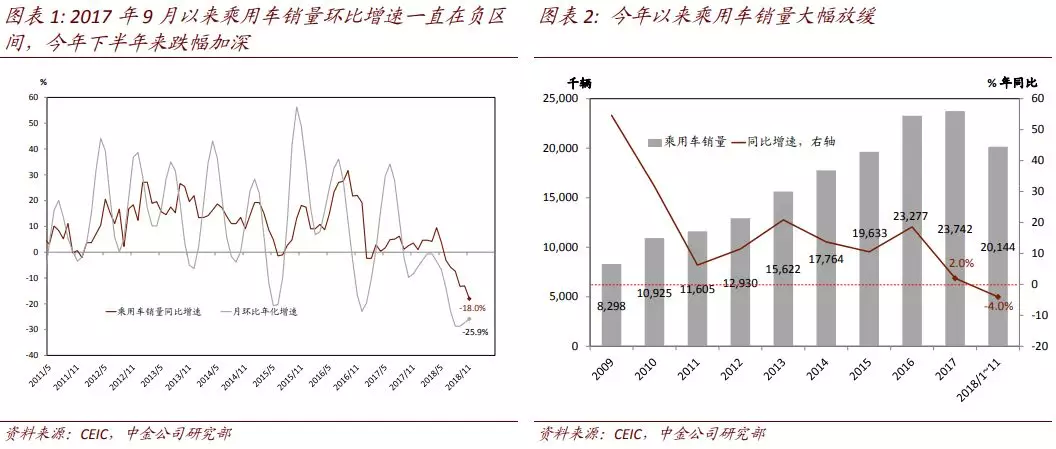

今年乘用车销售首现量价齐跌【1】,且下半年跌幅快速扩大。11月乘用车销量同比下滑18%,月环比年化跌幅下探至25-30%(图表1)。1-11月乘用车销量同比下降4%,较去年大幅滑坡(图表2)。

从时点上看,去年3季度乘用车销售已露疲态:年化月环比增速自去年9月以来持续为负,并从今年6月开始加速下行至-10至-30%的“深跌”。12月第一周,乘用车销量同比跌幅达41%,隐含环比跌幅继续加深。

我们估算,2018年1-11月乘用车销售额下降超过10%【2】,超过整体汽车销售额下降幅度;考虑到乘用车占全部汽车销量的80%以上,其负面影响不可忽视。

一 乘用车销售大幅下滑背后的宏观因素

市场普遍认为,乘用车销量下滑主要受购置税减半政策取消影响,但分析显示,这远不足以解释近一年来车市的疲态,尤其是今年下半年的环比深跌态势。

我们认为,此次乘用车销售滑坡背后有更深层宏观因素推动。购置税自今年1月1日起恢复至10%已近一年,对环比销售的影响应已式微。此外,今年汽车“折扣”降价幅度已明显超过购置税恢复的影响,销量大幅滑坡恐有其他原因。

我们分析,乘用车销售下跌的推动因素包括本身的“强周期性”、消费信贷增量大幅下挫、汽车进口税下调+车企降价、购置税优惠取消及股市下跌带来的负财富效应等。具体来看,

1. 乘用车消费本身具有很强的周期性——历史上,乘用车消费与信贷周期密切相关,有较强的“早周期”属性。

去年4季度来信贷周期大幅走弱与乘用车销售环比下降的时间点吻合——金融条件收紧、投资增速下滑、名义增长与收入增速减缓对乘用车这类高度“可选”消费品的冲击较明显。虽然购置税反复变化,但并未扰动乘用车销售与信贷周期的高度相关性——历史上看,乘用车销量增速仅略微滞后于调整后的社融增速【3】(图表3)。这一轮,2016年底调整后社融增速开始见顶回落,随后乘用车销量增速也开始逐步下滑。

2. 去年四季度以来,针对非住房消费贷的监管明显收紧。

据我们测算,各渠道消费贷的收紧对乘用车销售额增速影响可能达到5个百分点以上【4】。2016-17年间,银行及非银渠道(包括互联网金融和P2P平台等)的消费贷款快速增加,对于汽车、家电、电子等消费品需求有明显提振。我们估算,2017年银行发放汽车贷款新增可能达8,000亿元,同比多增3,600亿元;假设首付比例不低于30%,则理论上2017年仅银行渠道的车贷多增即可撬动整体汽车销售额同比多增5,000亿元,相当于全年汽车销售额的12%左右。由此,估算的贷款购车比例从2016年的17%迅速上升至2017年的29%(图表4)。

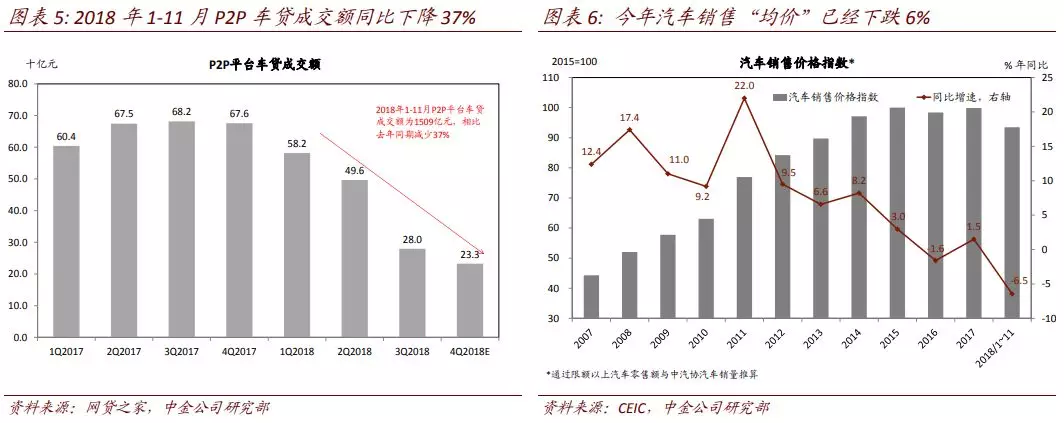

然而,2018年以来消费贷监管明显收紧,对乘用车消费需求可能形成抑制。2018年1-3季度,新增居民短期消费贷款不仅停止上升,反而同比减少646亿;P2P和互联网消费贷款的收缩更为明显——以P2P为例,今年1-11月车贷成交额仅为1,509亿,同比下降37%(图表5)。

诚然,并非所有的P2P车贷都用于购买新车,但在某种程度上也反映出汽车金融增速在严监管下明显放缓。更广的层面,我们估计互联网渠道的消费贷在2017年同比新增1万亿【5】,比2016年多增5000亿左右,而2018年互联网渠道消费贷款明显减少。

3. 汽车进口税的下调带动国内车企定价体系“下沉”,价格下调在收入增长减速的背景下更是增强了消费者“持币观望”的心态。

2018年7月1日起,汽车整车税率由此前的25%/20%下调至15%,零部件税率降至6%。关税下调带来的最直接结果是进口车终端价格下降6-8%,加剧了行业竞争和降价的压力。在经济与收入增长预期下行的时点上,汽车零售折扣上升更是增强了消费者“持币观望”的心态,加剧短期销售及库存压力。虽然汽车消费“结构”略有不同,但宏观层面上看,今年汽车销售“均价”已经下跌6%(图表6);但是,鉴于销售仍乏力、库存高企,我们判断行业价格的调整尚未达到新的“供需平衡点”。

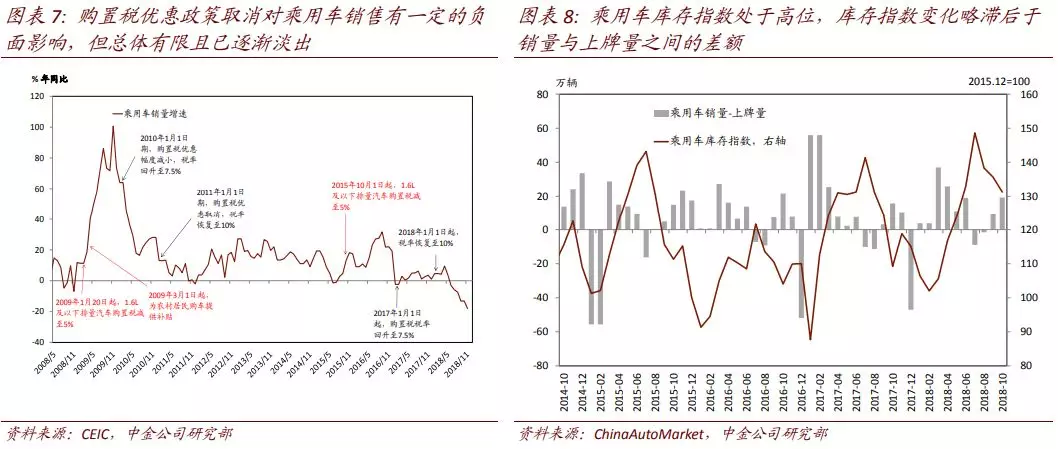

4. 购置税优惠政策取消对乘用车销售有一定的负面影响,但总体有限且已逐渐淡出。

如图表7所示,2017年1月1日开始,1.6L及以下排量乘用车的购置税从此前5%的优惠税率逐步恢复至10%,对销售有一定的负面影响。但值得注意的是,今年下半年乘用车销量才加速下滑,彼时距离购置税优惠政策开始退出已近两年。此外,购置税优惠的最大“折扣”仅相当于车价的4%左右,而2018年汽车平均售价的回调已超过6%,因此政策退出可能并不是近期乘用车销售大幅下滑的主要影响因素。

5. 股市下跌带来的负财富效应可能也对乘用车这类可选消费产生了一些负面影响。

截至2018年11月,上证综指较去年6月底下跌19%,深证综指则下跌30%,由此我们估算,期间中国家庭持有的股权财富缩水规模在2.8万亿元~3万亿元之间。假设财富效应对消费的传导比率为2~3%【6】,股市下跌可能导致居民家庭减少消费总额约800~900亿元,乘用车消费也会随之受到影响。

往前看,上述5个因素中,消费贷及购置税回升对乘用车销售的负面影响有望逐渐消除,但信贷扩张乏力、收入增长下行、车价调整、及财富效应对乘用车需求的影响短期可能持续——从目前近-30%的年化环比增速看,明年上半年乘用车销售很可能维持大幅负增长。

2018年3季度以来,银行渠道的非住房消费贷款增量环比出现企稳回升迹象,且P2P平台余额降幅也开始收窄,因此短期内消费贷总体增速可能保持平稳,对乘用车销售的负面影响有望逐步消除。但另一方面,当前信贷扩张乏力叠加名义收入增长下行,可能会导致乘用车消费、乃至整体可选消费继续承压。此外,虽然2季度以来车价有加速下跌势头,但考虑到当前乘用车库存处于历史较高水平(图表8),市场出清仍尚需时日;同时,财富效应的传导通常需要4~5个季度才能完成,因此其对乘用车消费的负面影响可能余波未了。

总体而言,考虑到低基数、且部分不利因素已消除,乘用车销售增速的降幅可能会逐步收窄、明年全年销量增速大概率好于今年;但在宏观周期景气度提升前,环比上较难出现大幅的反弹,其它可选消费行业可能亦是如此。

二 宏观因素的宏观影响

汽车这一对周期高度敏感的可选消费品类的需求变化,折射出目前宏观与政策环境变化对可选消费的影响【7】。汽车消费下行不仅对消费有直接影响,其对于工业生产和制造业投资也有拖累,尤其是考虑到行业上下游的广泛关联。

鉴于汽车占社零比例达到10%左右,汽车消费大幅滑坡对整体零售增长有直接的拖累。今年11月汽车销售增速放缓对零售总额增速的直接拖累即达到1.2个百分点(图表9)。考虑到车辆维护等相关行业消费,实际负面影响可能会更大。

从工业和投资方面看,汽车制造业本身在全部规模以上工业企业收入占比为7%,其上游行业涉及钢铁、橡胶、玻璃、有色金属等多项基础工业。如果短期内汽车及汽车产业链的盈利能力继续承压,对相关行业的投资也会有负面影响。

(编辑:林雅芸)

扫码下载智通APP

扫码下载智通APP