新股前瞻|天瑞汽车内饰:西北重卡“内饰王”二次递表的烦恼

中国天瑞汽车内饰件有限公司(以下简称“天瑞”)是中国西北最大的重型卡车内饰产品制造商。该公司于今年5月向港交所递交招股说明书失效后,近期再度向港交所递表。然而,这一次天瑞却带来了一份净利率下滑45%的中期业绩表现,这是否会让天瑞上市前景蒙上阴影?

西北重卡“内饰王”利润下滑债务压顶

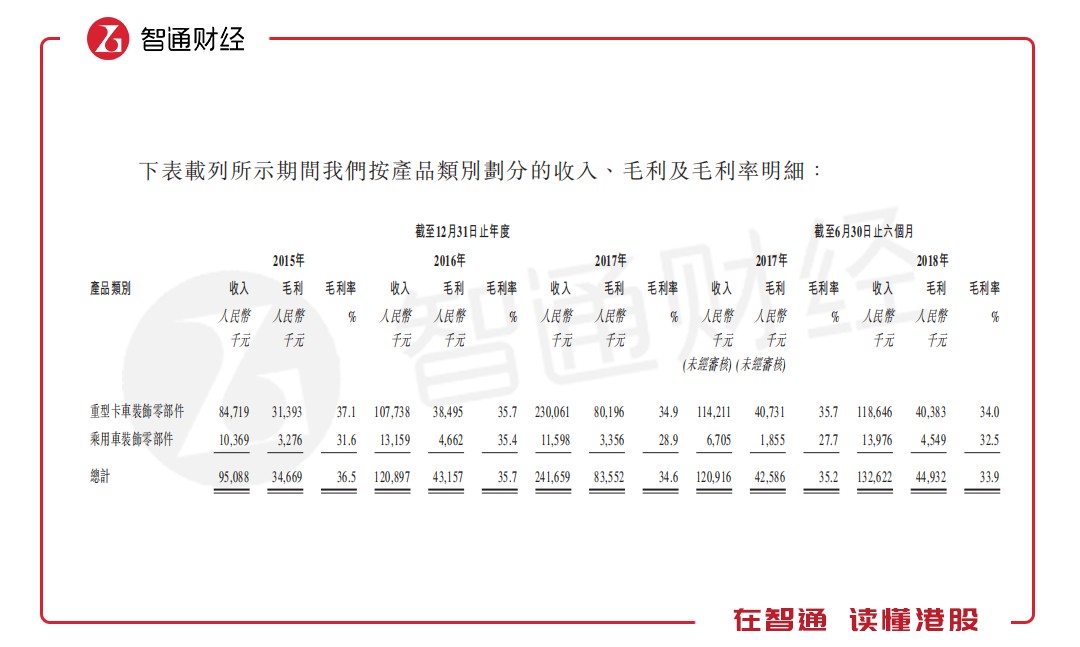

智通财经APP了解到,智通财经APP了解到,天瑞汽车内饰的主要产品包括重型卡车或乘用车安装用的各类汽车内饰零部件,其次包括外饰零部件。2018年上半年,公司来自重型卡车内饰业务的收入为1.19亿元人民币(单位下同),占总收入比重为89.44%。

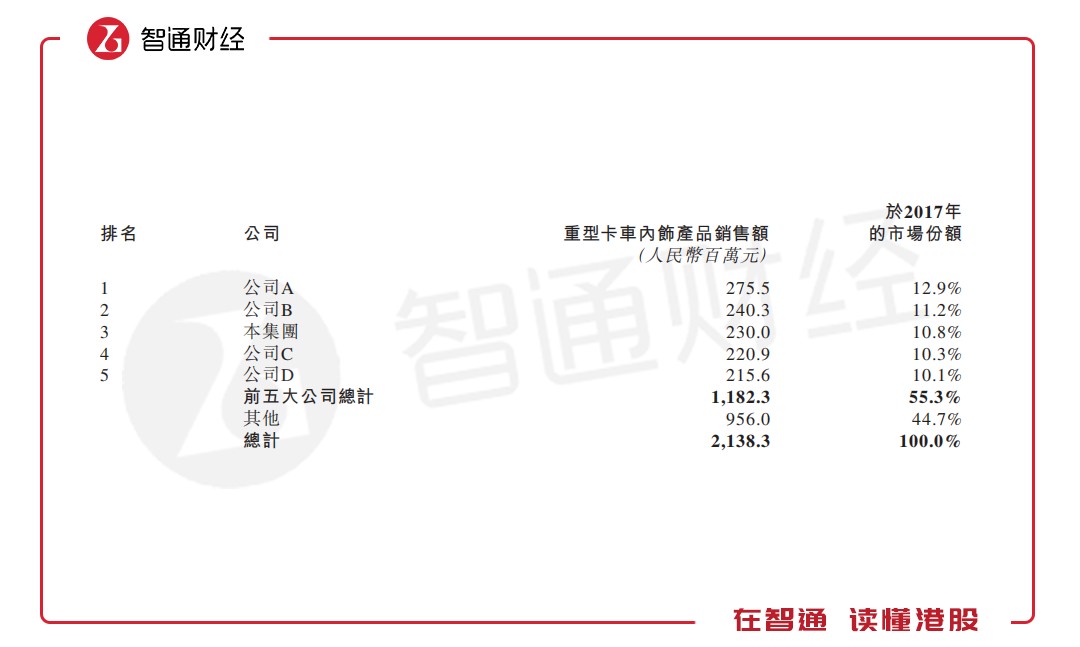

根据弗若斯特沙利文报告,按重型卡车内饰产品的销售额计,公司是中国西北最大的重型卡车内饰产品制造商(2017年市场份额达62.7%)及中国的第三大制造商(2017年市场份额达10.8%);按汽车内饰产品的销售额计,公司是中国西北第二大汽车内饰产品制造商(2017年市场份额达15.6%)及中国第十四大制造商(2017年市场份额达0.4%)。

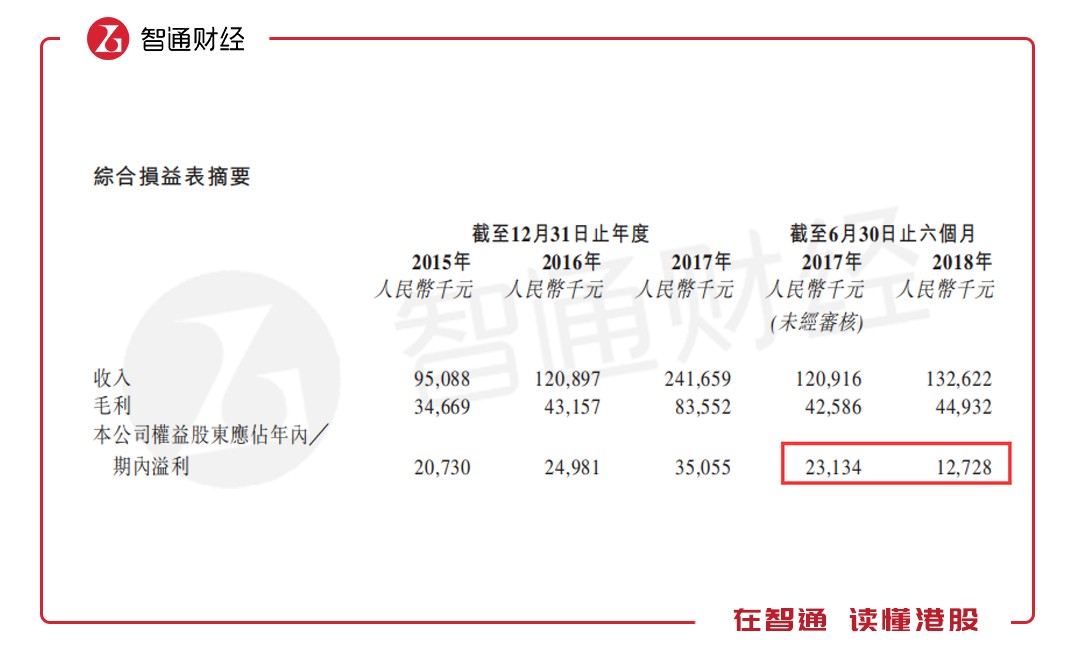

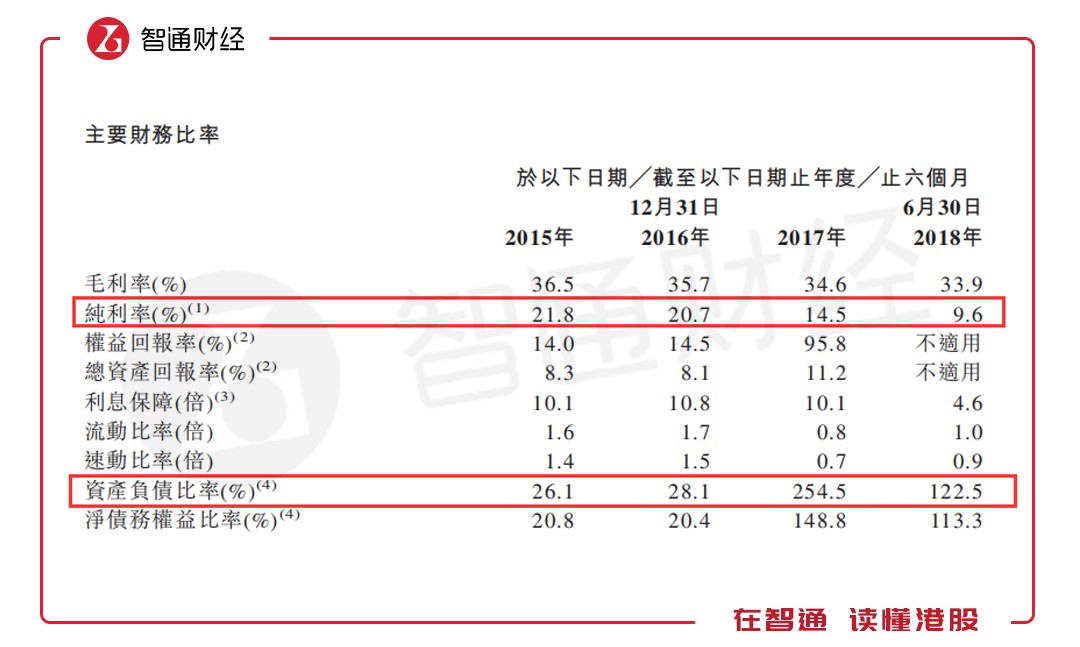

业绩方面,招股书显示,公司2015-2017年的收入分别约为9510万元(人民币,下同)、1.21亿元及2.42亿元,同期公司净利润分别约为2070万元、2500万元及3506万元。2018年上半年,公司收入为1.33亿,同比增长10%,净利润为1273万,同比下降45%。净利率由于2017年上半年的14.5%,降低至9.6%。

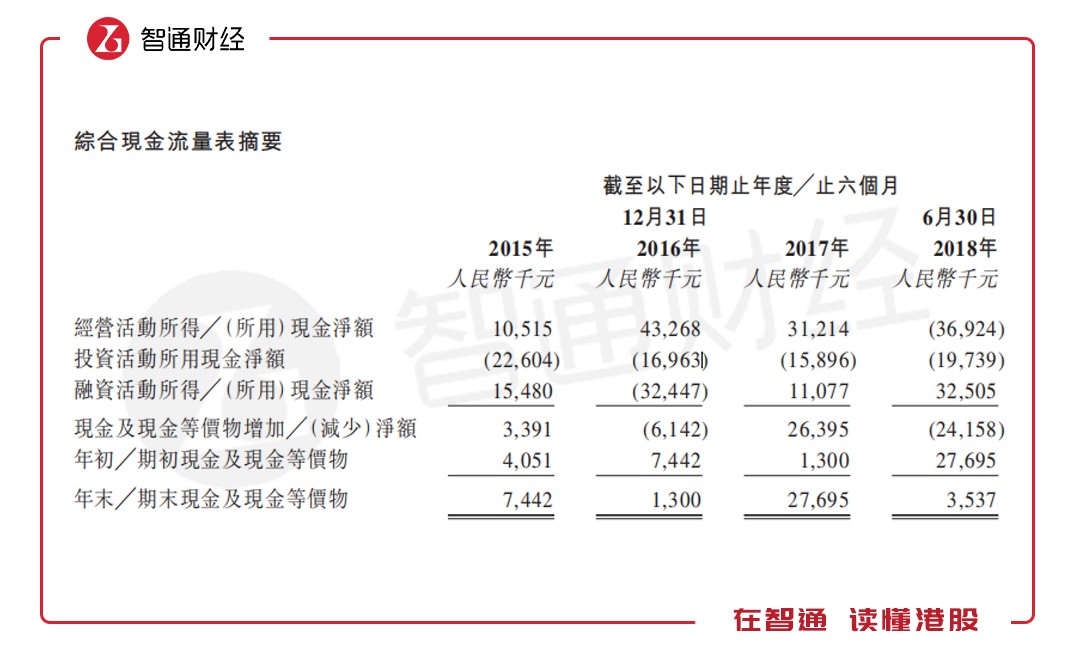

与此同时,由于公司应收账款及应收票据在上半年大幅增加约8640万元,远超应付账款及应付票据约2900万元的增加额,公司经营活动产生的现金流量净额为-3692.4万元。

此外,由于公司在2018年上半年发行了约6460万元的股份,致使公司总权益增加从而降低了负债率。但截至2018年6月30日公司的资产负债比率依然高达122.5%,其流动比率仅为1倍也显示公司流动资金并不宽裕。

更值得注意的是,2018年1-10月国内重卡市场累计销量达95万辆,同比增长1%,累计增速进一步下滑,这些因素都会影响天瑞的上市前景。为何天瑞还有“勇气”二次递表呢?

乘用车内饰业务带来想象空间

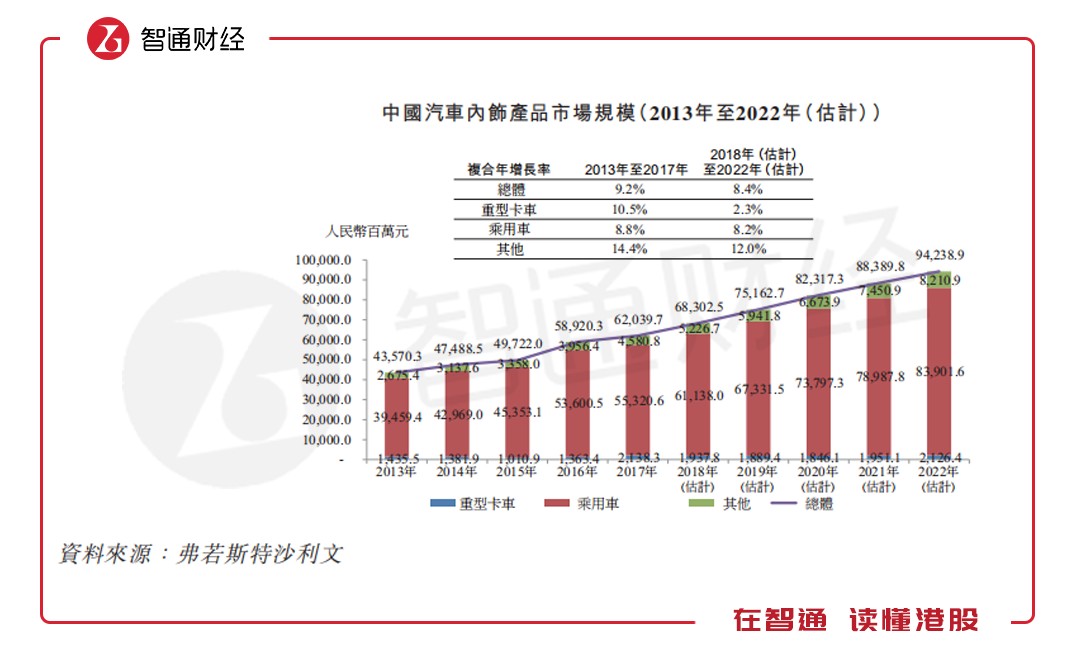

智通财经APP进一步查阅天瑞招股说明书发现,从行业来看中国汽车内饰产品市场的总值由2013年的435.7亿元增至201 7年的620.4亿元,复合年增长率为9.2%。估计市场规模将于2022年达到942.39亿元,2018年至2022年期间的复合年增长率为8.4%。

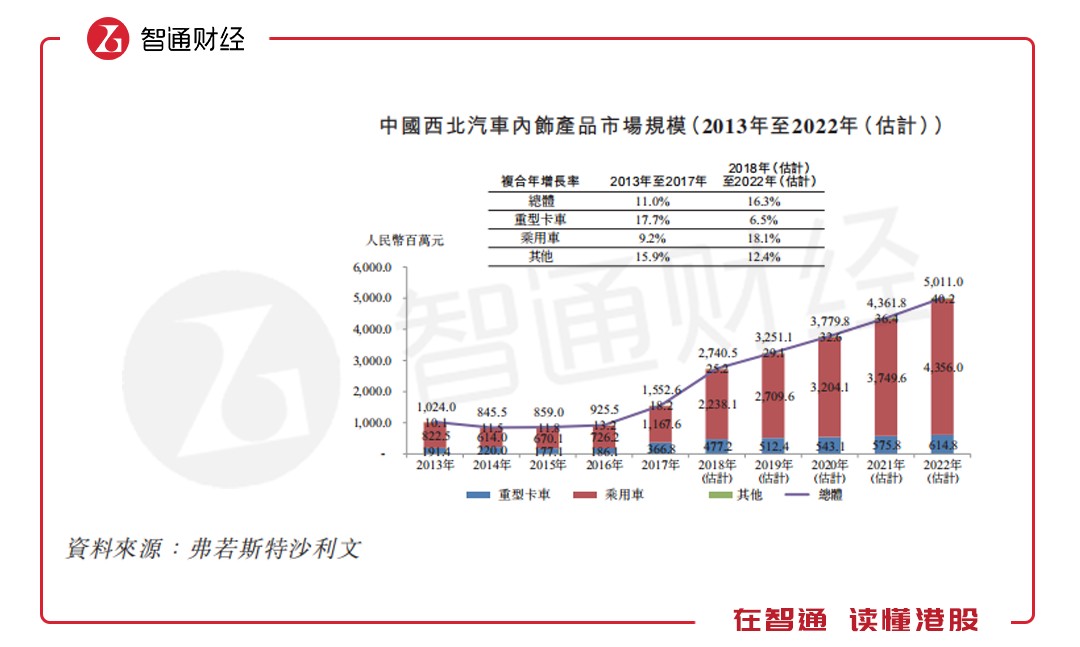

细分来看,估计重型卡车内饰的市场规模,2018年至2022年的年复合增长率为2.3%,但西北地区的复合增长率可以达到6.5%好于整体。此外,西北地区乘用车内饰2018年至2022年的年复合增长率能够达到18.1%,将处于大幅加速的状态。

天瑞招股书显示,公司来自乘用车装饰零部件的收入从2017年上半年的185.5万元大幅增长1.45倍至454.9万元,毛利率提升近5个百分点至32.5%。公司这一块业务有望成为新的业绩增长引擎。

此外,天瑞在招股书中指出,就公司近期财务表现而言,公司的收入从截至2017年10月31日止10月的约1.97亿元减至截至2018年10月31日止10个月的约1.92亿元,略微减少为2.6%。然而,公司截至2018年10月31日止4个月的毛利率为35.8%,略高于上年同期的34.0%。鉴于收入减少并不明显,以及与2018年上半年相比,公司截至2018年10月31日止4个月实现稳定的毛利率及月平均毛利,因此并无迹象显示公司的重型卡车装饰零部件业务分部会显著下跌。

可见,处于中国西北这快“风水宝地”的天瑞未来的业绩还是可望保持稳定增长,当前唯一的问题是公司二次递表能否闯关成功。

扫码下载智通APP

扫码下载智通APP