中金:如何看待美国地产周期走弱?

本文来自微信公众号“中金宏观”,作者张梦云、易峘。

年初以来,美国地产周期持续走弱。新屋/成屋销售量不断下滑,房价增速相应放缓,实际地产投资已经连续三个季度负增长。我们此前曾讨论,美联储快节奏加息、金融条件较快收紧背景下,美国经济动能难免放缓,而对利率敏感的地产率先放缓也是意料之中。本篇报告中,我们进一步对地产放缓具体情况、推动原因、以及可能影响进行细致梳理分析。

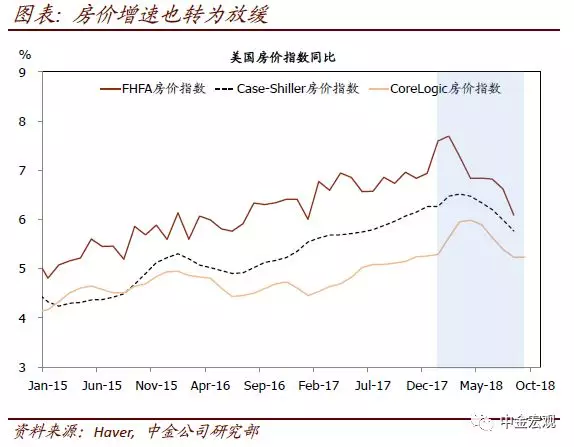

近期美国地产周期走弱加速,从需求向投资链条传导:新屋/成屋交易缩量,房价增速放缓,地产投资减速。1)美国地产成交量去年末见顶后持续下滑。今年10月,新屋/成屋销售量分别相对去年11月时期高点下滑24%和9%;2)房价增速相应回落,只不过时间点略晚于成交量下滑。3月以来,美国主要房价指数环比增速整体性下降,FHFA房价指数和Case-Shiller房价指数3月以来平均环比增速0.3%左右,相比2017年0.5~0.6%左右的增速显著下降。也是在今年2月左右,房价同比增速达到近期高点,随后回落。FHFA房价指数同比增速从2月高点的7.7%下降至最新9月的6.0%;同期Case-Shiller房价指数同比增速从2月高点的6.5%下降至最新9月的5.5%;3)成交下滑及房价增速放缓拖累新屋开工。今年3月左右,新屋开工及营建许可数量达到近期高点后下滑。10月数据分别相对3月高点下降8%和7%;4)反映到投资层面,实际地产投资连续三个季度环比下滑,且下滑加速。今年三季度,实际地产投资年化环比增速负4%。如果从同比增速看,实际地产投资去年同比增速3.3%,而今年前三季度同比增速仅0.7%,下降幅度达2.6个百分点。

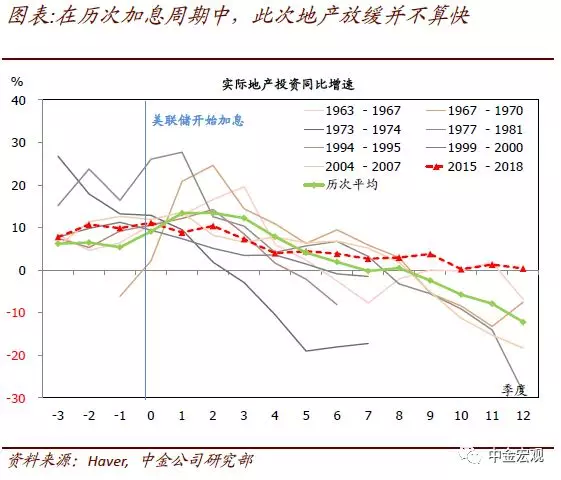

原因上看,房贷利率抬升能解释年初以来地产投资增速下降绝大部分。年初以来美联储较快加息,经过三次加息后联邦基金利率抬升至2.0~2.25%;相应地,房贷利率加速攀升,30年房贷利率从年初的3.95%上升92bps至4.87%。作为实体经济中高杠杆、对利率最为敏感的板块,地产板块放缓在情理之中。历史经验看,加息周期中地产往往是较早、也是较快放缓的板块。为定量估计利率抬升对地产放缓的贡献,我们以向量自回归模型估算房贷利率抬升对地产投资同比增速的影响。结果显示,实际地产投资同比增速从去年的3.3%下降至前三季的0.7%,这里面2.6个百分点的下降中,房贷利率的抬升大概贡献了2个百分点。也即,地产投资同比增速下滑,利率抬升是最主要原因。

利率之外,其它可能原因还包括:1)居民收入持续跑输房价,购买力下降。2015年9月以来,房价增速持续高于居民收入增速。期间居民收入同比增速平均约3.8%,但同期Case-Shiller全国房价指数同比增速均值约5.6%。最新的10月居民收入同比增速4.2%,依然低于最新的9月Case-Shiller全国房价指数的5.5%。另外,美国地产经纪商协会编制的房屋购买力指数(数值越高居民购买力越强)目前为146,虽然依然处于历史相对高位,但是相比2012年10月时期202的高位已经显著下降;2)2017年底通过的税改法案对房贷利息抵扣进行限制对房价造成冲击[2]。美联储经济学家的研究显示,平均而言税改法案相关条款对房价的负面冲击为5.7%左右,其中对高端地产影响相对更大[3]。

向前看,地产板块可能继续承压,拖累增长及通胀,甚至引发对金融稳定的担忧加剧。首先,房贷利率可能继续抬升。我们预计美联储今年12月再度加息,2019年还将再加息2次。这一背景下,我们认为30年期房贷利率到2019年底上升30~40bps至5.25%是相对合理的假设。其次,居民收入增速可能放缓。明年美国经济整体名义增速的放缓,将导致居民收入增速进一步放缓,也将降低购买力。因而,明年美国地产可能继续承压:

首先,地产板块对增长的拖累可能进一步加大。从投资和消费两个渠道匡算显示:

► 地产需求放缓将继续导致地产开工及投资减速。利率继续抬升等因素对房屋需求的抑制,将通过压制地产投资拖累经济增长。基于前文估计的包含房贷利率以及地产投资同比增速的向量自回归模型,我们预计利率抬升将拖累2019年地产投资同比增速4.9个百分点,转化为对增长的影响,将拖累实际GDP同比增速~0.12个百分点。

► 房价增长放缓,将通过财富效应和抵押贷款效应拖累消费。结合利率上升、以及明年居民收入名义增速可能放缓的背景,我们预计明年房价增长将放缓1个百分点左右。截至今年2季度,美国家庭持有地产价值约29万亿美元。因而,房价每变动1%,家庭财富变动接近2900亿美元。学术研究显示[4],家庭对地产财富变化的边际消费倾向(MPC)较小,且消费者倾向于在多期进行消费。我们假设边际消费倾向为5%,在财富发生变化后的4个季度内进行消费。综合上述假设,预计明年财富效应拖累美国消费增长约1个百分点,拖累实际GDP增长约0.07个百分点。

房价增速放缓,也导致家庭以房产抵押能够获得的抵押贷款减少。我们假设新增抵押贷款将从最新2季度的692亿美元(年化数据)逐步降低,降速与过去4个季度平均速度基本一致。同时,假设这类家庭边际消费倾向为高于一般消费者的8%。综合上述假设计算,预计抵押贷款渠道将拖累2019年实际GDP增长0.04个百分点。

综合而言,上述投资和消费渠道加总显示,地产放缓将在2019年拖累实际GDP增长约0.23个百分点,幅度可观,也相比2018年仅仅拖累0.03个百分点的幅度显著加大。

其次,房价增速放缓也可能继续拖累美国核心通胀。从最新数据看,住宿项目(租房+自住房)在美国CPI通胀中占比~33%,是权重最高的项目;在PCE通胀中占比~16%,与占比17%左右的医疗服务不相上下。可见房价变化对通胀影响的重要性不言而喻。历史经验看,房价的放缓向住宿通胀以及核心通胀的传导有一定的时滞,一般在1年左右,但一旦这种影响开始,其持续时间也较长。这种特点可能与住房租金重新定价时间间隔较长有关。此次我们看到,在今年初房价增速见顶后,年中住宿通胀见顶,并带动核心通胀见顶。向前看,我们预计房价增速放缓,将继续对核心通胀造成下行压力[5]。

第三,对金融稳定的影响:担忧不宜过度,此次地产基本面相对健康,引发美国经济衰退乃至危机的概率远小于2007年。历史上看,地产周期走弱是美国经济放缓的领先指标,地产板块的较快走弱也曾多次威胁金融稳定,将美国经济拉入衰退,甚至在2007年导致美国发生大萧条以来最严重的金融危机。尽管我们认为,地产板块将继续走弱,但此次其基本面相对健康,导致严重的金融稳定问题、甚至引发危机概率远小于2007年。具体而言,我们认为此次和2007年有几点关键不同:

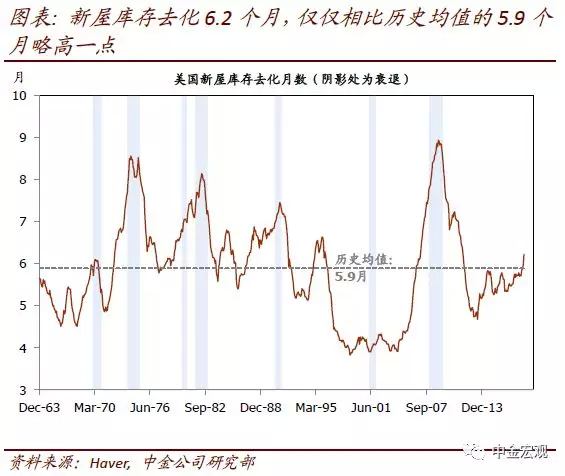

► 房屋供求并未显著失衡。1)库存不高。库存去化角度看,不可否认当前新屋库存正在上升,因而值得继续密切关注。但历史对比看,当前新屋库存去化月数约6.4个月,仅仅小幅高于60年代以来5.9月的历史均值。相比之下,2006年时期新屋库存去化月数达到8.9个月。而且,对于规模更大的成屋市场,当前库存量不到2007年时期高点的一半;去化月数约3.7个月,也远远低于危机前高点的10个月;2)“刚需”支撑。危机以来,美国新房供给持续低于美国新形成家庭数。过去12个月也是如此,美国新屋开工126万套,但同期新形成家庭157万。显然,美国的新屋供给完全有足够刚需支撑,与2007年时截然不同。

► 房产估值并未泡沫化。从房价上涨速度看,即使将危机后的超跌反弹也考虑在内,2012年初低点以来名义房价年化增速约6.6%,扣除通胀后,实际房价年化增速约5.1%,并不算夸张。从房价指数水平看,经过2012年低点以来近7年的恢复,当前实际房价指数依然低于危机前高点,并且目前指数水平仅仅略高于趋势。另外,当前房价租金比虽然略高于趋势,但也远谈不上泡沫化。

► 家庭房贷月供压力处于历史低位。2007年金融危机后,美国家庭经历充分去杠杆,当前全国平均的家庭房贷负担(月供+利息)4.2%,为1980年以来最低水平,更是远低于2007年底的7.2%。鉴于后续房贷利率上升需要通过新增贷款逐步传导,房贷负担很难突然上升。

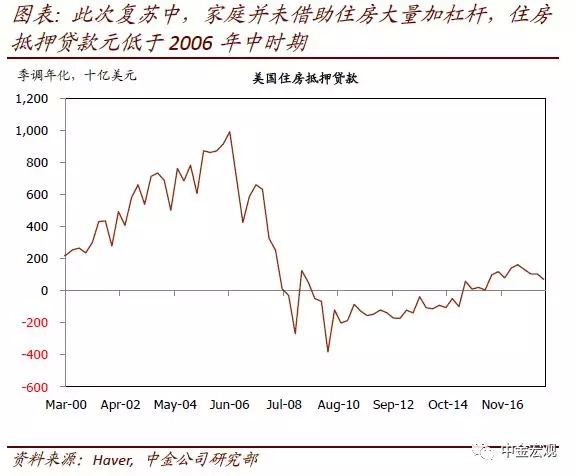

► 家庭“杠杆叠杠杆”的行为得到较好限制。2007年地产泡沫导致金融危机,重要教训是要限制家庭用本来就是加杠杆买的房子再度加杠杆的双重加杠杆行为,这种行为的主要形式是地产抵押贷款。这种双重加杠杆行为,在房价增长放缓、甚至下跌时引发的“负反馈”,将导致消费“雪崩”式下滑。此次复苏过程中,家庭及银行更加谨慎的态度,很大程度上控制了地产抵押贷款的扩张。在2017年2季度时,抵押贷款增量达到近期高点,但规模上也仅仅约1618亿美元(年化数据),相比2007年时期接近万亿美元的规模微不足道。而且,在近期房贷利率上升过程中,抵押贷款增量也逐步放缓。今年2季度已经只有692亿美元(年化)。随着房贷利率继续上升,预计抵押贷款未来将逐步转为负增长。

最后,地产周期走弱将如何影响美联储加息?今年以来美联储快节奏加息、美国金融条件较快收紧,已经部分经济领域形成抑制。这种背景下,对利率敏感度更高的地产率先放缓并不意外。向前看,金融条件收紧对增长及通胀抑制效果在明年将显现的更加明显,地产等对利率变化敏感度更高的板块可能加速放缓,且金融条件对经济的抑制也将向更加广泛的领域扩张。美国经济以较快速度向潜在产出回落,通胀也相对可控[6]。这正是我们预期美联储将放缓加息节奏,2019年将只会加息2次的重要原因之一[7]。

扫码下载智通APP

扫码下载智通APP