广发宏观:中期选举的可能结果及其影响

本文来自微信公众号“广发香港”,作者张静静。

报告摘要

中期选举选什么?

“中期选举”是什么?美国总统选举每四年举行一次,国会选举每两年举行一次,其中一次国会选举与四年一度的总统选举同时举行,另一次则在总统任期之间举行。在总统任期之间举行的国会选举,就是“中期选举”。2018年的中期选举时间为美国东部时间11月6日。

“中期选举”怎么选?国会是美国最高立法机构,由参议院和众议院组成。两院议员都由各州选民直接选举产生。参议员每州选2名,50个州共100名,任期6年,每两年改选1/3。众议员按各州人口比例选出,共435名,任期2年,届满后全部改选。

两党实力如何?目前共和党掌控国会多数席位。参议院中共和党及民主党的席位比例:51:49;众议院共和党与民主党的席位比例:237:193,5席空缺。共和党若想在本次中期选举后仍保持两院多数席位,需在参议院中获得改选席位中的至少9席、在众议院中获得至少218席。

四维度看中期选举的可能结果。

从初选选情、特朗普支持率、美国媒体预测以及历史经验规律等四个维度评估,本次中期选举中共和党丢掉众议院多数席位或为大概率,但其在参议院的胜算较高。不过,2016年的英国脱欧公投等事件表明小概率事件也会发生,因此不能排除本次中期选举超预期的可能。

何时可以知道中期选举结果?

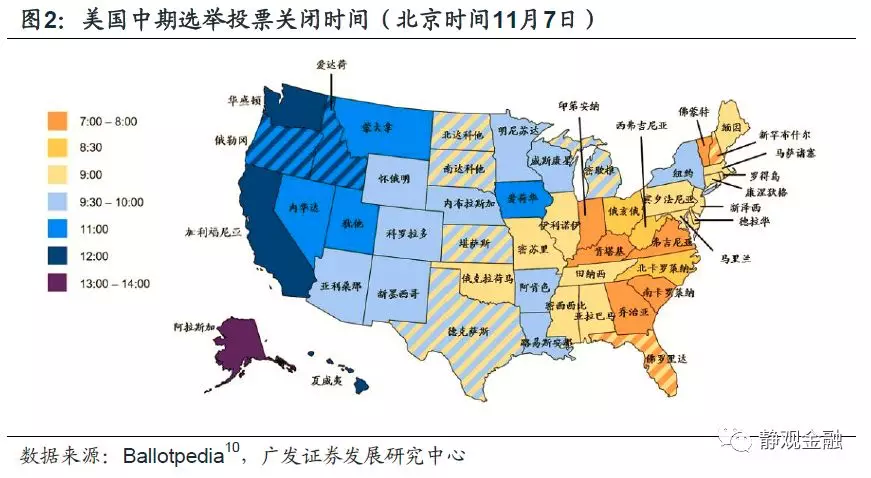

美国中期选举各州投票关闭时间分布在美国东部时间11月6日18:00至7日凌晨1:00,对应北京时间11月7日的7:00-14:00。

中期选举结果对大类资产走势有何影响?

历史经验上看中期选举后美股短期上涨概率偏大,但本次中期选举前美股走势与历史规律出现背离,因此11月6日之后美股走势或仍取决于中期选举结果。若共和党最终丢掉众议院则不利于美股、美元,并可能阶段性提振美债;若共和党能超预期赢得参众两院多数席位,市场或迎来第四次“特朗普政策驱动行情”。

但鉴于美国财政和债务形势严峻,即便共和党仍掌控国会,特朗普也难以大规模推动二次税改和基建计划,2019年美国经济放缓仍为大概率。换言之,中期选举有可能改变部分海外资产运行节奏及未来两年美国经济增长变化幅度,但大概率不会改变美国经济放缓趋势以及资产价格运行趋势。

正文

中期选举选什么?

根据美国宪法,美国总统选举每四年举行一次,国会选举每两年举行一次,其中一次国会选举与四年一度的总统选举同时举行,而另一次则在总统任期之间举行。在总统任期之间举行的国会选举,就是“中期选举”。中期选举的时间为当年11月的第一个周二。中期选举的实质是民主党和共和党争夺对国会的控制权。

根据美国1787年宪法,国会是国家的最高立法机构,由参议院和众议院组成。两院议员都由各州选民直接选举产生。参议员每州选2名,50个州共100名,任期6年,每两年改选1/3。众议员按各州人口比例选出,共435名,任期2年,届满后全部改选。此外,按美国法规,中期选举也将改选多名州长,今年的中期选举中将产生37名新州长。

2018年的中期选举时间为11月6日,参议院将改选其100个席位中的35席(33席为按法定流程需要改选,2席为特别补选),其中9席来自共和党,26席来自民主党;众议院将改选435个席位。但在11月6日最终选举前,各州会进行初选决定提名人,初选也就是党内选举。

目前共和党掌控着参众两院的多数席位。参议院中共和党及民主党的席位比例是:51(随后共和党控制的密西西比州的特别选举可能影响该比值):49;众议院共和党与民主党的席位比例是:237:193,5席空缺。若共和党想要在本次中期选举后仍保持两院多数席位,需在参议院中获得改选席位中的至少9席、在众议院中获得至少218席。

四维度看中期选举的可能结果

从初选选情、特朗普支持率、美国媒体预测以及历史经验规律等四个维度,我们预计本次中期选举中共和党丢掉众议院多数席位或为大概率,但其在参议院的胜算较高。不过,2016年的英国脱欧公投及美国大选结果均表明小概率事件也会发生,因此不能排除本次中期选举超预期的可能。

初选选情显示民主党在众议院或略占上风

按照各州法律,根据选民党派派别的投票限制,初选分为封闭式、半封闭式、选择性开放式、半开放式、开放式、全面式。其中,半开放式、开放式、全面式中,任何选民均可以给任何政党投票,而封闭式、半封闭式和选择性开放式则主要面向党内选民。这意味着初选结果仅有参考性,并不代表最终结果。从表3的初选结果看,共和党仅在内华达州、罗德岛、田纳西州、佛蒙特州和密西西比州有明显优势。

依据该结果,共和党在中期选举中丢掉众议院的概率确实不低。

近期特朗普支持率出现下滑

盖勒普(Gallup)民调显示特朗普支持率峰值出现在其上任初期及今年6月中旬,均为45%。今年6月下旬至9月中旬特朗普支持率曾大幅下滑至38%。尽管在新北美自由贸易协定的助力下,10月初特朗普支持率回升至44%,但截至10月28日当周其支持率再次回落至40%。

中期选举临近,民众对特朗普团队近期执政表现满意度下滑或表明共和党存在失利风险。

历史经验表明中期选举削弱执政党对国会的掌控力为大概率

1982年至今的历次中期选举中,执政党仅在2002年的中期选举中夯实了其在国会的掌控力(总席位数增加),其余9次的中期选举均导致执政党在国会的影响力被削弱(总席位数减少)。

但目前共和党在众议院拥有237席,即便丢掉19席(降至218席)仍能保持众议院的多数席位。因此该经验规模表明,本次中期选举后共和党在国会拥有的席位数可能会减少,但对共和党是否会丢掉众议院或参议院的多数席位没有太多指向性。

美媒预测显示共和党或将丢掉众议院

我们汇总了10月中旬以来美国部分主要媒体给出的中期选举汇总预测,如表5。该结果与初选结果、特朗普支持率变化以及历史经验规律一致,均指向共和党丢掉众议院的概率偏高。

何时可以知道中期选举结果?

根据Ballotpedia,美国中期选举各州投票关闭时间分布在美国东部时间11月6日18:00至7日凌晨1:00,对应北京时间11月7日的7:00-14:00。

中期选举结果对大类资产走势有何影响?

历史经验显示中期选举后美股短期上涨为大概率,但本次中期选举前美股走势与历史规律出现背离,因此11月6日之后美股走势或仍取决于中期选举结果。若共和党最终丢掉众议院则不利于美股、美元,并可能阶段性提振美债;若共和党能超预期赢得参众两院多数席位,市场或迎来第四次“特朗普交易”。但鉴于美国财政和债务形势严峻,即便共和党仍掌控国会,特朗普也难以大规模推动二次税改和基建计划,2019年美国经济放缓仍为大概率。换言之,中期选举有可能改变部分海外资产运行节奏及未来两年美国经济增长变化幅度,但大概率不会改变美国经济放缓趋势以及资产价格运行趋势。

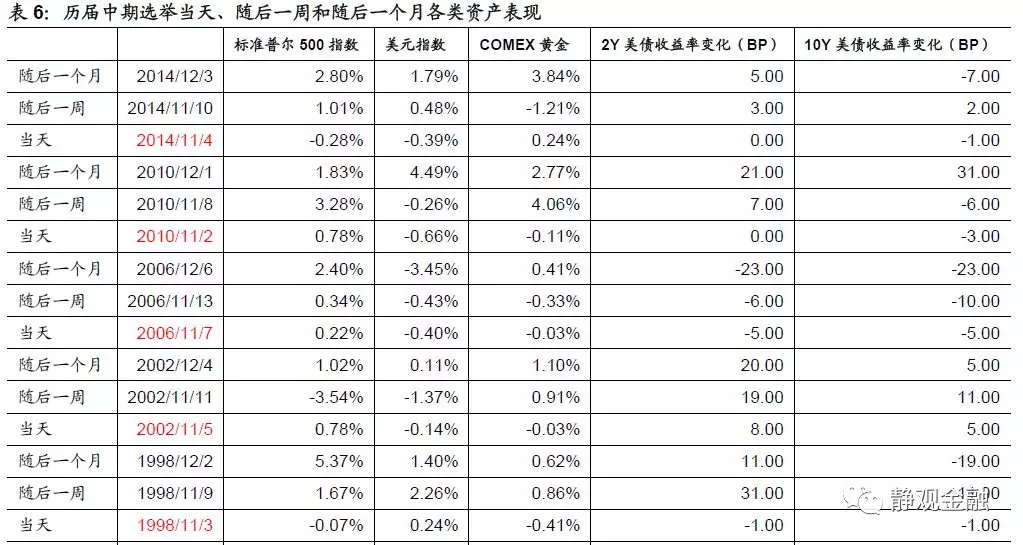

历史经验显示中期选举后美股短期内更容易收涨

由表6可知,1982-2014年的10次中期选举后,相关资产走势并没有显著共性,但美股在中期选举当天7次(对应这10次中期选举)收涨,随后一周9次收涨,随后一个月也有9次收涨。对此,我们找不到太多基本面依据,但该规律可能在一定程度上表明无论中期选举结果如何,尘埃落定本身就增强了美国经济发展的相对确定性。

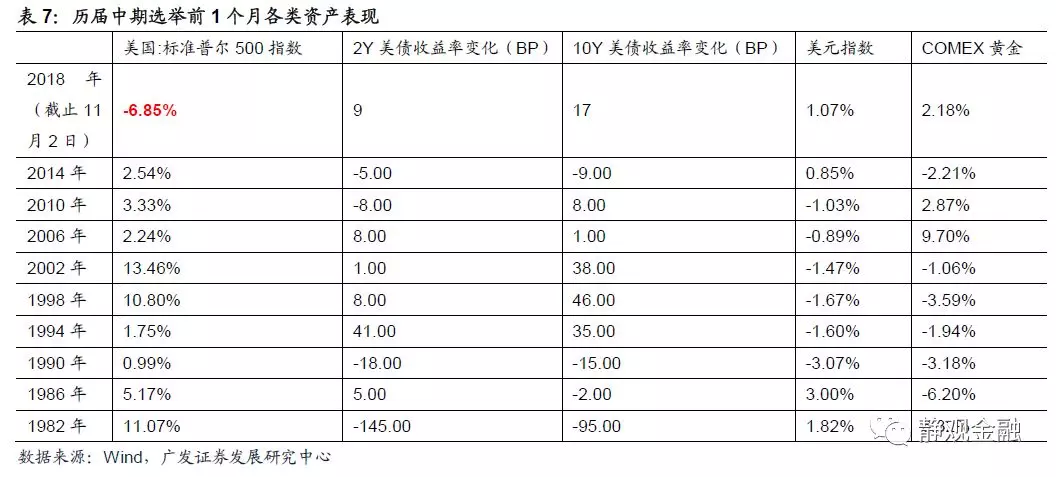

那么,本次中期选举后,美股是否一定收涨?也未必。表7所示,1982-2014年的10次中期选举前1个月内美股均现收涨,但2018年10月2日-11月2日的一个月内标普500则反常收跌6.85%。因此,11月6日之后美股表现恐怕还要看中期选举结果本身。

若共和党丢掉众议院,恐不利于美股及美元

如果共和党确实失去了众议院的多数席位,对于特朗普而言或将面临两个难题:第一,民主党掌控的众议院可能会对特朗普启动弹劾程序;第二,特朗普未来推动需要国会投票的内部刺激政策的难度大增。

自去年5月以来特朗普频现丑闻,以至于市场认为特朗普存在遭弹劾风险,相关内容请见报告《从特朗普“泄密门”看VIX的运行规律》(2017年5月17日)及报告《怎么看四季度的美元、美债和美股?》(2018年9月28日)。根据美国宪法第二条第四款规定:总统、副总统和合众国的所有文职官员,因叛国罪、贿赂罪或其他重罪和轻罪而受弹劾并被定罪时,应予免职。美国宪法赋予众议院弹劾的权利,由其依据应予弹劾的指控提起诉讼。若中期选举后,特朗普被再度爆出丑闻,则民主党掌控的众议院或将对其发起弹劾程序。参议院的权利是依据弹劾指控条款对官员进行审讯。简言之,众院起检察官的作用,参院则相当于审讯陪审团。严格说,弹劾[11]只是指起诉,被弹劾并不等于被免职;只有经参院审讯定罪后,才能被免职。因此,只要共和党仍掌控参议院多数席位,特朗普大概率不会被罢免。

但只要丢掉众议院多数席位,特朗普推动需要国会投票的内部刺激政策——二次税改、基建等——就有可能受到掣肘,但贸易、外交、军事等外部政策则不受干扰。

一旦民主党获得众议院多数席位,市场可能会出现对于特朗普难以推进内部刺激政策、2019年美国经济增速放缓以及特朗普政策重心向外转移的担忧。这一情形或将对美元及美股形成阶段性利空,但对美债形成阶段性提振。

若共和党大获全胜,市场或重现“特朗普交易”

尽管这一结果为小概率,但2016年的英国脱欧公投及美国大选结果均表明小概率事件也会发生,因此不能排除本次中期选举超预期的可能。

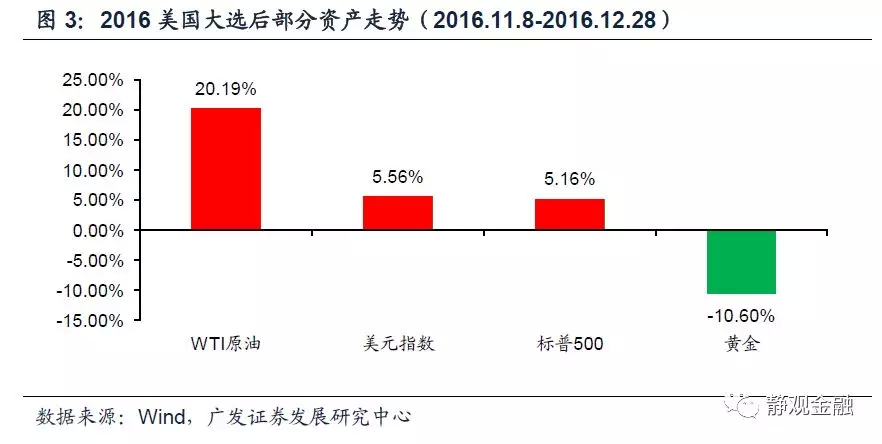

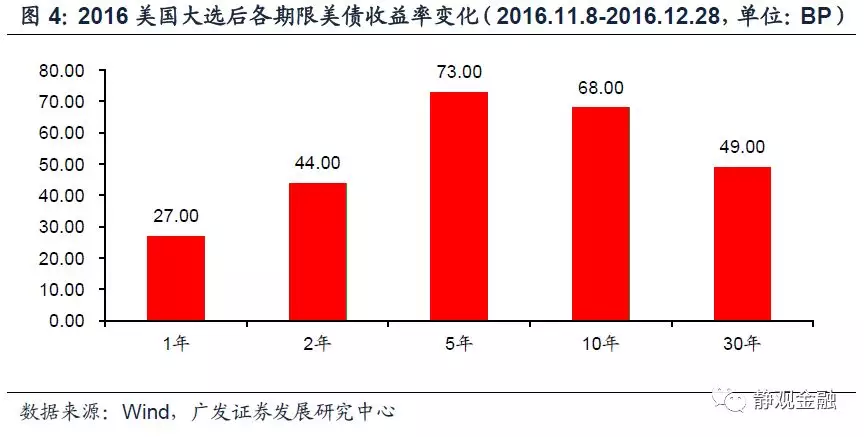

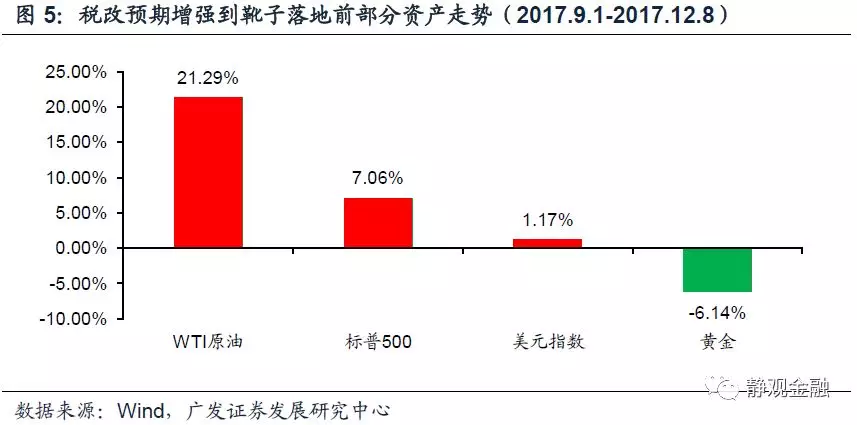

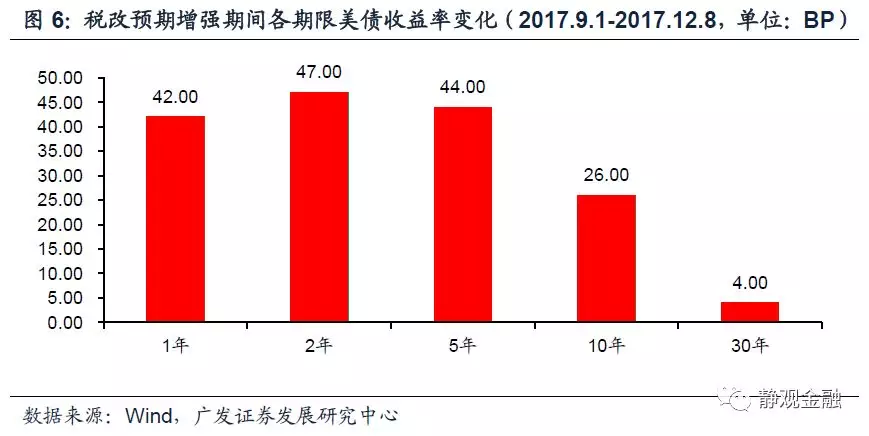

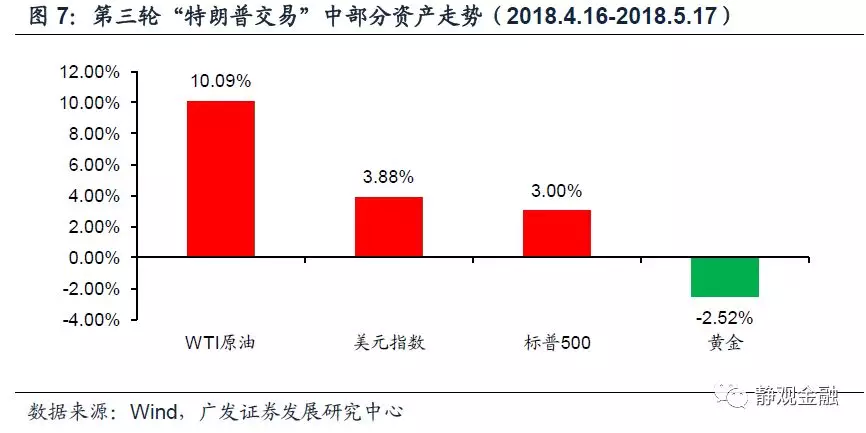

“特朗普政策驱动行情”,也称“特朗普交易”,是在美国总统特朗普当选和执政重大事件后市场出现美元、原油、美股和美债收益率上升,黄金价格下跌的现象。本质是特朗普当选美国总统叠加共和党全面掌控国会的局面,令市场形成了对于特朗普竞选期间提出的有关税改、基建计划、制造业回流、提振能源产业等政策组合的强烈预期进而引发的资产价格波动。

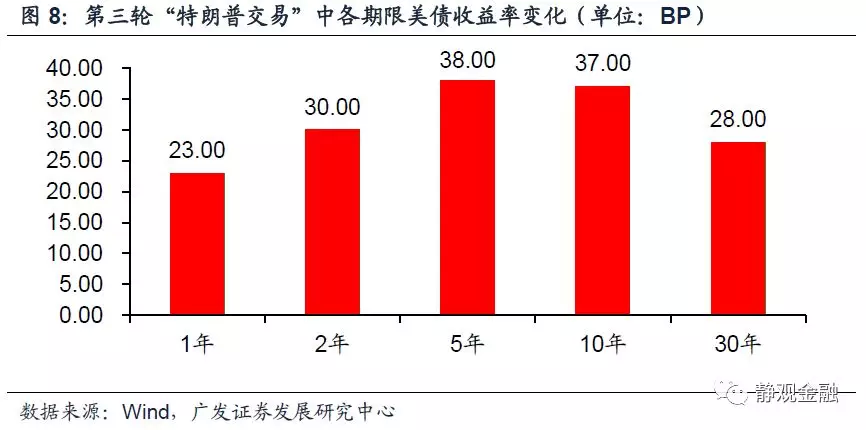

特朗普上任以来,市场已经出现过三次“特朗普交易”,除特朗普当选之后的一段时间外,去年四季度和今年二季度也各出现过一次“特朗普交易”。去年四季度突如其来的税改加速落地推动了第二轮“特朗普交易”。今年4月朝鲜弃核、金融监管放松以及5月中美贸易对话初见成效共振下又出现了第三轮“特朗普交易”。

我们认为“特朗普交易”的形成需要两个条件:一是出现了显著的利好因素;二是市场存在明显预期差。根据前文,若共和党在本次中期选举后仍掌控两院多数席位本身略有超预期,加上特朗普推动二次税改、基建计划等内部刺激政策的概率增加,我们大概率会看到市场重现“特朗普交易”——美元、美股及美债收益率同步上涨。

中期选举结果或不影响美股趋势

正如我们在报告《“特朗普政策驱动行情”落幕,资产或重现分化》(2018年5月27日)中指出的,“特朗普交易”并不能持续太久。两点理由表明“特朗普交易”过后,美股或重现跌势:

第一、美债收益率上升仍约束美股估值。“特朗普交易”过程推动美债收益率上升,一旦10年期美债收益率升至我们在报告《怎么看美债?》(2018年4月24日)中给出的3.3-3.7%区间,又将对美股形成估值约束;

第二、财政形势严峻,2019年美国经济增长放缓趋势难改。受税改影响,2017年10月至2018年9月的完整财年中美国财政赤字7790亿美元,同比增长17%,赤字率3.85%。并且,目前美国国债总额已经攀升至21.68万亿美元,相当于美国三季度名义GDP折年数的105.0%。鉴于美国财政和债务形势严峻,即便共和党仍掌控国会,特朗普也难以大规模推动二次税改和基建计划,2019年美国经济放缓仍为大概率。换言之,中期选举有可能改变部分海外资产运行节奏及未来两年美国经济增长变化幅度,但大概率不会改变美国经济放缓趋势以及资产价格运行趋势。

我们维持美股调整仍未结束的判断。

风险提示

(1)美国中期选举结果超预期,比如共和党同时丢掉参众两院多数席位等;

(2)美国经济超预期

(3)美国货币政策超预期。

(编辑:林雅芸)

扫码下载智通APP

扫码下载智通APP