油价股市暴跌只是冰山一角,三大曲线同时“示警”

美国10月非农数据格外强劲。

在市场关注的核心指标中,新增就业25万人,远超预期的19万;失业率保持在3.7%,连续两个月创1969年12月以来最低。劳动参与率从62.7%涨至62.9%。

同时市场广泛预期薪资增速破3%也“如愿以偿”——平均时薪增速同比为3.1%,创近十年新高,也是2009年4月以来首次。

然而,超预期的就业数据和强劲的薪资增长并未给美股和油价带来有效提振,两大市场反应消极。

在很大程度上这是因为就业和薪资数据属于滞后指标。当媒体爆炒就业强劲时,市场真正的注意力放在了历史上准确预警衰退的三大“领先曲线”。

01 油价曲线

在过去一周时间内,美油期货的期限价格曲线出现了“异动”:从此前的远期贴水变成了近月升水。

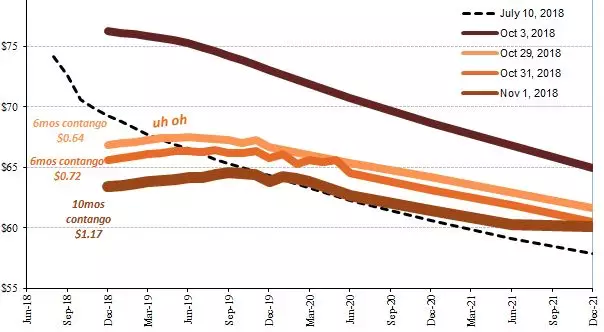

图:近日美油期货期限价格曲线(以下简称:美油曲线)出现的“异动”

从上图中可以看出,在2018年10月3日时,美油曲线还是“清一色”的贴水(Backwardation),但自10月29日开始,随着油价的下跌,美油曲线在近月端“恢复了”升水(Contango),而且随着时间的推移升水幅度在扩大,升水涉及的月份越来越远。

具体而言,10月29日近6个月的升水为0.64美元,到了10月31日升水进一步变“陡峭”至0.72美元,到了11月1日升水进一步扩展到近10个月,且幅度攀升至1.17美元。

油价曲线正常而言是应该是处于升水状态,因为储存石油是有成本的,所以远期交割的石油价格内包含了期限内的储存成本,行业公认这一成本约为每桶0.5美元/月。

而在油价曲线出现贴水时,表明市场担心石油供给无法满足需求,导致近端石油价格出现反比远端价格高的情况。(也可能是因为预期远期石油供给将超过需求)

而升水和贴水之间的转换往往具有信号意义。最近一次石油曲线从贴水转为升水发生在2014年的11月。油价作为“领先指标”,准确地预测了美国工业生产产值下降。

石油具有这样的预测能力很好理解: 当油价曲线从贴水转变为升水时,说明目前石油需求下降,而石油需求下降的与工业生产活动下降具有很大的“一致性”。

而石油需求不仅仅与工业生产活动有关,也与消费者需求有一定关系,如汽车消费等。所以油价曲线“异动”还有预测消费转折的作用。

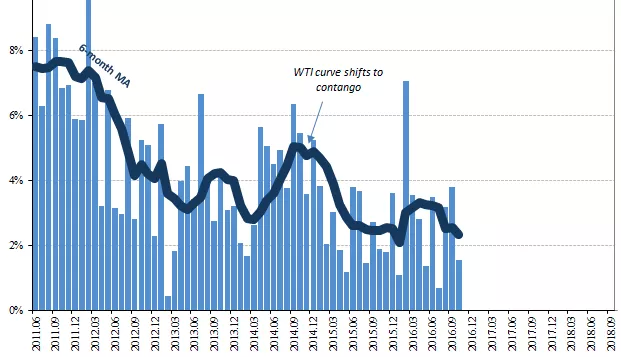

图: 美油曲线在2014年11月从贴水变为升水准确“预测”了美国零售销售的转折点(箭头处)

当然,油价曲线从贴水变为升水除了需求减弱这种情形外,供给增加也会有同样的效果。

目前沙特承诺将会保证供给平稳,并在必要时增产,再叠加美国“豁免”日本、印度等盟友继续从伊朗进口石油,再加上美国页岩油产能的运输瓶颈很快将得到解决等,让这次的油价曲线“异动”看起来更像是供给端发力,而不是需求端减弱。

所以这次很难单从这次的油价曲线“异动”判断其到底代表了什么,需要配合另外两条“先行指标”曲线来看。

02 离岸美元曲线

离岸美元曲线代表了市场对未来离岸美元利率走势的预期。在过去几个月,离岸美元曲线也出现了“异动”。

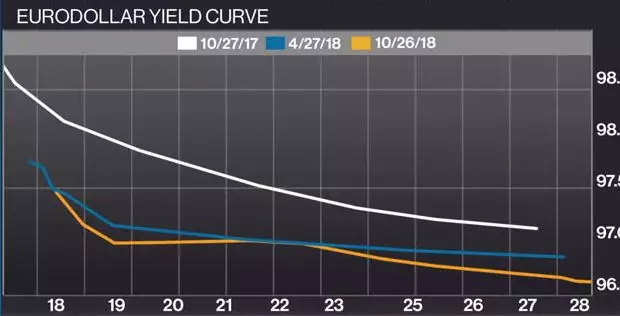

图:离岸美元曲线(反转曲线,不是用收益率直接做的曲线,而是通过将收益率折现后的现值作为参照做出的曲线)

从上图可以看出,在17年10月27日时,离岸美元曲线还是一条正常的平滑曲线,但到了2018年4月27日,近端的曲线出现了“折叠”,到了2018年10月26日,“折叠”变得更为明显。

从目前折叠的曲线来看,市场预期离岸美元的利率将继续快速上升,一直到2019年下旬时停止。从折现现值来看,市场预计2019年离岸美元利率会达到约3.2%,即2019年还会再有两到三次加息。

从历史上来看,出现这样的“折叠”曲线预示着经济衰退可能在“折叠”处来临,即2019年末或2020年。

历史上的美国经济衰退,最终会将美股估值打回11-14倍的EPS,平均值是13倍。

目前美股的估值是22倍多,即便假设盈利不变,仅估值调整就足以让标普500指数从目前的2700多点回到1600点,再叠加盈利下降,最后可能要向2000年和2007年时达到的1400-1500的高点寻找支撑。

当然,市场曲线都是“人为”的预期,尽管现在“市场共识”在曲线上的表现是认为2020年左右会出现经济衰退,但未来是不可预测的,即便市场永远是对的,也只是说市场是在根据最新情况不断进行调整,最后调整成与现实一致而已。

美国与全球其他主要国家之间的经贸关系走向,以及美国基建何时发力等因素,都可能会将市场对衰退时点的共识提前或是延后。但有一点是肯定的:衰退早晚会来,只是时间问题。

03 美债收益率曲线

而另一条具有先行指标意义的重要曲线就是美债收益率曲线。

这条曲线的媒体关注度最高,美联储官员在公开讲话中也不断提及,可谓是“老生常谈”。

历史上美债收益率曲线倒挂,特别是10年期美债收益率和2年期的倒挂,都是经济衰退来临的可靠信号。

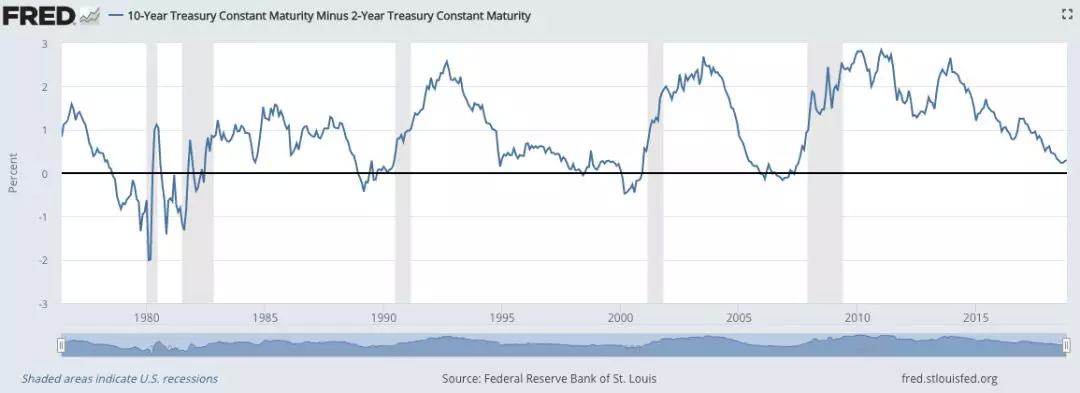

图:10年期美债收益率与2年期的差值(灰色柱为衰退期)

今年以来,美债收益率的曲线急速扁平化,导致10年期和2年期的差值从年初的0.8%迅速缩减至目前的不到0.3%,在8月27日时甚至创出了11年的新低0.18%。

尽管现美联储的口头干预和缩表尽量起到了拉高长端利率的作用,但在短端利率在加息推动下不断上升的情况下,作为整个经济体利率成本“基准”的长端利率,很难再大幅与短端拉开距离,未来美债收益率曲线进一步扁平化是大概率事件。

图:今年以来10年期和2年期收益率差值快速缩小(代表进一步扁平化速度加快)

尽管三条重要的曲线单独来看都有其“不足之处”,但当三条曲线发出的信号都指向同一方向时,狼可能就真的要来了。

扫码下载智通APP

扫码下载智通APP