多家银行不良率上升 中国信用卡行业潜在风险有多大?

本文来源于“王剑的角度”微信公众号(ID:wangjianzj0579),作者国信证券银行团队王剑、陈俊良, 原文标题为《我国信用卡行业潜在风险有多大?》,文中观点不代表智通财经观点。

摘 要

**报告起因

2017年以来我国信用卡市场快速发展,今年上半年不少上市银行信用卡不良率较年初上升,部分投资者担心信用卡业务成为下一个不良高发区。我们通过分析我国台湾地区和韩国的信用卡危机历史,评估我国信用卡潜在风险:虽然大量银行涌入信用卡市场,但目前我们还不需要担心出现危机事件。

**中国台湾地区和韩国信用卡危机案例

台湾地区信用卡繁荣于亚洲金融危机之后,危机爆发于2005年末。韩国的信用卡危机也是开始于金融危机之后,危机爆发于2003年。台湾信用卡的繁荣和泡沫的破裂更多的是市场过度竞争的结果,但韩国政府对需求的刺激较多,这加剧了韩国信用卡市场繁荣的速度,而监管政策骤然转向也是诱发危机的直接原因。

**信用卡危机产生的一般规律

从台湾和韩国的案例来看,信用卡危机的产生有一定的规律性:一是有一定的需求基础;二是经济周期底部,企业融资需求弱,银行被迫转向信用卡业务,这一点非常重要;三是货币环境较为宽松。

一般危机爆发之前都会有一轮信用卡的繁荣,持续多年。信用卡的逾期率并非线性上升,但持续的小幅上升有警示意义。

**我国大陆信用卡发展很快,但目前还无需担心危机出现

大陆信用卡市场在2017年以来的快速发展跟韩国和台湾地区当年面临的情况有相似性。虽然上述条件吻合,但我们认为境内信用卡市场距离危机还有些距离。理由如下:一是全行业逾期情况还在改善;二是信用卡市场的快速发展仅持续不到两年,并不算长;三是卡均授信额度的增长还算正常。整体来看,虽然2017年以来有大量银行涌入信用卡市场,再加上今年上半年流动性较为紧张、现金贷监管加强,共债问题导致银行信用卡不良率有所上升,但目前还不需要担心出现危机事件发生。

**风险提示

宏观经济发展存在不确定性;信用促进政策效果存在不确定性;信用卡发卡量、信贷余额等的快速增长如果持续多年,潜在的问题可能会逐渐增加。

报告起因:多家银行上半年信用卡不良率上升

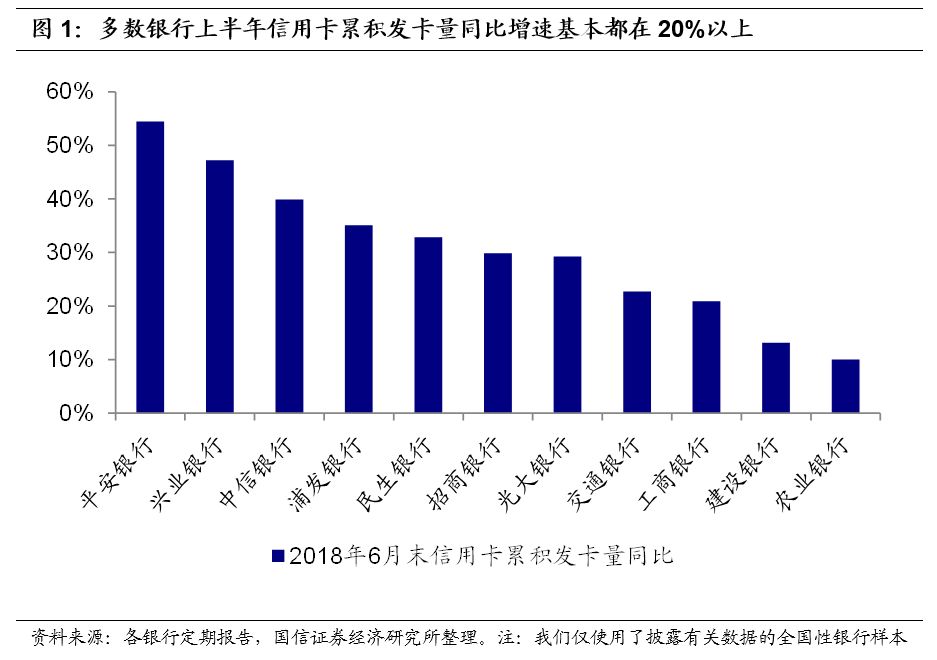

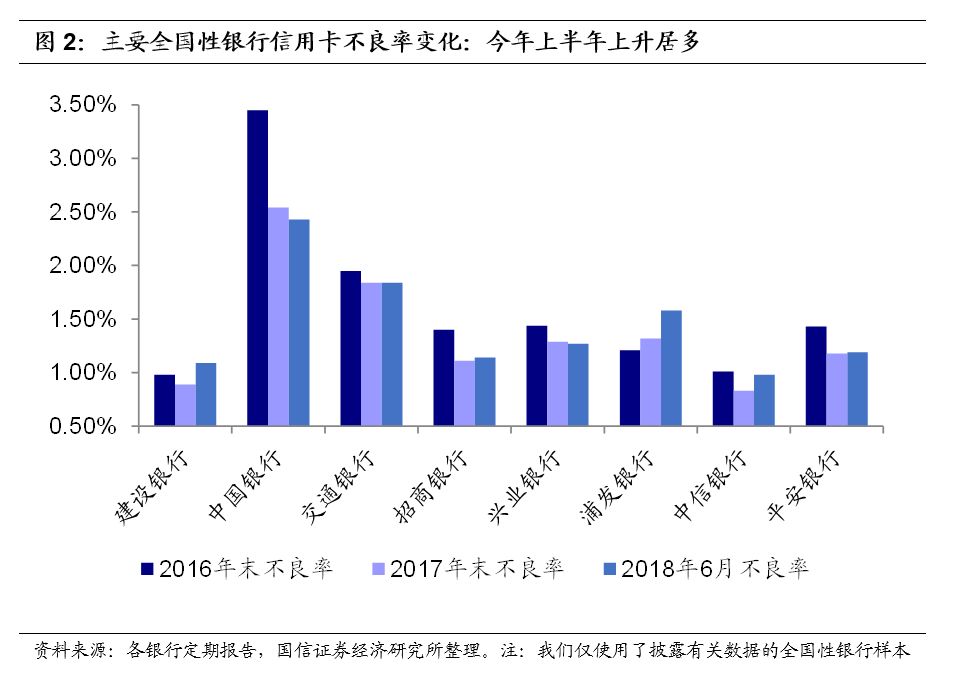

2017年以来不少银行加大零售业务发展力度,信用卡发卡量上升飞快(图1)。上市银行披露的2018年中报显示,多家银行的信用卡不良率较年初上升,相比之下,2017年末多数银行的信用卡不良率较年初是下降的(图2)。目前市场存在一种担忧:高速发展的信用卡业务会不会成为下一个不良高发区?我们通过分析中国台湾地区、韩国曾经发生过的信用卡危机,评估目前我国信用卡业务的潜在风险。我们将在后文中指出:虽然大量银行涌入信用卡市场,但目前我们还不需要担心出现危机事件。

中国台湾地区信用卡危机案例

1.台湾地区信用卡简介

我们先明确概念:台湾地区的信用卡跟大陆的信用卡基本相同。台湾地区除了信用卡之外,还有一种“现金卡”,可以类比于大陆循环信用的消费信贷,不过多了一张实体卡片。

台湾地区于1988年正式发行现代意义上的信用卡,1994年推出信用卡预借现金业务。台湾地区的现金卡则是从日本传入,于1999年由万泰银行首次发行。

2.台湾地区信用卡危机的出现是银行过度竞争的结果

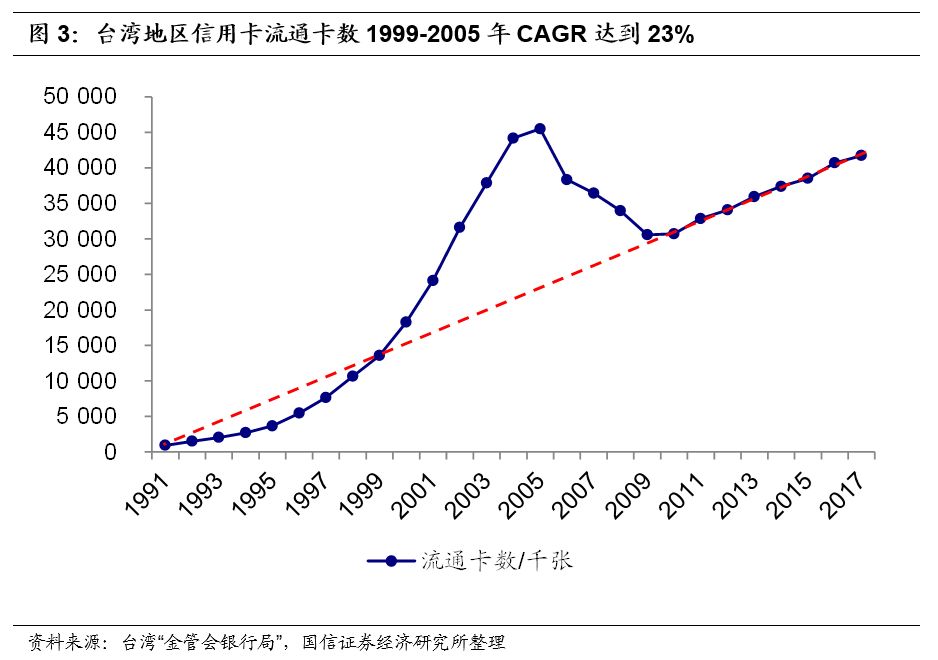

台湾地区信用卡繁荣于金融危机之后,危机爆发于2005年末。台湾地区卡危机爆发于2005年,这一年的信用卡流通卡量是一个很明显的阶段性高点,而后大约于2005年末开始崩塌,并于2006年形成逾期率的顶峰。如果我们假设危机之后信用卡的增长是比较正常的话,可以画出一条红线,据此可以认为这一轮卡危机的繁荣起点大概在1999年前后,即亚洲金融危机之后。

(1)兴起:需求与供给的配合

为什么1999年前后台湾地区的信用卡开始爆发式发展?我们认为可以从供给和需求的角度来分析:

(2)变味:竞争加剧与风险积累

在企业融资需求减少的情况下,为获得利润,加大个人信用卡业务投入力度是银行自然而然的选择。前面所说的诸如加大营销活动、适当放松标准等,也都属于加大业务投入、应对同业竞争的正常之举。而且由于信用卡的收益率很高,适当放松标准会虽然减少利润,但如果风险控制得当,仍然可以保持合理的利润水平。

但当竞争进一步加剧之后,银行的行为就变了味道,风险开始积聚。风险产生的原因说来说去不过两点:一是通过降低利率吸引客户,导致收益无法覆盖风险(通过直接降低利率,或者通过金融创新变相降低当前利率);二是过度降低风控标准(过高的授信额度、过低的准入门槛),导致风险大到高收益也无法覆盖。这两点在台湾地区信用卡业务发展的后期表现得淋漓尽致:

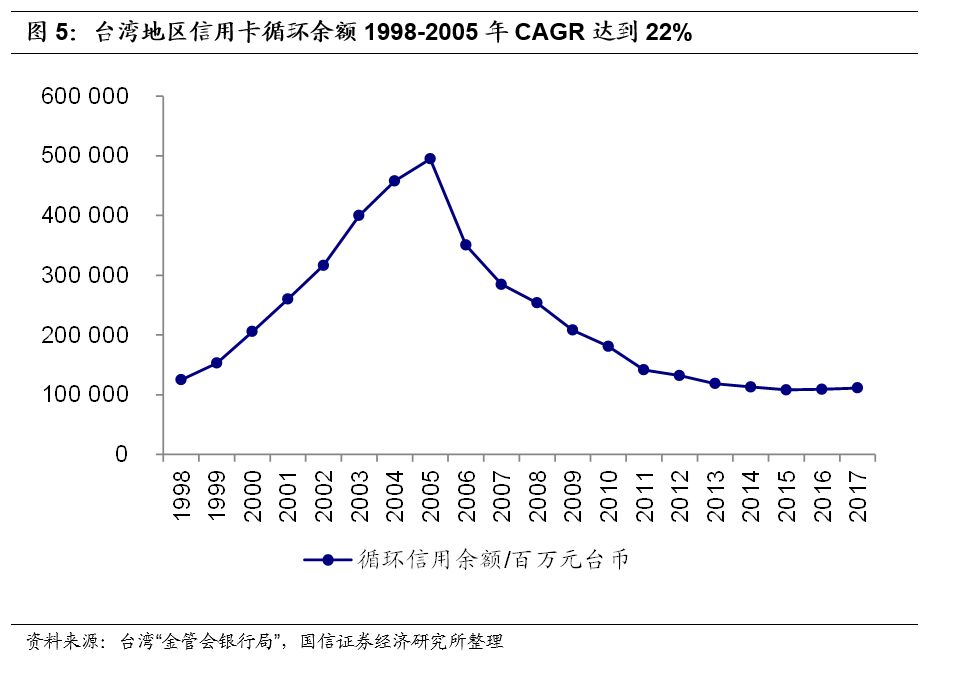

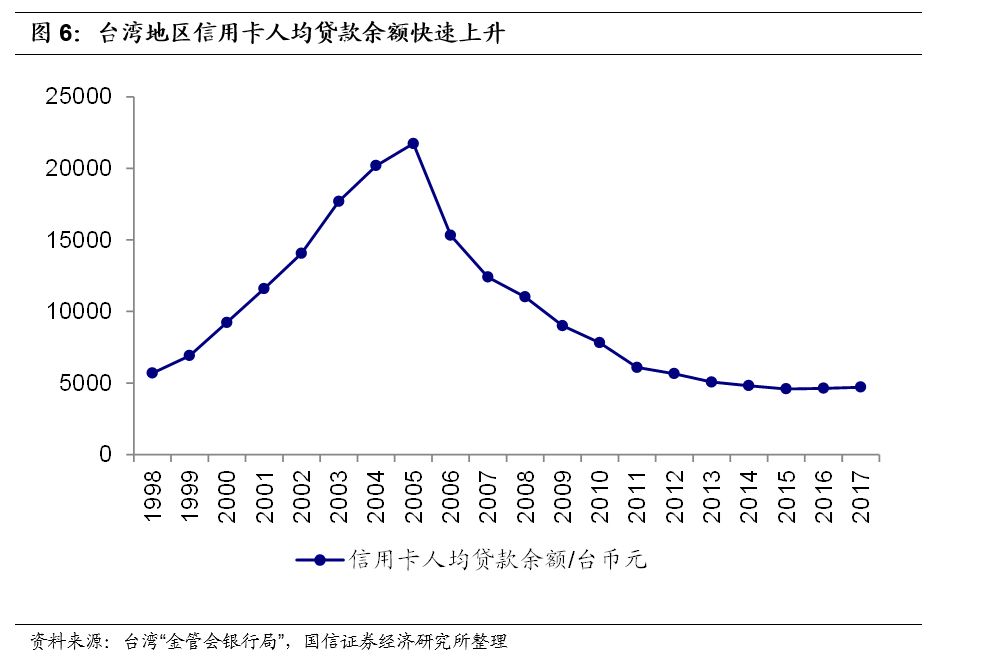

从结果来看,风险爆发之前往往伴随信用卡发卡量和贷款余额的长期快速增长。银行积极推广的结果,就是发卡量的快速增加和循环信用余额的快速增长。1998-2005年,台湾地区信用卡流动卡数和循环信用余额的CAGR均超过20%。

(3)危机的自然爆发

1999-2005年积攒的风险最终在2005年底爆发。台湾地区信用卡危机的爆发是比较自然的过程。2006年初,台湾地区信用卡贷款中逾期超过三个月的贷款比例陡增,从年初的2.44%增加至4月份的3.38%,达到峰值。现金卡更为严重,逾期率从2005年末的1.84%陡增至2006年4月末的6.75%,峰值为8月份的8.46%。其间还发生不少“卡奴”自杀事件,社会成本高昂。

台湾地区信用卡危机于2009年结束。信用卡危机之后,台湾地区监管部门出面协调,出台了许多措施,比如由银行公会出面建立债务协商平台、银行逾期率过高时对这家银行进行行政干预等。危机于2009年底接近尾声,信用卡流通卡数恢复增长。

韩国信用卡危机案例

1.韩国信用卡市场简介

韩国的信用卡功能主要包括预借现金、分期付款和一次性还款,跟我国信用卡功能基本一样。与我国不同的是,除了银行外,韩国还有专门的信用卡公司。

2.韩国信用卡的繁荣与危机是政府干预的结果

(1)兴起:政府刺激与供给相配合

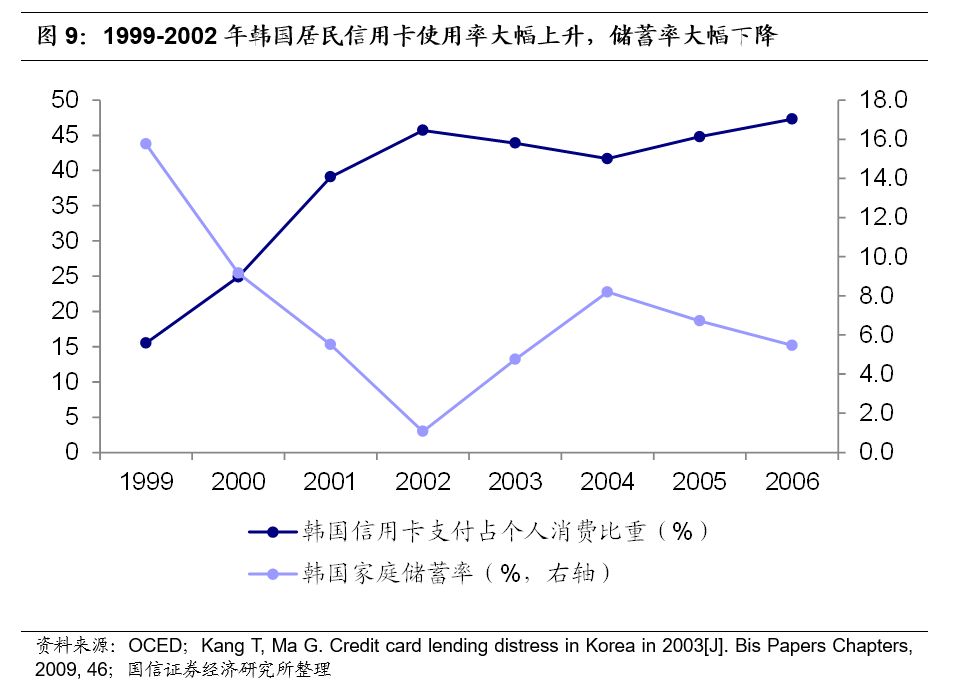

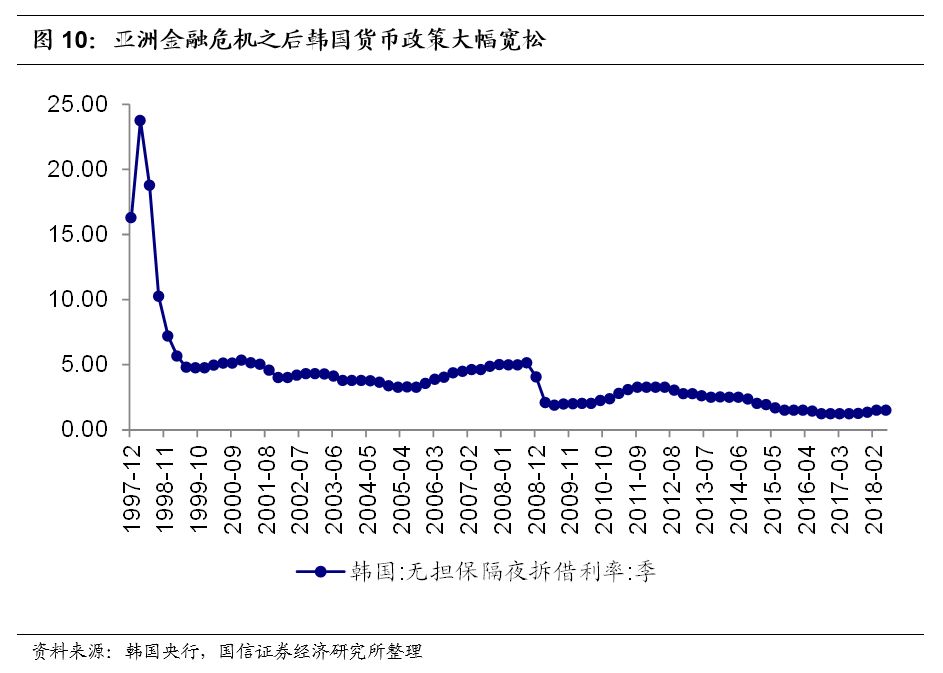

韩国信用卡在1999年开始快速增长,跟台湾比较相似。不过与台湾相比,韩国政府干预较多,对需求增加和泡沫的破裂都有很大影响:

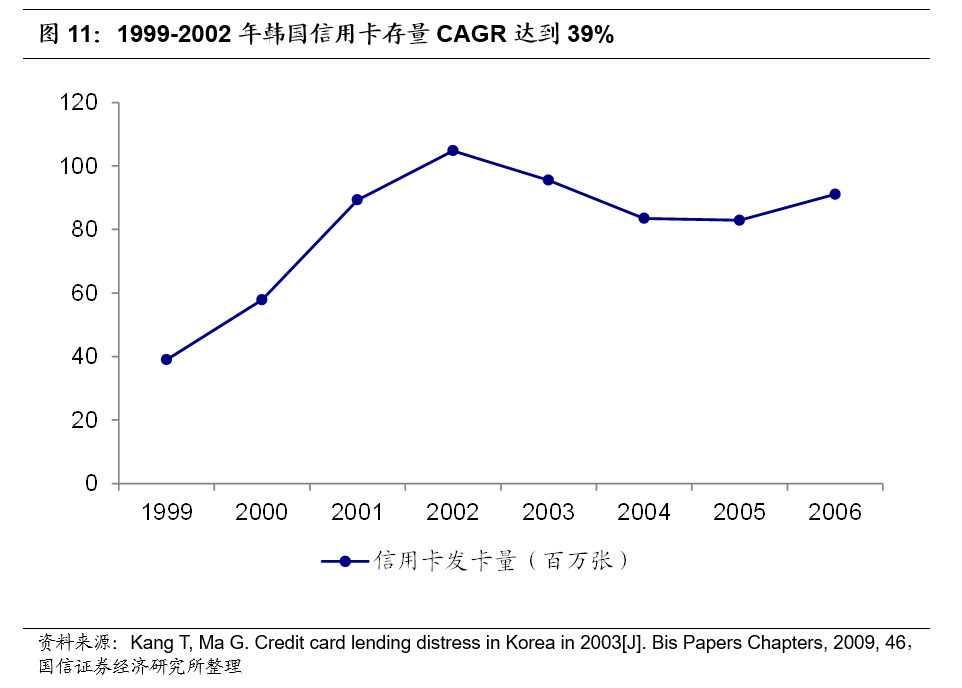

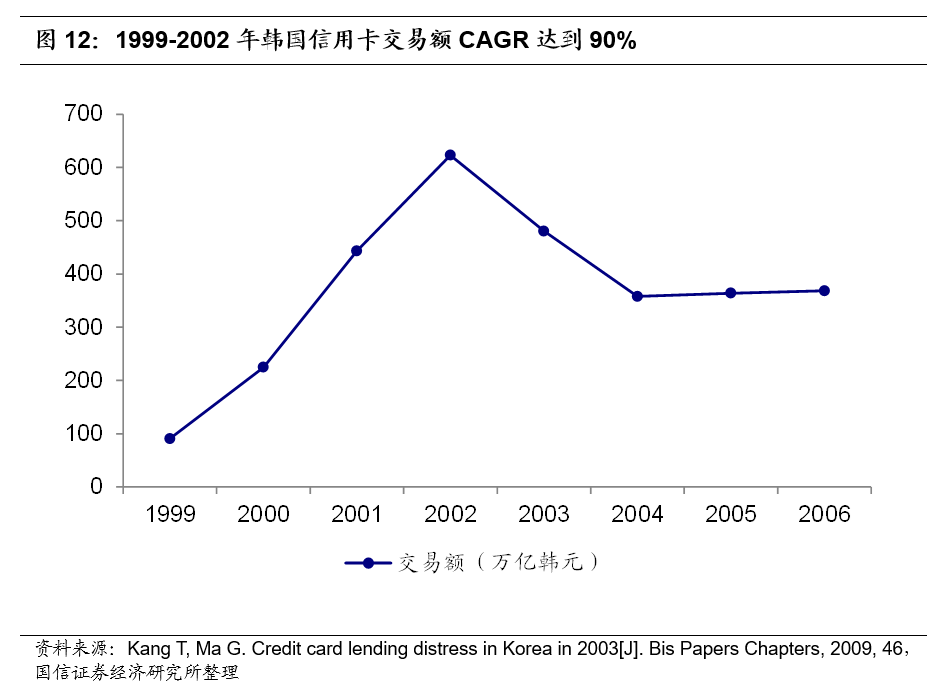

1999年到2002年韩国信用卡市场大繁荣。韩国信用卡市场在1999-2002年之间快速发展,2002年达到历史顶点。从数据来看:

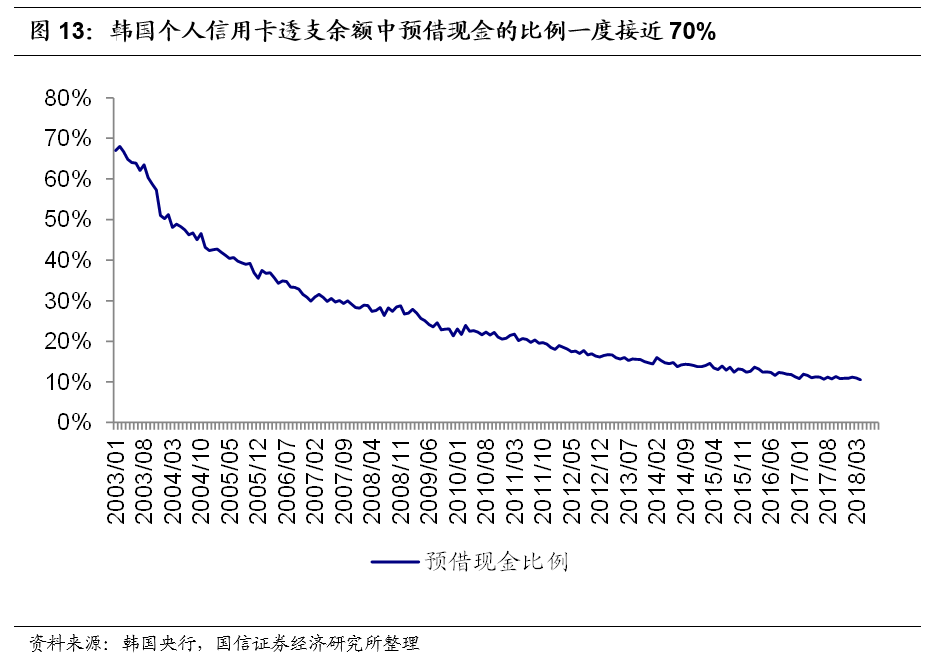

需要注意的是,韩国信用卡贷款的快速增长不仅是正常的信用卡透支增加,还包括预借现金的快速增长(预借现金的增长可能更为迅速)。韩国央行英文版网站仅披露了2003年以来的数据,从数字来看,2003年1月末韩国信用卡透支余额中,预借现金的比例达到67%,而2018年4月末的正常水平下这一比例仅有11%。

(2)监管骤然转向,危机快速爆发

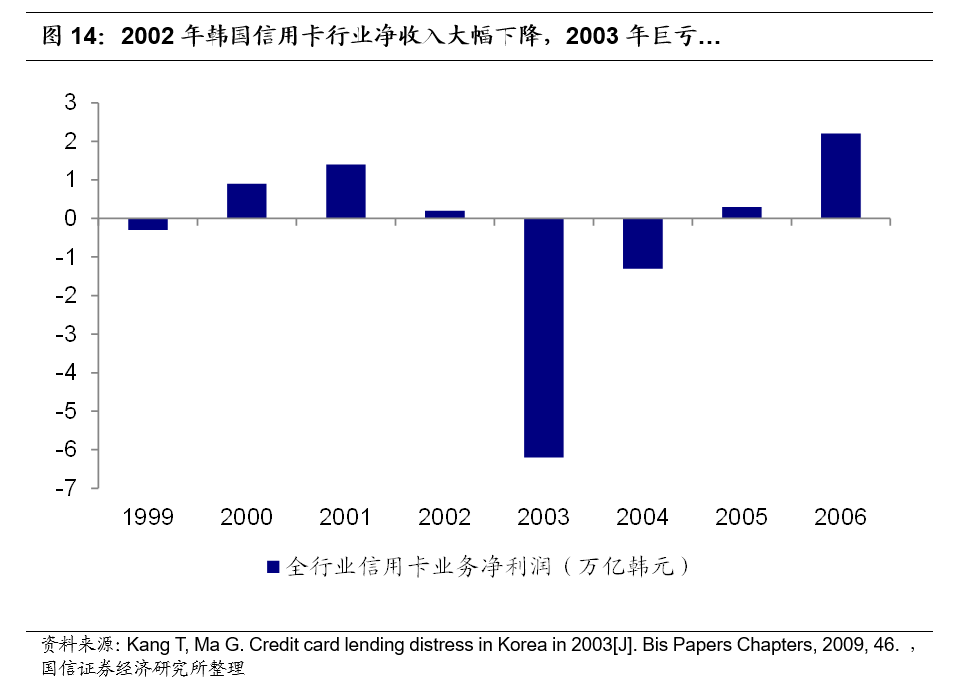

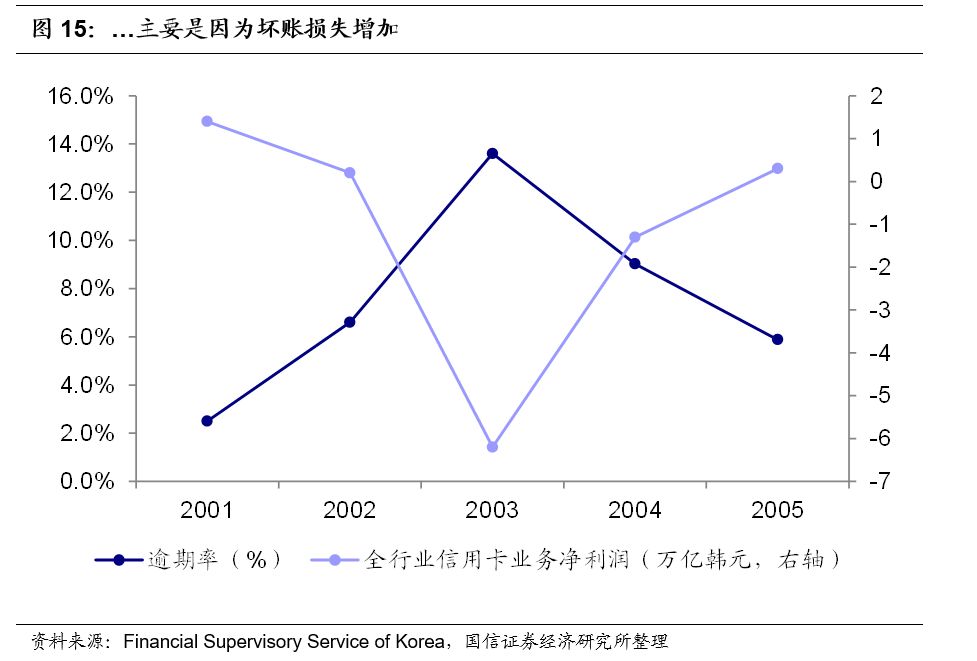

韩国信用卡危机的苗头在2002年就已经显现,并在2003年大规模爆发。从数据上看,在2002年信用卡发卡量、交易额等创下历史新高的同时,信用卡公司的净利润却从2001年的1.4万亿韩元下降至2002年的0.2万亿韩元,这主要是因为坏账损失增加所致。伴随着逾期率在2003年的更进一步大幅上升,韩国信用卡行业迎来了巨额亏损,亏损额超过1999-2002年的净利润总和。

信用卡泡沫破裂的直接原因是监管的骤然转向。比如韩国政府在2002年意识到信用卡市场的发展过于迅速,出台了相应的政策予以约束。2002年5月,韩国政府出台《信用卡综合对策》,提出将现金贷款在信用卡贷款中的占比限制在50%以内。2002年11月,韩国政府发布《信用卡公司的健全性监督强化规范》,上调信用卡公司的资本充足率要求和贷款损失准备计提要求。这些措施长期来看对规范约束信用卡市场有益,但在短期内却加剧了银行的压力,刺破了泡沫。

韩国的信用卡危机于2006年结束。韩国政府在2005年及之后出台了一系列政策以规范信用卡市场,比如2006年3月颁布《信用卡公司风险管理示范标准》,引导信用卡公司稳定发展等。从发卡量来来看,韩国信用卡危机于2006年恢复正增长,走出危机。

与台湾不同,韩国政府对需求的刺激措施较多,这加剧了韩国信用卡市场繁荣的速度,而监管政策的骤然转向也是诱发危机的直接原因。相比之下,台湾信用卡的繁荣和泡沫的破裂更多的是市场过度竞争的结果。

大陆信用卡违约压力有多大?

1.信用卡危机产生的一般规律

从台湾和韩国的案例来看,信用卡危机的产生有一定的规律性。一般是:

一般危机爆发之前都会有一轮信用卡的繁荣,持续多年。信用卡的繁荣表现为发卡量、信贷余额、交易额等快速上升,这其中风险更高的预借现金也会快速增长。危机出现之前往往会出现一些事后看来不可思议的事情,比如台湾的金融创新、韩国的信用卡利息免税等;

逾期率并非线性上升,但持续的小幅上升有警示意义。危机的爆发之前逾期率往往会有一段时间的缓慢上升,但看上去比较正常。之后在某个时点突然爆发,逾期率短时间内快速上升。逾期率的上升并非线性的,这一点我们需要特别注意。但持续一段时间的爬坡具有警示意义。

危机的处置一般要经历多年,整个信用卡行业才会恢复正常,一般表现为发卡量恢复正增长。

2.我国大陆信用卡发展很快,但目前还无需担心危机出现

大陆信用卡市场在2017年以来的快速发展跟韩国和台湾地区当年面临的情况有相似性。2015年以来,由于公司贷款信用风险快速上升,银行普遍降低风险偏好,在2015-2016年将贷款大量投向个人住房按揭,2017年以来则大量投向信用卡业务,导致了2017年以来我国信用卡市场的快速发展(图16、17)。这看上去跟韩国和台湾地区的信用卡繁荣起点有些相似,比较符合信用卡危机规律中最重要的一点。

虽然上述条件吻合,但我们认为境内信用卡市场距离危机还有些距离。理由如下:

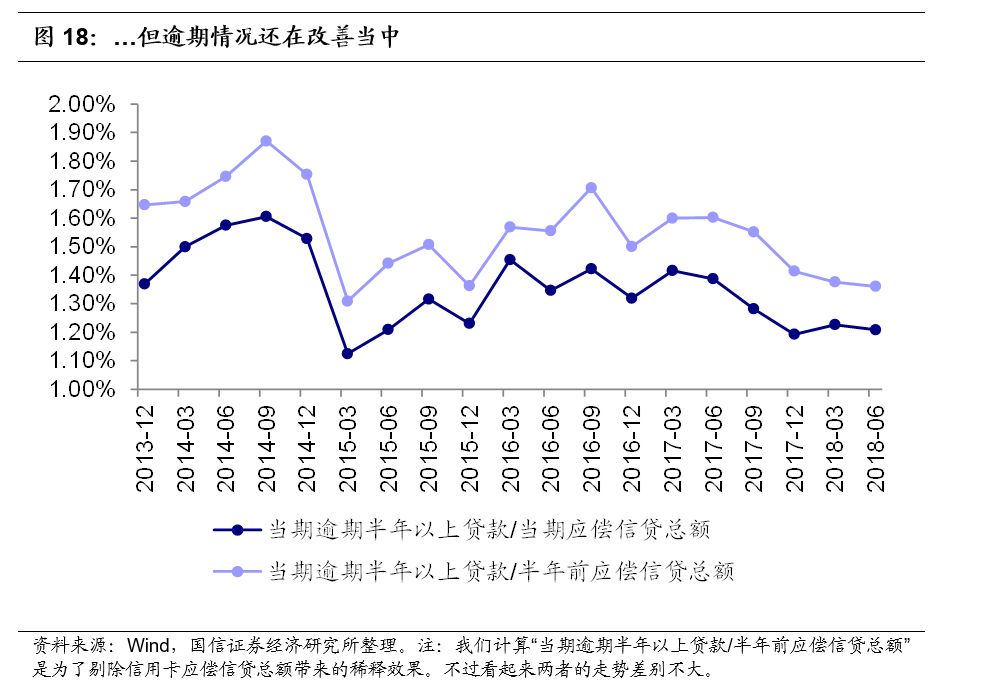

一是全行业逾期情况还在改善。尽管我国信用卡发卡量、贷款余额同比增速都在快速上升,但逾期情况还比较正常,而且还在改善当中(图18);

二是信用卡市场的快速发展仅持续不到两年,并不算长。我国信用卡市场的快速发展,尤其是银行大量涌入信用卡市场是2017年以来的事情,迄今为止不足两年,持续的时间还不够长;像台湾、韩国的信用卡繁荣分别持续了7年和4年;

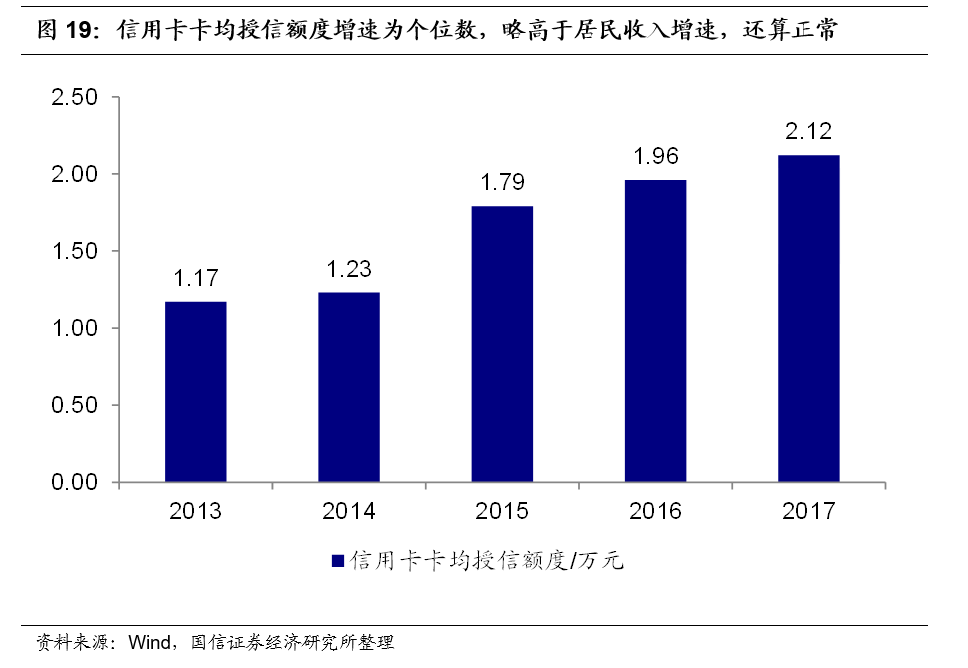

三是卡均授信额度的增长还算正常。我国没有出现政府出台扶持措施等过度刺激的情形(早期培育信用卡市场时政府有一定的扶持措施,但均不涉及信用标准),银行之间竞争不算特别激烈,没有出现过度授信的情形。近几年信用卡卡均授信额度增速为个位数(图19),略高于居民收入增速,还算正常。

因此整体来看,虽然2017年以来有大量银行涌入信用卡市场,再加上今年上半年流动性较为紧张、现金贷监管加强,共债问题导致银行信用卡不良率有所上升,但目前还不需要担心出现危机事件发生。

风险提示

目前中美贸易等存在不确定性,若经济因外部不利因素影响而失速下行,将对银行资产质量产生较大影响;

目前货币政策保持稳健略宽松,政策当局推出多项措施推动银行信用投放,如果后续政策效果低于预期,社融增速无法上升,对银行资产质量可能会有一定影响,对市场情绪也可能产生扰动。

信用卡发卡量、信贷余额等的快速增长如果继续维持下去,持续多年,潜在的问题可能会逐渐增加,我们中间也会密切关注。

(编辑:文文)

扫码下载智通APP

扫码下载智通APP