盛业资本(08469),一只扎在羊群中的野马

港股的信贷板块一直不被投资者看好,2017年那波上涨热潮,该板块也没赶上(2017年信贷指数增长仅6%),步入2018年,恒指进入调整通道,该板块泄的比谁都快,2018年以来已跌去16%。但是,该板块却出现了抗跌明星股,该股为盛业资本(08469)。

智通财经APP了解到,盛业资本2017年7月份上市,上市至今股价涨幅达2.46倍,2018年至今,虽然受到恒指及行业下跌的影响,但最终仍能实现4.44%的涨幅收益,该公司成为名副其实穿越牛熊的行业个股。最近,该公司发布了2018年业绩预告。

2018年7月31日,盛业资本发布中期业绩预告,称该公司2018年上半年未经审核的净利润同比增长约320%,而增长的原因主要为保理服务收益、销售保理资产收益及政府补贴的增加所致。

下面我们根据盛业资本以往的业绩,具体解析一下该公司为何收到投资者追捧以及预测2018年的业绩情况。

盛业资本业务分析

实际上,盛业资本的存在主要是为了解决中小企业融资的痛点,银行审核严,中小企业很难融到钱,之前互联网金融兴起,线下融资平台搬到了线上,部分中小企业得到了行业的好处,包括线上保理,线上供应链金融等平台纷纷出现,为解决中小企业融资问题立下了不少功劳。

按该公司以往的客户群体看,主要客户为中小企业客户,该部分客户收入占比基本超过了五成,客户行业集中在能源、建筑及医疗行业,这三个行业收入占比该公司收入基本超过了九成。2017年年度,该公司的前五大客户收入贡献8360.2万元,占比收入38.8%,而2015年及2016年分别为83.2%和54.8%,客户集中度大幅度降低。

盛业资本的业务很简单,主要做应收账款商业保理。盛业资本做业务有三个方向,一是为企业提供应收账款融资,二是购买企业的应收账款,三是将手里的应收账款出售给第三方投资平台。因此,盛业资本主要通过赚取利息及费用收入及赚取应收账款的买卖差价和剩余期限金额收益。

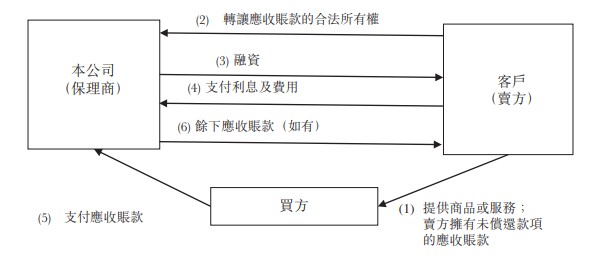

下图为盛业资本商业模式图

图片来源:盛业资本招股书

(一)、稳健收益的保理业务

按照盈利模式划分,该公司收入分为保理业务和销售保理资产收益两大版块。

保理业务板块是该公司收益较为稳定的板块,主要赚取客户支付的利息及费用,2017年该业务收入1.573亿元,同比增长39%,2018年一季度收益为0.44亿元,同比增长58.3%。保理业务板块细分可为保理服务、担保服务及其他服务,主要为保理服务业务。截至2017年该公司的保理资产13.4亿元。

而该公司的销售保理资产板块是赚差价的板块,收益并不稳定,2017年收益为0.58亿元,同比增长8.9倍,但2018年第一季度并没有相关的出售,因此并无该收益。不过智通财经APP通过该公司公告发现,该业务或成为该公司重点业务,2018年4月份以来,该公司已经进行了多次出售行为,涉及出售金额达30多亿元。

实际上,赚钱最快的还是出售保理资产板块,盛业资本其实充当了中间商赚差价的角色,虽然该公司称是为加速资金流转。下面我们看下该公司2018年4月份以来的保理资产出售行为。

(二)、“赚的快”的出售资产业务

2018年3月29日,盛业资本公告分别和招商证券资产管理及碧桂园签订合作协议,招商证券资产管理、碧桂园及盛业商业保理同意合作分批发行最多人民币200亿元(相当于约246亿港元)的资产支持证券,为期24个月。合作模式主要为盛业资本购买碧桂园供应商的应收账款,而招商证券资产管理将收购盛业资本的该部分应收账款,发行资产支持证券。

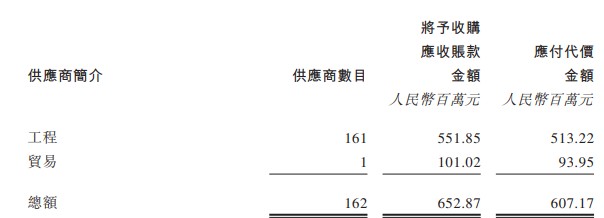

2018年4月11日,进行第一批资产支持证券,涉及供应商162家,行业包括工程和贸易,其中工程项目的有161家。招商证券资产收购总金额6.5287亿元,而盛业资本应付供应商代价6.0717亿元,差额0.46亿元,该部分收购已经完成。

图片来源:盛业资本公告(第一批)

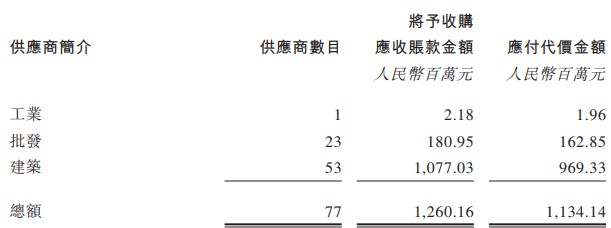

2018年5月18日进行了第二批资产支持证券,涉及供应商77家,行业包括工业、批发和建筑,其中建筑有53家。招商证券资产收购总金额12.6亿元,而盛业资本应付供应商代价11.34亿元,差额1.26亿元。

图片来源:盛业资本公告(第二批)

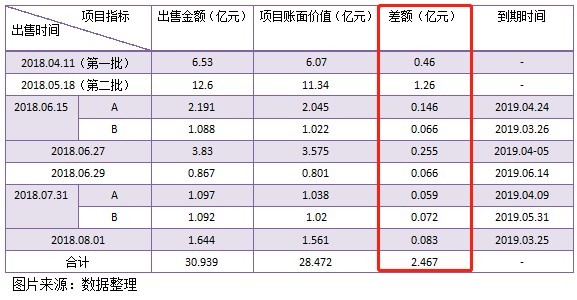

除了按照协议规定出售应收账款给招商证券资产管理外,该公司还有其他出售的客户,比如信托机构以及第三方机构。智通财经APP根据该公司公告,整理出售事项如下表格:

截至8月1日,盛业资本累计出售的应收账款(包括完成及未完成)金额为30.939亿元,而项目的账面价值累计28.472亿元,若全部出售完成,该公司将获得2.467亿元的差价收益。扣除掉出售给招商证券资产管理的部分,该公司应收账款出售金额和账面金额差额为0.747亿元。

也就是说,盛业资本可能将在2018年产生2.467亿元的销售保理资产收益,而2017年仅为0.58亿元,同比增长将达3.25倍。第一批与招商证券资产管理的部分已经完成,0.46亿元将在该公司2018年半年报中列示。

盛业资本2018年的业绩预测

如上文所说,盛业资本的保理业务板块收益比较稳定,可以提供稳健的现金流,而销售保理资产获得收益板块赚取差价,收益来得快,预期下半年收益也非常可观。作为预测,我们来看看该公司在2018年上半年及全年的业绩可能性表现。

因为该公司保理业务收益比较稳健,可以以历史作为依据,2017年该业务收入增长39%,2018年一季度收入增长58.3%,若考虑增长的持续性,2018年第二季度延续第一季度的增长,那么2018年上半年该业务收益将为0.98亿元。而销售保理资产业务看销售量,收入并不稳定,以上文的推算,计入收益的应为0.46亿元左右。

依次推算,2018年该公司保理业务收益将有2.49亿元,而若8月份以前的所有出售协议均可完成,将有2.467亿元的销售保理资产收益,这部分并不包括八月份以后可能的出售行为,属于保险估计。那么,不考虑补贴部分,盛业资本在2018年上半年收入将为1.44亿元,同比增长122%,2018年收入4.957亿元,同比增长130.2%。

如果按照业绩预告内容,2018年上半年该公司净利润将为0.487亿元,净利率为34%,基本和2018年第一季度一致,说明预测的收入流较为可靠。按以往该公司的净利率看,均较高,2016年及2017年分别为40.4%和41.3%,若以34%的净利率保险估计,2018年该公司净利润为1.685亿元,同比增长89.3%。

值不值得投资

而该公司业绩可能存在的高增长,基本都反应在了股价上,该公司的估值比行业的估值高很多,该公司PE(TTM)为39倍,而信贷行业PE估值仅为7.5倍,还是具有较大的估值差的。

不过港股市场向来以业绩说话,即使估值很高,只要业绩实现高速增长,该公司股票依然会得到投资者的认可。

值得一提的是,截至2018年一季度,该公司上市募集的3.346亿港元的净额,已用2.949亿港元,其中89%的资金,即2.978亿港元将用于扩展保理营运,已经用了2.628亿港元,1%的资金,即330万元将用于发展网上保理平台及升级集团的财务报告系统,已用290万港元。

此外,在2018年7月11日,该公司公告完成配售138484000股股份,扩大该公司已发行股本的约15.76%,募集所得净额为8.195亿港元,将有6250万港元用于发展网上保理平台及信息系统,7.57亿港元用于一般营运资金以扩展保理营运。

综上看来,盛业资本具备2018年收入高增长的潜力,不过业务性质可能需要投资者去衡量,该公司未来可能通过买卖应收账款的形式作为主要收入来源,该收入来源对转手客户依赖较大,收入波动大,可持续性增长方面并不如稳健的保理业务。不过该公司或可能通过出售业务滚动资金,做大保理业务。

扫码下载智通APP

扫码下载智通APP