每股核心盈利或重回20%增长 中海外(00688)王者归来?

本文来自于中金的研报《中国海外发展:穿越周期,铸就王者》,作者为张宇、王惠菁、王翼羽。

摘要

投资建议:重申中国海外发展(00688)为内房股板块首选标的,目标价40.31港元,存在44%上行空间。优质的资源禀赋、领先的操盘能力以及稳健的财务管控助力公司实现穿越周期的高质量增长。前期调整已经结束,基本面2018年将全面回升,而当前预期差显著、估值安全边际高,短期风险收益极具吸引力。

理由:

1.土储精良,多元化拿地铸就核心竞争力。近6000万平米土储、逾9000亿港币货值均衡分布于六大城市群,聚焦核心一二线城市,配套设施完善,资源价值高。此外,公司拿地方式多元,除在招拍挂市场维持稳定的成本优势外,受益于国企资质及杰出的运营能力,公司亦通过并购国有资产、参与旧改等方式获取稀缺资源,持续、稳定补充土储。

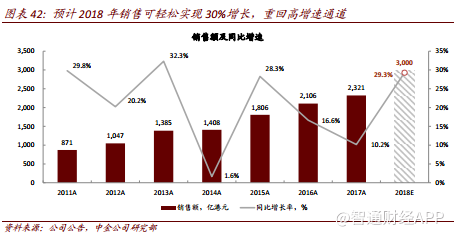

2.产品优质,精耕细作充分释放资源价值。品牌和品质赋予中海赚取溢价的资本,而公司建造成本和三费费率均为行业最低,二者结合,公司可采取灵活的销售和定价策略,实现有韧性、高质量的增长。预计2018年可售货值达4500亿-5000亿港币,可轻松支撑3000亿港币销售,销售增速经历过去三年持续放缓后将重回30%高增长。

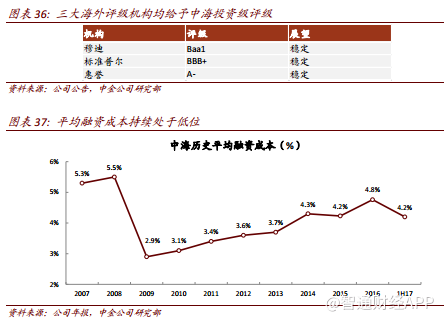

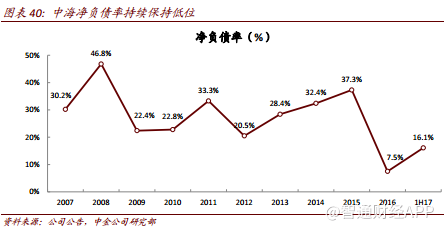

3.回款基本覆盖投资、经营需求;此外,平均融资成本低至4.2%,外部融资亦提供额外支撑。截至2017年中期,公司净负债率低至16.1%。

盈利预测与估值:

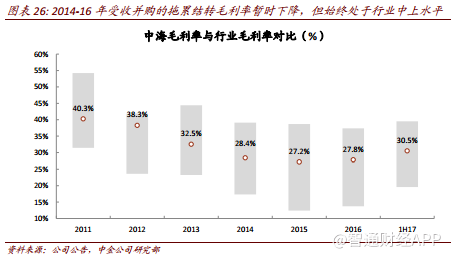

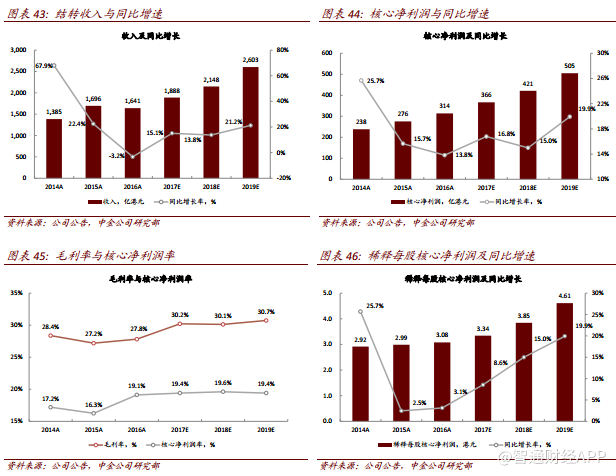

每股核心盈利将稳步重回20%增长。除收入稳健增长外,结转毛利率将由2016年的27.8%重回30%,叠加股数扩大带来的摊薄将逐步消除,预计2017-19年摊薄每股EPS增速为8.6%、15%、19.9%。

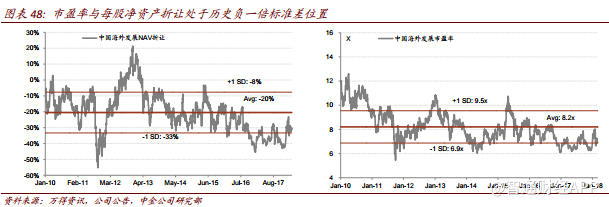

估值极具吸引力。当前估值(7.3倍、6.1倍2018、19年预测市盈率)处于公司过去七年平均水平负一倍标准差位臵。

风险:按揭贷款额度过度收缩将会抑制购房需求,对去化、销售带来负面影响;土地市场过热导致新增土储利润率被显著挤压。

投资概要

投资要点:作为国内龙头国企开发商,中国海外发展(“中海”)凭借优质的资源禀赋、领先的操盘能力以及稳健的财务管控实现穿越周期的高质量增长。前期调整已经结束,销售、盈利增速2018年将全面提升,而当前预期差显著、估值安全边际高,短期风险收益极具吸引力。重申公司为内房股板块首推标的,目标价港币40.31,隐含44%上行空间。

行业概览:我们预计房地产市场销售规模未来几年仍将维持平稳,期间土储、资金等核心资源将向龙头房企集中,市占率有望加速提升,保守预计2018年10强/20强/50强房企集中度将分别达到30%/40%/50%。

经营现状:2017年公司实现合约销售额港币2321亿,同比增长10%,考虑到2018年备货充裕,达4500亿-5000亿港币,预计3000亿港币销售可轻松达成,同比增长30%。2017年上半年营业收入港币872亿,同比增长3.5%,结转毛利率30.5%,同比提升3个百分点,归母核心净利润港币168亿,同比增长26%。考虑到2016-18年合约销售将在近几年集中交付,叠加股数扩大带来的摊薄将逐步消除,预计每股盈利增速2017-19年将持续提升。

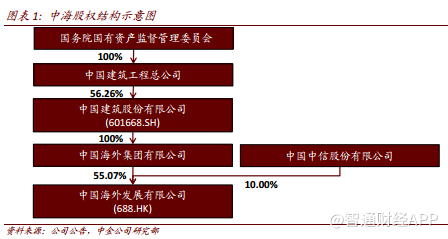

管理层和股权结构:控股股东中国建筑(持股比例55.07%)是我国建筑领域唯一一家由中央直接管理的国有重要骨干企业,中国中信为2016年中海以部分股权作价收购中信资产包时引入,剩余为流通股。颜建国先生于2016年12月获委任为执行董事兼行政总裁,于2017年5月获委任为董事局主席,并继续担任行政总裁。

前景展望:在调控常态化、长效机制加速落地、行业集中度加速提升的背景下,预计公司在拿地和操盘方面的竞争优势将更为凸显,高效释放为有韧性的高质量增长。公司同时加强资产运营能力,计划2020年实现50亿港币的租金收入,为利润的可持续增长提供额外支撑。

财务分析:公司始终坚持现金流和杠杆的安全,维持生存和发展的平衡。截至2017年中期,公司平均融资成本为4.2%,拥有海外三大评级机构的投资级,同时净负债率为16.1%, 两项指标均为行业最低。强劲的资产负债表为规模扩张提供坚实支撑。

估值及估值方法:受过去三年增速持续放缓的拖累,公司目前交易在7.3倍、6.1倍2018、19年预测市盈率,处于过去七年历史平均负一倍标准差位臵。往前看,考虑到公司将重回销售、盈利稳健高增长通道,且即将到来的业绩期和月度销售表现均将提供强劲催化剂,同时参考国企同行(如华润、金茂)的估值表现,我们给以中海2018年10.5倍的目标市盈率,对应目标价港币40.31,隐含44%上行空间。

风险:1)按揭额度过度收缩。在国家倡导居民去杠杆、打击投机炒房的背景下,按揭额度的过度收缩会对购房需求带来明显抑制,由此影响房企去化及回款,使得销售增速、利润率双双承压。2)土地市场过热。旺盛的补库存需求,尤其是在中海深耕的核心一二线城市,将会对土地购臵价格提供强支撑,由此影响房企拿地,对未来的增长、利润率带来负面作用。

土储精良,坚实筑底

作为早在2008年即已基本实现全国布局的龙头房企,中海以灵活多元的拿地方式持续获 取高价值、低成本的优质土储,为穿越周期的增长提供了坚实支撑。

一、层层精选,价值高

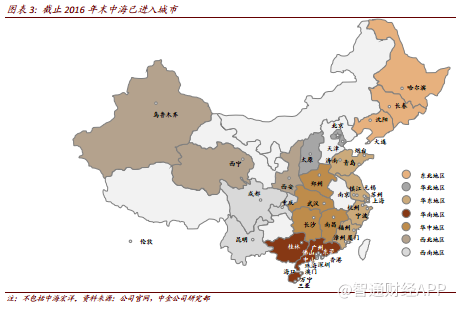

中海自1998年逐步将战略重心转移到内地,精选核心城市,2008年便已基本完成全国性的土储布局,之后不断夯实、加深版图,截至2017年中期,公司总土储5853万平方米(对应货值约 9400 亿港元),主要分布在30余个内地核心城市以及香港。总结来说,公司土储以均衡布局、区域深耕、专注供需健康的一二线城市以及配套资源完善著称。

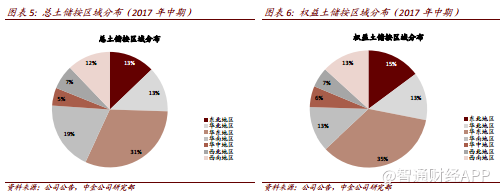

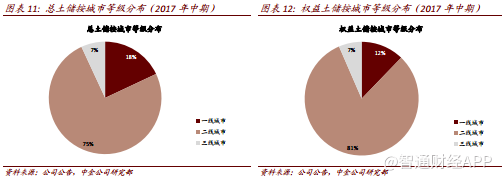

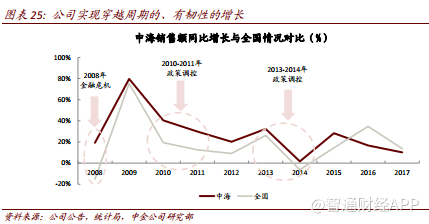

1.均衡布局,区域深耕。截至2017年中期,土储均匀分布在东北、华北、华东、华南、 华中、西北和西南这七个大区,且进入的城市处于不同的经济发展和房地产市场阶段,完善的全国性战略布局能更有效地平衡市场周期性波动带来的风险。此外,公司坚持区域深耕,夯实在已进入城市的领先地位。

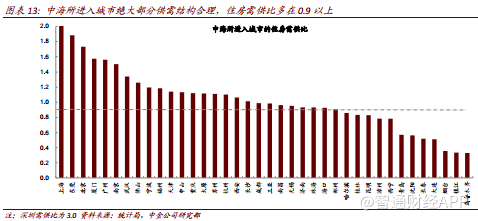

2.专注核心一二线城市,供求结构提供良性发展环境。截至2017年中期,约93%土储 位于核心一二线城市,并且公司所进入的绝大部分城市2016-20 年期间住房需供比超过0.91,提供均衡或供不应求的市场环境。

3.地块配套设施完善。公司谨慎筛查、优中选优,拣选交通位臵优越、教育医疗等配 套设施完善的地块,为后期操盘变现提供额外附加值。

二、多元拿地,成本低

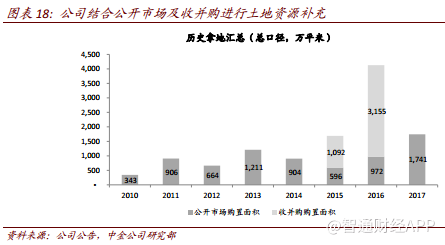

受益于国企资质以及来自母公司中建的支持,中海拿地方式灵活多样,综合运用公开市场招拍挂、政企合作、整合国企资产包等方式,保障新增土储的质与量,同时纪律严明,严控成本,实现规模的可持续扩张。

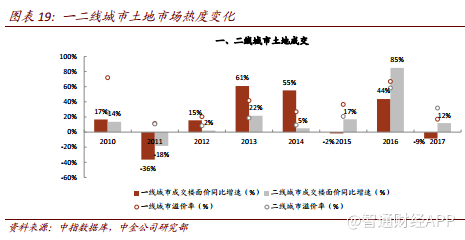

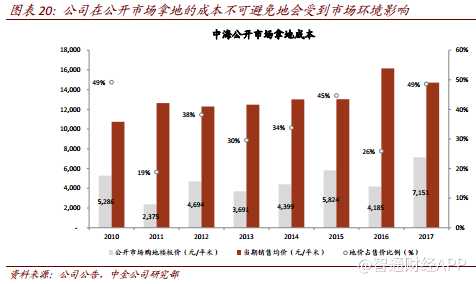

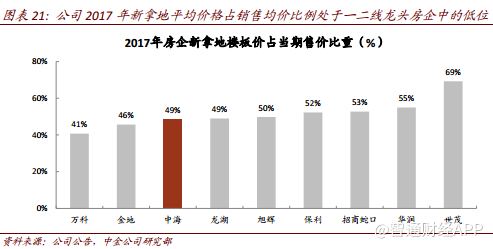

1.公开市场谨慎筛选,严守纪律,相对优势明显

尽管不可避免会受到土地市场冷热波动的影响,公司坚持积极参与,必要时与优质龙头合作拿地,以此控制成本。拿行业补库存需求旺盛、量价齐升的2017年为例,即使拿地 价格的绝对水平处于历史高位,但以楼面地价占当期售价的比例来看,公司依旧处于一二线龙头房企的低位,相对优势明显。

2.国企资质和杰出运营能力助力公司获取稀缺资源

国企身份和杰出的运营能力加持,公司深受地方政府及其他国企信任,得以获取稀缺土地资源。

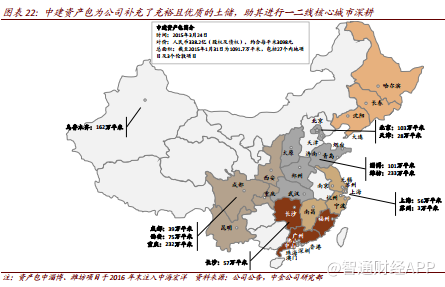

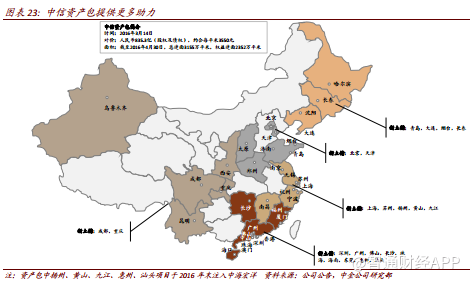

具体来说:1)收购整合国企土储。举例来说,公司分别在2015年和2016年收购中建、中信两个大体量资产包,价格极具吸引力,同时资产包的土储分布与中海的布局高度吻合,集中补充核心城市的储备。

2)政企合作,参与城市更新。举例来说,除主导了济南华山片区改造外,中海正在推进北京石景山区北辛安棚改项目,计划将老旧污染的工业片区打造为集高端商务、综合换乘、购物休闲等多功能为一体的“中海金融城”。

楼楼精品,游刃有余

搭配业界领先的操盘能力,公司得以将土储资源的价值充分释放:品牌和品质赋予中海获取溢价的资本,而精耕细作的方针引导公司积累了突出的成本优势,二者结合,意味着公司可以采取灵活的销售和定价策略,在行业下行期相较于同行更加游刃有余,最终实现有韧性的增长和利润率水平。

一、产品高溢价

发家于香港豪宅市场,公司目前产品系列丰富,既包含主打首臵、首改的大型社区“中海国际社区”,也持续拓展地标、豪宅产品,如“紫御”系列,而精品意识贯穿始终。公司素有“工科中海”之称,前期户型设计到售后物管服务均遵守严格标准,以此维持高于同行的产品、服务质量。单个项目依靠高质素积累良好口碑,而区域深耕的战略则多 点联动,持续加强品牌影响力,从而使公司稳定、可持续地赚取合理溢价。

二、经营低成本

受益于母公司中建的支持、国企资质以及精耕细作的经营理念,公司在建造、融资、三项费率方面展示出突出的成本优势,更进一步增强防御性。

财务强健,攻防兼备

公司坚持可持续的高质量增长,寻求生存和发展的平衡。因此,无论外部环境紧张与否,公司纪律严明,坚持现金流和杠杆的安全,在当下持续收紧的货币环境中更能体现出抗风险、过寒冬的竞争优势,也更加拥有适度加杠杆、逆势扩张的空间。

1.量入为出,资金充沛。以自身造血能力为准确定规模扩张速度。公司严控回款和销售质量,而每年销售回款基本覆盖当期拿地、建安、经营费用等现金流出。

2.适度使用外部融资助力扩张。受益于国企资质、持续突出的经营表现以及龙头房企的地位,公司广受国内外评级机构认可;同时,1992年赴港上市以来,公司灵活运营境内外融资渠道,降低融资成本并延长债期。债务融资的使用适度而不过度,公司每年末可动用资金都对下一年到期债务提供充裕覆盖,同时每年营业利润对利息支出充裕覆盖。

3.审慎扩张,杠杆稳健

无论是历史表现或是2017年中期与同行相比,公司的杠杆水平均处于低位,这在行业下行期、集中度加速提升的阶段为公司逆势扩张提供了坚实基础。

王者归来,反转可期

吸纳资产包叠加管理层换届,公司2015-17年增速持续放缓。目前调整已经结束,储备充裕,预计公司2018年将全面提升,销售、每股盈利均会持续超预期,并且即将到来的业绩期以及月度销售表现都将提供强劲催化剂;同时,受过去增速放缓的拖累,2017年至今公司的股价表现落后,当前估值处于历史区间底部,因此,短期的风险收益极具吸引力。

1.销售重回30%高增长

考虑到公司2017年补充了1740万平米土储(不含中海宏洋),同时新开工1900万平米, 预计2018年可售货源将达到4500亿-5000亿港元,轻松支撑3000亿港元销售额(同比增长29%)。

2.每股盈利稳步重回20%增长

除收入稳健增长外,结转毛利率的回升提供额外助力。收并购导致的财务重述已于2016年完成,叠加2016-18年销售将于近几年集中交付,预计2017-19年收入增速为15.1%、13.8%和 21.1%,结转毛利率将由2016年的27.8%恢复至30.2%、30.1%和30.7%。在此基 础上,叠加股本扩大带来的摊薄将逐步消失,预计经摊薄后每股核心盈利的增速将在2017年触底反弹至8.6%,2018-19年进一步恢复至15%、20%。

3.估值处于历史区间底部

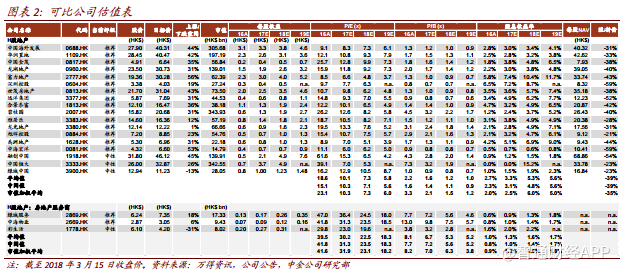

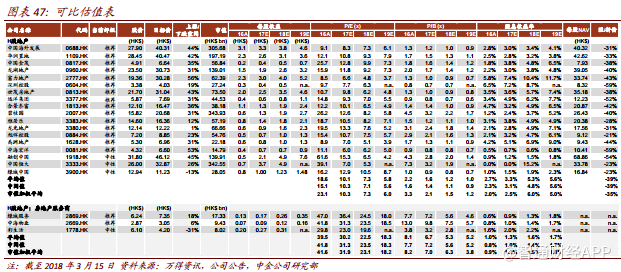

2017年至今公司股价涨幅约40%,显著低于行业平均水平110%。公司目前交易于7.3倍、6.1倍 2018、19年预测市盈率,处于过去七年平均水平负一倍标准差位臵,与国企同行,如华润(9.3倍、7.9倍)和金茂(9.9 倍、7.3倍)差距明显,而与小型民企,如雅居乐(8.2倍、7.1倍)和龙光(7.6 倍、5.2倍)水平相当。

(编辑:张鹏艳)

扫码下载智通APP

扫码下载智通APP