张忆东:业绩仍是港股行情主线

本文编选自“张忆东策略世界”微信公众号,作者张忆东。原标题为《业绩仍是行情主线——港股策略报告》。

摘要

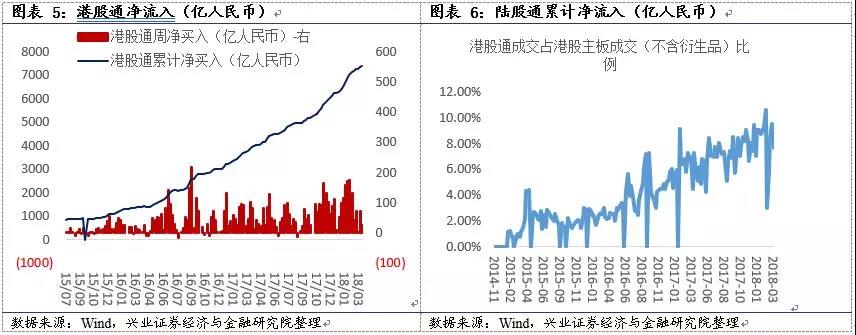

年报仍是短期行情最重要的主线,推动个股行情演绎

——我们在此前几期报告中提出,考虑到2017年中国经济复苏以及人民币升值因素,中资企业2017年业绩大概率表现较好。在估值仍然处于偏低的水平下,明显改善的盈利将推动股票上涨。

——已经发布的业绩正在验证我们的表现,上周各行业公司都有不少亮点。农业银行年报超预期,验证银行资产质量改善趋势,非公开发行A股预计定增价大幅高于港股,引领估值修复;旭辉控股2017年业绩超预期推动地产股大涨,预计港股地产龙头上市公司业绩都会较为靓丽,股息收益率高也是亮点;科技股中,金蝶国际、IGG等都受益于业绩超预期,推动股价上涨。

——本周是年报发布的高潮,腾讯控股、中国平安、吉利汽车等龙头股是焦点。

海外,中美贸易摩擦和联储议息会议是潜在风险因素

——白宫一系列发言提升了投资者对贸易战的担忧。如果贸易争端升级,中国哪些行业和公司可能会受到冲潜在影响?

1)美国对中国贸易逆差大的商品可能遭遇加关税等措施,如家居用品、计算机、电信设备、计算机零配件、玩具、服装、家具。

2)美国为自身的优势行业出口和对外投资争取更优惠条件,从而对国内相关产业有一定冲击,如关税较高的农产品、汽车,以及对FDI限制较多的汽车、金融等。

——鲍威尔上任后3月21日联储议息会议对通胀的判断,以及加息节奏是否超预期值得关注。

牛市蓄势休整期,战略上继续布局中国最优质资产

——策略上,上半年是牛市蓄势休整期,战略上围绕长期牛市的基本面逻辑来布局中国最优质的资产;战术上重视择时的反人性、选股的重要性、策略的前瞻性,上半年仓位相对中性,逢低增持优质公司:

1)看好消费龙头,长期受益消费升级,中期受去杠杆及经济周期影响相对小,短期看业绩超预期的机会,如教育、休闲娱乐、医药、食品饮料等;

2)配置低估值高分红的地产股及其他价值股龙头如公用事业。

3)长期看好银行及保险龙头,二季度警惕去杠杆带来不确定性,可以等待风险释放时耐心增持。

4)布局创新大周期,精选优质成长股并耐心地等待增持机会。

风险提示:中美通胀、美国加息、中国去杠杆等风险超预期,引发强烈波动

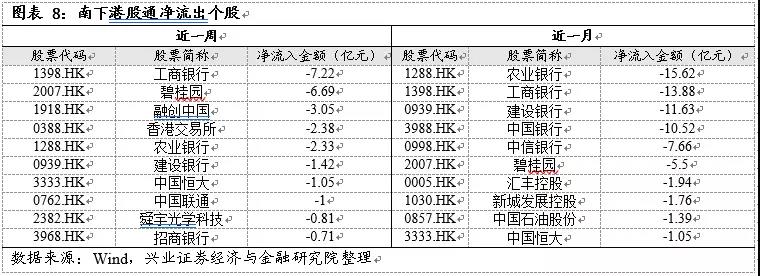

1、港股市场:业绩仍是行情主线

年报仍是短期行情最重要的主线,推动个股行情演绎。我们在此前几期报告中提出,考虑到2017年中国经济复苏以及人民币升值因素,中资企业2017年业绩大概率表现较好。在估值仍然处于偏低的水平下,明显改善的盈利将推动股票上涨。已经发布的业绩正在验证我们的表现,上周金融、地产、科技等行业的公司都有不少亮点。本周将是年报发布的高潮,腾讯控股、中国平安、吉利汽车等龙头股年报是关注的焦点。

——农业银行年报超预期,验证银行资产质量改善趋势,非公开发行A股预计定增价大幅高于港股,引领估值修复。农行归属母公司股东净利润同比增长4.9%,较三季报3.79%的增速继续提升。净利息收益率2.28%,资产质量继续改善,不良贷款从三季报1.97%下降至年报1.81%,拨备覆盖率从三季报194%上升至年报208.37%。同时公告非公开发行A股股票预案,17年BPS为4.15,考虑派息后预计发行底价为3.97,较公告时港股收盘价溢价10%。

——旭辉控股2017年业绩超预期推动股票大涨。预计港股地产龙头上市公司业绩都会较为靓丽,股息收益率高也是亮点。

——科技股中,金蝶国际、IGG等都受益于业绩超预期,推动股价上涨。

海外,中美贸易摩擦和联储议息会议是潜在风险因素。

1)白宫一系列发言提升了投资者对贸易战的担忧。美国白宫贸易顾问接受CNBC采访时称,特朗普未来数周将宣布关于中国贸易的调查结果。2)鲍威尔上任后3月21日联储议息会议对通胀的判断,以及加息节奏是否超预期值得关注。

如果贸易争端升级,中国哪些行业和公司可能会受到潜在影响?我们从两个角度进行分析:(详细分析及数据见本文第四部分)

——美国从中国进口金额大、贸易差额大的商品可能遭遇加关税、反倾销的影响,包括家居用品、计算机、电信设备、计算机零配件、玩具、服装、家具等。

——美国为自身的优势行业出口和对外投资争取更优惠的条件,从而可能对国内相关产业有一定冲击。比如关税较高的农产品、汽车,以及对FDI限制较多的汽车、金融(银行、保险、证券)等。

策略上,我们维持春季策略的判断,港股核心资产盈利改善驱动牛市的性质并未发生变化,上半年是牛市蓄势休整期。因此,战略上围绕长期牛市的基本面逻辑来布局中国最优质的资产;战术上重视择时的反人性、选股的重要性、策略的前瞻性。直白地说,上半年仓位相对中性,逢低增持优质公司。

——看好消费龙头,长期受益消费升级,中期受去杠杆及经济周期影响相对小,短期看业绩超预期的机会,如教育、休闲娱乐、医药、食品饮料等。

——配置低估值高分红的地产股及其他价值股龙头,防守反击。港股地产上市公司大部分公司将有非常靓丽的业绩以及丰厚的派息,恒生综指中股息率高于5%的公司集中在地产股。二季度经济下行压力加大,低估值高分红的公用事业类股具有防御价值。

——长期看好银行及保险龙头,短期去杠杆对于经济下行的风险以及对银行资产质量的影响可能会扰动投资者情绪,二季度面临波动风险。长期价值投资者可以等待风险释放时耐心增持。

————布局创新大周期,精选优质成长股并耐心地等待增持机会:持有中国最优秀的成长股龙头,逢低战略性布局医药科技、TMT等新兴行业。

2、资金动向:港股通流出银行,成长股受青睐

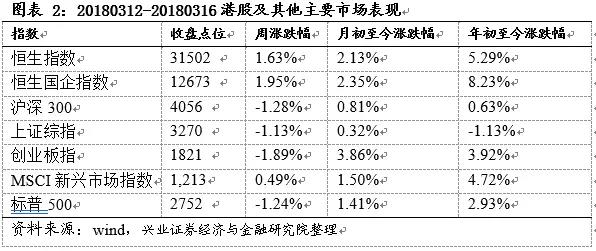

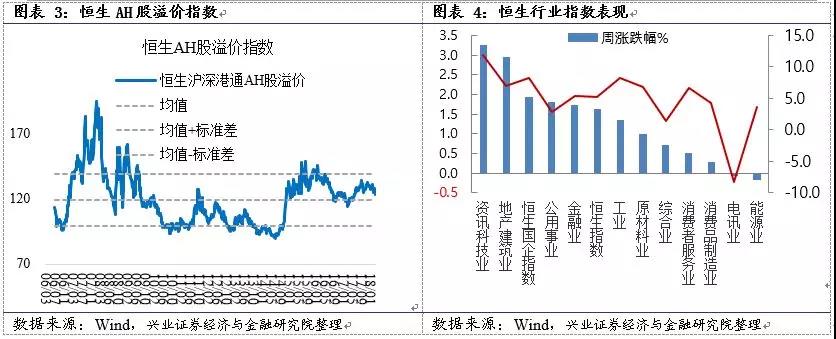

3月12日至3月16日,南下资金周净流入28.41亿人民币。港股通周成交占全部港股成交金额的比例达到7.70%

[1]。自开通以来港股通累计净流入7,395.19亿人民币。南下资金流向有变化,近1月银行股遭遇净流出,腾讯、吉利、瑞声等成长股受青睐,保险股维持净流入。

[1]港股通占全部港股成交占比=(港股通买入+卖出成交额)/(港股主板成交金额*2)

3、经济和政策动向:1-2月经济数据好于预期

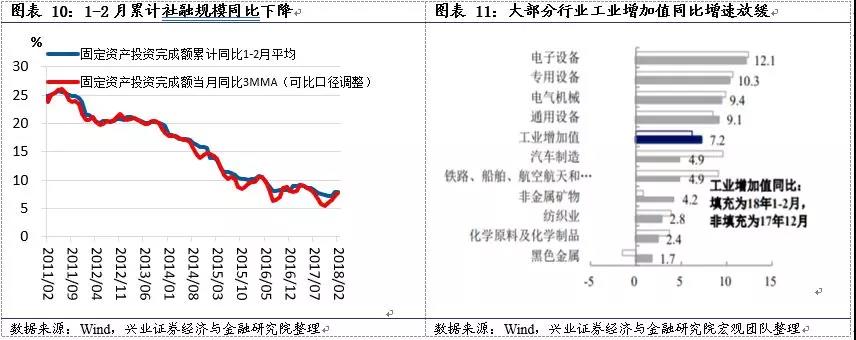

统计局公布1-2月宏观经济数据,1-2月固定资产投资同比7.9%,工业增加值同比7.2%,社会消费品零售同比9.7%。房地产销售销售金额单月同比维持在15.7%的高位,但销售面积同比由4.3%降至2.3%。

4、海外事件:贸易战继续升温,哪些行业和公司会受到潜在影响

投资者对贸易战的忧虑继续升温。

1)3月8日,特朗普签署了对进口钢铁和铝产品分别征收25%和10%关税的行政命令。

2)3月13日,据路透报道,美国政府正考虑对电子、电信设备、家具、玩具等100多种大约600亿美元的中国进口商品征收关税,还计划对中国投资施加限制。

3)3月8日白宫首席经济顾问科恩辞职,3月13日特朗普宣布解除美国国务卿蒂勒森的职务,白宫中间派力量代表的离职加剧对保护主义的担忧。

4)美国白宫贸易顾问接受CNBC采访时称,特朗普未来数周将宣布关于中国贸易的调查结果。

如果贸易争端升级,中国哪些行业和公司可能会受到冲击?

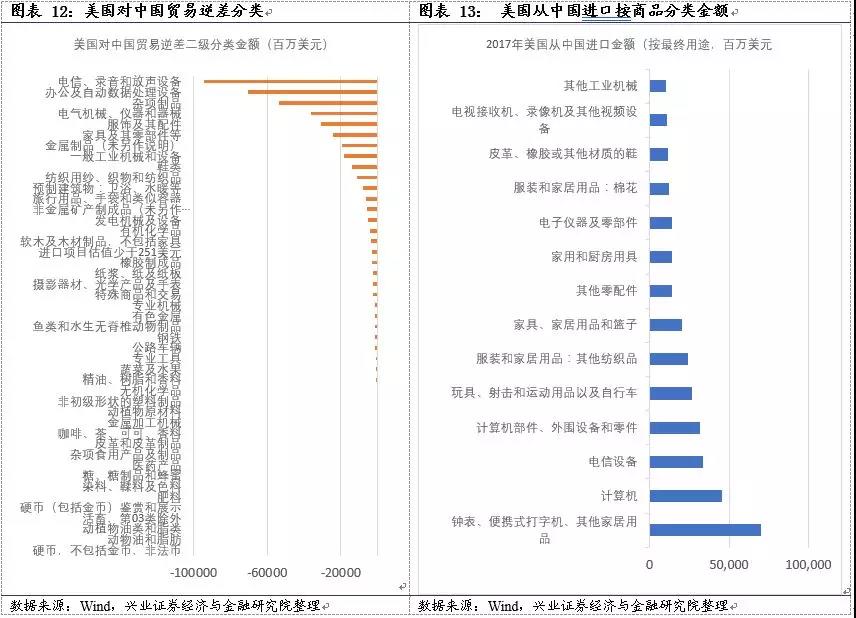

——美国可能对从中国进口金额绝大、贸易差额大的商品采取征收关税、反倾销手段,作为谈判的筹码。从美国对中国贸易逆差来看,二级分类下最大的逆差来自电信设备、办公设备、杂项制品、电气机械、服饰、家具、金属制品等。按商品分类,美国从中国进口金额最大的是家居用品、计算机、电信设备、计算机零配件、玩具、服装、家具等。路透报道的美国政府正考虑征收关税的品种多在此列。

——美国为自身的优势行业出口争取更优惠的条件,从而可能对国内相关产业有一定冲击。

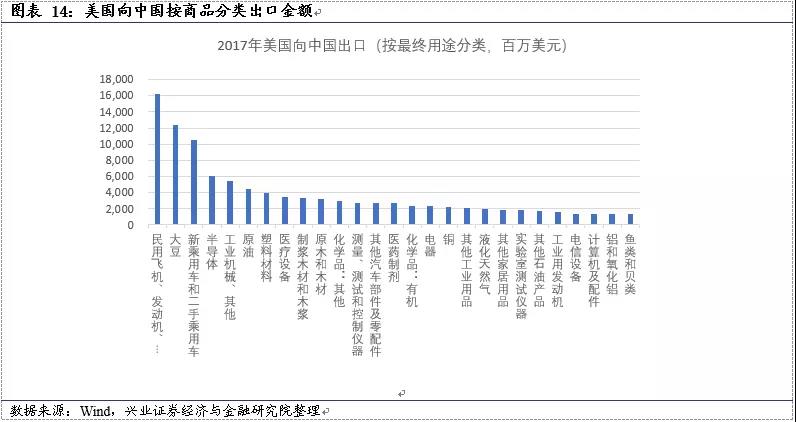

1)首先,美国对中国出口金额较大的产品包括:飞机、大豆、乘用车、工业机械、原油、塑料材料、医疗设备、木材和木制品、化学品、测量设备等。

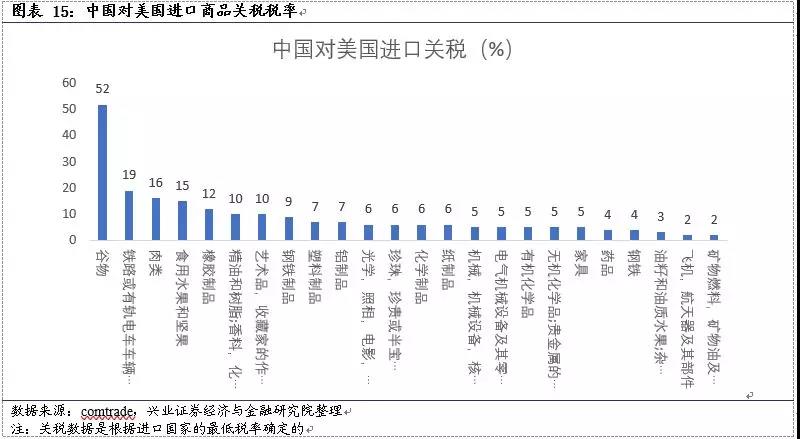

2)从关税来看,美国出口金额较大的商品中,中国对其征收较高关税的主要在谷物等农产品,以及汽车。这些行业可能成为美国争取更优惠贸易政策的重点行业。

3)从中国对外商直接投资政策来看,汽车、金融(银行、保险、证券)仍对外资有一定程度的限制,可能成为美国争取更好的投资环境的行业。

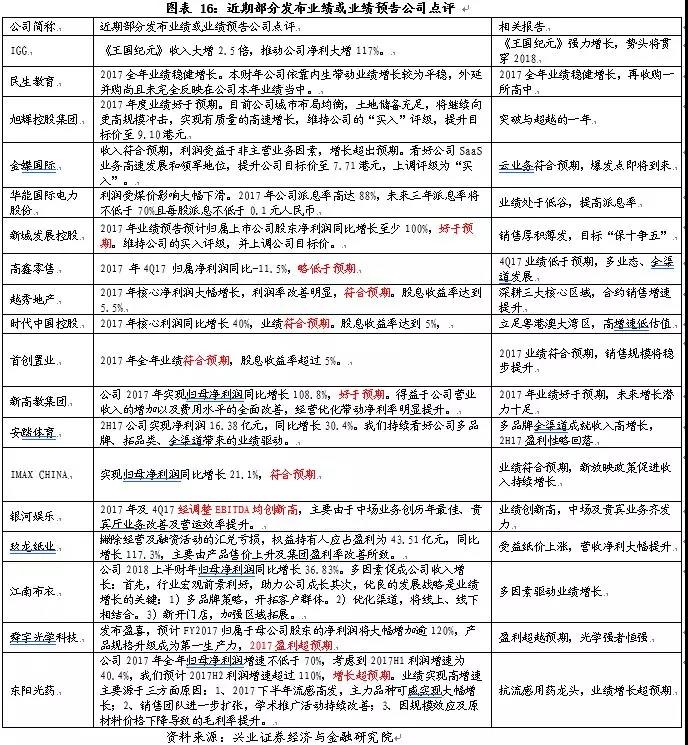

5、公司动向:近期部分重点公司业绩点评

6、风险提示

中美通胀、美国加息、“中国去杠杆”超预期,引发剧烈波动。

(编辑:艾宥辰)

扫码下载智通APP

扫码下载智通APP