克而瑞:TOP10房企占市场1/4份额 千亿房企在售项目至少100

本文节选自微信公众号“克尔瑞地产研究”,作者为克尔瑞研究中心,原标题为《TOP200解读:百强房企内部加剧分化,项目和城市个数成冲千亿砝码》。

虽然规模房企整体的业绩规模都保持了不错的增长,但2017年各梯队房企的销售金额门槛增幅都较2016年有所降低。其中TOP100和TOP200房企的金额门槛甚至出现了负增长,说明TOP200、甚至百强房企内部格局已开始加速分化。

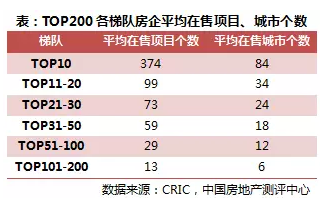

企业的在售项目和在售城市数量,是决定企业销售规模的基础。从各梯队房企2017年在售项目和城市数量来看,TOP10梯队房企2017年的平均在售项目个数和平均在售城市个数分别达到了374个和84个。

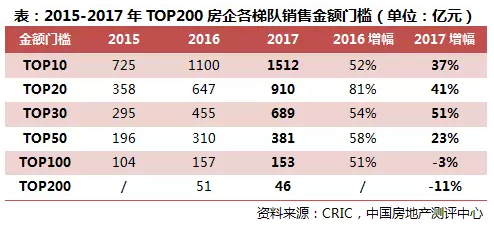

门槛:TOP50内各梯队门槛提升增幅降低,TOP100和200下降

2017年,TOP100房企整体销售规模保持增长,50强内各梯队房企销售金额门槛提升显著。其中,TOP20和TOP30梯队房企销售金额门槛提升幅度最大,增幅分别达到了41%和51%。TOP10房企门槛也从2016年的1100亿元提升37%至1512亿元。

虽然规模房企整体的业绩规模都保持了不错的增长,但随着全国更多城市加入调控行列,以及在“限售”等楼市调控政策不断加码的影响下,2017年各梯队房企的销售金额门槛增幅都较2016年有所降低。其中TOP100和TOP200房企的金额门槛甚至出现了负增长,说明TOP200、甚至百强房企内部格局已开始加速分化。

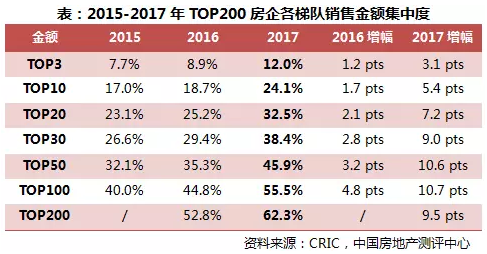

集中度:规模房企集中度大幅提升,远超2016年增幅

2017年,TOP200品牌房企业绩规模大幅增长,各梯队集中度进一步提升。其中TOP10房企集中度达24.1%,TOP30和TOP100房企集中度分别达到了38.4%和55.5%。同时从集中度变化的情况来看,各梯队房企集中度增幅也远超2016年水平,2017年TOP50和TOP100房企的集中度增幅分别达到了10.6和10.7个百分点,而2016年这两个梯队的集中度仅增长了3.2和4.8个百分点。未来在行业集中度不断提升的背景下,市场份额也将更向大型品牌房企靠拢。

备注:金额集中度=入榜房企销售金额/统计局公布的全国商品房销售金额,其中,2017年度全国商品房销售金额是根据前11月累计同比增幅推算12月同比增幅所得。

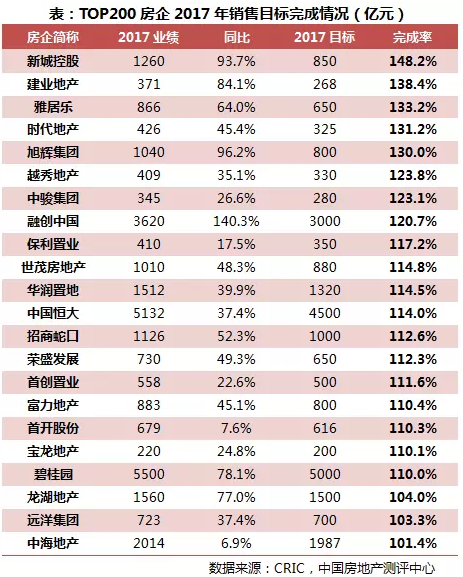

业绩完成度:多数房企超额完成全年目标

2017年全年,TOP100房企业绩完成率较高,绝大部分房企都超额完成了全年业绩目标。龙头房企中,碧桂园(02007)截止12月末实现5500亿元的销售,完成上调后5000亿元目标的110%。恒大(03333)以5132亿元的业绩完成全年4500亿元销售目标的114%。融创(01918)则得益于业绩的高增长,完成3000亿元目标的120.7%,业绩完成率在所有房企中排在前列。

同时,在中期业绩发布时已上调年度目标的房企中,雅居乐(03383)、旭辉(00884)等房企目标上调后的完成率排在所有房企的前列。龙湖(00960)、远洋(03377)和中海(00688)也分别完成了全年1500亿元、700亿元和2310亿港元的上调后业绩目标。

千亿:龙头三强均超5000亿,千亿阵营达17家

从规模来看,2017年千亿房企进一步扩容,数量从2016年的12家增加至17家。其中,龙湖、新城、招商、旭辉、世茂、泰禾这6家房企在2017年首入千亿房企梯队,万达则受到部分资产出售给融创的影响,排名较2016年有大幅下滑。

而2016年就已实现3000亿规模的三家龙头房企,去年业绩继续保持了高速增长,截止2017年末均突破5000亿。其中碧桂园全年累计完成销售金额5500.1亿,同比增长78%,几个月前就基本锁定了全年第一。万科和恒大分别实现销售金额5239亿元和5131亿元,分列第二、三位。

除了三家龙头房企外,融创借助其收并购优势、充足的可售货值以及良好的项目品质,2017全年业绩同比大幅增长140.3%至3620亿元,排在第四位,四季度业绩增长1575.3亿元,高于恒大的1471.3亿元,同时成为四季度和12月冠军。保利、绿地及中海则各自迈入3000亿和2000亿房企阵营。

千亿是未来房企追求的共同目标,预计2018年,千亿房企至少达到20家,到2020年,有望超过30家。

分化:百强房企内部明显分化

2017年,在大型房企对市场份额争夺日趋激烈的同时,房企分化已从过去百强房企外部,蔓延至百强房企内部,且进一步加剧。

从房企分规模房企集中度的角度来看,TOP10房企和其他梯队房企的规模差异十分明显。2017年TOP10房企已经占据了近1/4的市场份额,集中度较2016年末提升了5.7个百分点。而其他梯队房企的集中度增速则较低,TOP51-100和TOP101-200梯度房企的集中度甚至较2016分别降低了0.2和1.4个百分点。

从另一个角度来看,不同规模房企的数量变动也反映了这个趋势。全年业绩500亿以上的房企数量较2016年增加了15家;300至500亿规模和100至300亿规模的房企数量分别减少了4家和13家;而100亿以下的房企数量增加了2家,200强房企的业绩分布呈现了两头增多,中间减少的趋势,可见对于规模300亿左右的房企而言,增长已经遇到瓶颈,不进则退。继续扩张的话,对自身的运营管控和资金运作能力都有较强的要求。

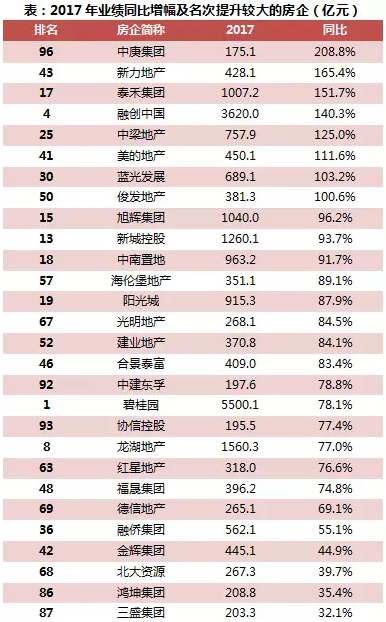

增长:各梯队均有房企名次提升显著

2017年TOP100各梯队中均有部分房企业绩同比增幅较高,名次提升显著。千亿规模房企中,融创、龙湖的排名较2016年有显著提升。其中,龙湖得益于全年较高的货值和适当提前的推货节奏,2017年销售规模大幅增长,名次从2016年的第13位提升至第8位。

TOP30梯队中,中南、阳光城、中梁、蓝光等房企2017年全年的名次提升幅度较大。其中,中梁地产在深耕三四线的同时,凭借着高品质、高周转的运营策略超额完成全年668亿元的销售目标。全年销售业绩同比增长125%,达到757.9亿元,名次较2016年提升15位。

TOP50梯队中,美的、金辉、新力、合景泰富、福晟、俊发等房企在2017年新进入50强行列。福晟在土地投资和项目营销上都有独到之处,排名从2016年末的71位提升至48位。俊发则受益于昆明楼市火爆,累计销售金额同比大幅增长100.6%。

布局:千亿房企在售项目和城市数至少100和30

企业的在售项目和在售城市数量,是决定企业销售规模的基础。从各梯队房企2017年在售项目和城市数量来看,TOP10梯队房企2017年的平均在售项目个数和平均在售城市个数分别达到了374个和84个;而TOP11-20梯队房企平均有99个在售项目和34个在售城市,这两个梯队几乎被千亿房企占据,并且从项目和城市数据上与之后四个梯队的差距较大。

我们认为,首先,目前千亿房企在售项目和城市个数至少达到100个和30个,可能也是未来几年千亿房企的“门槛”。因为,在目前正常环境下,很难从平稳的购房需求中获取超额收益,想在少数城市和项目上收获很大的销售业绩几乎已经不可能了。其次,TOP20特别是TOP30以后的房企在售项目和城市数量的差距并不大,在目前的城市范围内做一些深耕和项目拓展,基本能维持目前的规模。

黑马:布局全面高货值储备房企或脱颖而出

2017年规模房企整体格局已经尘埃落定,我们预计2018年将会有更多的黑马出现。在各梯队房企追求更高业绩规模的过程中,不仅对房企的项目营销和整体运营管控能力是一种考验,也对土地投资和货值储备提出了更高的要求。

今年,有两类企业容易成为黑马:

第一,由于2018年的市场将大概率延续去年的格局,全面布局且侧重三四线城市区域深耕的房企成为今年黑马的可能性较大

第二,去年货值储备充裕,且货值榜排名较销售金额榜排名有大幅上升的房企也将成为今年黑马的热门人选。(编辑:胡敏)

扫码下载智通APP

扫码下载智通APP