兴证策略:三个维度寻找有望低位修复的行业

前言:今年以来,市场资金面一直呈现存量博弈的状态,随着“数字经济”和“中特估”两大主线逐步明朗,两大方向吸纳了较多的资金筹码,而导致部分高景气方向股价出现了背离。从历史经验来看,一季度本身就是景气投资有效性较弱的时期,而进入二季度之后,市场整体的景气投资有效性会大幅增强。在当下市场主线动能相对减弱的阶段,景气投资有效性正阶段性回升,结合景气、股价表现以及拥挤度三大维度,后续有哪些方向值得关注?

一、二季度景气投资的有效性有望回升

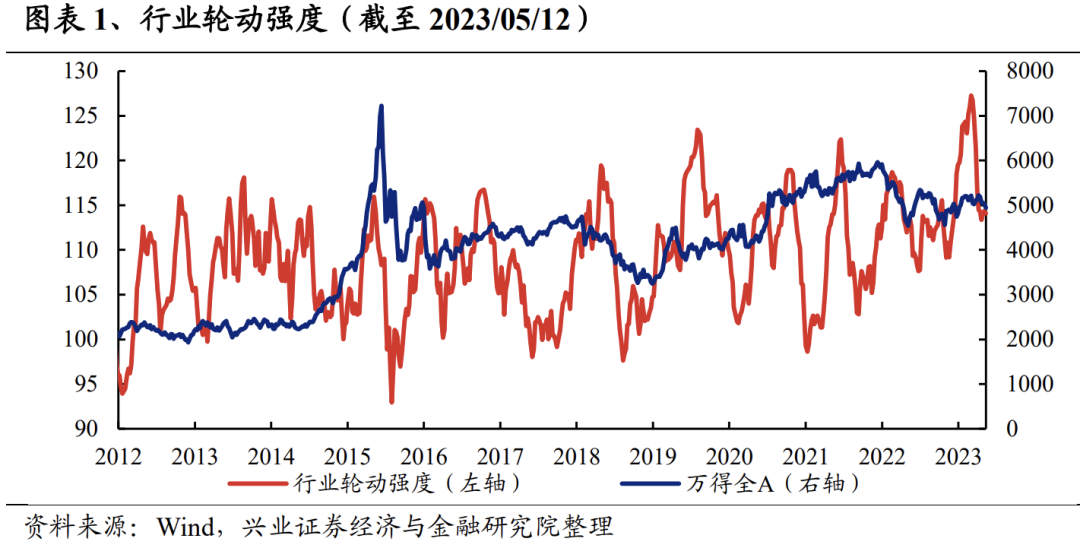

今年以来,市场资金面一直呈现存量博弈的状态,也使得“轮动”成为今年市场的主要矛盾,根据我们对一级行业近五日涨跌幅排名变动绝对值加总所构建的短期行业轮动强度指标,今年市场轮动强度中枢较往年出现了明显抬升。但这样的轮动其实并不是杂乱无序的,其背后实际上有着清晰的逻辑链条,即“一个大循环、两个小循环”——“一个大循环”是“数字经济”和“中特估”之间的轮动;“两个小循环”是“数字经济”与“中特估”内部的轮动。因此,我们会看到存量资金在“数字经济”和“中特估”两大主线上出现了明显的加仓,吸纳了大量的资金筹码,而导致部分高景气方向股价出现了背离。

随着3月和4月“数字经济”、“中特估”行情的接连演绎,近期市场主线动能开始减弱,轮动强度开始回升,景气成为更重要的投资线索。一方面“中特估”在贝塔修复后,逐渐进入到内部轮动、分化的阶段。另一方面,“数字经济”尽管调整已较为充分,但新一轮主线的形成仍需要时间。因此,在一个主线动能相对减弱的时间,景气提供的阿尔法权重在上升,叠加一季报披露完毕,市场开始关注那些处于低位,股价尚未反映的高景气方向。

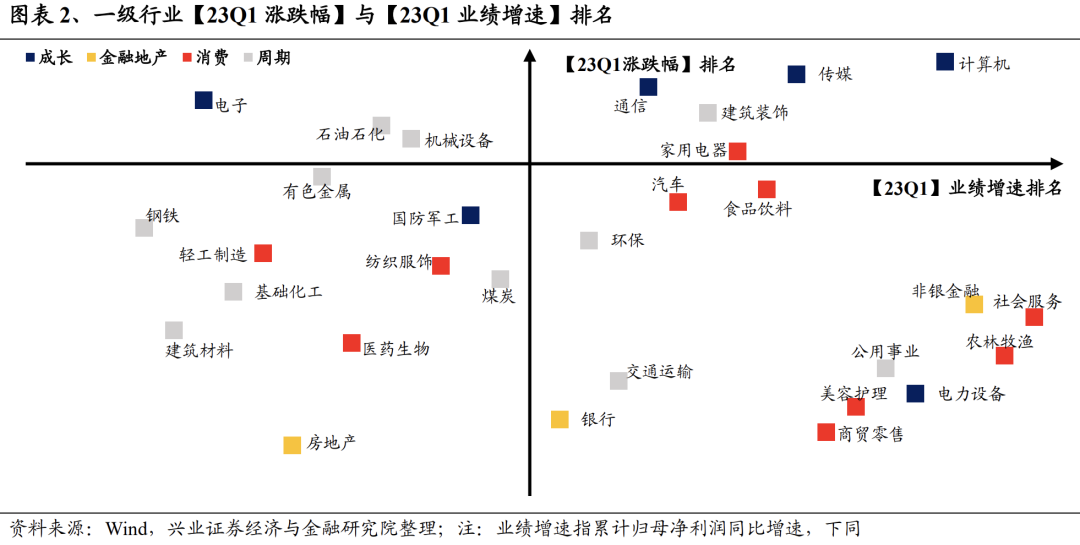

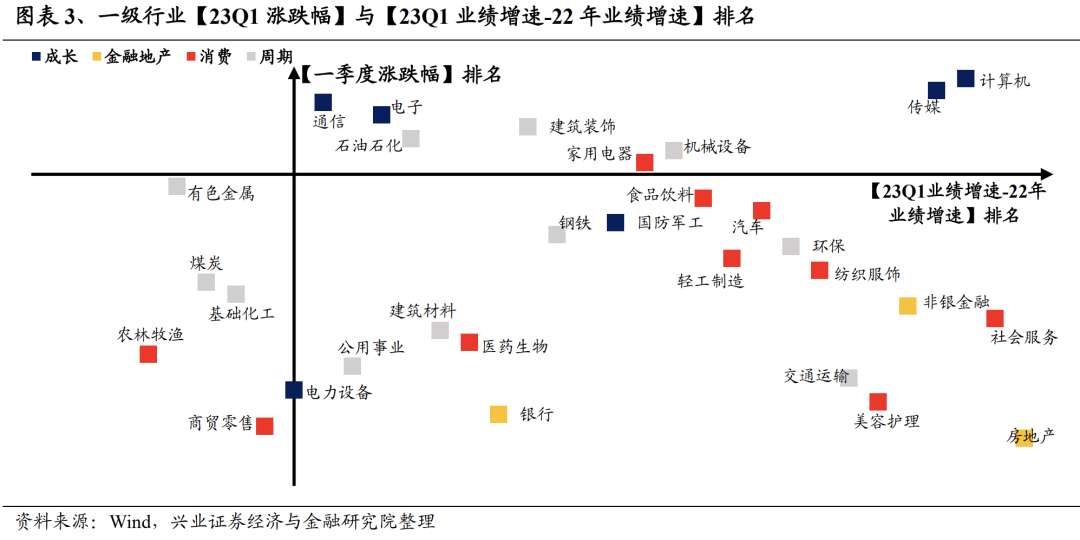

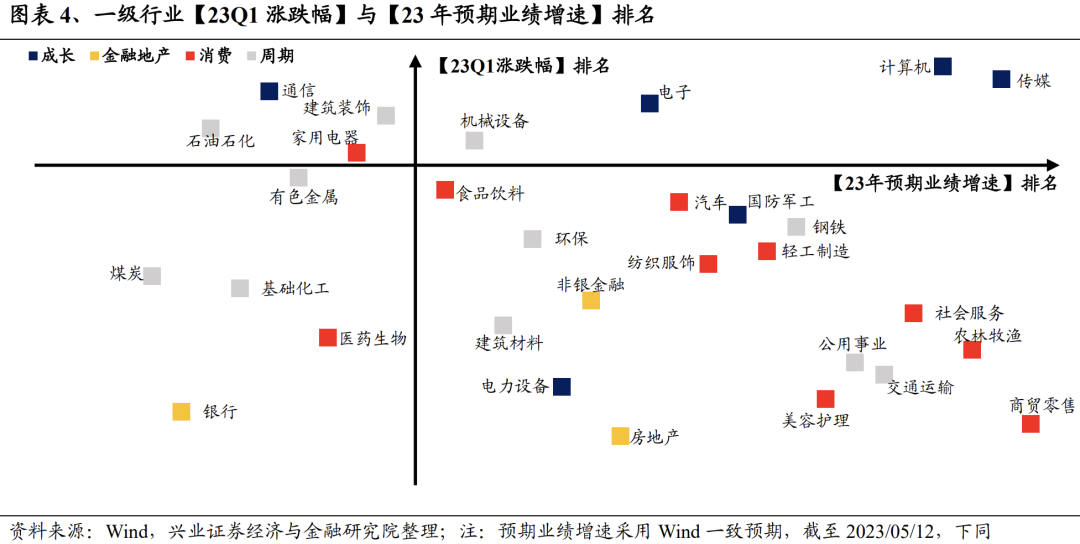

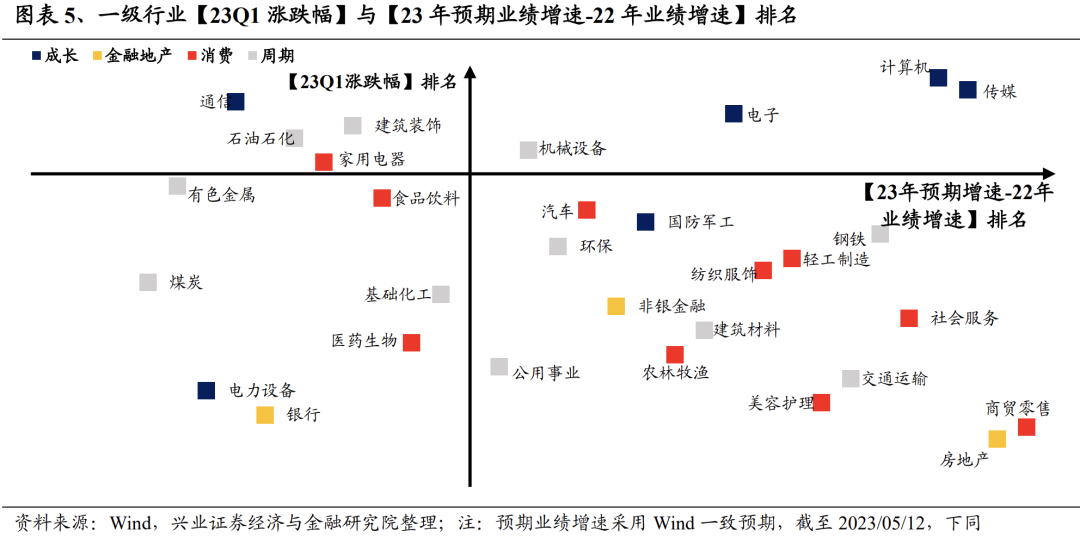

具体来看,通过对比一季度各行业的市场表现和业绩表现,仅有计算机、汽车、环保和医药生物等少量行业涨跌幅和业绩较为匹配,整体景气投资有效性较弱。全部一级行业【23Q1涨跌幅】排名与【23Q1业绩增速】排名、【23Q1业绩增速-22年业绩增速】排名、【23年预期业绩增速】排名、【23年预期业绩增速-22年业绩增速】排名的相关系数分别为-0.11、0.06、-0.17和-0.17,相关性较低,且多数呈现负相关。

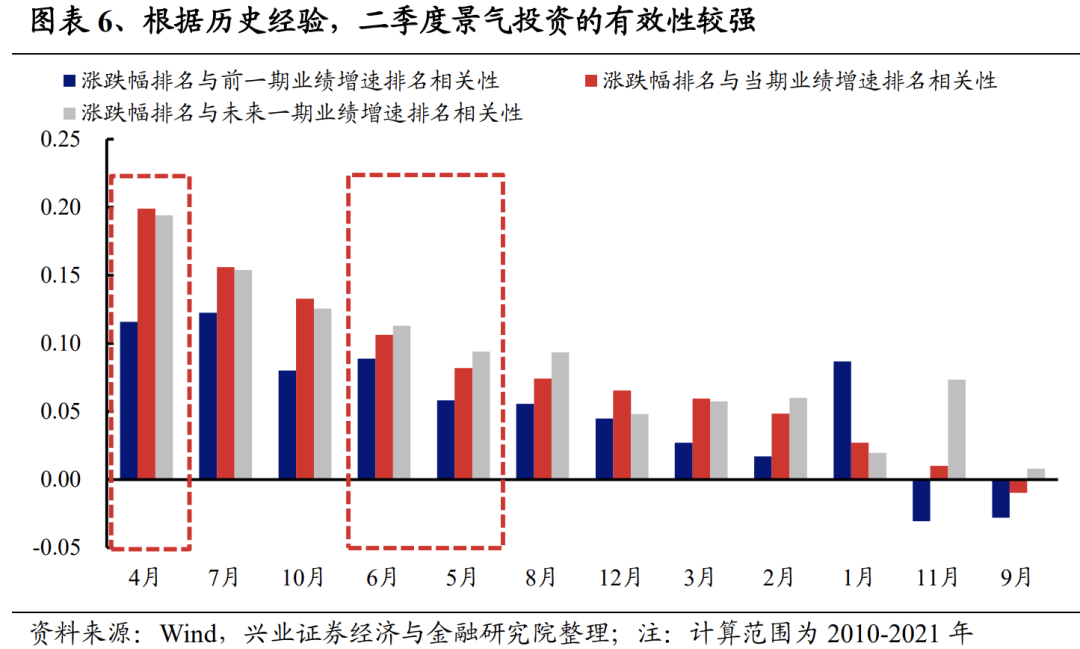

而且从历史经验来看,一季度本身就是景气投资有效性较弱的时期,而进入二季度之后,市场整体的景气投资有效性会大幅增强,过去10年(2010-2021年)的数据显示,4、5和6月个股涨跌幅排名与其当期业绩增速排名相关系数在所有月份中均较为靠前。因此,在景气投资有效性逐步回归的当下,此前一些股价尚未反映业绩的高景气方向大概率迎来修复的机会。

二、后续哪些方向值得关注?

随着当前市场景气投资有效性阶段性回升,我们可以从以下三个维度寻找有望修复的方向:1)年初至今涨幅相对一季度业绩改善表现仍靠后的行业;2)后续业绩预期改善较大的方向;3)拥挤度水平较低的行业。

2.1、23年一季度业绩改善尚未充分兑现的方向

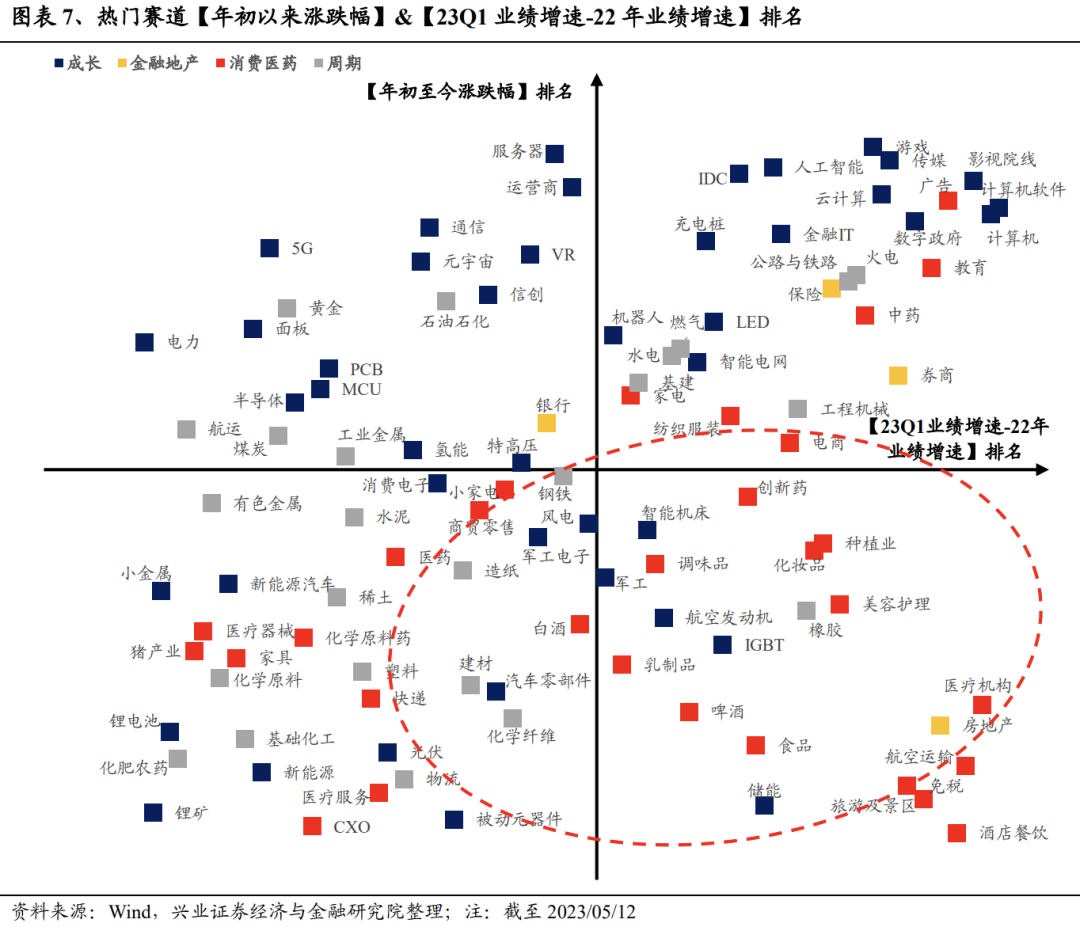

从23Q1业绩改善和年初至今(截至5月12日)的涨跌幅来看,出行链、医药、食品饮料和高端制造等部分板块或存在修复空间。出行链(酒店餐饮、航空运输、旅游及景区)、医药(医疗机构、创新药、美容护理)、食品饮料(食品、啤酒、乳制品)和高端制造(储能、航空发动机、IGBT)等细分方向【年初以来涨跌幅】排名远低于【23Q1业绩增速-22年业绩增速】,显示这些行业尚未充分反映2023年一季度的业绩改善,后续或存在修复机会。

2.2、后续业绩预期改善较大的方向

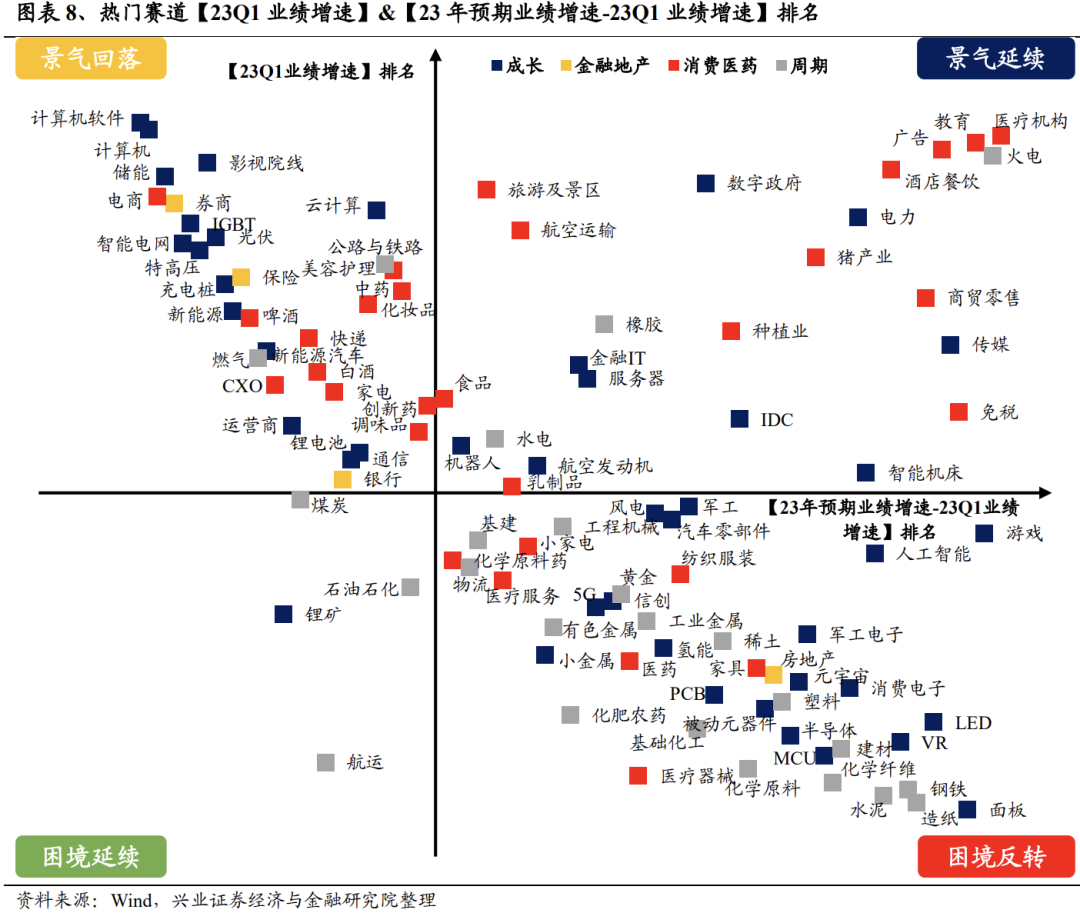

从2023年全年业绩预期增速和2023Q1实际业绩增速来看,TMT、出行链、材料、医疗机构以及火电等板块后续业绩弹性较强。参考【23Q1业绩增速】以及【23年预期业绩增速-23Q1实际业绩增速】排名数据,TMT(游戏、教育、面板、广告、LED、VR、人工智能等)、出行链(商贸零售、酒店餐饮)、材料(钢铁、水泥)以及医疗机构、火电等板块2023年一致预期净利润增速较2023Q1仍有较大改善空间,后续有望迎来业绩兑现机会。

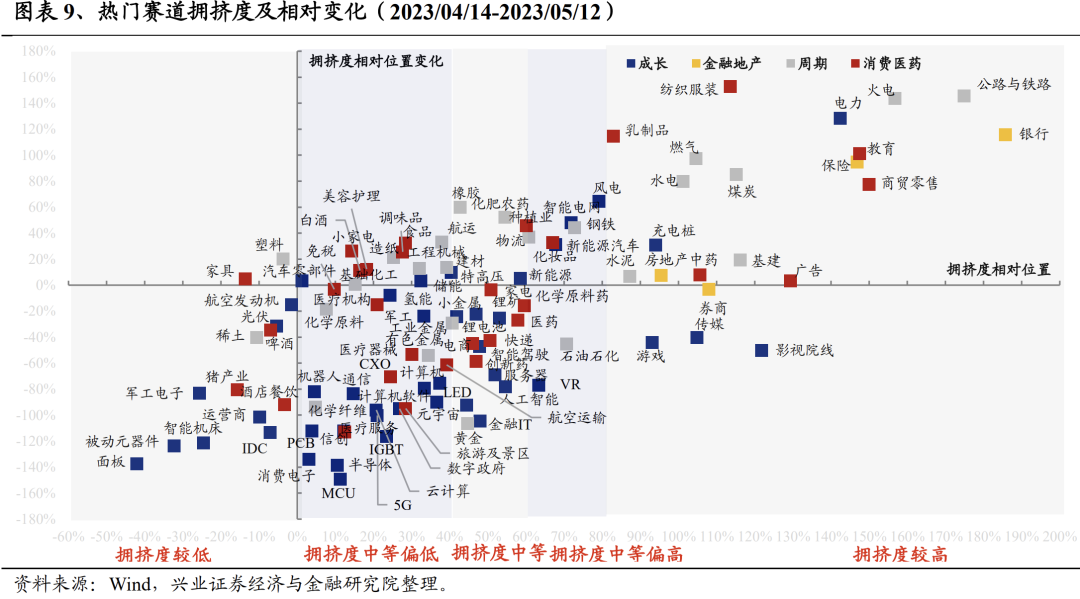

2.3、拥挤度低位方向

另外,根据我们独家构建拥挤度指标,对短期的择时有着较强指示意义,当拥挤度降至低位时,反映市场交易情绪已处于底部区域,未来一段时间股价有望迎来修复;而当拥挤度升至高位时,反映市场情绪存在短期过热的倾向,股价也通常会面临拥挤度消化的压力。因此可以结合拥挤度,关注目前在低位的行业。

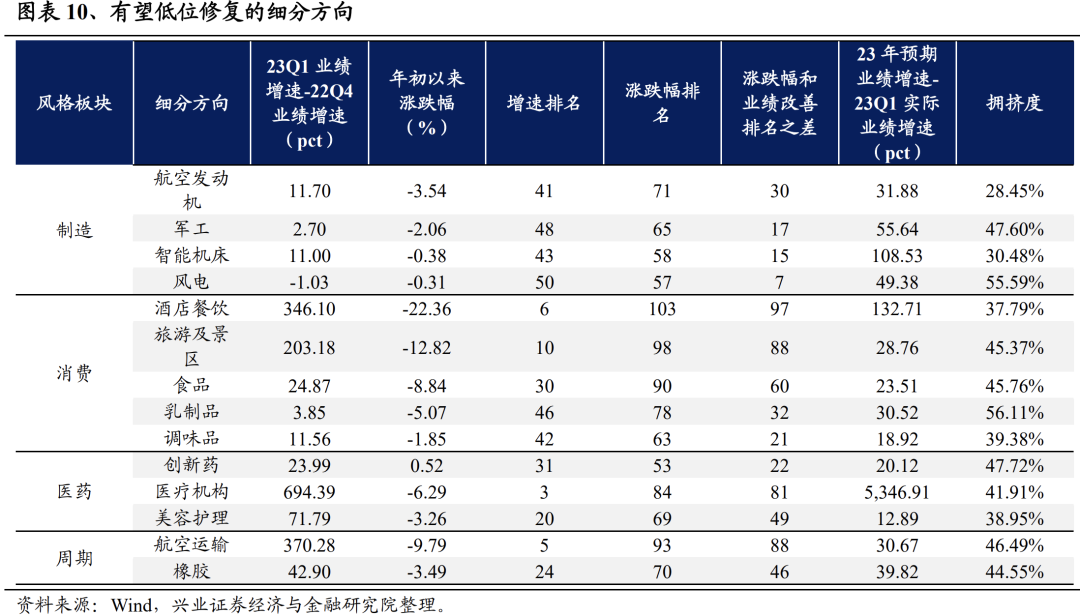

2.4、综合三大方向,后续有望修复的细分行业

结合【业绩改善尚未充分兑现】、【后续业绩预期改善较大】以及【拥挤度】三大指标,我们筛选23Q1业绩增速改善排名位于前50%、年初以来涨跌幅排名位于后50%、23年预期业绩增速高于23Q1实际业绩增速、且拥挤度小于60%(即拥挤度处于中等偏低及以下)的细分方向,主要集中在制造(航空发动机、军工、智能机床和风电)、消费(酒店餐饮、旅游及景区、食品、乳制品和调味品)、医药(创新药、医疗机构和美容护理)和周期(航空运输和橡胶)等细分方向,后续有望迎来修复机会。

本文编选自“尧望后势”微信公众号;智通财经编辑:陈筱亦。

扫码下载智通APP

扫码下载智通APP