招商证券:日央行会不会是下一只黑天鹅?

核心观点

日本央行(BOJ)曾加速推动全球负利率债扩张,如今等待转向时机、或将在未来一年成为全球下一只黑天鹅。2016年1月BOJ效追随欧央行推出了负利率政策,并于当年9月实施了收益率曲线管理(YCC)政策,随后全球负利率债券规模大幅扩张直至2020年中。随着疫后各国通胀中枢上移,欧央行率先结束负利率,去年12月BOJ亦超预期上调10年国债波动区间。我们在《弃旧立新的日本央行——日本央行行长提名点评》中指出,提名植田和男意味着日本央行正在等待转向时机。据称,近期植田将评估过去几十年的货币政策,或许是为转向铺路。若BOJ结束负利率与YCC,或将对全球资产形成外溢冲击。

关于日央行的YCC调整/退出方式,有三种可能:场景一今年中后期,扩大10年国债浮动区间至±75BP或以上;或场景二更激进的退出方式,例如彻底放开长端控制,以避免形成市场一致预期后加大政策成本等预期;或场景三转向重视中端国债收益率控制,同时因金融风险政策权重和外溢性压力而采取渐进措施。我们预计场景三概率较高,亦保持对其他风险场景的重视。转向影响:日本国内金融体系的脆弱性目前并不低,欧美金融冲击亦对其银行体系存在较为复杂的负面影响。日央行或加大对金融脆弱性和经济下行风险的政策权重,审慎考虑政策退出时间节点。在银行部门,由于大型银行积极扩展海外业务,其海外信贷在疫情冲击后出现了逐步的资质下沉和结构性高杠杆,特别是海外信贷投向之中的非银金融和保险行业,有传导欧美银行业冲击和利率波动的潜在风险。除大型银行的海外信用风险之外,区域性和信金银行(Shinkin Bank)资产端的国债利率风险为近十年来最高,主因区域性和信金银行持续增加债券投资组合的久期。在非银部门,日本企业养老金风险较低,但人寿保险机构有可能积累类似英国LDI养老金类似的金融脆弱性问题。从日央行QQE政策外溢效应来看转向冲击。QQE曾显著压低10年日债收益率,并通过套息交易和日资海外配置亦长期拉低了美债和其他国债收益率,即使未来渐进式的政策变化也会形成显著外溢性。

具体来看:1)随着欧央行等退出负利率和日央行22年底调整,全球负利率债券规模从20年峰值的18.4万亿美元自23年初已降至0附近,若日央行调整会进一步或将进一步打击负利率受益资产。2)目前已较脆弱的美国信用市场,日资所持美国企业债规模在3500亿美元左右,美国IG市场总规模近8万亿美元,日资占比约4.4%。日资所持澳大利亚国债占比约12%,欧元区易被市场集中做空的意大利和西班牙约4%。新兴方面,日资在墨西哥和印尼国债市场占比亦在2%以上。日本险资等机构资金回流在22年累计超过2000亿美元,预计在政策调整预期下该趋势将会持续,叠加美元指数回落、日元或进一步升值、同时流动性重新分配对日本股市形成利好,特别是长期超低利率环境下利润承压的银行部门,但对此前日资持有的境外资产则将呈现利空冲击。

正文

一、日本央行超宽松政策的序曲和谢幕

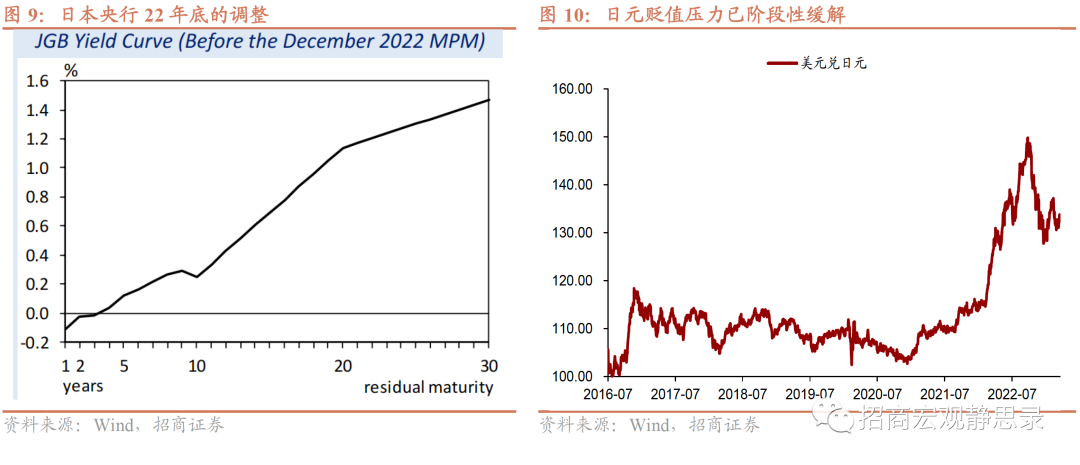

作为日本央行YCC的背景,2013年黑田东彦就任日本央行行长、配合安倍政府“三支箭”推出QQE的时候,欧美等发达经济体央行的扩张性货币政策背景下,日元汇率持续升值趋势、较危机前已超过30%,美元兑日元在低于80水平,长年通缩问题加剧、出口竞争力受损。黑田的QQE政策帮助形势出现了扭转,继而在2016年1月效追随欧央行推出了负利率,并于当年9月实施了收益率曲线管理(YCC)政策,加速推动了全球负利率债券规模的大幅扩张。日本央行2016年的YCC框架为固定短端利率在-0.1%和控制国债长端利率浮动范围在0±0.1%,固定价格而以数量(无限量购债)出清。之后,日本央行在2018年和2021年分别扩大浮动区间至20和25个BP,当时被市场解读为正常的技术性调整。

疫情冲击之后,发达经济体的通胀中枢上移,欧央行于22年7月退出了负利率时代。22年12月,BOJ超预期上调10年国债波动区间至±50BP。2022年一季度起,随着美联储启动加息周期,日本和欧美货币政策不同步,日元逐渐形成贬值一致预期,美元兑日元在10月贬值至146附近,输入型通胀压力增加、当月CPI同比达到3.7%。日本国债收益率曲线出现扭曲,市场一致预期下,年中曾出现过日本10年国债期货受国际投资者冲击而触发熔断机制。加之日本央行行长黑田任期将至、23年春季工资谈判预期较强,日本央行YCC所形成的扭曲难以持续,12月BOJ超预期扩大国债波动区间,新任行长植田亦在计划评估过去几十年的货币政策,或为转向铺路。若BOJ结束负利率与YCC,很可能将对全球资产形成较大的外溢性冲击。

尽管新任行长植田和男近期表态较预期而言偏鸽,市场仍对4月日本央行议息会会否修改前瞻性指引等近期的风险场景保持警惕,部分是由于美国银行业风险使得美联储加息预期降温、美债收益率回调,外部压力消退的时期可能为日本银行调整收益率曲线控制政策提供了窗口。

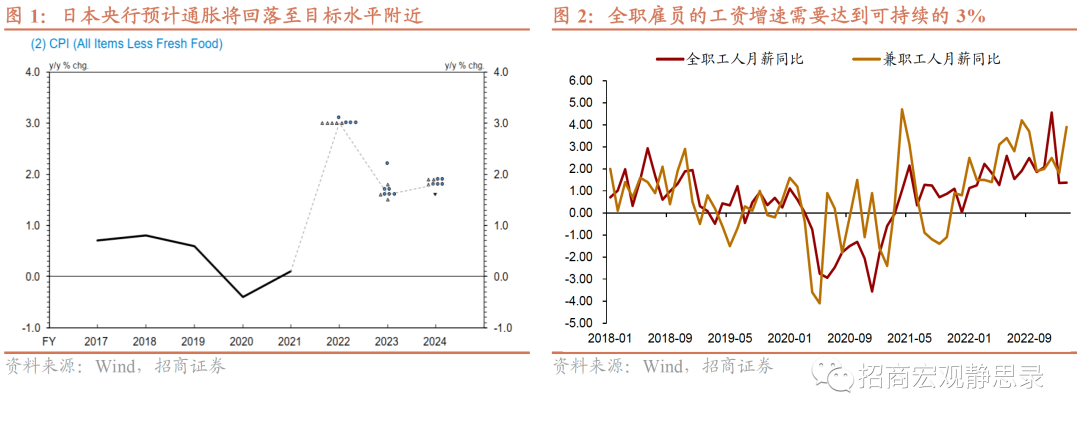

而植田的近期偏鸽表态,或因受到长期超宽松环境下日本金融体系所积累的脆弱性的限制,欧美金融冲击亦对其银行体系和经济基本面存在一定影响。通胀动态方面,目前通胀和劳动力市场对于日央行宽松货币政策的约束仍然可控,日央行认为尚需观察通胀动态中是否出现了企业人力资本回报因素而致使的正式雇员工资上涨达到名义3%和实际1%的可持续环境。

1)面对海外经济增速下行风险增加,日本央行后续或对经济增速和通胀的预测展望做出相应调整,谨慎考虑宽松货币政策的具体变化节点。在23月1月的经济展望中,日本央行已因海外经济体放缓偏离基线情景和前景不确定性,而将23财年的经济增速中位数下调了0.2个百分点。据IMF最新估计,预计美国银行业在二季度进一步收紧信贷条件对未来一年实际经济增速的影响可能达到0.44%,对欧元区的影响约在0.45%。而且如果美联储维持3月议息会表态的基准情形,23年将政策利率在限制性水平而不转向降息,那么滞后时期的深度衰退风险会进一步加大。

2)通胀和劳动力市场方面,尽管日本23年2月CPI达到3.3%(前值4.3%),目前的关键并不在于具体读数,而是在于通胀是否通过产出缺口改善而生产的,亦即在供给侧和能源食品等成本价格冲击消退之后,通胀是否仍能够保持在2%。日本央行认为这要求名义工资具备3%的增速,实际工资增速能保持1%。应注意到,2016年9月日本央行推出的新政策框架包含了通胀超调承诺,即在经济周期内平均2%为通胀目标,以应对长期通缩环境所形成的通胀预期

日本央行预计,核心CPI将在23财年增长1.8%,24财年回落到1.6%。随着日元贬值压力缓解和进口价格回落,通胀压力整体有限。

工资增速方面,日本工资增速长期不达目标存在结构性因素,通胀预期调整和疫情冲击使得工资开始上涨,特别是兼职劳动者(图2)。但是,企业人力资本投资和劳动生产率的低迷,意味着全职正式雇员的工资增速上行难以持续,整体工资增速的预测仍不乐观。

分原因来看,1)劳动力市场的结构变化,1990年代开始兼职劳动者的占比持续上行,2010年代开始女性和高龄劳动者的供给增加,因此抑制了整体工资水平的上涨。疫情和人口因素来看,女性和高龄劳动者的供给正在放缓,因此外籍劳动者的回归速度会对兼职工人的高工资增速形成明显影响。不过,整体而言,日本劳动力市场的供给侧约束并不如美国严重。

2)通胀预期。从23年春季工资谈判来看,通胀预期有明显改善。

3)企业的人力资本投资和劳动生产率持续低迷,以及其他制度性因素,例如日本正式雇员在劳动力市场的流动性很低,此类因素亦未见改善迹象。

二、日央行或加强对中端利率的重视

关于日本央行收益率曲线控制政策框架的调整方式,目前主要存在三种可能:场景一,在23年中后期,进一步扩大长端10年国债收益率浮动区间至±75BP。抑或场景二,更激进的退出方式,例如彻底放开长端利率控制,以避免形成市场一致预期后反而加大政策成本等等预期。

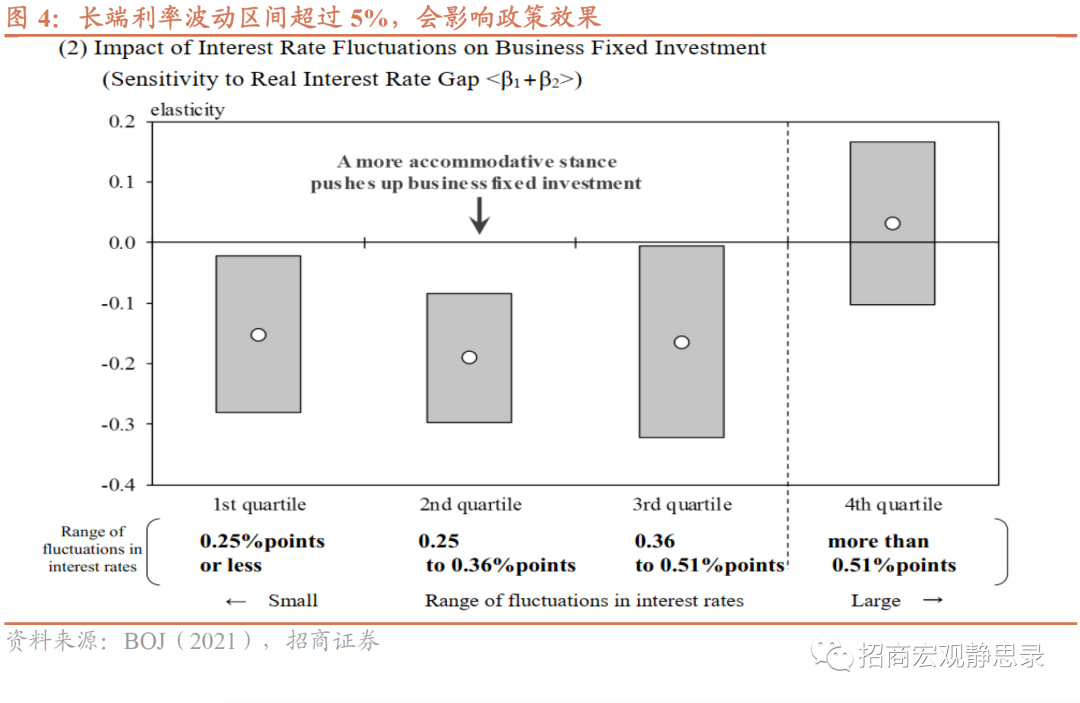

对此,我们更倾向于场景三,日本央行有转向重视中端国债收益率控制的可能性,同时或因金融风险政策权重和外溢性压力而采取渐进措施。我们亦保持对其他激进调整的风险场景的重视,但是根据日本央行对于2016-2020年收益率曲线控制政策的评估,应注意到:针对场景一的扩大长债浮动区间,日央行评估认为长端利率浮动区间超过目前±50BP后,对固定投资的政策效果反而减退。针对场景二的激进退出方式,这需要在10年国债收益率稳定在较低水平的时期进行,否则会对美国国债、特别是美国信用市场,澳大利亚、英、法等其他发达经济体国债市场形成显著的外溢性冲击,同时部分新兴经济体有资本流出风险,日本央行需要面对较大的外部压力。而我们所进行的反事实分析表明,日央行截至23年2月的净购债仍将10年国债利率压低了40BP左右,扩大浮动区间至75BP以上或者完全放开的话,10年日债收益率存在明显的上行风险冲击。在2016年9月,日本央行推出了固定短端利率在-0.1%和控制国债长端利率浮动范围在0±0.1%的政策框架,固定价格而以数量(无限量购债)出清。一般而言,经典的货币政策影响短端、传导至长端利率后,通过长端利率来影响总需求,作用于私人部门的消费、投资、雇佣或裁员等等,进而影响产出缺口和通胀,日本央行的收益率曲线控制即是直接对长端利率进行校准。另外,一般货币政策在短端到长端利率的传导过程中,前瞻性指标是强化有效性的重要一环,而日央行控制收益率曲线的承诺,如果市场认为可信,则可以较低成本去实现政策目标。但是,日本央行认为在日本经济体长年陷入资产负债表衰退的背景下,其低利率对产出缺口的传导渠道更多是通过汇率和股市,而非融资成本的降低,因此综合评估2016-2020年来看:首先,相比长端利率,反而是中短端利率对于产出缺口和通胀的影响更为明显,应强调日央行转向重视5年国债收益率的可能性并不低。同时,此方案需要日央行提前进行较明确的前瞻性指引,以避免后市过度波动。其次,如果超长端的20年国债收益率过低,实证显示对于消费者信心会有显著负面影响。最后,对于固定投资而言,其与长端的10年国债收益率相关性更高,但是长端利率的浮动区间超过±0.5%之后,政策效果反而边际减退。如果10年国债收益率仍有上行波动风险,那么扩大浮动区间、或者事实上允许退出收益率曲线控制政策退出的措施,不仅会对其他发达经济体形成外溢性冲击,亦会对日本已长期低迷的私人部门固定投资造成负面影响。

三、日本央行转向的影响

根据日本央行评估,日本国内金融体系的脆弱性目前并不低,欧美金融冲击亦对其银行体系存在较为复杂的负面影响,这与长期低利率环境和金融机构的利润压力有关。因此,近期的欧美银行业冲击或加大日本央行对于金融脆弱性和经济下行风险的政策权重,并更审慎考虑其宽松货币政策退出的时间节点。具体来看日本金融系统的脆弱性:

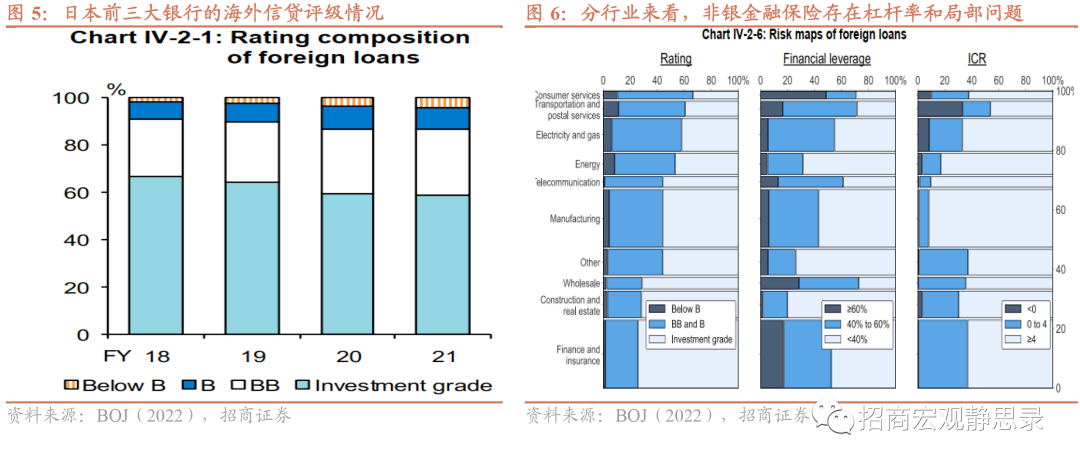

其一,从银行部门来看,1)由于日本的大型银行积极扩展海外业务,其海外信贷在疫情冲击后出现了逐步的资质下沉和结构性高杠杆,特别是海外信贷投向之中的非银金融和保险行业,有传导欧美银行业冲击和利率波动的潜在风险。日本三大主要银行的非投资级别贷款(BB级别及以下)占比在疫情后从30%的水平升至40%(图5,Financial System Report 2022),整体水平并不高,但是存在局部的结构性脆弱环节。分行业来看,根据三大行的海外信贷风险指标(图6),风险点集中在非银金融和保险行业,即使较安全的投资级别贷款也存在高杠杆问题,杠杆率(有息债务/总资产)指标反映该部门未偿还海外信贷中接近20%的部分杠杆率超过60%,超过30%的部分杠杆率在40%-60%。这是近年来日本大型银行重点业务方向所致使的,疫情冲击后,日本三大行对海外非银金融和保险行业的贷款增速在2021和22年均达到40%-50%的水平。具体来看,在大型基金方面,未偿还贷款中非投资级别占比已接近50%(相比部门整体的非投资级别占比在30%以下)。尽管美联储本轮加息预计已近尾声,但美债10年期收益率已先行反映了经济下行和23年转向降息等预期,后市有可能出现波动,高杠杆和非投资级别比例等特征均指向此类资产会对利率波动更为敏感。而在保险资金方面,亦有受到欧美金融行业风险传导的潜在风险。由于疫情后居家办公趋势和商业办公楼空置率的居高不下,叠加利率上行,美国保险机构的资产端约有5700亿美元商业地产抵押贷款和1990亿美元的CMBS,考虑到金融危机后的常年整固下其具有固定利率和长期限特征,在较小比例违约损失的假设下(例如5%),保险机构损失的量级在几百亿美元的水平、整体可控,但应注意有可能引发一致性悲观预期和资金外流。2)除大型银行的海外信用风险之外,区域性银行和信金银行(Shinkin Bank)资产端的日债利率风险为近十年来最高位,主因区域性银行和信金银行近年来持续增加了其债券投资组合的久期。

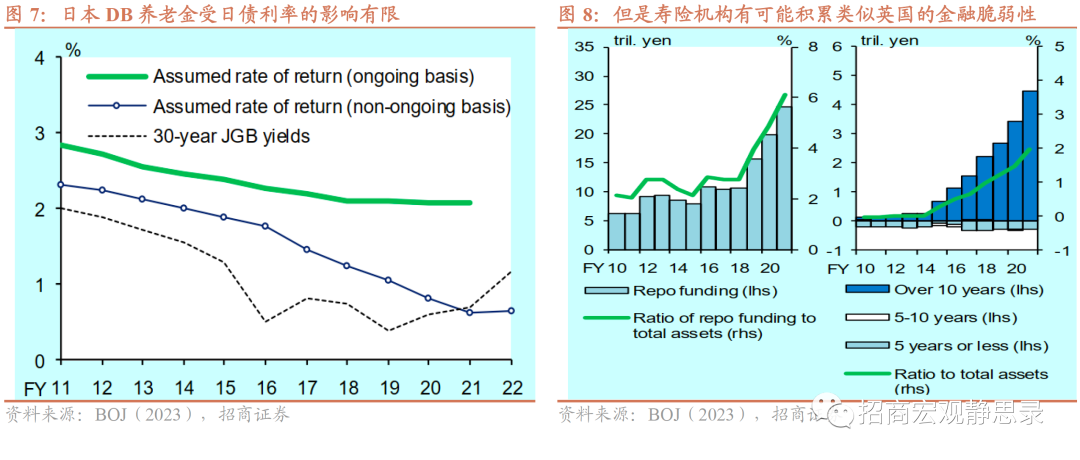

其二,从非银部门来看,根据日本央行(Financial System and Bank Examination Department, 2023)的评估,日本的人寿保险机构有可能出现和英国负债驱动型LDI养老金类似的流动性问题,需要密切关注寿险机构潜在的系统性影响。2022年三季度,英国特拉斯政府财政政策引起英国国债长端利率大幅上行,英国养老金陷入高杠杆所致的保证金追加和流动性紧缩冲击,进一步导致国债市场动荡和英央行介入干预。传导机制中的一个根本原因是,英国DB企业养老金系统在2004-05年引入了负债端的市值法估值体系(the Pension Act 2004, the Financial Reporting Standard 17),2008年后的长期利率下行环境导致负债端市值上升,致使英国DB养老金采用LDI策略以匹配资产端,在加杠杆的同时采用利率互换IRS做空利率以增加收益。对比来看,日本央行认为虽然在长期的通缩环境中,日本养老金机构对国债利率风险考虑较为充分,但是寿险机构在会计制度和收益率寻求等方面的风险激励机制与英国养老金类似,有可能导致未来出现类似的流动性冲击。1)日本寿险机构正在落实市值法估值的监管制度,而且据评估,日本险资机构已经在新规压力下采取了和英国DB养老金类似的策略,即为了削减资产和负债端的久期错配,而转向长期债券、增加杠杆和利率互换的使用。压测表明,如果日债收益率上下浮动50个BP,其负债端变化无法覆盖资产端变化的部分——以ESR指标(净资产/风险金额,考虑到利率风险等压力)表示——会分别变动11%和19%。2)日本企业养老金的风险的此类风险较小。其加杠杆以寻求收益的风险激励较小,主因其会计制度限制了利率变化的传导。具体而言,日本养老金在持续运营假设下所使用的负债端贴现率是长期预期投资收益率,在非持续运营(即养老金面临终止)假设下所使用的贴现率为过去五年移动平均的市场利率。日本养老金的流动性(现金和存款)比例较高,债券持有比例在40%左右(相对于英国的70%左右)。

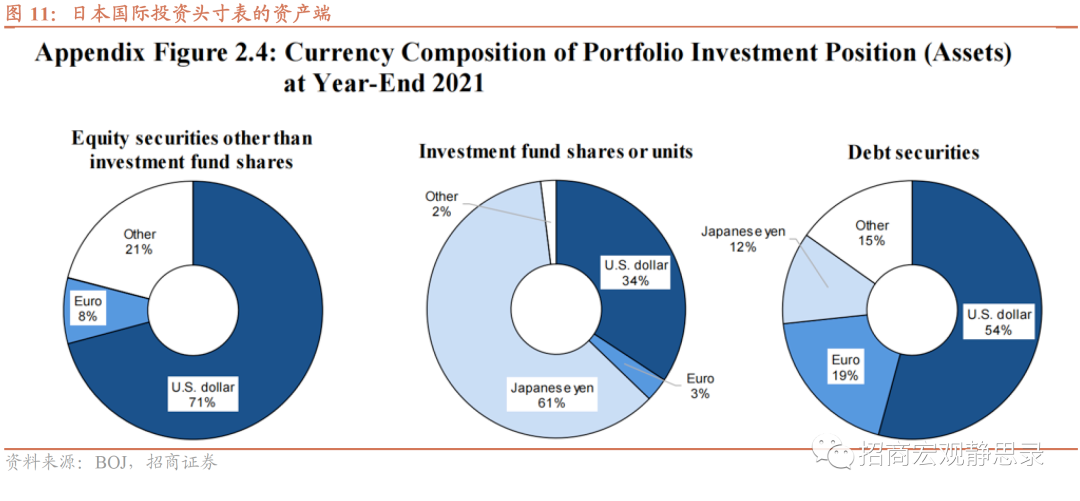

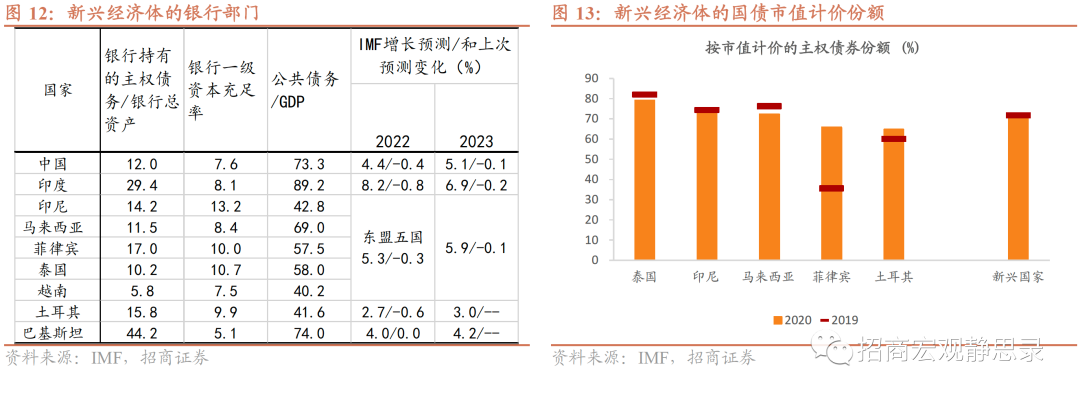

四、从日央行QQE政策外溢效应来看转向冲击

日本央行的QQE曾显著压低其10年国债收益率,长年以来套息交易和日资海外配置亦拉低了美债和其他国债收益率,即使未来出现渐进式的政策变化,预计也会对美国和其他经济体形成显著的外溢性。首先,随着欧央行等退出负利率和日央行22年底调整,全球负利率债券规模从20年峰值的18.4万亿美元自23年初已降至0附近,若日央行调整会进一步或将进一步打击负利率受益资产。从零息通胀保值债券的角度来看黄金,其与实际利率的相关性在实际利率为零附近较高,且与全球负利率债券规模呈正相关关系。如果日央行进行框架调整,会进一步令黄金价格与实际利率的关系脱敏。其次,如果日本央行改变收益率曲线控制框架,或推动日本存量资金回流和加速国际资本增量流入日本金融市场,这会对美国国债和信用市场形成一定的收益率上行压力、澳大利亚英法等发达经济体的国债收益率亦有明显影响,同时部分新兴经济体有资本流出的风险,存在显著的溢出效应。日本超长期的货币宽松形成了其特殊的国际投资头寸表结构。截至2021年底,日本净资产头寸达到411.2万亿日元的历史新高,资产端的债券项下美元占比54%,欧元19%;股票项下美元占比71%,欧元8%。1)对美国信用市场有一定冲击,因为日资所持美国企业债规模在3500亿美元左右,美国USD IG市场总规模接近8万亿美元,占比约4.4%。2)部分发达经济体的国债收益率会受到影响,因为日资所持澳大利亚国债占比约12%,荷兰约11%,法国约7%,爱尔兰超过15%,英国、美国和比利时约5%上下,特别是欧元区较脆弱性、易被金融市场集中做空的意大利和西班牙约4%。3)新兴经济体方面,日资在墨西哥和印尼国债市场占比亦在2%以上。在本轮美联储加息周期,新兴经济体抵御典型的国际收支冲击的能力整体上有所增强,但是印尼存在市值法计价国债份额较高、银行部门持有国债占总资产比例较高的问题(图12)。如果日本央行最终决定进行调整国债收益率曲线控制框架,渐进式的调整方式会引致市场一致预期、加大政策成本;但是较激进的调整措施会显著加大对其他经济体的外溢性。两相权衡之下,我们倾向于将外压所致的渐进式调整作为基准情形。日本险资和银行所主导的资金回流在2022年累计已超过2000亿美元,预计在政策调整预期下该趋势将会持续,叠加美元指数回落背景,日元或进一步升值、同时流动性重新分配对日本股市形成利好,特别是长期超低利率环境下利润承压的银行部门,但对此前日资持有的境外资产则将呈现利空冲击。

风险提示:

海外政策超预期。

本文编选自“招商宏观静思录”,作者:张静静,张岸天;智通财经编辑:汪婕。

扫码下载智通APP

扫码下载智通APP