兴证宏观“远方的风景”系列之一:中国企业“龙头”2.0

本文选自“王涵论宏观”微信公众号,作者王涵,原标题《【兴证宏观】“龙头”2.0——“远方的风景”系列专题报告》。

十九大报告提出,“我国社会主要矛盾已经转化为人民日益增长的美好生活需要和不平衡不充分的发展之间的矛盾”,未来“我们要在继续推动发展的基础上,着力解决好发展不平衡不充分问题,大力提升发展质量和效益”,这改变了中国长周期的经济前景。因而,我们推出“远方的风景”系列报告,浅谈我们的一些观察及理解。

本系列报告的第一篇报告,我们主要将注意力放在中国的企业上。十九大报告指出要“培育具有全球竞争力的世界一流企业”。这个提法的背后是,中国早已是全球的世界工厂,但中国企业一直被市场所诟病的是附加值低,大而不强。然而,我们应该注意到,近几年中国企业可能正处于一个从“量变”到“质变”的过程中,部分中国企业已经开始能够挤入全球前列,这将对整个中国资产的定价逻辑产生影响。

曾经的中国企业——高产量、低附加值

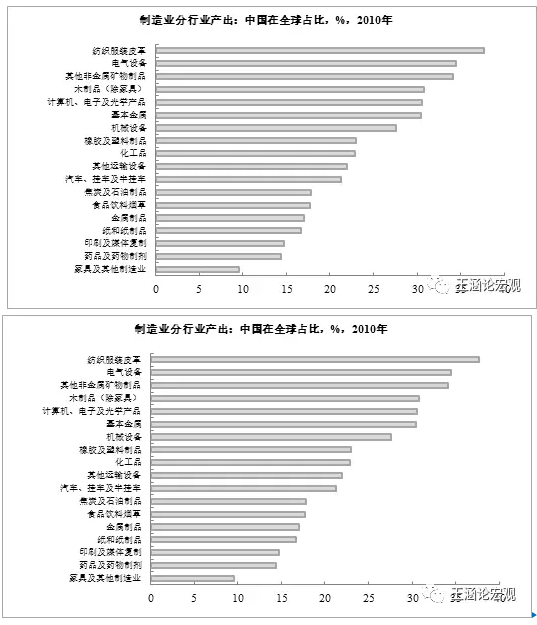

中国企业已是“世界工厂”。加入WTO之后,中国企业逐步加入全球分工。经过过去十几年的快速发展,中国已然成为世界工厂。中国整体制造业产出在全球的占比达到20%,各行业占比在10%~38%之间。

但是,中国的附加值低于全球平均水平。但过去不论是国内投资者还是海外投资者,都不会将中国看作是一个制造强国,而只是一个制造大国。中国制造业的增加值率是低于全球平均水平的,而且这种情况几乎出现在所有行业中。这背后的原因在于如果将中国看作一个公司,这个公司的起步源于利用人口基数,低廉的劳动力成本,参与到全球分工中,进而得以获得技术进步以及资本积累。因而,过去中国经济在全球的分工体系中主要参与的是低增加值率的部分。在这种情况下,投资者始终是以一种“工厂”的视角去看待中国企业。

图表:中国已经是“世界工厂”:制造业产出占全球比例约25%

近几年在发生一些变化:市场已知的——“做减法”

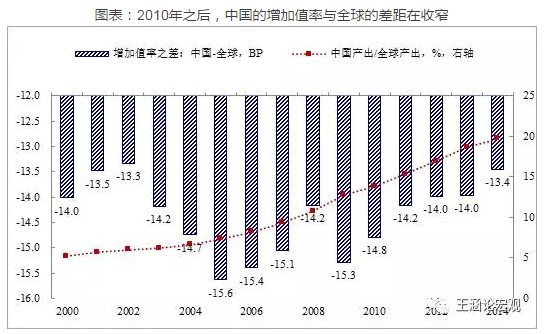

2010年之后,中国的增加值率与全球的差距在收窄。2000~2010年间中国的产出在全球占比快速上升,由5%左右上升至10%,这个过程中中国增加值率与全球的差距在不断扩大。但最近几年,事情在发生一些变化。2010年之后,中国产出在全球的占比仍在继续上升,但中国增加值率与全球的差距由扩大转为收窄。

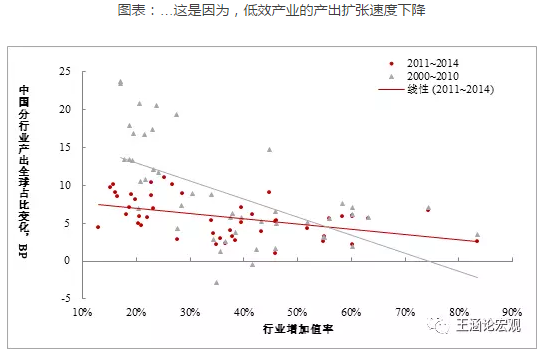

这是因为传统行业在“做减法”。这背后有两个原因:一是随着国内要素成本抬升,部分盈利空间低的行业开始向外转移(或者不再向中国转移),这使得低效行业产出在全球占比上升放缓。二是企业盈利能力自2011年末开始快速下滑,这倒逼传统行业开始调整产业结构。2016年开始的供给侧改革更是加速了这一进程。过去产能过剩抑制了企业的定价能力,而随着产业整合,龙头企业市场份额提升,其定价能力以及获取附加值的能力上升。

被市场忽略的——企业在从“量变”向“质变”演变

过去几年中国企业的确在发生变化,但主要在于传统产业的整合,这是市场普遍的看法。然而,我们想指出的是,实际上除了“做减法”以外,中国企业在全球的地位也在发生变化。随着中国经济体量的增长,中国企业可能也不仅仅是一个“世界工厂”的角色,也开始在一些行业挤入全球前列。

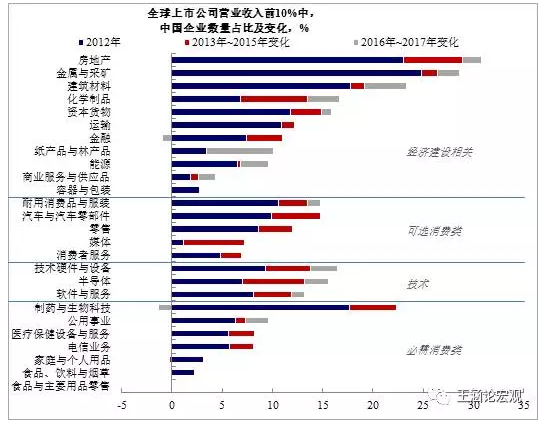

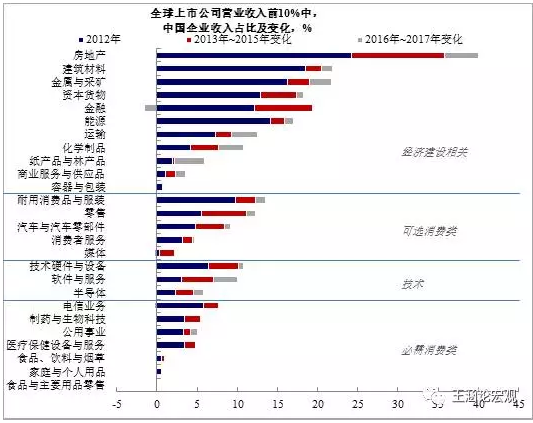

中国企业已经做大。中国企业加入全球分工的过程,也是中国企业不断长大的过程。与中国产出在全球占比不断上升相伴随的是,中国企业的营收占比也在不断上升。从某种意义上来说,中国企业已经做大了,尤其是和经济建设相关的房地产、工业等行业,这些行业的上市公司中,中国企业的营业收入已经可以占到全球的15%~20%左右。

图表:全球上市公司中,中国企业的营收占比已达到15%~20%左右

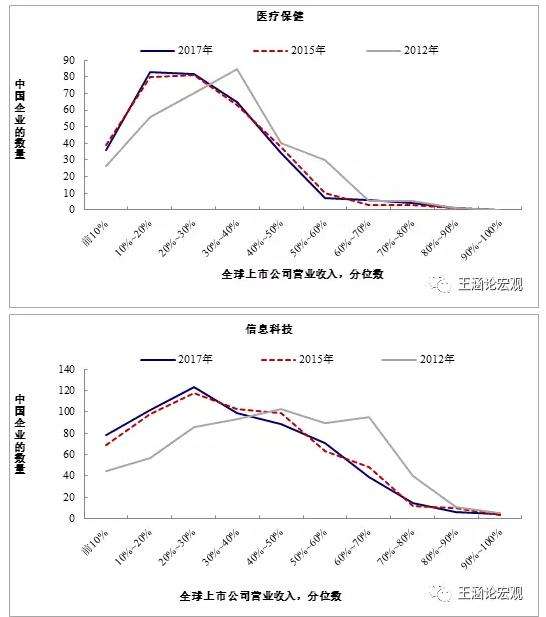

更重要的是,中国企业已经开始做强。如果我们将全球上市公司的营业收入按照高低排序,可以发现全球营收前10%的公司中,已经开始出现不少中国企业的身影,而且这一比例还在不断上升。这意味着,中国不仅仅只是一个“工业园区”,或者只是一群“小作坊”,而有一部分中国企业从收入的体量上来看已经能够进入全球前列。

分行业来看:传统行业基数高继续扩,新兴产业基数低高增长。一方面,传统产业,尤其是与经济建设相关的行业,中国企业在全球营收前10%的企业中的占比本身就很高,这与中国本身经济体量已经变大,且投资性需求仍然较高有关。而且过去几年这些传统产业的占比仍在扩大。另一方面,可选消费类、技术相关产业,尽管此前的占比较低,但过去几年增长速度很快。

这从日经新闻网的统计中也可以看出。日经新闻网对全球47个品类进行了市场份额的调查,位列全球市场份额前五的中国公司,由2014年的27个,上升至2015年的35个。2014年中国有6个品类的产品市场份额居全球第一,2016年这个数值升至7个。中国的优势行业出现在一些传统行业,包括钢铁、原油运输等行业,以及部分可选消费品,包括洗衣机、冰箱、空调等。但也出现在很多新兴产业,包括电脑、路由器、摄像头、光伏电池等。

图表:部分行业已经开始”做强”

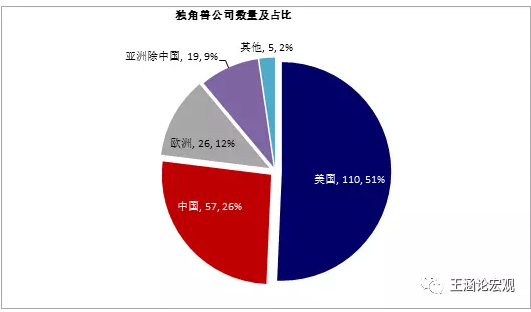

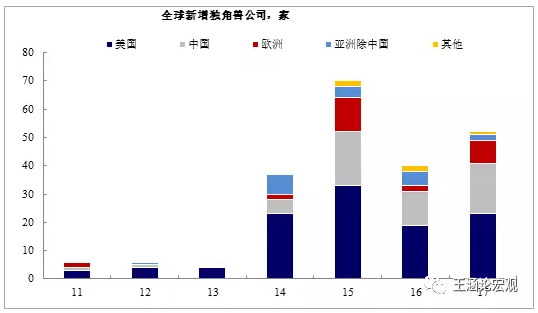

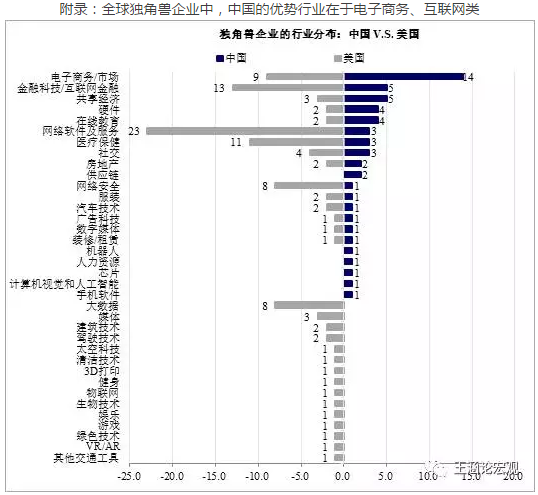

中国在全球新兴产业中崭露头角,从全球独角兽公司的分布也可看出。我们知道,独角兽公司往往是指那些成立不到10年但估值10亿美元以上的科技创业公司,因而它们往往代表着全球最有潜力的创新公司。自2014年起,中国在新增独角兽中的占比快速提升,至今在全球217家独角兽公司中中国已占有57席,接近全球的30%。从分行业来看,和美国相比,中国的优势集中在电子商务、互联网、共享经济等方面(图表)。

图表:中国的独角兽公司已在全球占比接近30%

图表:2014年起,中国在新独角兽中占比快速提升

中国企业国际地位变化的背后,是中国企业开始逐渐具备“做强”的条件。

“有钱”:依托于中国经济过去的高速增长,中国企业已完成了初始的资本积累,同时供给侧改革“做减法”也使得企业的盈利能力得以恢复。这意味着中国企业开始具备继续向外开拓市场的资本。

而“有钱”一定程度上也意味着“有技术”:一方面,研发需要大量的资金支持;另一方面,技术提升可以直接来自于并购。事实上,我们看到美国的科技公司,其自身的研发和并购往往是并驾齐驱的。以美国三大科技巨头为例,Google公司,2012~2016年间,其R&D支出为499亿美元,而期间其并购支出为87亿美元,而这仅是其104起并购中披露并购金额的24起的总额。Facebook公司[1],这五年间R&D支出为162亿美元,而期间并购支出为217亿美元。Apple公司这两个数字分别为320亿美元和91亿美元。

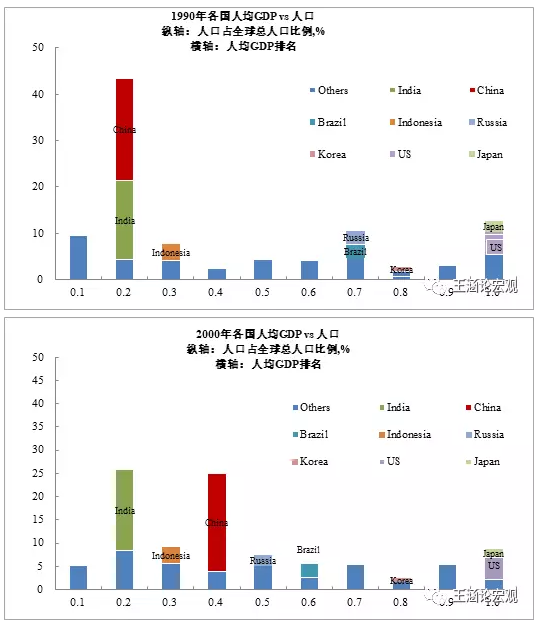

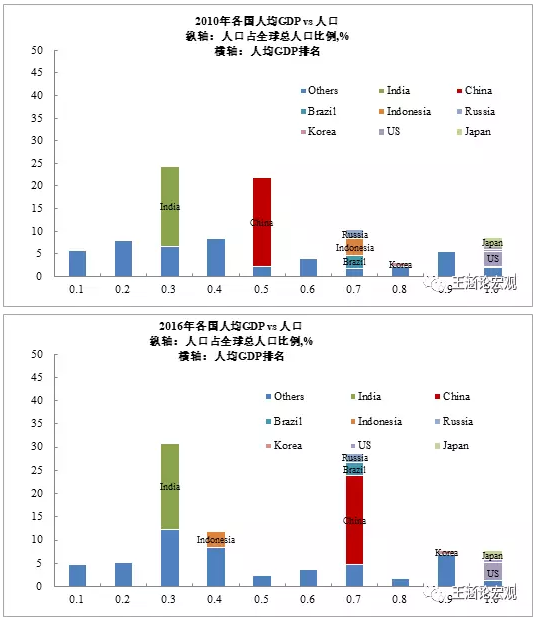

“有市场”:中国拥有全球18%的人口,同时经过过去高速发展期,中国当前的人均GDP已达到全球70%分位数。居民也“富起来了”,这对于中国企业而言意味着巨大的市场,中国企业即使只是立足于国内市场,也能获得充足的收入和现金流,这降低了中国企业的试错成本。

图表:中国13.8万亿居民“富起来了”,意味着巨大的市场

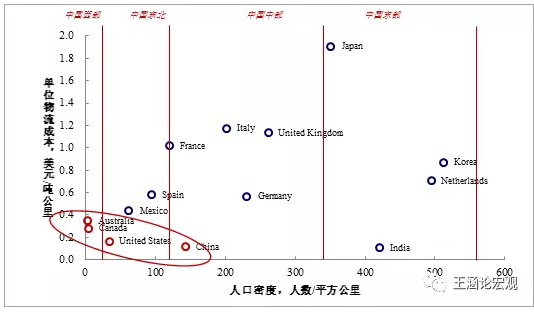

“有规模效应”:过去中国经济高速发展的同时,城镇化也在快速推进,经济较发达地区的人口密度已非常高,这使得商品和服务提供的便利性大幅提升,也降低了单位物流成本。在基于互联网的消费愈发重要的背景下,这是中国相对其他经济体非常重要的优势。

图表:中国的人口密度大意味着规模效应明显

十九大指明方向,将进一步推动这一进程

“新时代”的新目标——“培育具有全球竞争力的世界一流企业”。十九大报告中指出,“我国社会主要矛盾已经转化为人民日益增长的美好生活需要和不平衡不充分的发展之间的矛盾”。这一提法的改变非常准确的刻画了中国经济和社会在经过过去三十多年高速发展后的变化。十九大报告指出,未来将“提高供给体系质量作为主攻方向”、建设“质量强国”、“培育具有全球竞争力的世界一流企业”。

“深化供给侧结构性改革。建设现代化经济体系,必须把发展经济的着力点放在实体经济上,把提高供给体系质量作为主攻方向,显著增强我国经济质量优势。加快建设制造强国,加快发展先进制造业,推动互联网、大数据、人工智能和实体经济深度融合,在中高端消费、创新引领、绿色低碳、共享经济、现代供应链、人力资本服务等领域培育新增长点、形成新动能。支持传统产业优化升级,加快发展现代服务业,瞄准国际标准提高水平。促进我国产业迈向全球价值链中高端,培育若干世界级先进制造业集群。”——《十九大报告》

政策支持将进一步推动中国企业做强的这一进程。中国企业正在从“做大”向“做强”转变的过程中。从十九大报告可以看出,未来政策的方向也将向这个方向倾斜,包括结构性的产业政策、金融支持等,这将进一步推动这一进程。

在这样的框架下,须以新视角看待中国企业

部分中国企业正在成为“世界龙头”,这意味着须以新视角去看待中国企业。从前面我们的分析中,可以看出,中国有一部分企业已经开始成为全球的龙头企业。而同时,中国整体的大环境,包括企业的条件、政策环境,都支持这一进程的进一步推进。那么,这会对资产配置产生什么样的影响?

过去,中国的企业一直被打上“新兴市场的企业”的标签。过去,以全球投资者的视角来看,中国虽然经济体量变大了,但是中国整体只是全球的世界工厂。因而,对中国资产的定位无法脱离一个大的框架,即中国是新兴市场国家,中国企业是这个新兴市场国家的企业。在做资产配置时,首先考虑的是对新兴市场的整体配置比例,然后在其中划分一部分资金给中国,再去进行行业配置。

然而,当部分中国企业开始成为世界龙头时,资金的配置逻辑将跳出这个框架。如果我们考察中国企业在全球上市公司中的分布,可以发现在部分行业中,中国企业的分布在发生显著的变化。此前,绝大多数的中国企业是分布在后1/2的位置(或者接近1/2的位置),但近两年,在部分行业中,中国企业开始迁移到前1/5,甚至前1/10的位置。换句话说,部分中国企业开始成为世界龙头之后,其标签将由“新兴市场企业”转为“某行业的代表性公司”。举个例子,当大家谈到Google时,大家首先想到的是这是一家互联网企业,而且是其中的佼佼者,其次才会想到这是美国企业。同样地,当大家谈到大众汽车时,首先想到的也是这是一家汽车制造商,其次才是德国企业。未来,我们可能逐渐看到这种定位模式出现在部分卓越的中国企业上。

进而,这将改变中国资本市场的估值体系。随着中国企业的定位开始逐步分化,中国企业的估值分层将会越来越明显。1)一部分企业能够成为全球市场的龙头,比如海康威视,这部分企业的估值体系将突破A股的估值体系,向其他国家的全球龙头公司估值溢价靠拢;2)其次是一部分企业虽然可能难以走出去,但是将成为中国市场的龙头企业,比如茅台。而除此之外,被龙头企业挤压,甚至淘汰的企业的估值将显著低于平均水平。

图表:中国的部分行业已经开始进入全球前列

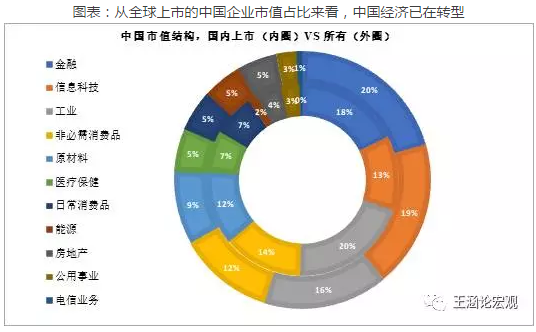

另一个值得思考的问题:中国资本市场结构与经济结构匹配的问题。从其他国家的经验来看,经济结构变化的过程往往伴随着资本市场结构的调整。从前面我们的分析中已经可以看出,中国的经济结构已经在发生变化。但从A股市场上似乎看不到这种变化。然而,有意思的是,如果我们考察中国所有的上市企业,包括在境外上市的企业,可以发现市值结构已经在发生变化。除了金融行业以外,中国市值占比最大的已不是代表传统经济的工业部门,而是信息科技行业。那么,在中国经济结构逐步发生变化的过程中,中国的资本市场市值结构将以一种什么样的形式或者路径向经济结构靠拢?究竟是海外上市的这些代表“新经济”的企业回到国内资本市场,还是让更多新的企业在国内资本市场上上市?这个仍是值得思考的问题。

(编辑:姜禹)

扫码下载智通APP

扫码下载智通APP