华泰证券:美国消费引擎是否会“熄火”?

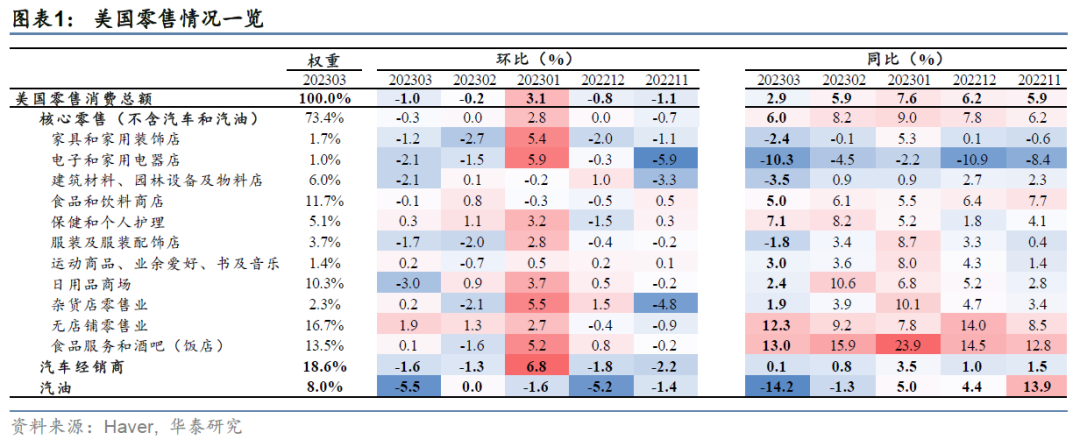

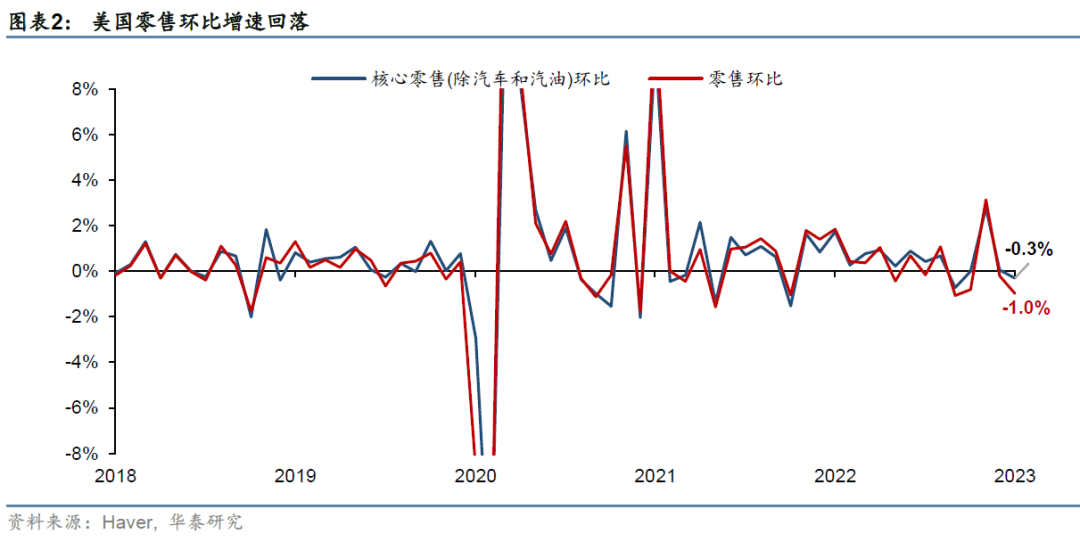

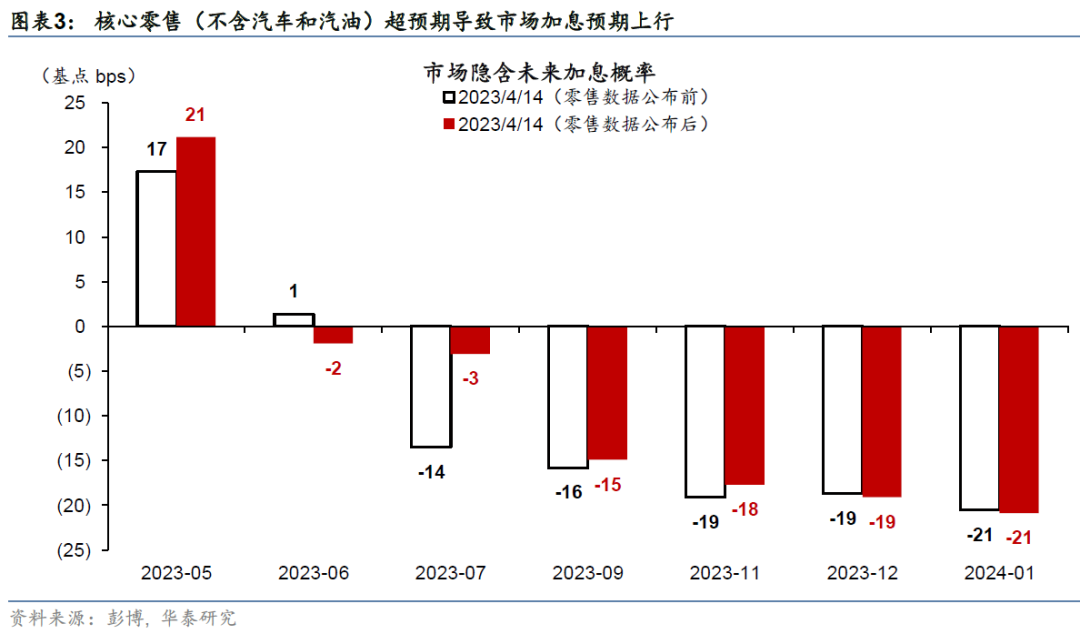

美国3月零售消费环比连续第二个月为负,录得-1.0%,大幅低于彭博一致预期的-0.5%,同比增速下降3.0pct至2.9%;剔除汽车和汽油的核心零售环比为-0.3%,高于彭博一致预期的-0.6%,同比为6.0%,低于前值的8.2%。从分项来看,汽油、汽车、耐用品消费均明显下滑,部分服务相关消费增速也出现放缓(图表1和2)。虽然零售不及预期,但是核心零售销售好于预期,美元指数小幅上涨0.2%至101.2、美国2年期和10年期分别上行12bp和5bp至4.08%和3.49%,市场预期3月FOMC加息25bp的概率从69%上升至85%(图表3)。

主要分项环比增速均转负,汽油和耐用品消费拖累幅度较大。汽油价格回落导致汽油销售环比增速下降5.5pct至-5.5%,拖累零售环比0.4个百分点,为3月零售最大的拖累项。此外,耐用品消费持续低迷,机动车(-1.6%)、电子(-2.1%)、建材(-2.1%)环比均较2月边际下滑。食品饮料和日用品等在内的日常消费环比分别下降0.9pct和3.9pct至-0.1%和-3.0%;饭店和娱乐商品消费环比转正,反映体验式消费或仍有一定韧性。

3月零售增速明显放缓,显示美国消费出现边际走弱迹象。3月零售销售走弱部分可能是因为硅谷银行风波的冲击。BEA高频的刷卡数据可以看到,硅谷银行暴雷后消费一度在3月最后一周明显走弱,但4月第一周又出现边际反弹,背后可能是因为4月7日感恩节前消费,是否能持续存在不确定性(图表4)。从就业、工资和信心来看,美国消费引擎有“熄火”的可能性,具体时点仍需要观察:3月新增非农就业整体放缓,尤其是吸纳更多就业的服务业就业;小时工资的季环比折年增速也进一步放缓;美国密歇根消费者信心指数也结束了连续四个月的上行,显示消费信心开始回落。此外,超额储蓄和财富效应也指示消费未来面临压力:疫情期间居民的超额储蓄在逐渐消耗(图表5),而2022年股市和地产价格下跌导致居民财富同比增速转负,也可能会抑制消费。

往前看,近期公布的就业、通胀和核心零售显示出减速迹象,但总体水平仍然偏高,美联储5月加息25bp的概率较高。美联储3月的会议纪要显示,尽管美联储内部工作人员预计下半年美国会进入轻度衰退(mild recession),但美联储官员仍然支持3月加息,这显示经济放缓暂时不会让联储全面转向宽松。当前的实际利率超过实体经济和金融部门所能承受的水平,银行和金融体系的脆弱性持续存在。不排除金融动荡加剧或者实体经济衰退迫使联储转向更全面宽松的货币政策,我们认为下半年美联储仍有降息的可能性。

风险提示;美国中小银行再现挤兑风波;欧美陷入衰退概率增加。

本文选编自微信公众号“华泰睿思”,作者:易峘,智通财经编辑:张金亮。

扫码下载智通APP

扫码下载智通APP