腾讯(00700)概念又一股,易鑫集团有望成“网红”

2017年10月29日,汽车金融及交易平台易鑫集团向港交所提交了招股说明书,顿时市场及业内人士又开始沸腾了,这是继众安在线和阅文集团之后,市场热度最高,也是腾讯(00700)又一个登陆港股市场的持股公司。

此次上市申请的易鑫集团股东背景非常强大,主要股东中有腾讯、百度、京东和易车网,其中腾讯持股比例达33%。同样在申请上市资料的时间,腾讯持有众安在线12.09%的股份,持有阅文集团65.38%的股份。值得注意的是,阅文集团的认购度非常火,截止2017年10月30日,券商合共为阅文借出1254.2亿元孖展额,超额认购近150倍。

那么。易鑫是否是阅文的下一只网红股呢,既然投资者关注易鑫这家企业,我们就不妨来看看该公司到底是骡是马,是否具有投资价值。

财务表现:收入复合增长率457%

首先我们先了解一下易鑫,易鑫是在2014年8月份成立,当时定位于会员及广告服务业务,2015年2月份获得腾讯、百度、京东和易车A轮融资25亿元,同年第二季度,业务风向转变,转向开展汽车自营融资业务,2016年第二季度,又将业务扩产,开展交易平台业务。2016年10月份,易鑫获得上述股东B轮融资35亿元。

因此,易鑫发展到现在形成了两大业务,分别是交易平台业务和自营融资业务,而两轮融资下来,该公司扩张速度非常快。2015年易鑫交易规模仅10亿元,业务覆盖50个城市,到2016年交易规模达260亿元,业务覆盖超300个城市,截止2017年7月份,网站月度独立访问用户为5000万,较2015年增长2.5倍。

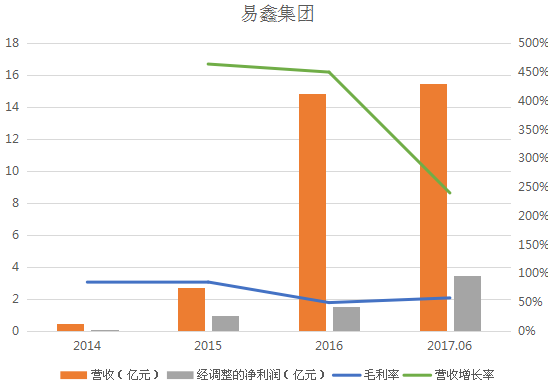

易鑫业务规模的扩张带来收入的急速增长,我们先看易鑫集团的整体收入状况:

图片来源:易鑫集团数据整理

易鑫的业绩增速非常快,三年收入复合增长率达到457%,2016年易鑫收入已从2014年的4000多万上升至14.88亿元,若2017年下半年保持上半年的增速,2017年该公司的收入将达到35.7亿元。业务扩张必然导致经营成本的增加,导致毛利的下滑,2016年易鑫的毛利率同比下滑了35.8个百分点,但2017年上升8个百分点至57.6%。

毛利率问题很容易理解,2014年易鑫的毛利仅为0.41亿元,2017年上半年为8.94亿元,增长了20.8倍,在基数面前,毛利率要矮半截。

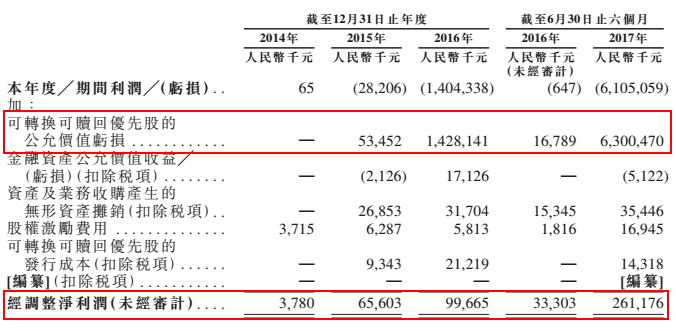

不过有一处地方值得投资者注意,易鑫的期间净利润和经调整的净利润差距较大,以经调整的净利润来说,该公司2017年上半年净利润为2.61亿元,同比增长884%,是2016年度的2.62倍。但以未经调整的净利润来说,两年半来连续亏损,而连续亏损的原因是可转换可赎回优先股的公允价值的亏损。

图片来源:易鑫集团招股书

那为啥可转换优先股公允价值会发生亏损呢?实际上,我们知道易鑫共有两轮融资,融资规模累计达60亿元,而每次融资对该公司的估值是不一样的,每次估值的提升,都会带动股份价值的提升,可转换优先股也不例外。因为有可能赎回的因素,可转换可赎回优先股价值提升空间就是公允价值的亏损,但这并无实际亏损,只是账上表现。

而易鑫的可转换可赎回优先股同样列入负债表中,2017年上半年列入值达175.17亿元,若扣除这部分负债,该公司的资产负债率为65.6%,但流动负债净额为-15.43亿元,短期偿债问题还是有的,不过该公司在2017年8月份通过ABS筹得26亿元资金,此次上市募资也将给予大量的发展资金支持。

搞基数效应但不忘核心竞争力业务

上文只是易鑫的表面财务数据,能否保证业绩的高增长,还是要看具体业务以及商业模式,那么我们再看该公司的业务情况。

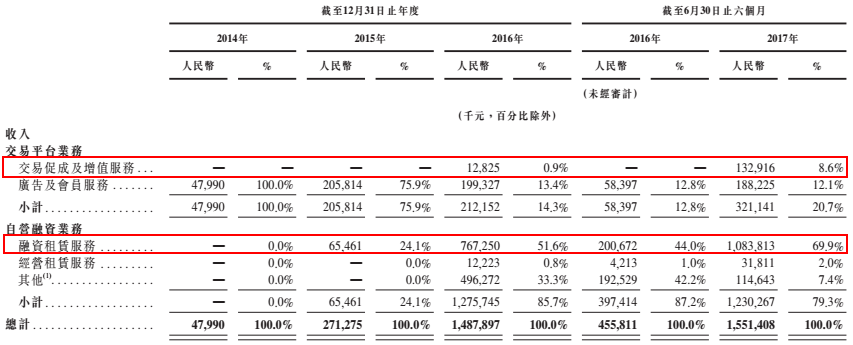

图片来源:易鑫集团招股书

2015年易鑫开展自营融资业务,2016年接着开展交易平台业务,这两块业务收入增速都非常迅猛,截止2017年上半年,自营融资业务收入12.3亿元,同比增长210%,收入占比79.3%,而交易平台促成业务收入1.33亿元,是2016年度的10.23倍,收入占比从2016年的0.9%上升至8.6%。

相对来说,自营业务需要亲力亲为,花费的成本比较高,因此毛利率较低,2016年及2017年上半年易鑫的交易平台业务毛利率为80.2%和77.3%,而自营融资业务为44.3%和52.5%。交易平台业务主要是为消费者、汽车制造商、汽车经销商以及汽车融资平台提供交易平台服务,赚取服务费。平台模式主要是看流量,基数越大,报酬就越大。

企业追逐毛利率高的业务,易鑫的交易平台业务也将为侧重点发展的方向,不过这样对第三方入住依赖较大,因此也要有自身的核心竞争业务,易鑫的核心竞争力业务为该公司的自营融资业务。

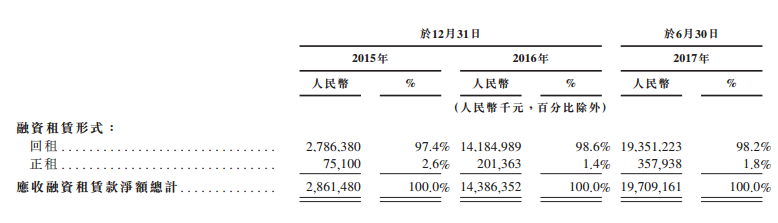

而易鑫的自营融资的运行模式,主要有两种,一种是回租,一种是正租,所谓的回租就是市场所盛传的租售模式,消费者利用易鑫的融资从汽车经销商购入汽车,所有权归易鑫,然后易鑫每月向消费者索取租金,而正租模式则是易鑫先购车再租车收取租金,相比之下回租需要承担的资金成本要比正租小很多。

图片来源:易鑫集团招股书

2017年上半年,易鑫回租收入占比融资业务收入98.2%,其中向消费者提供购车融资收入占比73.2%,向汽车经销商提供融资租赁收入占比1.3%。就融资利率来说,2017年上半年易鑫的融资租赁净利差为7.5%,净息差为8.1%。

值得注意的是,在具体产品方面,2017年2月份,易鑫上线“开走吧”产品,目标用户为年轻人。智通财经APP从易鑫车贷官网了解到该产品信息,相比于贷款买车以及租车来说提供了较大的优惠,比如首付可降至10%,月租低于长租产品50%等。这对于年轻人来说还是具有诱惑力的。当然,为了满足零售体验,截止目前,易鑫在全国共有114家线下体验店。

图片来源:易鑫车贷官网

行业空间大,易鑫值得投资者关注

上文从财务、业务及商业模式上谈论了易鑫的发展情况,实际上,易鑫想要做大,肯定还是要回归交易平台业务的,自营融资业务需要大量的资金支持,靠自身融资滚动,一来风险大,而来精力不足,而平台业务只要吸收流量,交易规模就很容易滚大。但汽车金融的行业状况是怎样的呢?

根据易鑫的招股书透露,互联网汽车零售交易在2012年才开始发展迅速,交易辆次为20万辆,2016年增加至100万辆,复合增长率60.3%。2016年国内汽车总销量为3160万辆,互联网零售占比仅为3.2%,在汽车新零售下,线上和线下结合,该项占比若达10%,按预期2021年总汽车销量4500万辆算,互联网汽车销量在2021年将达到450万辆。

而在汽车金融方面,各个汽车制造商及经销商大都有布局,比如上汽通用、长城汽车、吉利、华晨中国(01114)以及和谐汽车等,而2016年中国汽车金融渗透率仅在30%水平,和发达国家存在较大的差距,若以中国汽车工业协会预测的2020年中国汽车金融业市场的渗透率50%看,四年有20%的成长空间。

综上看来,易鑫具有强大的股东阵营,无论是腾讯还是百度,都具有大流量的支持,在宣传和客户获取上要比其他平台具有无可比拟的优势。而具体业务上,交易平台业务将是易鑫做大做强的筹码,自营融资业务为该公司的核心竞争力业务,兼顾基数效应和核心优势,再加上行业前景可观,该公司值得投资者关注认购。

扫码下载智通APP

扫码下载智通APP