中国电力(02380):资产注入加速转型,供股价格将成关键

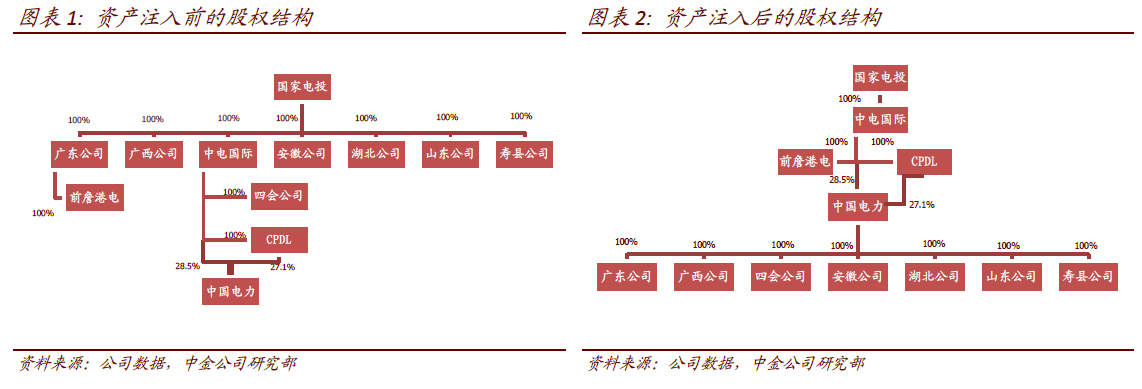

中国电力(02380)于10月9日公告母公司资产注入,由最终控股公司国家电投集团及控股公司中电国际,注入广东(不包括前詹港电)、广西、安徽、湖北、山东、四会、寿县等7个全资子公司,总代价人民币49.7亿。其中四会公司是中电国际的全资子公司,其余6家均为国家电投的全资子公司。

收购事项交割完成后,全部7家公司都将成为中国电力的全资子公司。广东公司注入前,将先行剥离下属的全资子公司前詹港电予中电国际。此次资产注入以中国电力供股方式集资支付,供股按每3股供1股方式进行,具体供股价尚待特别股东大会确定。

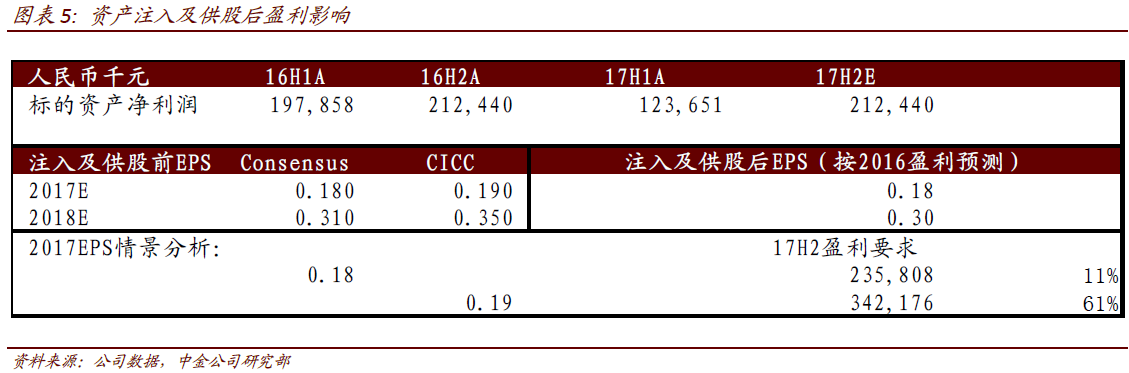

对此,中金公司发表报告进行点评,认为中国电力供股后基于2017H2盈利保持与2016H2一致的假设,公司EPS将会是0.18,与市场共识接近但低于此前测算,因此将会对公司股价造成短期利空。

但中金公司也指出,中国电力(02380)具有吸引力的估值,因此维持其推荐评级。中国电力具有吸引力的估值与即将到来的重估机会,理由有三:

(1) 中国电力正在转型成为一家清洁能源企业,此次资产注入将加速这一转型。

(2) 对煤电联动上调电价感到乐观,预计全行业2018 年迎来重估机会。

(3) 预计公司2018 年会实现184%的盈利反弹。

以下为中金公司点评全文:

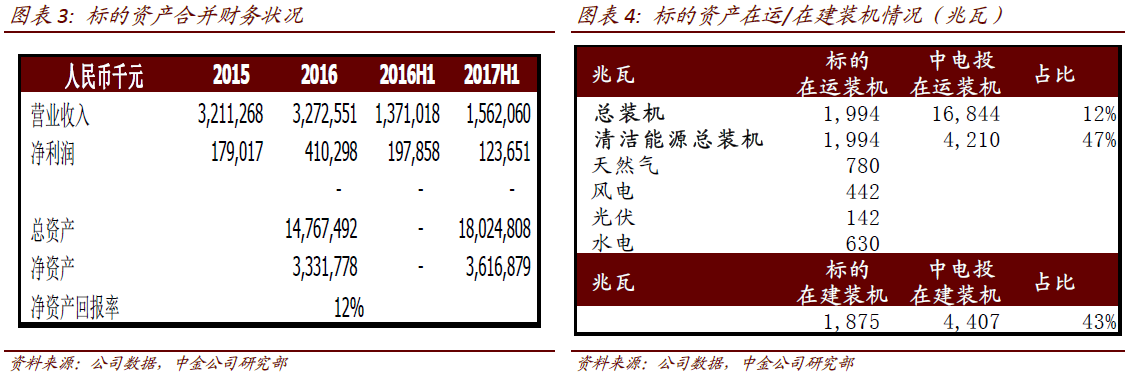

注入标的资产回报良好。注入标的截止2017年中报净资产人民币36.2亿,按代价约合1.4倍市净率,约为中国电力2017年中报净资产的14%。注入标的2016年度净利润人民币4.1亿,按代价约合12.1倍PE。在剥离前詹港电后,标的2016年度ROE为12%,高于中国电力2016年度的8.7%。总体资产回报良好。

装机组合优良,匹配公司战略。注入标的合计持有在运装机容量1994MW,在建装机容量1875MW。在运装机全部为清洁能源,其中天然气780MW,水电630MW,风电442MW,光伏142MW。注入标的在运装机相当于中国电力2017年中报装机容量的12%,清洁能源装机容量的47%。在建装机相当于中国电力在建装机的43%。注入完成后,中国电力的清洁能源装机占比将增长8个百分点至33%。进一步落实成为清洁能源公司的战略。

3-1供股融资,供股价未定。此次资产注入以中国电力供股方式集资支付,供股按每3股供1股方式进行,完成后总发行股份从73.6亿股增加到98.1亿股。具体供股价尚待特别股东大会确定。

3-1供股融资,供股价未定。此次资产注入以中国电力供股方式集资支付,供股按每3股供1股方式进行,完成后总发行股份从73.6亿股增加到98.1亿股。具体供股价尚待特别股东大会确定。

供股大幅增加股份,摊薄盈利。如果2017年下半年标的资产盈利情况与2016年下半年持平,资产注入及供股完成后股份数增加33%,2017及2018的EPS预计将摊薄至0.177及0.297。如果每股盈利要达到0.18或0.19的水平,需要下半年标的资产能取得同比11%或60%的盈利增长。盈利摊薄基本已成定局。

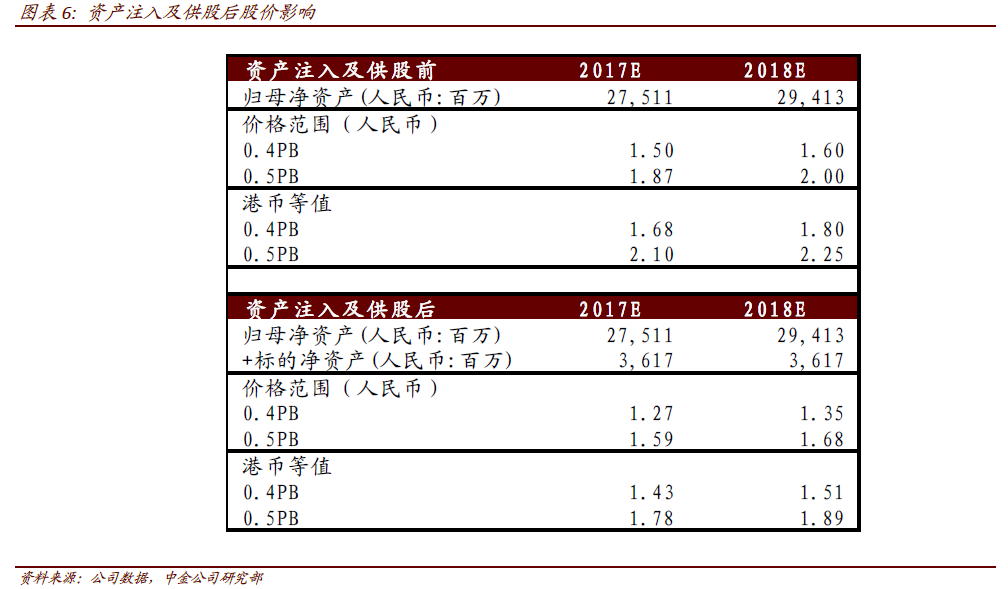

如果供股价合理,展望积极。资产注入及供股之前,按0.4-0.5倍PB测算,中国电力的价格范围在人民币1.50到2.00元(约合港币1.68到2.25)。此次交易交割完成后,由于股份增发,每股净资产摊薄,按同样PB范围测算的价格范围下降至人民币1.27到1.68元(约合港币1.43到1.89)。比较10月9日收盘价港币2.61元,如果供股价最终按照0.4-0.5倍PB计算,显示出较好的投资机会。

如果供股价合理,展望积极。资产注入及供股之前,按0.4-0.5倍PB测算,中国电力的价格范围在人民币1.50到2.00元(约合港币1.68到2.25)。此次交易交割完成后,由于股份增发,每股净资产摊薄,按同样PB范围测算的价格范围下降至人民币1.27到1.68元(约合港币1.43到1.89)。比较10月9日收盘价港币2.61元,如果供股价最终按照0.4-0.5倍PB计算,显示出较好的投资机会。

电话会议纪要:

注入时间表。按照管理层预计,10月20日会发布独立财务顾问意见及注入标的详情。11月初召开特别股东大会批准供股,供股价格也会在这个时候确定。管理层希望2017年内可以完成注资和供股的交割。

交易价格。此次交易对价人民币49.69亿元。由于前詹公司在资产注入前会从广东公司剥离,广东公司将收到人民币现金5.33亿元。合并这两部分交易,中国电力最终的实际交割款预计为人民币44.36亿元。

资产评价。此次注入标的在运资产均为清洁能源。在建项目按照国电投集团的投资标准要求,均有高于10%的内部回报率,其中天然气发电要求大于10%,风电要求大于12%,光伏发电要求大于13%。而中国电力2016年ROE为8.7%,因此管理层认为相应在建项目将有利于公司未来经营改善。

在建项目开支。针对在建项目后续的资本开支,管理层估计2017年受到影响不大,因为将会投产的1GW项目已基本完成相应支出;而在未来三年中,在建的风电光电项目平均资本开支为6000-7000人民币每千瓦,总计60-70亿。管理层评估这些支出对于公司表现不会造成太大影响。

未来发展战略。管理层认为此次资产注入符合中国电力转型战略,相应清洁能源资产将助力公司成为以清洁能源为主的独立电力供应商。同时,此次注入的广东、山东子公司拥有当地的海上风电开发权,且两省均为高电力需求区域。在海上风电市场迅猛发展的趋势中,中国电力将得益于这些市场准入牌照,在长期获得盈利增长点。另一方面,公司此次选择用供股而不是债务、现金方式进行资产注入,为未来进一步进军清洁能源领域预留了融资能力。尽管短期造成了盈利摊薄,但在长期会有利于公司抓住其他增长机会。(编辑:姜禹)

扫码下载智通APP

扫码下载智通APP