税改推动再创新高后,美股估值到哪了?

本文来自微信公众号“Kevin策略研究”,作者KevinLIU。

报告要点:市场再创新高之后,估值当前到什么位置了?

1) 静态对比自身历史水平:已经明显偏高,但尚未“泡沫化”

2) 动态考虑宏观环境:货币政策正常化不利于估值大幅扩张

3) 横向对比其他资产:美股并不具有明显股指吸引力

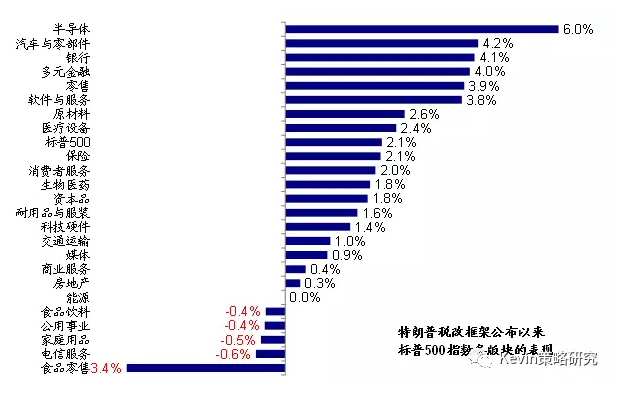

十一假期期间,受益于特朗普税改框架的公布,美股市场接连上涨并再创新高,美元和美债利率也同样上行。板块层面,对“特朗普”交易相对更为敏感的金融股和可能更多受益于税改的零售、医疗设备等相对领涨(图表1),这与此前我们对市场的判断基本一致。

税改预期推动市场再创新高,金融与高有效税率板块相对领涨

往前看,虽然此次税改框架力度基本与市场预期一致、甚至略逊于4月份的草案内容,但考虑到就职以来特朗普所有主要政策主张基本没有取得任何实质性进展,投资者的预期已经降至低点,因此从“预期差”角度,短期内有可能仍在一定程度上提振投资者情绪、以及对税改和“特朗普交易”更为敏感资产的表现,如美债利率、美元和美股金融板块、以及高有效税率板块等。

不过,中期而言,税改推进依然并非完全“坦途”。尽管众议院已投票通过众议院版本的2018财政预算案,但与参议院版本依然存在差异,而两院通过统一的预算案(ConcurrentBudget Resolution)是实现简单多数立法程序(Reconciliation)的关键。即便达成,针对税改的立法、以及年内其他需要解决的立法日程(如政府拨款等)也可能使得进程或并非一帆风顺。因此,短期乐观情绪过后,后续推进进展才是影响市场表现的关键。我们认为,基准情形下,进度上很快得以实现(例如今年年内)的前景并非十分乐观。

市场再创新高之后,估值当前到什么位置了?

在近期受税改预期提振再创新高后,美股标普500指数今年以来的涨幅已达13.9%,而科技股集中的纳斯达克指数累计回报更是高达22.4%。然而,伴随着美股市场不断新高、特别是危机底部以来(2009年3月)已经长达8年多的上涨势头,市场的“恐高”声音一直没有停止、特别是担心估值是否已经出现泡沫。就此,我们从静态对比历史水平、动态考虑利率环境、以及横向对比其他资产等三个视角、十几个细分指标和维度来梳理当前市场的估值情况。

在具体分析之前,首先需要明确几个关键问题和我们的看法:

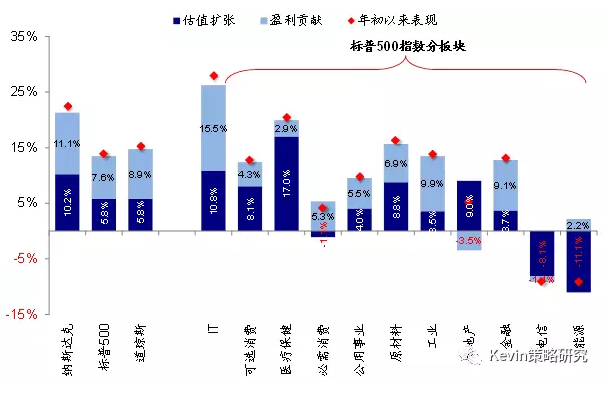

1)与市场的直观感觉并不完全一致的是,今年美股市场的表现同样是由盈利推动占主导。标普500指数13.9%的涨幅中,盈利贡献了7.6个百分点;纳斯达克指数同样也是以盈利贡献略占上风(11.1% vs.10.2%)(图表2~3)。

2)从不同时间阶段来看,今年以来最为显著的估值扩张实际上是3月份之前;此后估值基本持平,直到最近才再度超越3月高点(图表4);

3)当前美股估值从各个维度看的确都已经偏高,但并没有重到“泡沫化”的程度;

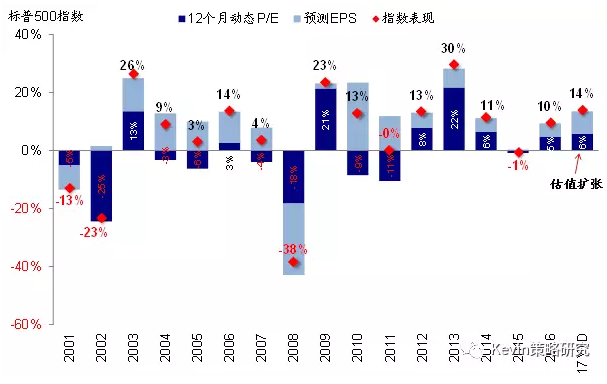

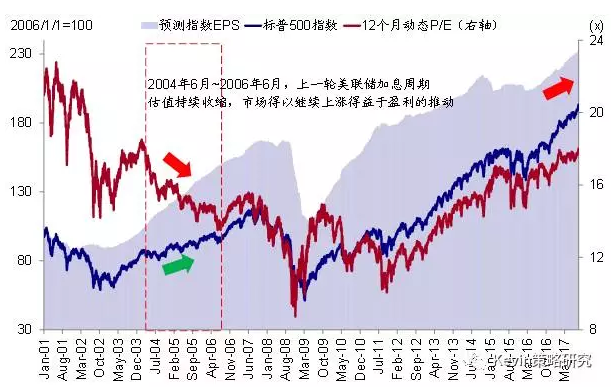

4)估值偏高叠加美联储货币政策正常化的不断推进背景下,我们依然认为,未来美股市场的空间相当大程度上取决于盈利的增长而非估值扩张(利率抬升对估值有压制作用,2004~2006年的加息周期中便是如此,图表4);这进而又取决于经济增长的前景,因为企业成本端的压缩空间也已经有限。

一、静态对比自身历史水平:已经明显偏高,但尚未“泡沫化”

我们之前多次提示过,静态对比自身历史估值水平的最大问题在于假设“均值回归”而忽视宏观环境和市场结构的变化,特别是与较长历史周期直接比较时,更无异于“刻舟求剑”;而且,对比的结论也很大程度上依赖不同时间阶段的选取。不过,这一方式的最大优点在于简单直接,因此仍不妨碍我们用作参照。

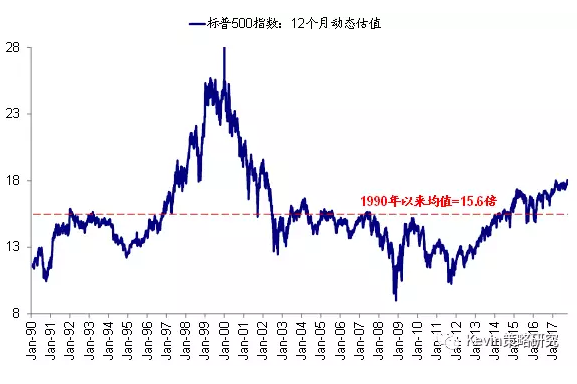

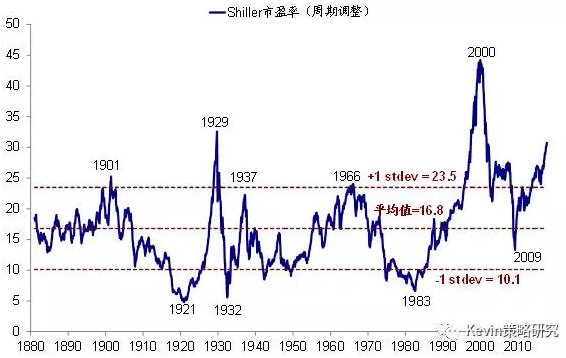

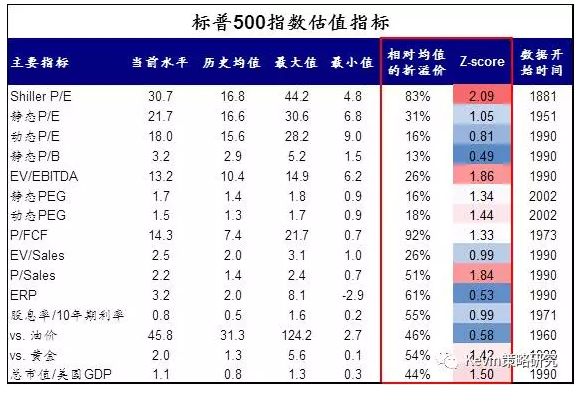

整体结论:静态对比美股不同指数的不同估值指标,在不同时间周期内,当前水平均已高于历史均值。举例而言,当前标普500指数18倍的12个月动态估值已经明显高于1990年以来15.6倍的历史均值(0.8倍标准差)(图表5);21.1倍的静态估值也同样高于16.6的均值;而经过周期调整的ShillerP/E更是高出历史均值2倍标准差以上(图表6)。此外,其他诸多指标如P/B、PEG、EV/EBITDA、P/FCF、EV/Sales、P/Sales等也均高于历史均值,区别仅是高出多少(图表7)。其他指数如纳斯达克、道琼斯、罗素2000也是如此。

不过,除ShillerP/E外,上述指标虽然显示当前估值都已经偏高、但均没有出现明显的“泡沫化”迹象。另外,正如我们在上文中的分析,完全抛开宏观和市场结构环境的“均值回归”假设也并不严谨;除非估值已经到了极端的“泡沫化”情形,否则从偏高的估值中可以得出的结论更多是进一步扩张空间有限,而并非一定意味着大幅度“均值回归”式的修正。另外,同样值得注意的是,高估值的消化并不一定以资产价格的大幅下跌来完成,盈利不断改善同样可以使得估值边际回落,今年3月份之后和2004~2006年的加息周期均是如此。

二、动态考虑宏观环境:货币政策正常化不利于估值大幅扩张

正是由于单纯的静态对比过于机械,因此综合考虑当前宏观利率环境影响后的分析可能会更具有参考性。

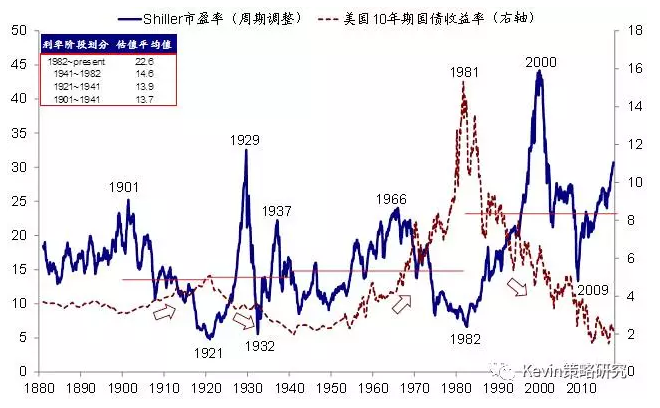

简言之,宏观环境对估值的直接影响体现在无风险利率的变化上。理论上,估值既可以理解为无风险利率叠加投资者对风险资产要求的更高的风险溢价、也可以理解为当前价值的贴现率。故在假设其他变量不变的情况下,无风险利率越低、贴现率越低、理论上估值相应应该越高;反之亦然。实际上,从ShillerP/E长周期变化与美国10年期国债利率的对比关系粗略来看,低利率环境下的估值中枢的确明显高于高利率阶段(图表8)。

由此得出的结论是:虽然年初以来美国10年期国债利率上行幅度不大,甚至在大多数时间下行,但在美联储货币政策正常化不断推进的背景下(“缩表”已经开启、12月仍有可能加息)再度大幅下行的可能性也相对较小,因此不利于估值的大幅扩张,尽管其他变量(如股权风险溢价的缩窄)足以抵消一部分影响。

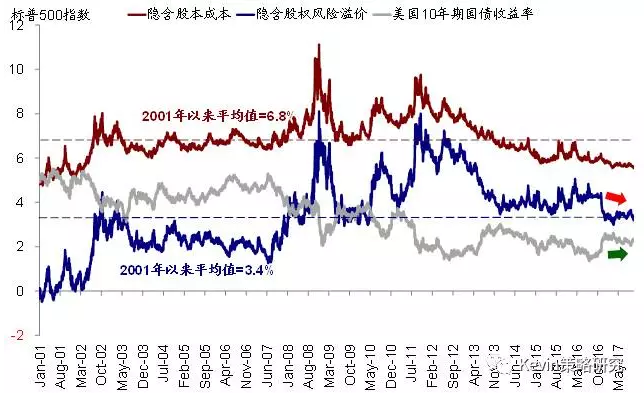

量化来看,今年以来特别是年初时美股估值的抬升正是很大程度上受益于股权风险溢价(ERP)的明显回落抵消了利率水平的大幅抬升;而随后利率水平虽然稳中有降,但因为风险溢价小幅上行,导致估值整体变化不大(图表8)。当前3.2%的股权风险溢价与2001年以来3.45%的水平基本持平,但依然明显高于1990年以来2%的平均水平。如果假设股权风险溢价维持在3.45%的均值附近,而美国10年期国债利率参照当前市场一致预期在2.4%的话,那么隐含的估值水平为17倍,较当前水平略低5%左右,并不像静态对比时差距那么大。

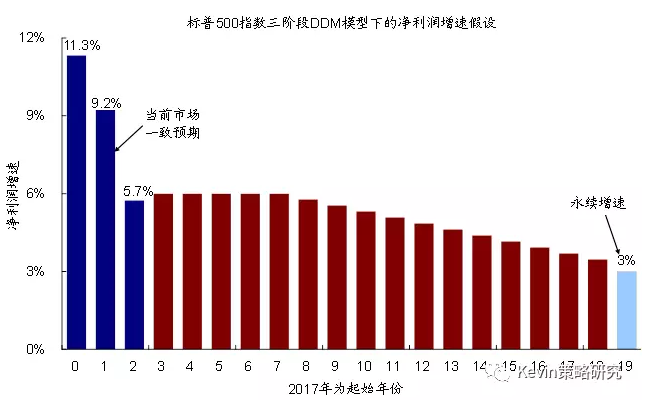

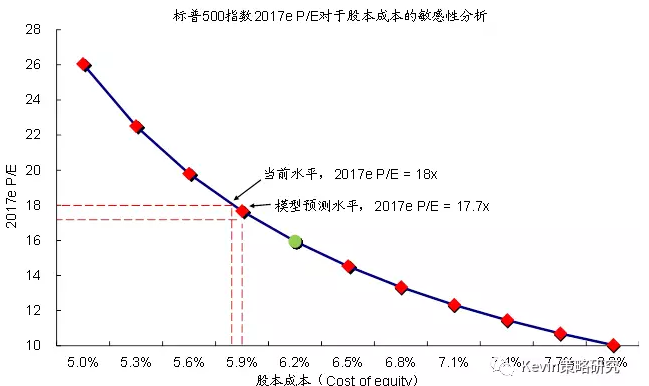

更进一步的,如果我们用三阶段DDM模型来对标普500指数估值进行分析的话,在一定的盈利增速假设下(图表10),结合上述对于无风险利率和股权风险溢价的假设,模型推导2017年预测P/E为17.7倍,较当前19.5倍低~9%(图表11);2018年16.2倍,较当前17.5倍低7.7%;综合两者来看,DDM模型预测的12个月动态P/E为16.5倍,较当前18倍低8%左右。

三、横向对比其他资产:美股并不具有明显股指吸引力

除了针对美股市场自身的静态和动态估值分析之外,横向对比美股和全球其他主要市场、以及其他资产,则可以对美股市场的相对吸引力有更好的了解。

对比后的结论是:除少数市场和资产外,美股市场当前并不具有明显的吸引力,这也是我们对美股市场一直维持“标配”的主要考虑之一。具体而言,

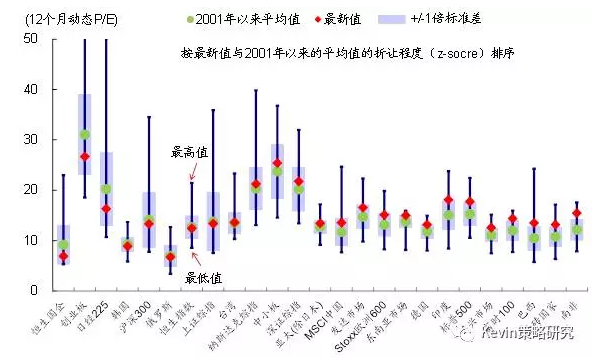

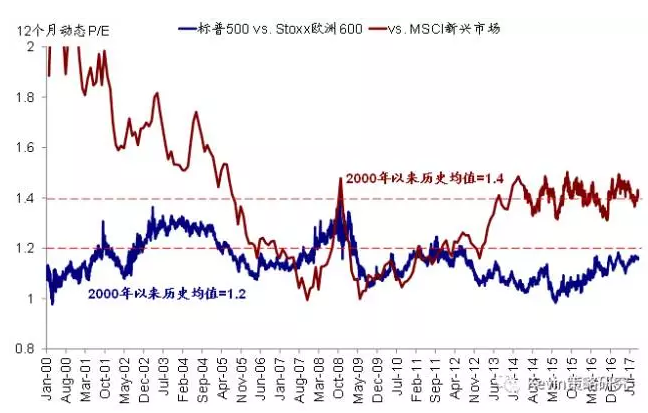

首先,跨市场对比,除了上述市场如印度、巴西等,从相对自身历史均值的折溢价程度来看,美股市场并不具备吸引力,特别是相对于日本和中国A/H股在内的新兴市场(图表12);从历史估值溢价来看也是如此,美股市场相比MSCI新兴市场整体和欧洲的估值基本处于历史均值附近(图表13),但相比日本股市的溢价则明显高于历史水平(图表14)。

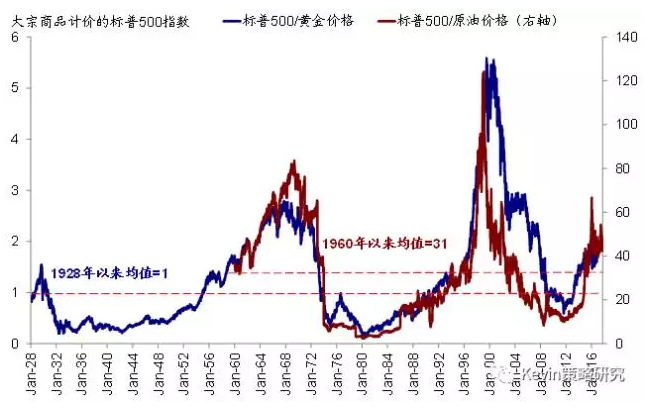

其次,跨其他资产来看,美股的股息收益率相比10年期国债收益率的折价依然明显高于历史均值,也是为为数不多能够更为凸显美股市场估值优势的资产(图表15)。因此,在美联储紧缩和基本面向好之外,这也是我们在大的资产类别中继续认为股好于债的原因之一。对比黄金和原油价格,美股市场也均不具有明显的吸引力(图表16)。从标普500指数整体市值对比名义GDP总量的证券化率角度,当前112%的水平也是明显偏高了(图表17)。

因此综合上述分析,我们认为:1)美股当前估值偏高是不争的事实,但也并没有到足以让人恐慌的“泡沫化”程度;2)在这样的背景下,叠加美联储货币政策收紧,我们认为未来估值继续大幅扩张的空间有限;3)市场并非没有上行空间,但需要更多依赖基本面改善的推动而非估值;4)因此,在特朗普政策如税改起效之前,同时考虑到美股当前相对于其他市场并没有显著的吸引力,故继续维持“标配”建议仍是恰当的。

(编辑:刘瑞)

扫码下载智通APP

扫码下载智通APP