兴业证券:科创板机构化程度快速提升 公募基金科创板话语权持续增强

引言

科创板随着三年限售期过去,更多筹码和流动性得以释放,机构对科创板的关注度和配置比例大幅提升。本文我们详细梳理了科创板开板以来的投资者结构及筹码分布,并回答以下问题:(1)科创板开板以来,投资者结构有何变化?科创板的主导资金是哪些?(2)在A股的机构化浪潮中,科创板机构化进程如何?各类机构投资者配置比例如何?(3) 对比主板和创业板,科创板各类机构投资者占比有何异同?详见报告。

报告正文

1、科创板机构化程度快速提升,但依然是“人少的地方”

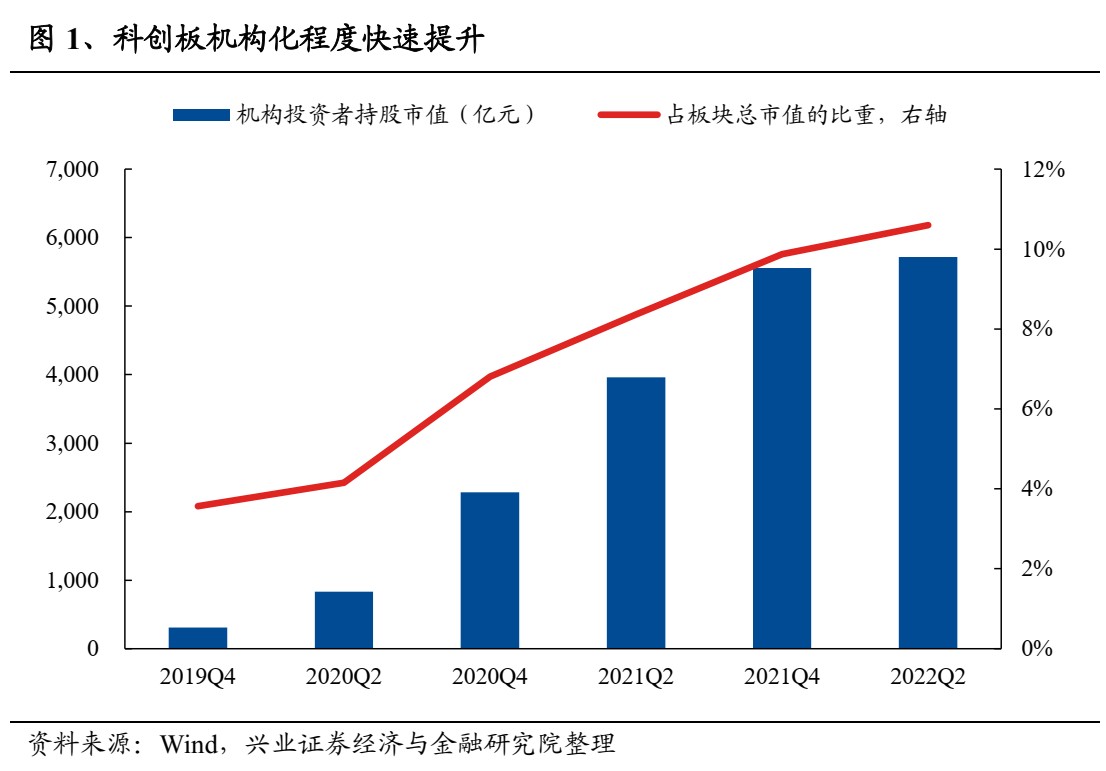

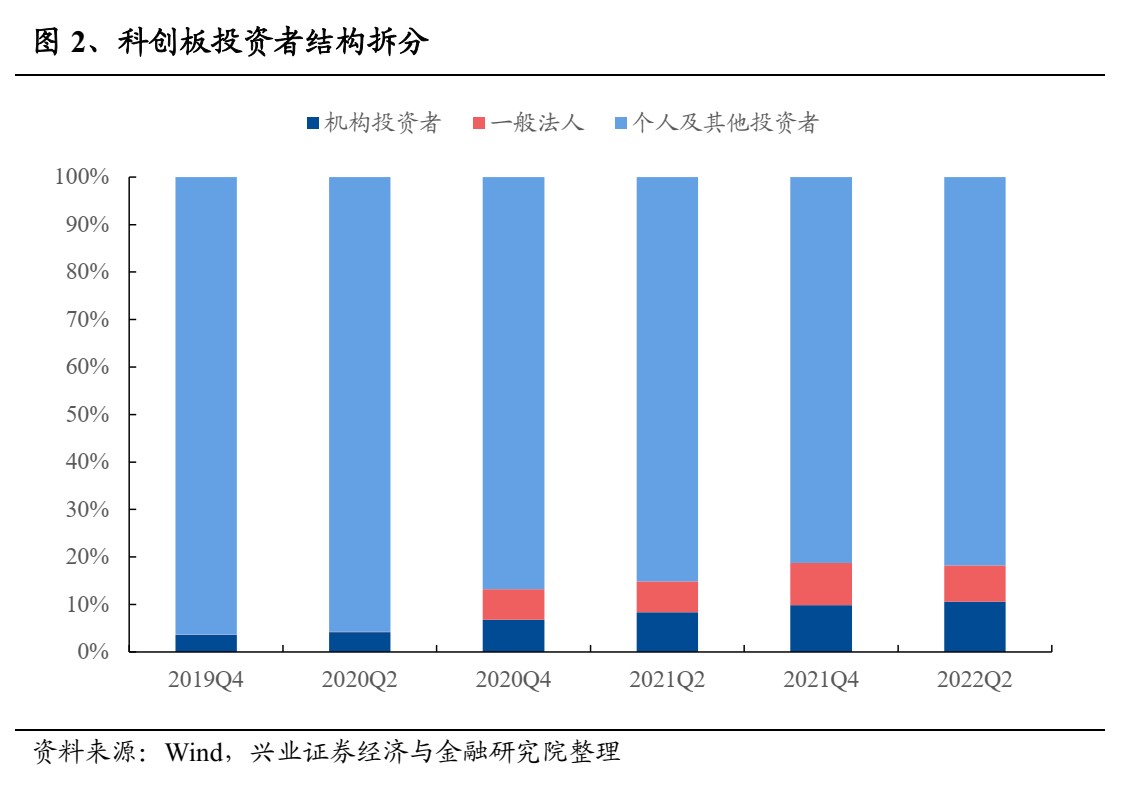

科创板机构投资者持股市值占比快速上行。截至2022Q2,机构投资者总计持有科创板标的市值为5718.29亿元,占板块A股总市值的比重为10.60%,较2021Q4提升0.73pct,较2019年底提升7.03pct。

口径说明:机构投资者包括公募基金、陆股通、QFII、保险资金、社保基金、基本养老保险基金、企业年金、信托公司、私募基金、非金融上市公司、券商、券商理财、财务公司、银行和具有国有资产背景的机构投资者(包括中央汇金、中国证金、证金资管、证金基金和外管局)。其中,公募基金(数据来自基金中报和年报)、陆股通科创板持仓数据为全口径数据;其他机构投资者数据来自公司财报前十大股东,只有出现在前十大股东中的投资者才能被统计到,因此实际上机构占比可能更高。板块总市值只包含在A股上市的股份。

但对比主板和创业板,科创板机构化程度仍有提升空间。截至今年2季度,主板、创业板和科创板中的机构投资者占比分别为13.8%、14.3%、10.6%,科创板的机构化程度与主板和创业板仍有3%-4%左右的差距。

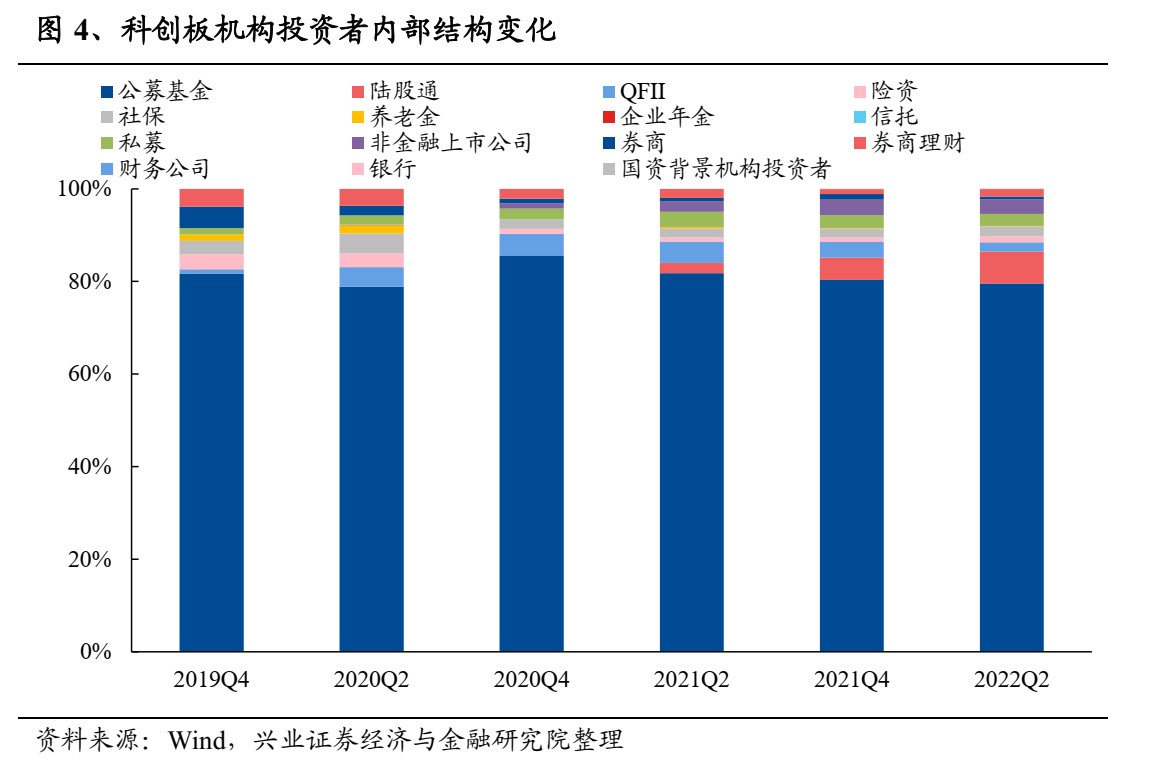

2、投资者结构分布:公募、外资、险资和社保有较大提升空间,私募趋于稳定整体来看,公募基金是科创板中话语权最强的机构投资者。截至2022Q2,公募基金、外资(包含陆股通和QFII)和私募基金是科创板中持股占比最高的三类机构投资者,占比分别为8.44%、0.94%、0.26%。

接下来我们选取了公募、外资、私募、险资、养老体系五类最主要的机构投资者逐一分析。

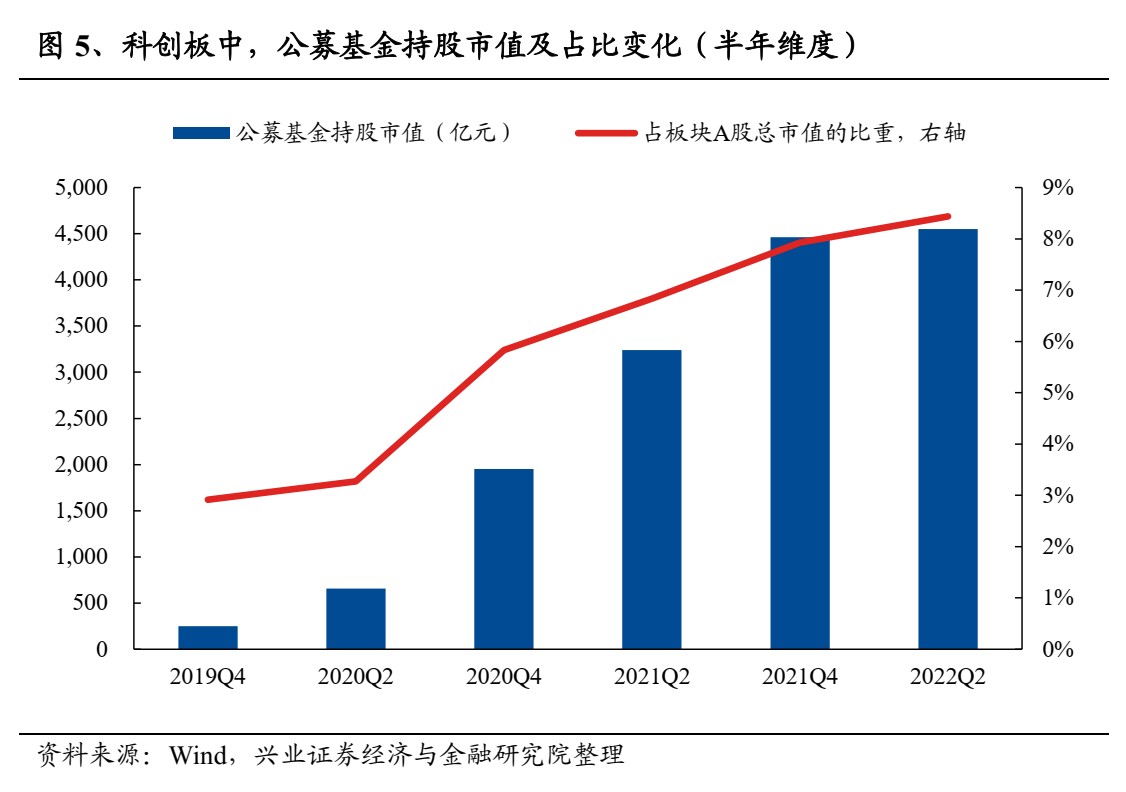

2.1、公募:第一大机构投资者,定价权稳步提升2019年底以来,公募基金对科创板定价权稳步提升。截至2022Q2,公募基金持有科创板股票市值占板块A股总市值的比重为8.44%,相比2021年底上涨0.51pct。

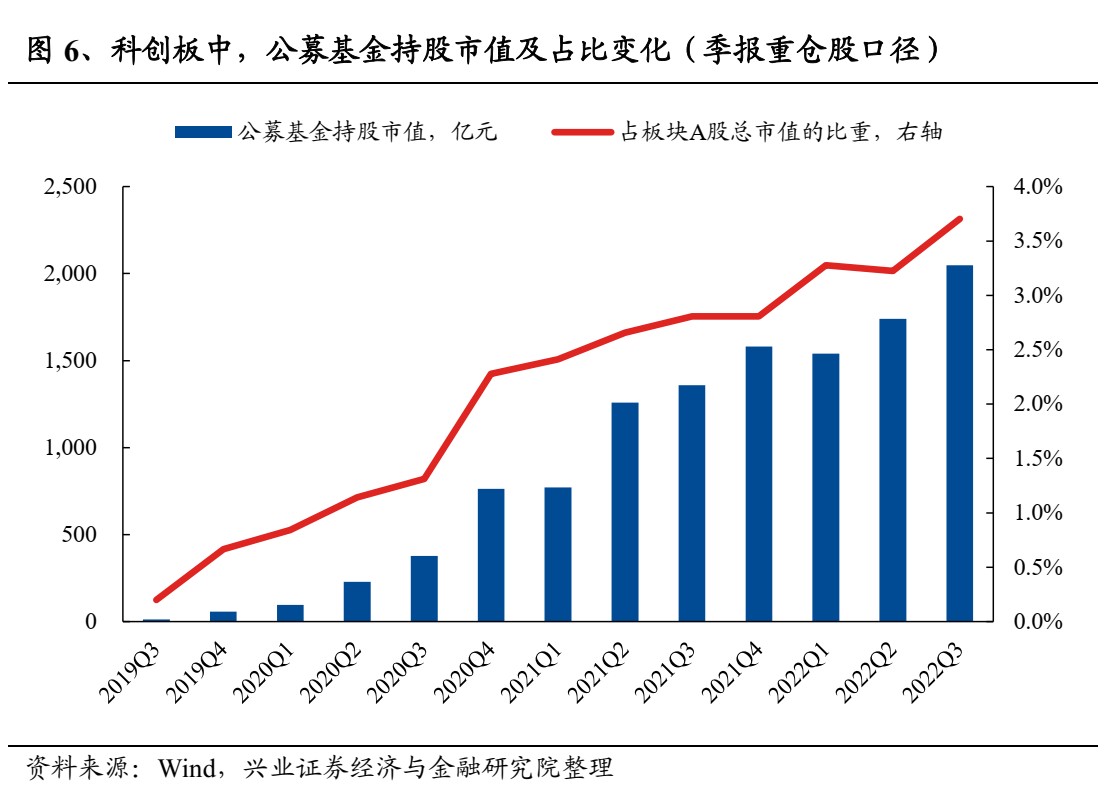

从十大重仓股口径来看,公募基金科创板持股市值和占比更是连续12个季度上行。截至2022年三季度末,根据三季报,公募基金持有的科创板标的总市值为2047.84亿元,占板块总市值的比重为3.7%,可比口径下,环比加速上涨0.48pct。

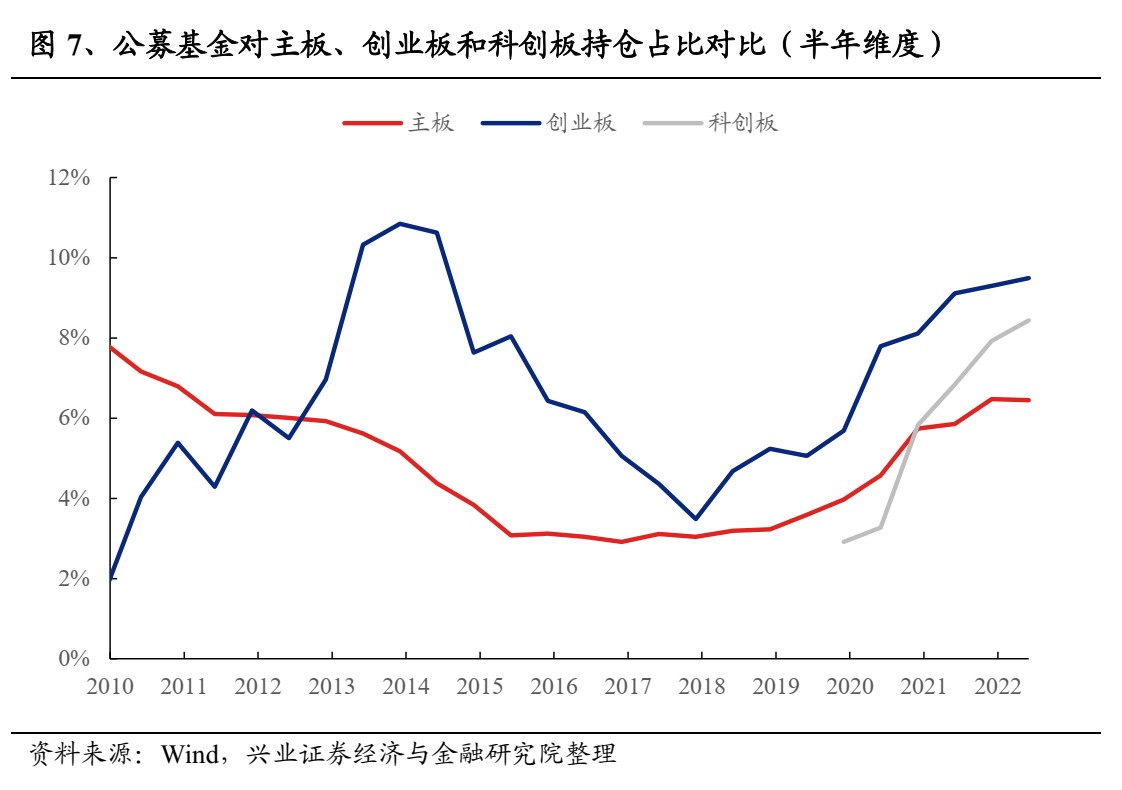

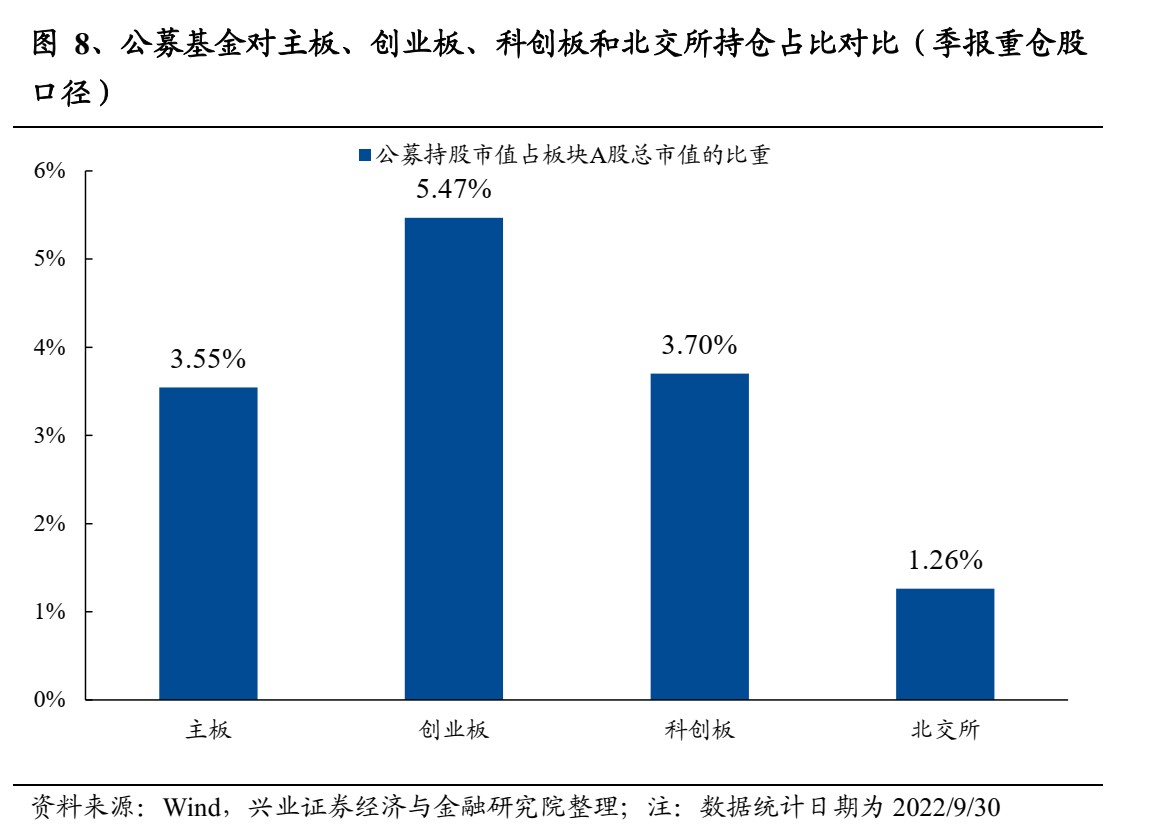

公募在科创板中的持仓占比高于主板,但低于创业板。(1)半年维度全口径下,公募基金对科创板的持仓占比提升速度最快,2019Q4-2022Q2,占比由2.91%上升5.52pct至8.44%,但仍低于创业板的9.49%。(2)季报十大重仓股口径下,当前公募在科创板中的持股占比高于主板和北交所,但较创业板仍有1.76pct的差距。

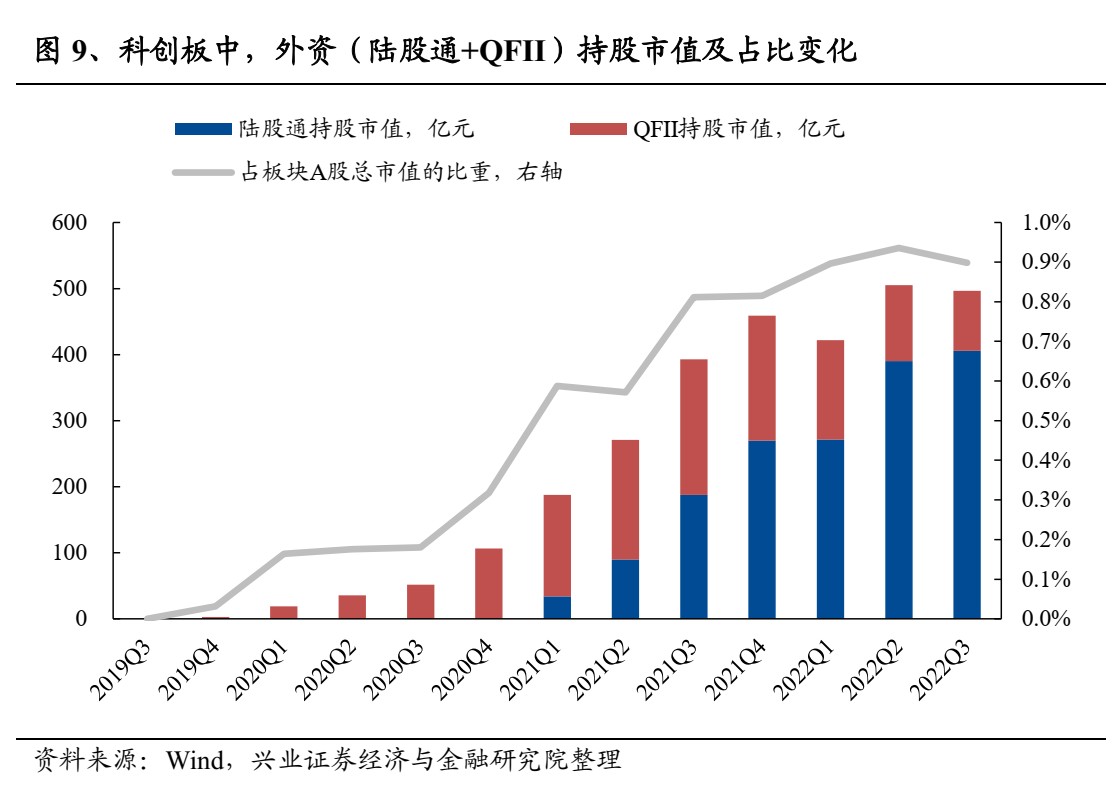

2.2、外资:占比趋于稳定,但仍有增长空间外资在科创板占比快速提升后趋于稳定。自2021年2月1日科创板股票纳入沪股通股票池以来,北上资金快速布局科创板,截至2022Q3,陆股通科创板持股市值快速升至405.94亿元,带动外资持仓占比提升至22Q3的0.9%。

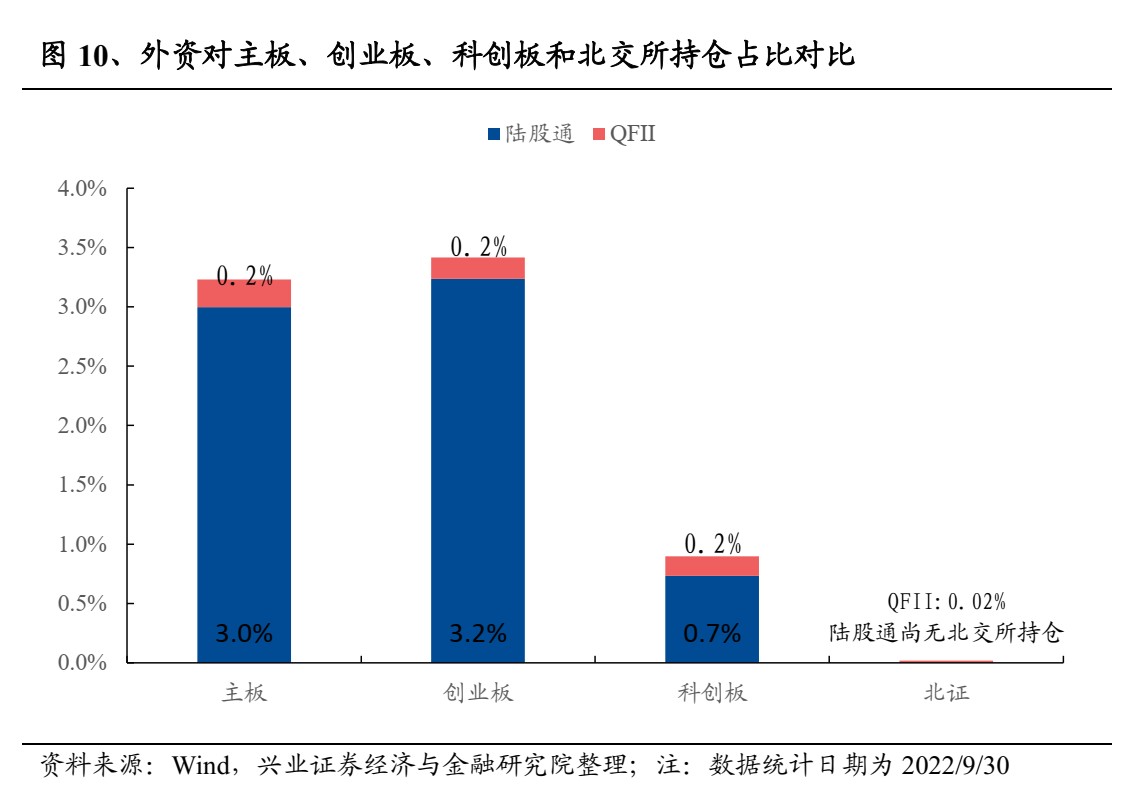

外资在科创板的定价权弱于主板和创业板。相比于主板和创业板,尽管QFII在三类板块中的持仓占比较为一致,但北上资金在科创板的持股市值占比显著偏低。

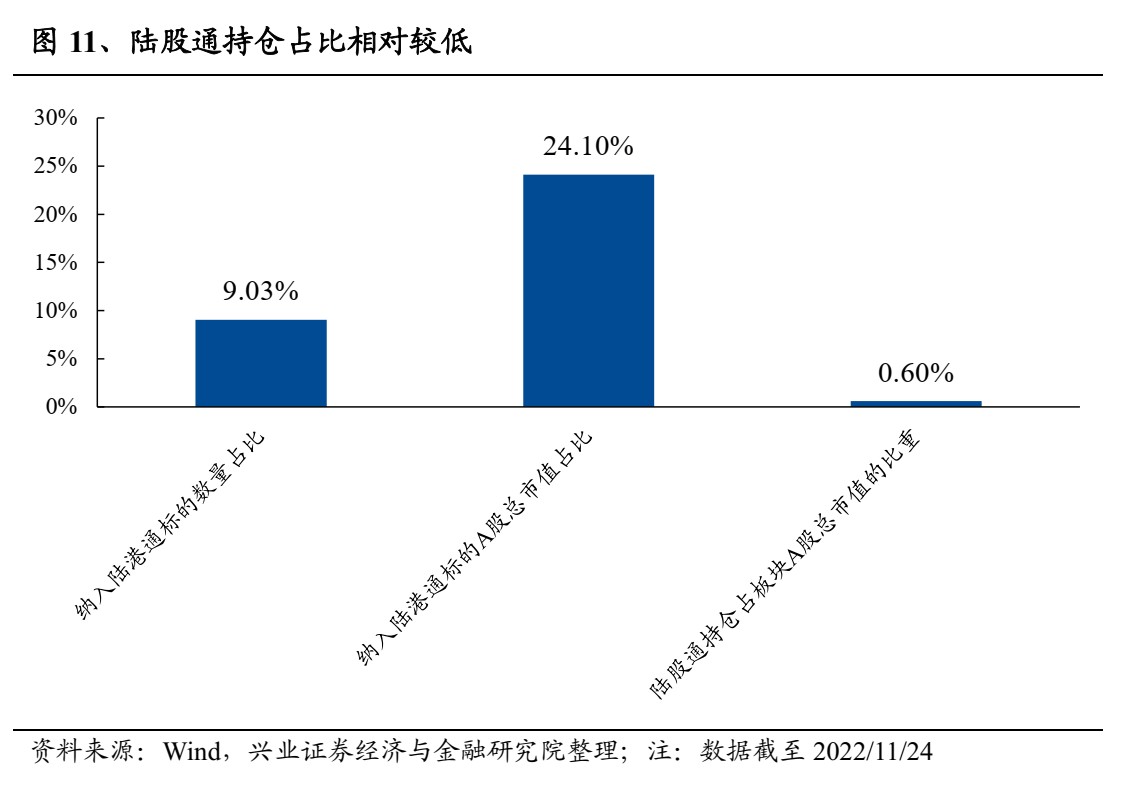

外资持仓占比具有提升空间。截至2022/11/24,仅有44只科创板股票被纳入陆港通标的池,占科创板公司数量的9%,占板块A股总市值的比重为24.1%,远高于当前北上资金持股市值占比。因此,北上资金在科创板的占比仍有提升空间。

2.3、私募:占比趋于稳定,今年小幅回落

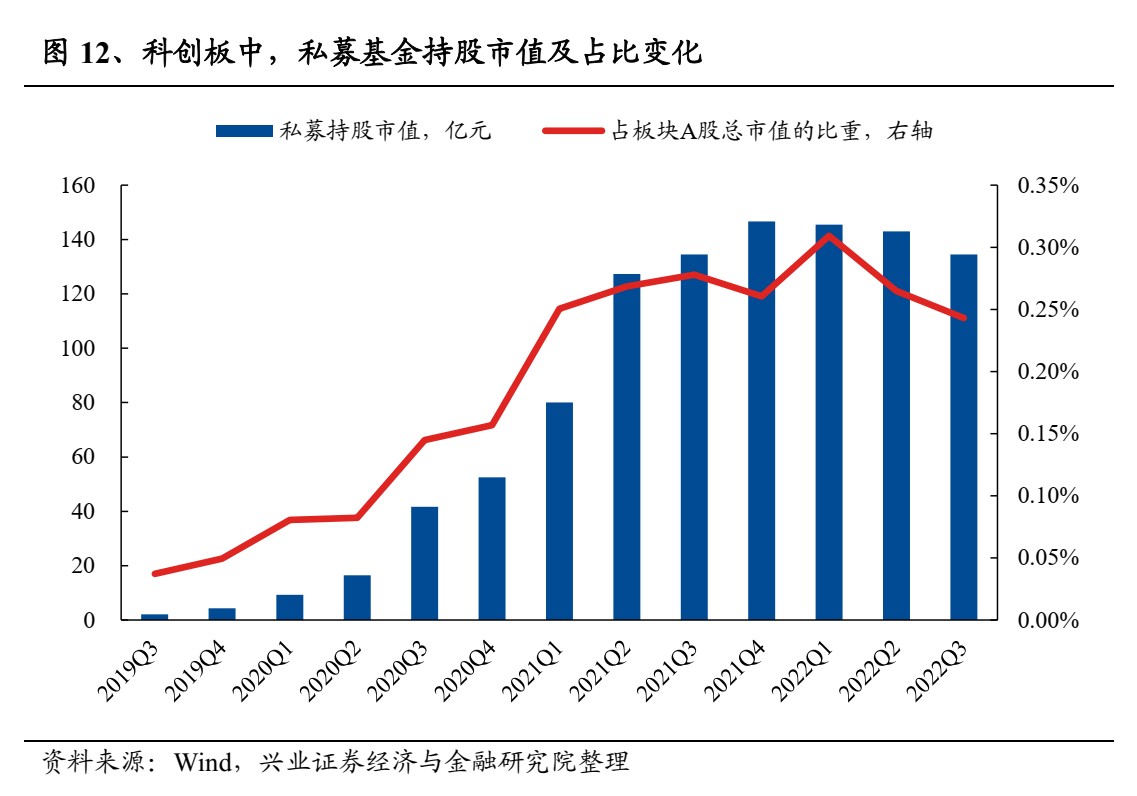

2021Q2至今,私募持仓占比围绕0.27%的中枢波动。2019Q3-2021Q2,私募基金快速加仓科创板,持股市值由2.15亿元飙升至127.28亿元,持仓占比也从0.04%快速提升至0.27%;2021Q2-2022Q1,私募基金持有的科创板股票市值和持仓占比的提升速度较前期显著放缓;今年二三季度,私募在科创板的占比甚至开始回落。

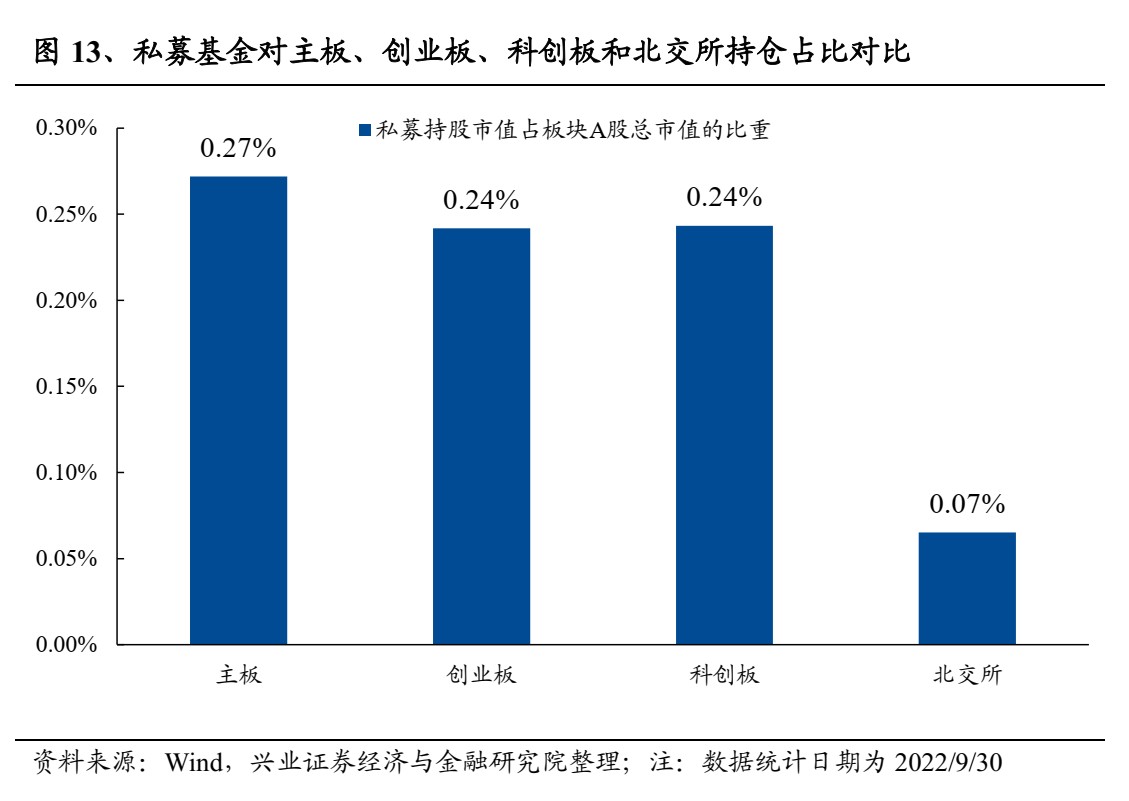

私募在科创板的持仓占比接近创业板和主板的水平。截至2022Q3,私募持股市值占科创板总市值的比重为0.24%,与其创业板的持仓水平相当,略低于主板的0.27%。

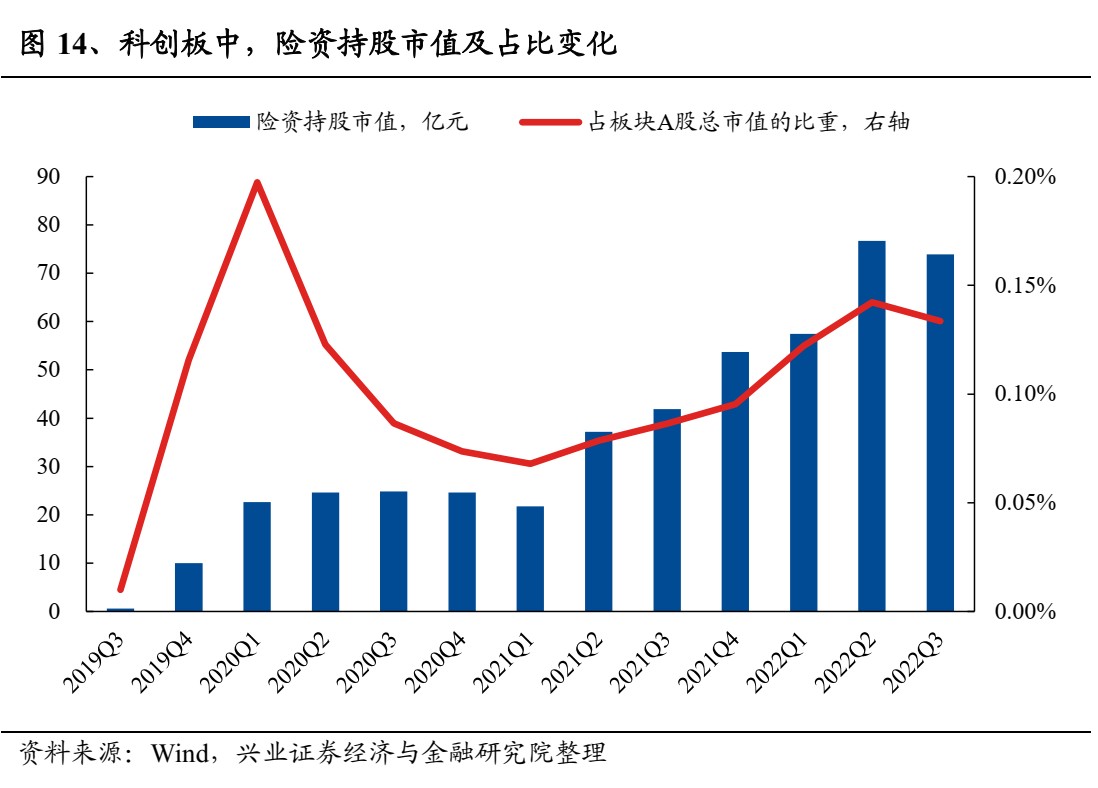

2.4、险资:占比稳步提升,提升空间较大

2021年以来,险资在科创板的持股占比持续上行,但今年三季度有所回落。2021年一季度至今年二季度,保险机构持有的科创板股票的总市值由21.72亿元提升至73.89亿元,占科创板A股总市值的比重也由0.07%上行至0.13%,但今年三季度小幅回落0.01pct。

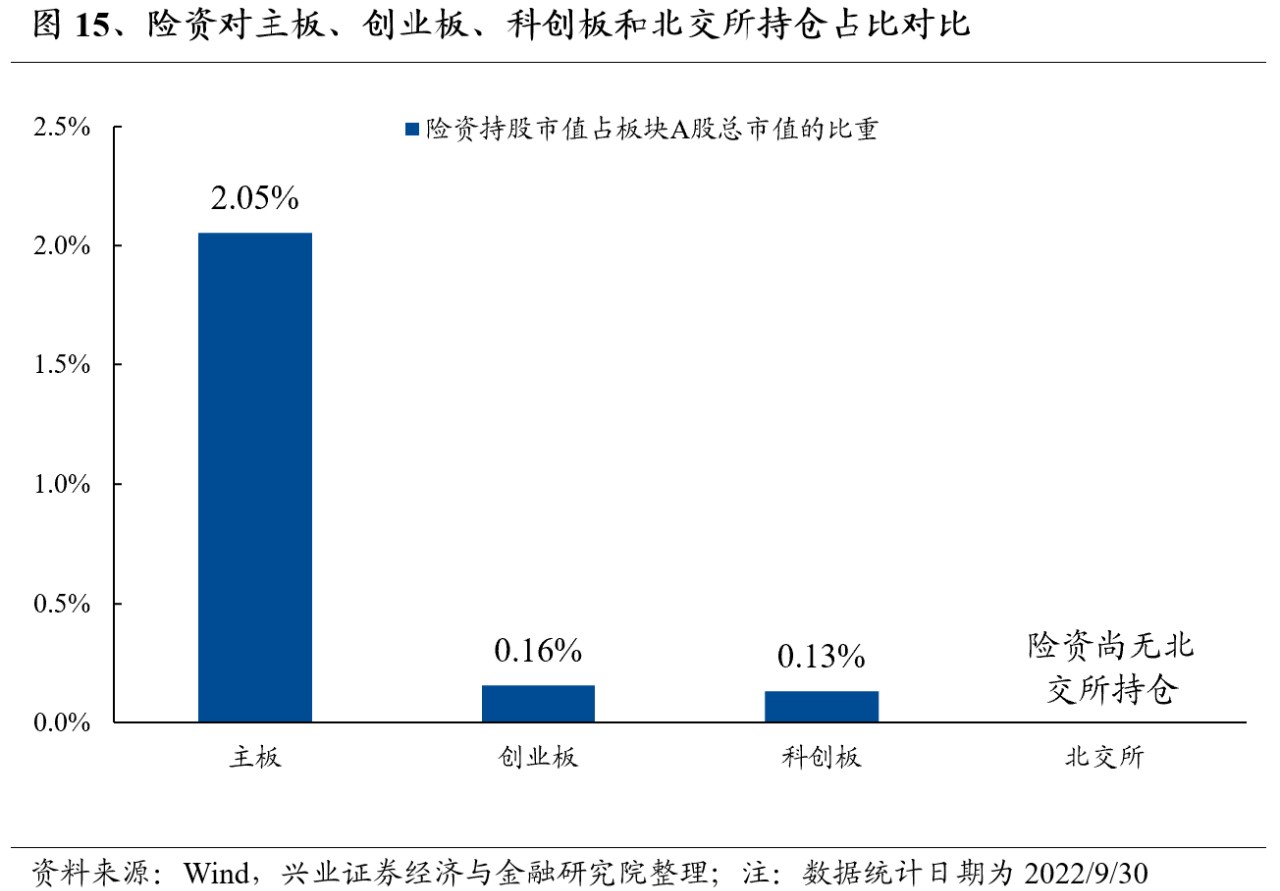

险资对科创板配置仍有较大的提升空间。截至2022Q3,险资在科创板中的持股市值占科创板A股总市值的比重为0.13%,远低于主板的2.05%,与创业板持仓水平较为接近。

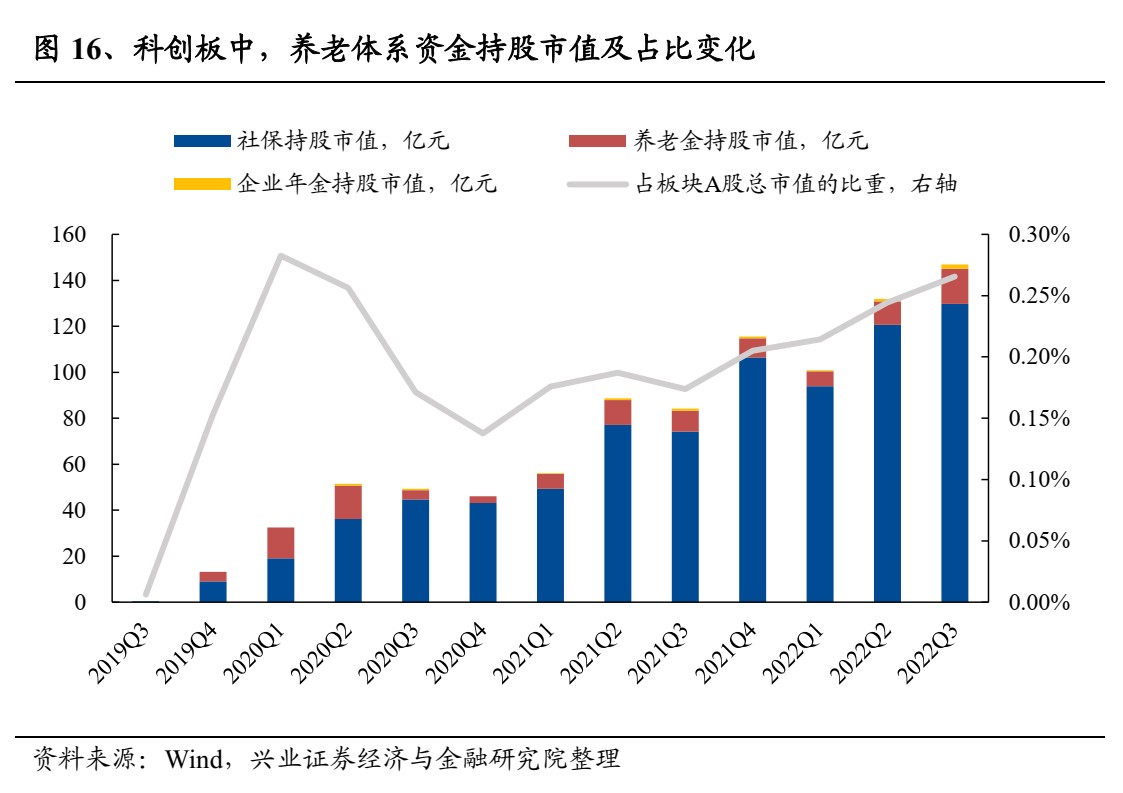

2.5、养老体系:社保占比持续提升,仍有较大提升空间

科创板开板以来,养老体系资金的持仓占比呈震荡上升趋势。截至2022Q3,养老体系资金(社保基金+基本养老金+企业年金)持有的科创板股票的总市值由2019Q3的0.36亿元大幅提升至146.94亿元,占板块A股总市值的比重由0.01%上行至0.27%。拆分来看,社保基金贡献了主要增量,其持股市值增长近360倍。

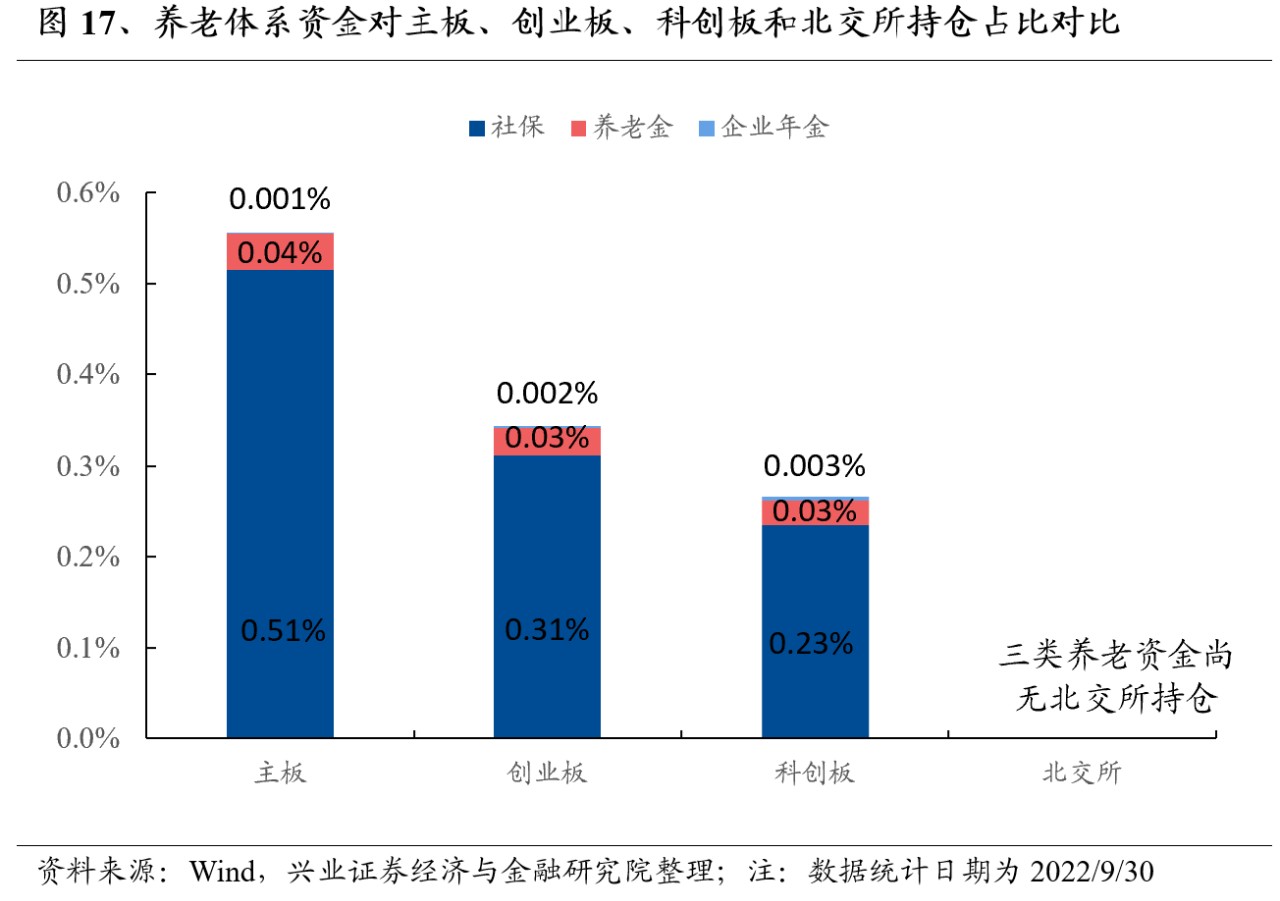

相比于主板和创业板,社保基金持仓占比有较大提升空间。截至2022Q3,社保、养老金和企业年金在科创板中的持股市值占科创板A股总市值的比重分别为0.23%、0.03%、0.003%,三者合计为0.27%,低于主板和创业板。其中,社保基金持仓占比明显低于主板的0.51%和创业板的0.31%,仍有较大的提升空间。

本文编选自微信公众号“尧望后势”,智通财经编辑:王秋佳。

扫码下载智通APP

扫码下载智通APP