H&H国际控股(01112)2个月涨近90%,为什么还可以买?

除了纸制品股涨得嗨,乳制品股也不赖,H&H国际控股(01112)快翻着倍得涨完后还能继续涨。

业绩期以来,在周期行业涨价声之外,乳制品板块也默默上涨了逾30%,在政策制造的看多氛围里,或许才拉开上涨的序幕。

行情来源:富途证券

今年发生和奶粉行业有关的政策大事记中,奶粉注册制名单陆续公布,以及央视历时半年检测“洋奶粉”不合标,都在昭示着一个政策主题——“力挺”国产奶粉。

契合政策主题且从中受益,以及强势新业务品牌入驻的H&H国际控股(合生元),2个月上涨86%一点也不算高。

多了150亿的空白市场

政策的推手一边推动着行业的复苏,一边把乳制品公司的业绩推高。

今年中期业绩中,乳制品行业 A+H股共计 9 家主要上市公司营收同比增 10.6%,归母净利同比增3.1%。行业的复苏虽推动着大公司的业绩走高,但市场的分散仍在制约着奶粉企业的盈利。

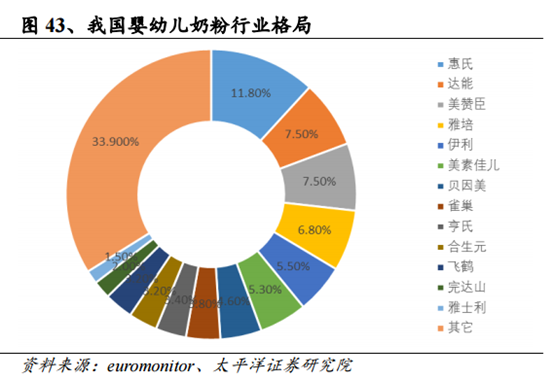

我国婴幼儿奶粉行业集中度较低,2016年最大五个企业市场占有率仅为39.1%,低于全球平均水平56.4%。国内奶粉企业、品牌、配方数量众多,杂牌和贴牌更是云集,目前我国通过注册的,生产企业共有 180家,却有 2000 多个品牌系列。而进口奶粉也占据半壁江山,2016年进口品牌份额为42.7%,而国产品牌市场份额仅为20%。

奶粉注册制的实施,正是要出清杂牌奶粉,减缓进口奶粉的进入,一举拿下国产优质奶粉的市场份额。

首批婴幼儿奶粉配方注册名单正式公布以来,一共发布了 9批名单。共批准了 44 个工厂,76 个系列,224 个配方,主要以国内品牌居多。而未获批的杂牌企业也将逐步被淘汰,并为获批企业腾出市场空间。

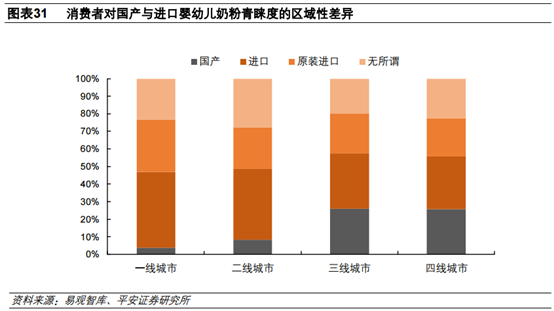

据中国乳业协会统计,三四线城市国产品牌占比80%,且三四线城市的中小型母婴店数量众多,经营的产品很大比重是渠道利润较高的杂牌、贴牌奶粉等。

按照新规,未来最多只能留下531个奶粉系列品牌,则约有 75%的品牌将被出清。目前国内外杂牌市场份额约为 27.2%,这意味着注册制将出清杂牌占婴幼儿奶粉市场 20%的份额。

注册制下三四线城市所产生的断档,则是通过注册企业的补库存机遇。招商证券预估,市场至少腾出了150亿左右的份额,而二胎放开后新增了约150亿的市场份额,则总共约300亿的增长空间留给国产奶粉大品牌。

(截至第9批奶粉注册制通过名单)

一场收购拯救了业绩

最新消息,占合生元业绩销售过90%的5大奶粉系列全部成功获批。注册制给了合生元一个业绩转折点,在此之前其可谓经历了“一波三折”。

合生元引进了“益生菌”的概念,并做到了中国益生菌市场的老大。随着三氯氰胺事件爆发,其开始利用欧洲奶源,在国外生产婴幼儿奶粉再原装进口至国内,用原装进口的概念配合上益生菌打下的渠道和品牌形象,成功切入了高端婴幼儿奶粉市场,股价也随着其业绩增长一路创新高。

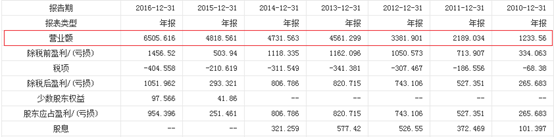

但在接下来正牌洋奶粉通过跨境电商大肆“入侵”之后,国产奶粉的市场份额被大幅压缩,合生元的业绩从2013年开始停滞不前。而其业绩与2016年的大幅改善,要得益于收购了澳大利亚保健品龙头的“Swisse”。

健合(H&H)国际控股由“合生元”改名而成,结合了其新纳入麾下的“Swisse”保健品品牌。其产品的收入结构也由2015年的奶粉约70%、保健品约18%,变为2016年的49%和41%。

Swisse可以说是合生元的一把利剑。收购了Swisse之后的合生元,2016年的收入较往年增加了35%至65亿元,而今年上半年Swisse继续贡献了14.66亿的保健品收入,同比增长14.2%。

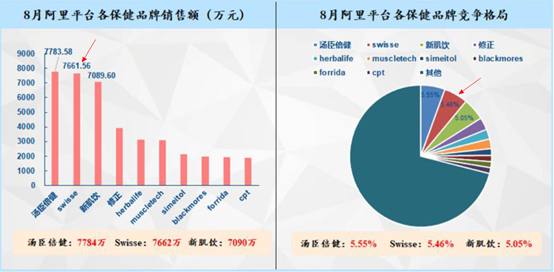

对于保健产品,消费者更倾向于通过跨境网购买国外产品,购买频率仅次于化妆品和母婴用品,在这一市场上Swisse极具优势。从8月的阿里系线上销售数据来看,Swisse是当之无愧的“网红产品”,销售额达7600逾万、市场份额为5.46%,综合成绩仅次于汤臣倍健,并且二者差距并不大。

线下渠道方面,目前Swisse仍处于导入期。不过,药监局日前最新公布了注册和备案条件,公司已经为部分产品提交了申请,取得牌照后可进入药店等主流保健品销售渠道,合生元也有现成的奶粉渠道可以用来推广Swisse。

在未来,Swisse仍有大规模的市场空间施展拳脚。消费升级、人口老龄化和健康意识的增强,催化了保健品行业在迅速发展,2016年的行业规模已增长至2093亿元,成为仅次于美国的全球第二大保健品市场。据 Euromonitor 预测,2021 年我国保健品市场规模将超过3000 亿元。

“白菜价”的估值

涨了那么多,但H&H国际仍算“白菜价”。

H&H国际当前股价对应20倍PE,刚好达到奶粉行业整体估值,但单看这一数字不能说明其估值已高,毕竟其目前的业务结构是奶粉和保健品各占大半,中间还给其他婴儿护理品类留了个空。

保健品行业的整体估值在30倍PE,但考虑到Swisse品牌的优势和竞争力,H&H国际的20倍PE放在这里又显然被低估,所以总体来说,该公司仍有充分的安全边际。

H&H国际的奶粉业务正在回到14年水平的冲刺跑道上,收购Swisse品牌所产生的大量一次性财务费用已大部分在2015年被消化,而Swisse的盈利贡献也已开始体现,接下来就可继续坐等业绩增长。中泰证券预测,H&H国际在2017、2018和2019年的收入增长率将分别为14.3%、15.3%和15.8%。

此外,H&H国际在5月12日的那次大跌中也算是利空出尽,市场对PGT的担忧已经逐步缓解。

扫码下载智通APP

扫码下载智通APP