中金:美国中期选举的政策与市场含义

摘要

中期选举结果:形成“分裂国会”;共和党表现明显低于预期

截至11月18日,本次中期选举后形成“分裂国会”,即共和党控制众议院、民主党控制参议院。这一结果对共和党而言明显低于预期,尽管此次共和党重新赢回了众议院,但因为优势不显著也难以形成绝对主导。

中期选举的意义:决定未来两年政策走向,但对大选的风向标意义有限

中期选举在每四年一次的大选期间举行,每次中期选举重新选举所有众议员,但仅选举三分之一参议员(此次35个席位)。参众两院在权责上各有侧重,众议院在财税等方面更有话语权,相反参议院在官员任命、法官提名和外交事务上占据主导。不过,中期选举并不能完全视作两年后总统大选的风向标。

此次选举的政策含义:财税相关政策或陷入僵局,但或有助压制通胀;关注债务上限风险、政策与地缘不确定性

民主党失掉关键的众议院、共和党又没有锁定参议院多数,或将大概率使得 1)共和党主导众议院将使拜登和民主党主张的补贴与财政刺激受阻,但一定程度上可以抑制需求和通胀;2)债务上限风险增加;3)货币政策整体或仍能维持独立性;4)其他政策与地缘局势不确定性。

市场与资产含义:“分裂国会”对市场未必不好;财政扩张受限或支撑美元、压制利率;共和党相对利好科技生物医药等

整体市场层面,选举结果非决定因素,相反“分裂国会”表现更优。财政扩张力度受阻或支撑美元、减少美债供给压力。债务上限压力上升或带来阶段性冲击;同时关注政策不确定性扰动。行业层面,共和党相对更利好科技生物医药能源开采等。

正文

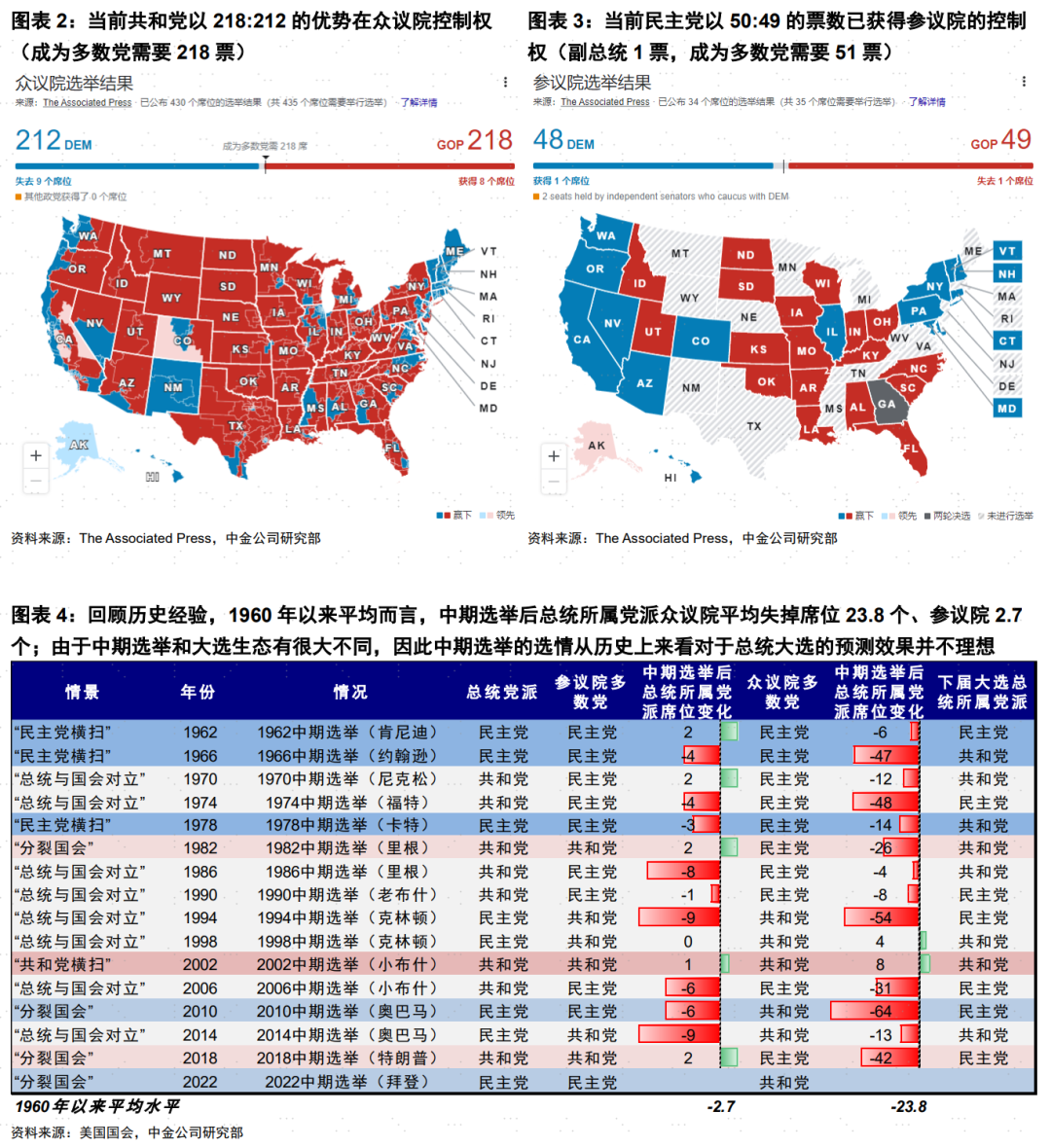

美国2022年中期选举于11月8日举行。截至11月18日,尽管仍有个别州结果尚未出炉,但大局基本已定。共和党以218:212重新掌控众议院(成为多数党需要218票);民主党则已经锁定参议院的50个席位、加上副总统1票,将继续掌控参议院,因此形成“分裂国会”局面。各州层面选举共和党表现也差强人意。这一结果对共和党是明显低于预期的,选举前市场一度预期共和党可能以较大比例获胜、甚至可能出现重掌两院的“横扫”局面。那么,这一结果对于后续美国政策走向、尤其是资产表现有什么可能启示?我们分析如下。

中期选举结果:形成“分裂国会”;共和党表现明显低于预期

截至北京时间11月18日,共和党以218:212的优势获得众议院控制权(成为多数党需218个席位),但在参议院上共和党反而以48:50落后民主党(成为多数党需要51个席位)。目前看,众议院结果已正式出炉;参议院剩余的两个席位,共和党在阿拉斯加州略微领先,佐治亚州则由于两党票率均不及50%,需要在12月6日重选。但即便共和党能够赢下这两个席位,也仅是维持50:50的平局,加上副总统的1票,依然无法赢得参议院的控制权。目前看,相比选举前民主党控制参众两院,本次中期选举后形成“分裂国会”,即共和党控制众议院、民主党控制参议院。

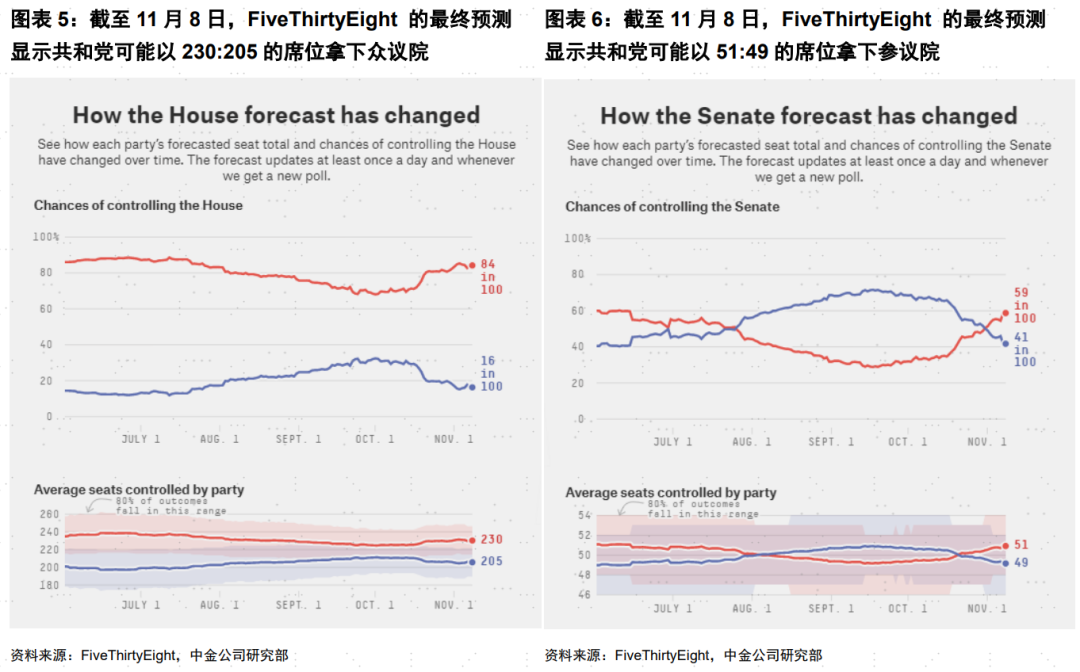

这一结果对共和党而言是明显低于预期的,原因在于:1)根据历史经验,一般总统所在党派因执政承诺兑现和选民对所属党派投票积极性不高等因素,往往会在中期选举中失利,这也成为过去2006年以来美国政治选举中近乎为规律的特征(1960年以来,中期选举中总统所属党派在众议院平均失掉席位23.8个、参议院失去2.7个席位);2)选举前的高通胀和增长压力、拜登总统持续的低支持率(选举前两个月虽然有所提升,但基本维持在40%上下,与特朗普总统同期的支持率相当)都使得民主党选情并不被看好(选举前FiveThirtyEight 预测显示共和党可能以230:205的席位拿下众议院、以51:40的席位拿下参议院)。尽管此次共和党重新赢回了众议院,但因为优势不显著也难以形成绝对主导。

中期选举的意义:决定未来两年政策走向,但对大选的风向标意义有限

中期选举在每四年一次的大选期间举行,主要选举全部众议员、部分参议员、及部分州层面选举。众议院议员任期两年(此次选举435个席位),参议院任期六年但每两年轮换三分之一议员,因此每次中期选举重新选举所有众议员,但仅选举三分之一参议员(此次35个席位)。

不难看出,中期选举将会改变国会力量对比,进而影响未来两年的立法政策走向。参众两院在权责上各有侧重,众议院在财税等方面更有话语权(美国宪法规定所有税收相关法案、拨款法案或授权开支联邦资金均应由众议院提议,而参议院无权提案);相反参议院在官员任命、法官提名和外交事务上占据主导(参议院拥有确认总统内阁成员、最高法院大法官的权利,且美国总统与别国达成的外交协议也需要得到参议院的审批才能具有法律效力)。

不过,中期选举并不能完全视作两年后总统大选的风向标。中期选举的选情从历史上看对总统大选的预测效果并不理想,例如1966和1978年中期选举结果为“民主党横扫”,但两年后总统大选依然为共和党获胜;1970和1986年中期选举为共和党总统和民主党主导国会,但两年后总统大选依然为共和党获胜;1994年中期选举结果为民主党总统和共和党主导国会,但两年后总统大选依然为民主党获胜;2010年中期选举的政治格局从“民主党横扫”变为“分裂国会”(类似当前),但两年后总统大选依然为民主党获胜。

此次选举的政策含义:财税相关政策或陷入僵局,但或有助压制通胀;关注债务上限风险、政策与地缘不确定性

在当前两党和美国民意较为极化的大背景下,民主党失掉关键的众议院、共和党又没有锁定参议院多数,或将大概率使得未来两年美国部分政策陷入僵局,尤其是众议院主导的财政、税收、债务等相关政策;债务上限的风险也在加大。近几届出现“分裂国会”甚至“总统与国会对立”情形分别在2018特朗普总统后期及2014年奥巴马第二任期后半段,期间奥巴马和特朗普总统分别尝试推进的跨太平洋关系协定(TPP)和新医改法案明显受阻。具体来看,

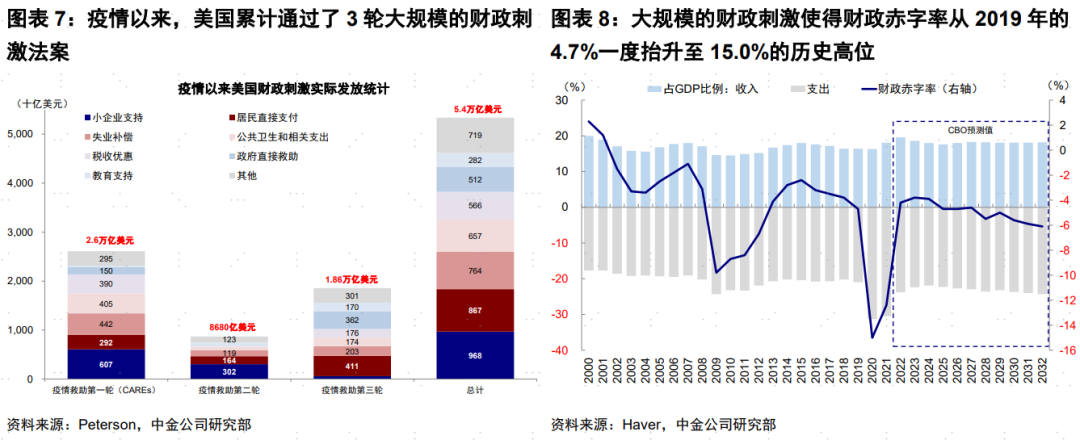

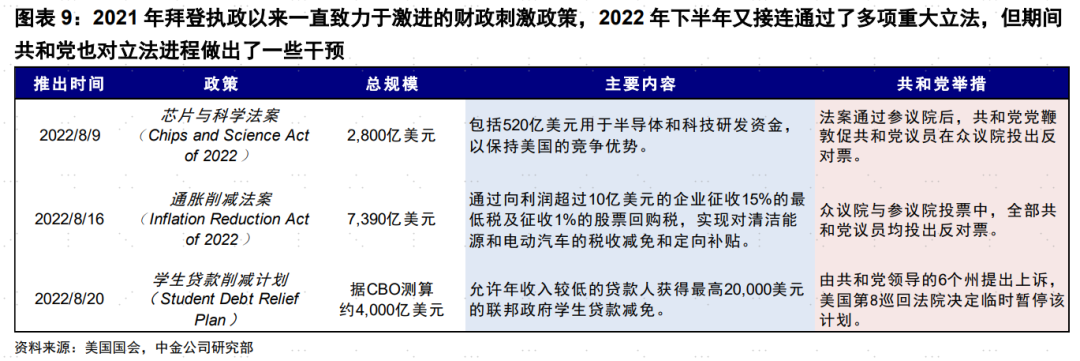

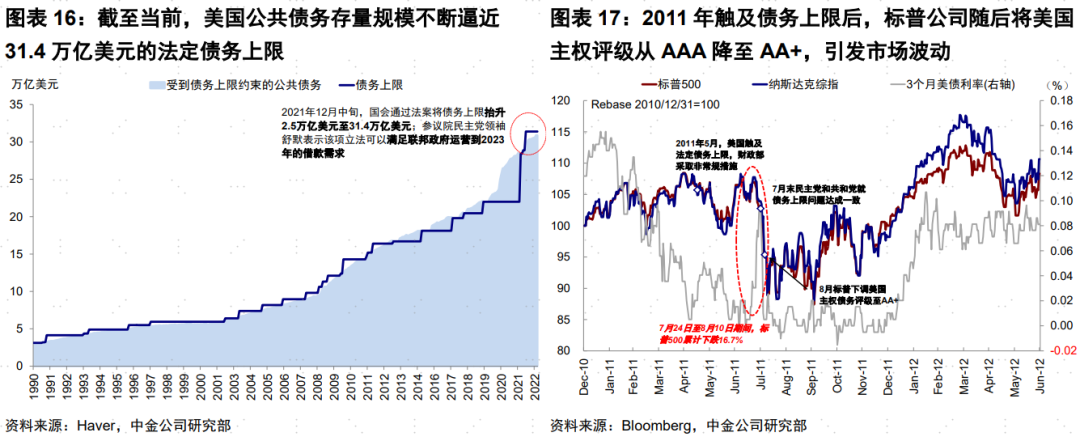

► 共和党主导众议院将使拜登和民主党主张的补贴与财政刺激受阻,但一定程度上可以起到抑制需求和通胀的效果。2021年拜登执政以来一直致力于较为大规模的财政刺激政策,如2021年3月的1.9万亿美元财政刺激法案、2021年11月通过的5,500亿美元基建法案及并未通过的1.75万亿美元“重建美好未来法案”(Build Back Better, BBA);2022年下半年又接连推进多项立法,如今年8月通过的芯片与科学法案(Chips and Science Act)、通胀削减法案(Inflation Reduction Act of 2022)、以及被法院暂时阻止的学生贷款削减计划(Student Debt Relief Plan)。但无论是去年的1.9万亿美元财政刺激还是今年的通胀削减法案,均遭到共和党抵制(参众两院共和党全部投出反对票);最新的学生贷款削减计划虽获通过但由于共和党主导的6个州提出上诉,使得该计划被联邦第八巡回法院叫停。

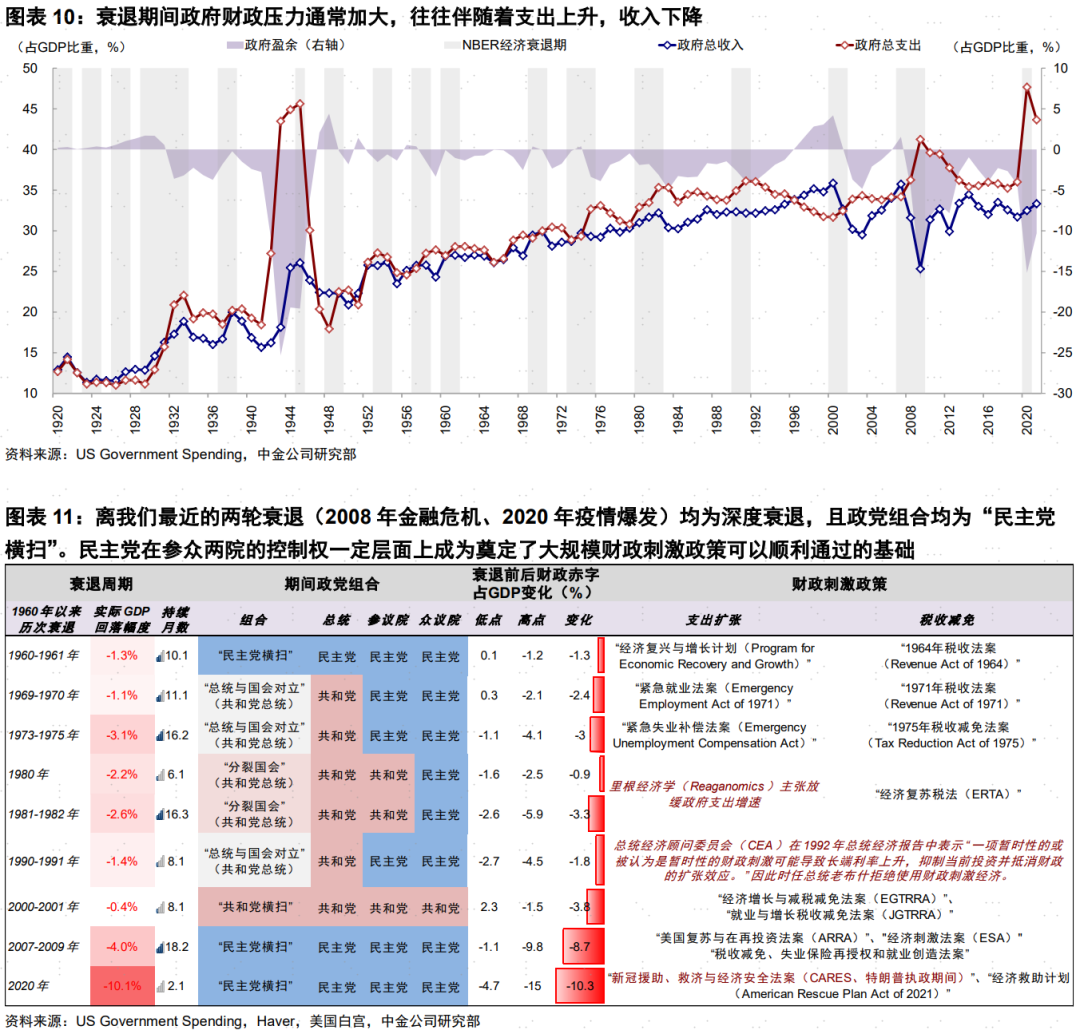

2020年疫情爆发后,特朗普政府紧急通过两轮财政刺激使得财政赤字一度从2019年的4.7%抬升至15.0%的高位;2021年拜登执政后再度推出1.9万亿美元刺激以及5,500亿美元基建法案,使得2021年财政赤字率维持在12.4%高位。上述大规模刺激即是通胀持续走高的主要原因之一、也是美国居民资本负债表依然相对健康避免对冲较大衰退压力的主要贡献因素。往前看,我们预计共和党获得众议院控制权或使得后续的财政支出计划受阻,但也有助于部分减轻通胀压力。

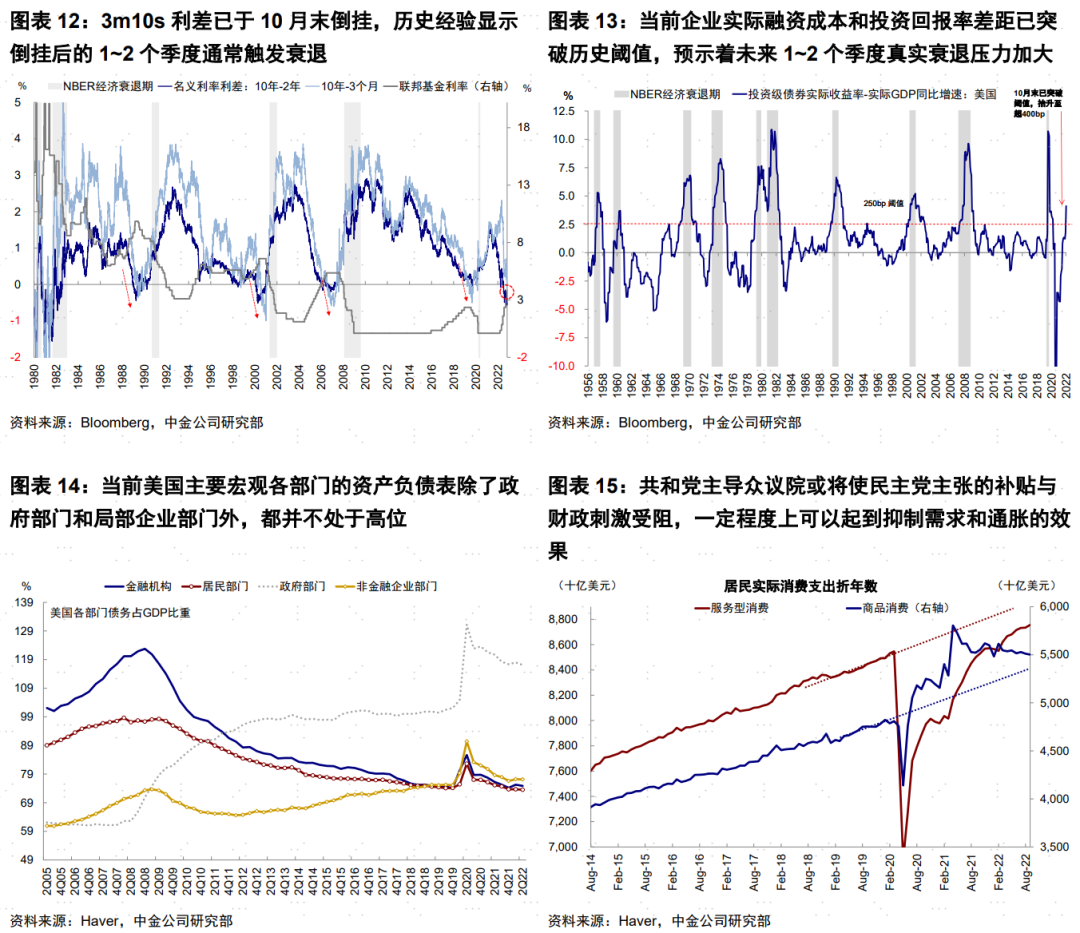

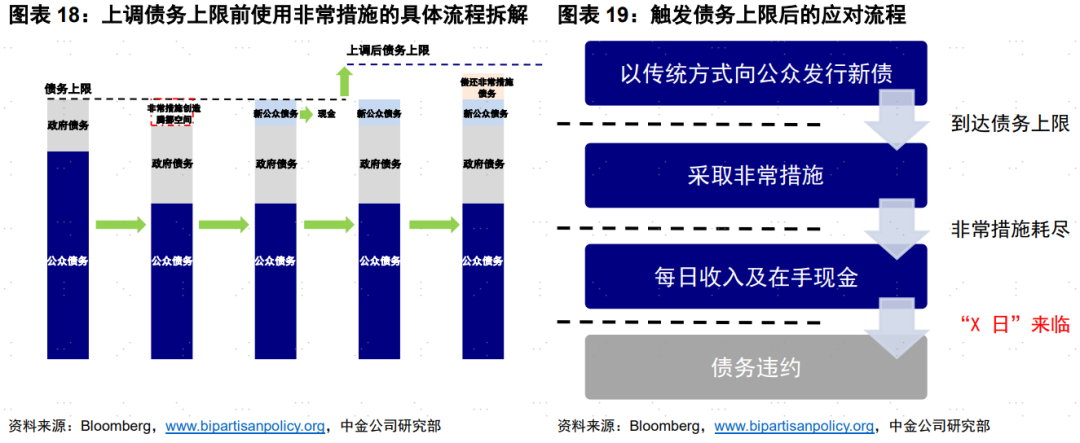

► 债务上限风险增加,关注明年中后期的博弈。截至当前美国公共债务规模31.3万亿美元(受债务上限约束公共债务31.2万亿美元),逼近31.4万亿美元法定债务上限(国会在2021年12月将债务上限提高2.5万亿美元至31.4万亿美元)。参照过去一年美债的净发行速度,我们测算或需~2个月(2023年一季度)触及31.4万亿美元的上限。不过,由于财政部的现金储备(当前TGA账户余额5275亿美元)和一些应急措施可以在触及债务上限后继续支撑约两个季度左右,因此明年下半年或是真正的风险时点。

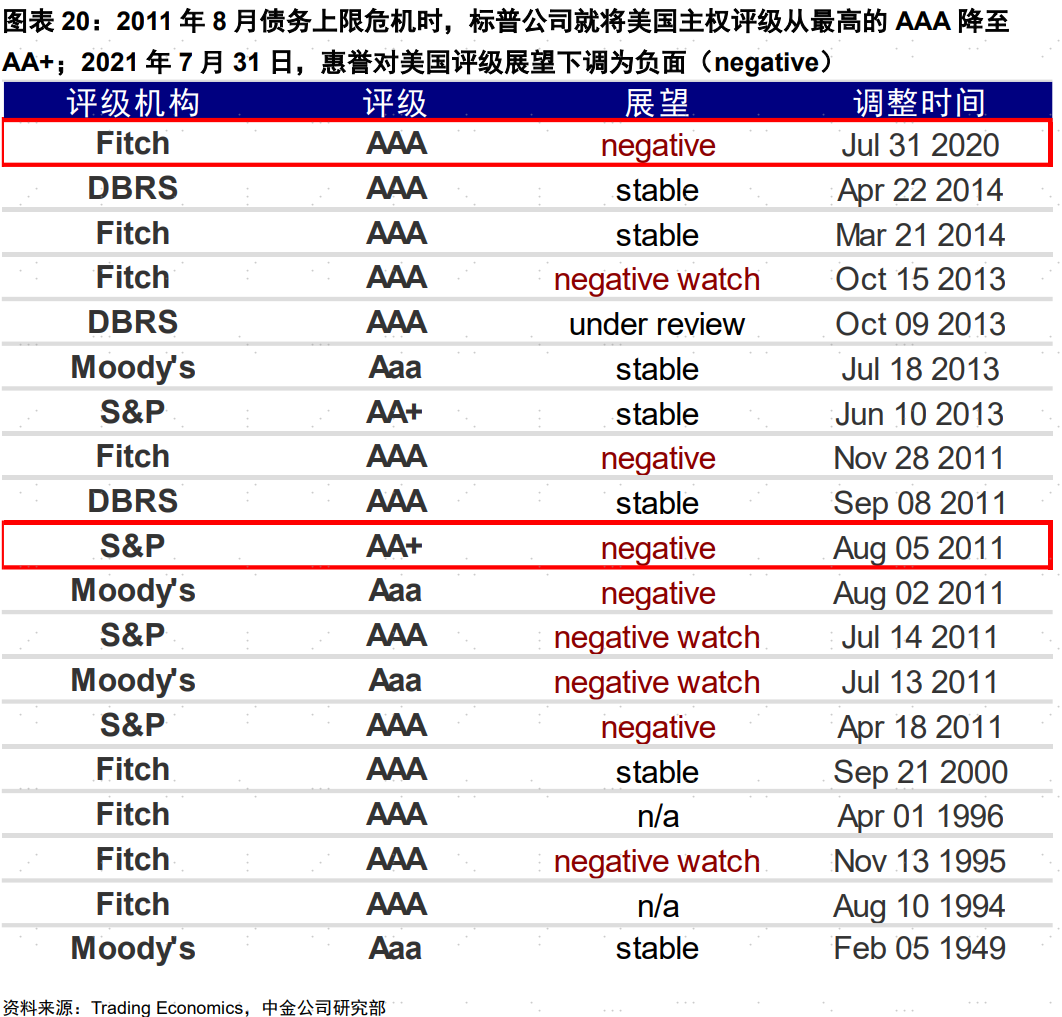

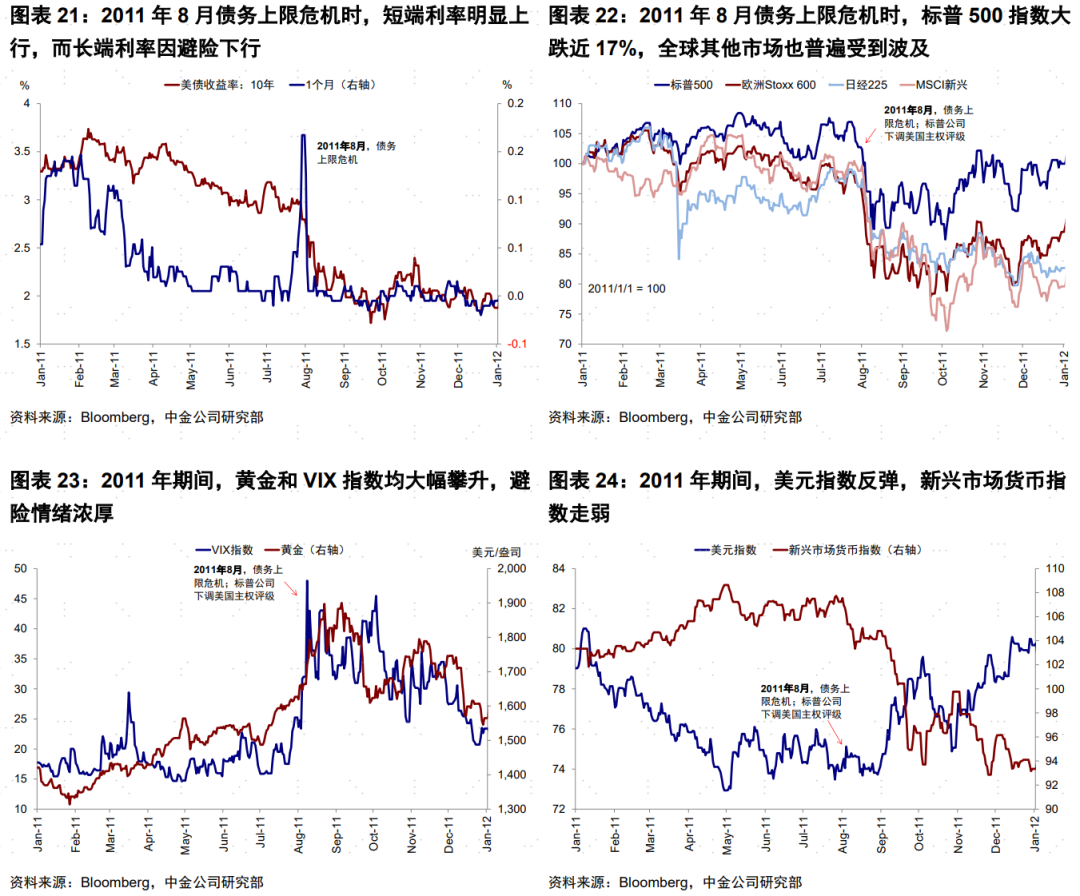

现代历史上,美国还没有真正违约过。2011年8月可能是距离违约最近的一次,直到距最后期限几个小时前才最终解决,标普公司因此下调了美国的主权评级;2013年也是拖到截止日期前一天。与此次类似的是,2011年和2013年分别是奥巴马总统第一任期后半段和第二任期前半段,国会分别是民主党参议院和共和党众议院,因此后续变数值得关注。2010年11月中期选举后共和党重掌众议院,2011年5月触及债务上限。但两党对债务上限提升多少,并针对那些长期预算支出的安排上存在分歧,使得债务上限成为两党博弈的筹码而久拖不决。虽然最终两党于2011年7月就提高债务上限达成一致,但奥巴马政府也向共和党做出了很大“妥协”(10年内紧缩财政支出2.5万亿美元、暂不加税并将前布什政府的减税政策延续至2013年1月1日,即形成所谓的“财政悬崖”)。标普也在8月初有史以来第一次下调了美国主权评级(从AAA降至AA+),一度引发了市场动荡(《美国债务上限的来龙与去脉》)。不过由于债务上限过于重要,因此虽然我们认为可能存在波折,但彻底失控的概率较低,有可能是“有惊无险”,但仍或成为市场的潜在波动源。

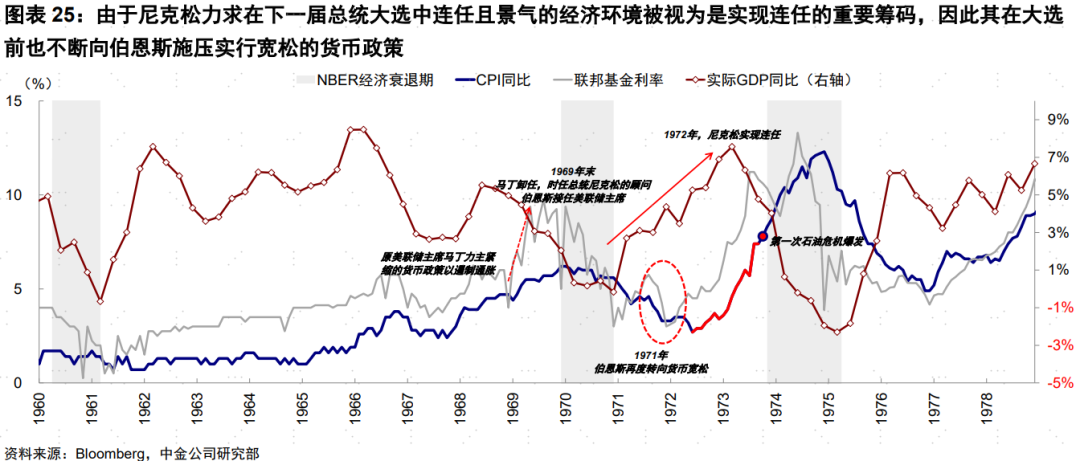

► 货币政策整体或仍能维持独立性。今年5月鲍威尔刚开始第二任期,因此并不面临改换压力(任期四年)。基准情形下,我们认为美联储或仍能维持政策独立性。但回顾历史,美国总统对美联储施压,即使是在美联储获得独立性之后也并不罕见,特别是在时任总统谋求连任时。例如,1969年时任总统尼克松顾问伯恩斯接任美联储主席,彼时由于越战后政府支出快速削减叠加前一任美联储主席马丁开启加息周期,美国经济一度陷入衰退。伯恩斯接任美联储主席后,由于尼克松力求在下一届总统大选中连任且景气的经济环境被视为是实现连任的重要筹码,因此其在大选前也不断向伯恩斯施压实行宽松的货币政策[1]。虽然伯恩斯的决定是出于信念还是政治压力仍存争论,但未能延续的货币紧缩以及“新经济政策”(New Economic Policy)下不可持续的价格管控也最终成为70年代滞胀的隐患(《复盘美国历次衰退的来和经验》)。

► 其他政策与地缘局势不确定性。共和党重新夺回众议院后,关注是否针对总统调查、以及新任共和党众议院议长的立场可能引发的地缘局势紧张。

市场与资产含义:“分裂国会”对市场未必不好;财政扩张受限或支撑美元、压制利率;共和党相对利好科技生物医药等

结合中期选举的历史经验、以及历次选举后的结果,我们认为可能对后续市场有以下几点影响:

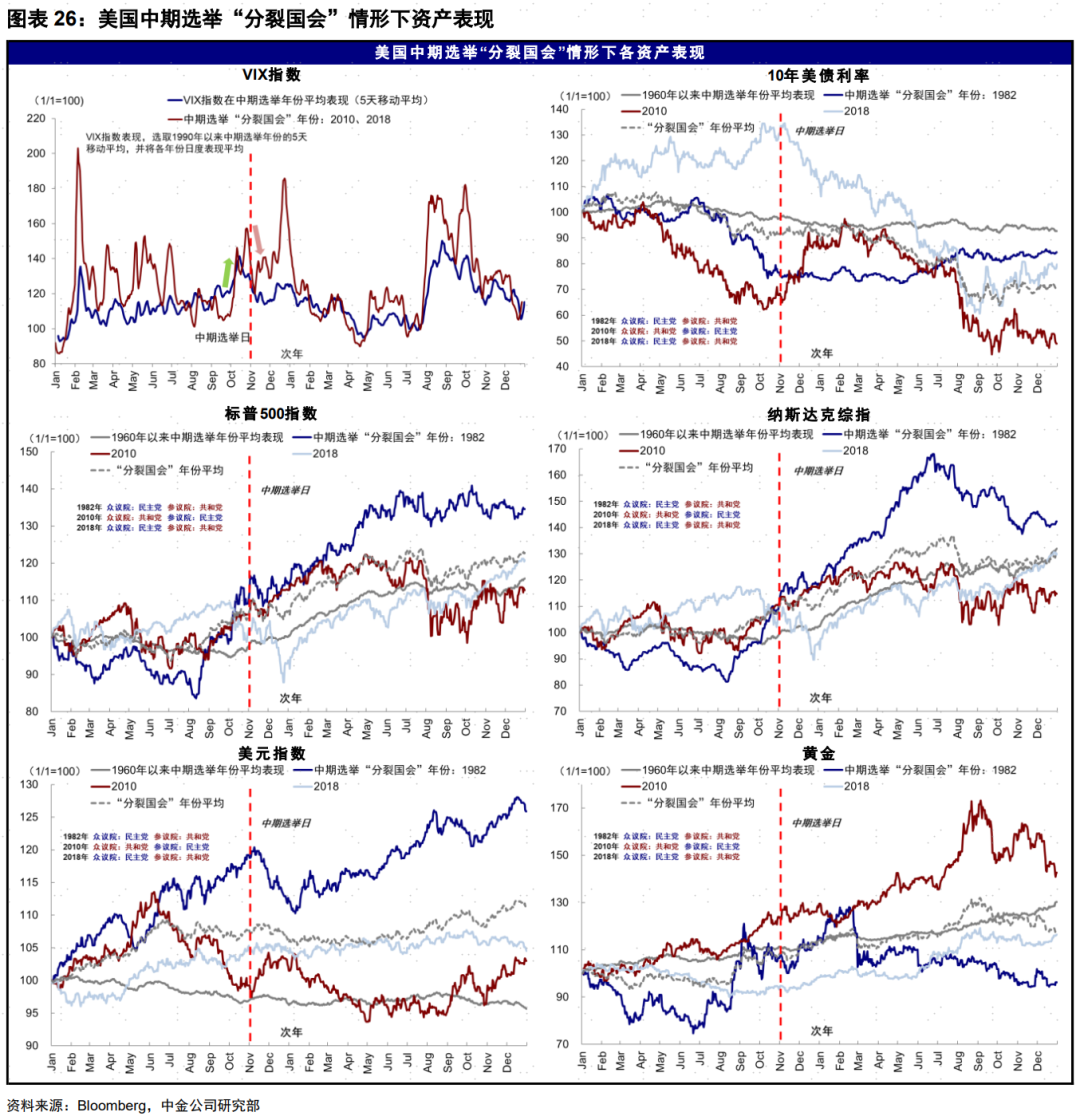

► 整体市场层面,选举结果非决定因素,相反“分裂国会”表现更优。回顾1960年以来历次中期选举的历史经验,随着中期选举日的临近,市场逐步消化可能存在的不确定性,VIX指数从中期选举前1个月左右见顶开始回落。指数表现上,“分裂国会”(1982年、2010年、2018年)情形下标普500指数平均表现要优于其他中期选举年份(1960年以来),背后可能原因“分裂国会”下两党在国会的相互制衡带来不确定性的降低通常对市场更加有利。

► 财政扩张力度受阻或支撑美元、减少美债供给压力。根据上文分析,以奥巴马时期为例,共和党对大幅增加财政支出的抵制态度会在控制众议院上起到主导作用,甚至如果出现以债务上限问题为筹码抵制预算支出的话,还可能出现大幅的财政减支或“财政悬崖”,这在一定程度上有助于支撑美元,也可能减少大规模发债带来的对美债利率供给端的压力。1960年以来历次中期选举经验显示,“分裂国会”(1982年、2010年、2018年)情形下美元指数平均表现要优于中期选举年份(1960年以来);10年美债利率回落幅度相对更高。

► 债务上限压力上升,或带来阶段性冲击;同时关注政策不确定性扰动。2011年债务上限问题使得标普下调美国主权评级,市场短期内也面临了较大冲击,如股市普遍回调、短债利率抬升但长债利率下行、黄金及美元同涨等。

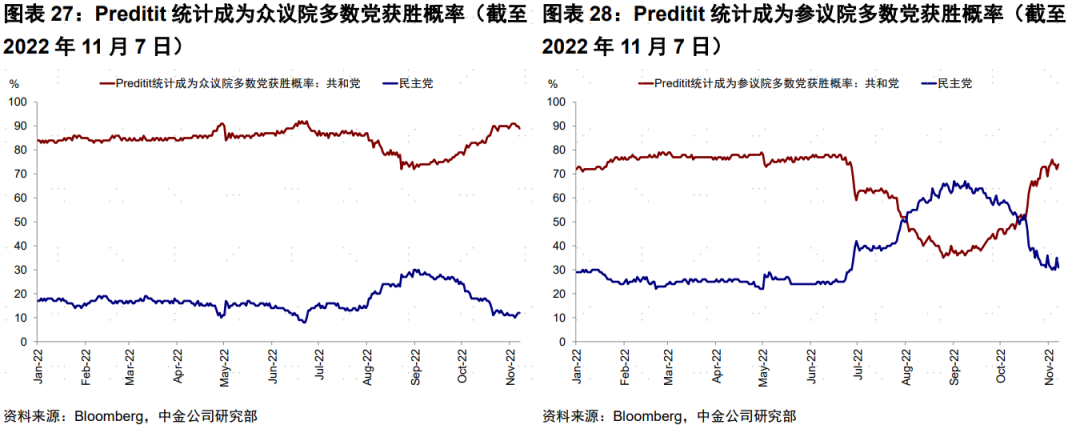

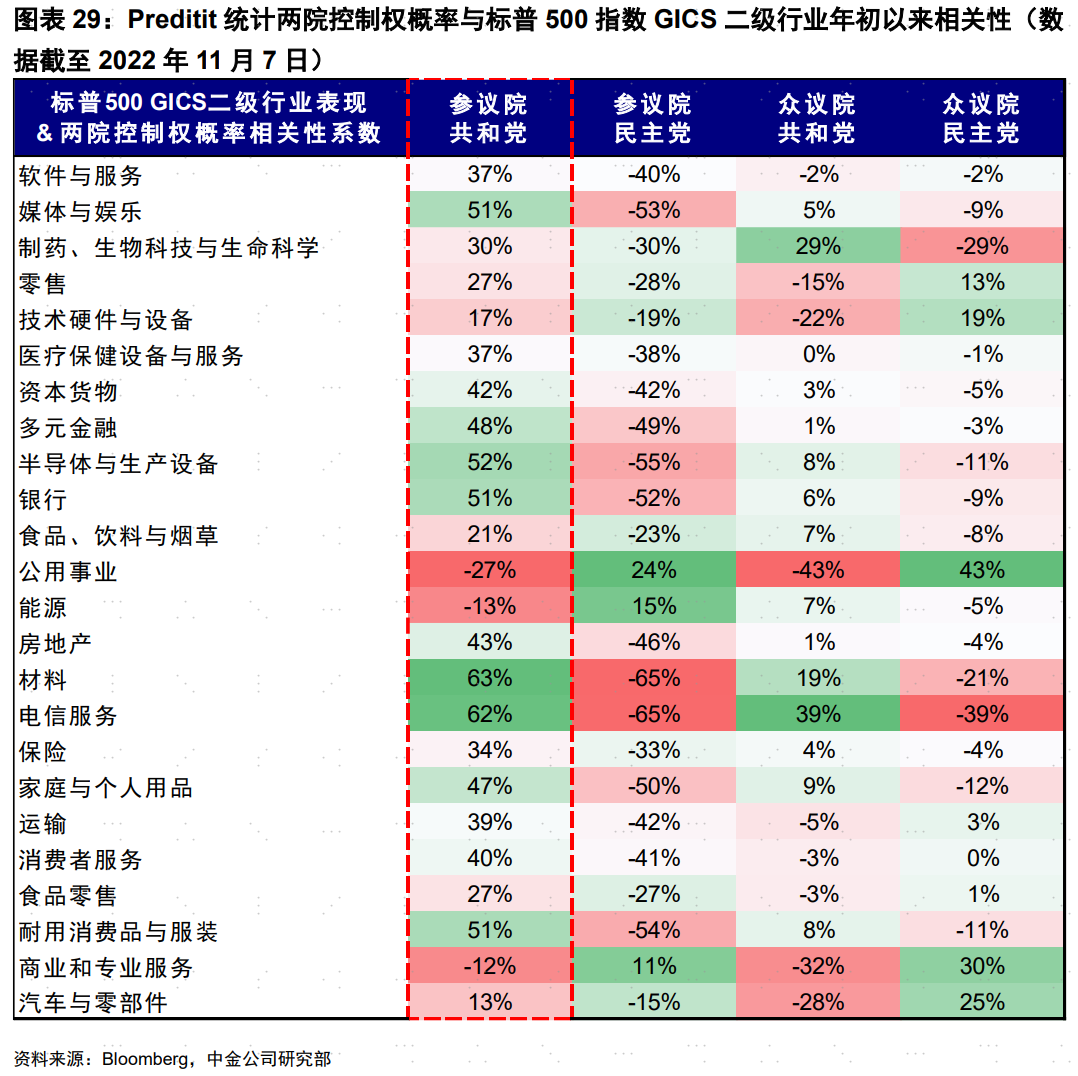

► 行业层面,民主党相对利好环保公用事业(新能源)、商业服务(工资)正相关;共和党相对更利好科技生物医药能源开采等。相比已有充分预期的众议院归属,本届中期选举参议院的最终归属悬念更强且更为重要。通过计算年初至中期选举前(截至11月7日)美股行业与参众两院两党成为多数党概率的相关性,我们发现共和党获得参议院控制权的概率与原材料、电信、耐用消费品、半导体、银行、媒体等板块正相关超50%,医药及软件板块正相关性同样较高;相反,民主党获得控制权概率仅与公用事业、商业和专业服务正相关。这背后一定层面反映了市场对不同政党政策的立场。例如,科技龙头反垄断、生物制药企药价管控、新能源产业扶持等可能会受共和党阻碍;而共和党倾向鼓励更多传统能源生产政策,或有利于石油勘探企业。

市场动态:美联储官员密集发表鹰派观点;利率回升、美股成长板块落后

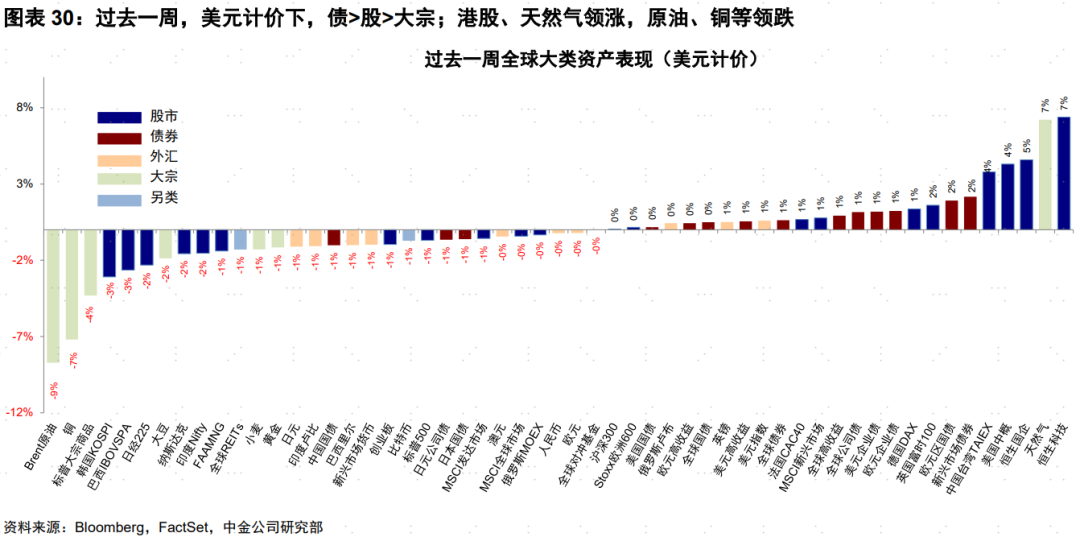

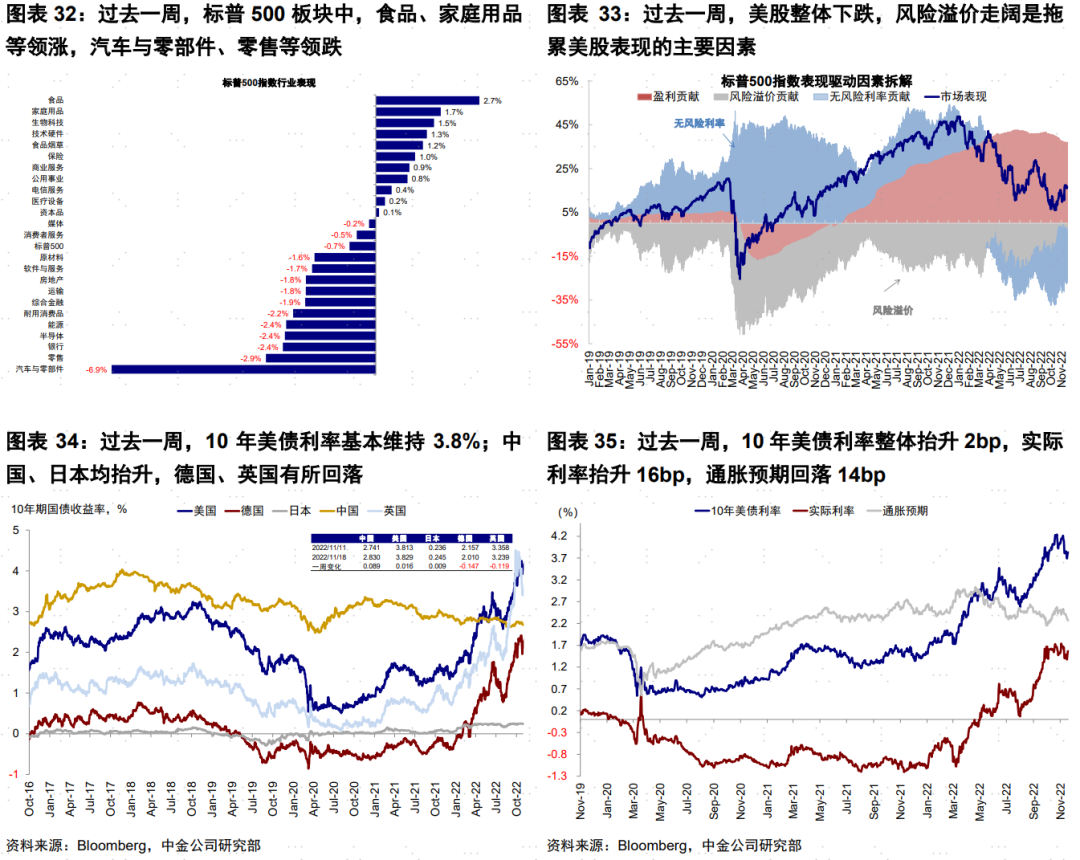

►资产表现:债>股>大宗;实际利率抬升、美股成长板块落后

本周多位美联储官员密集发表鹰派言论,例如圣路易斯联储主席Bullard表示政策利率仍需上调以抑制通胀[2],波士顿联储主席Collins表示当前几乎没有证据显示物价压力正在减弱,因此12月加息75bp的可能性仍存[3],鸽派代表旧金山联储主席戴利同样表示当前并不存在停止加息的可能[4]。受此影响,实际利率受此影响本周抬升16bp,通胀预期有所回落,两者相抵后10年美债利率仍维持在3.8%,2年期美债利率突破4.5%,2s10s倒挂程度进一步加深至70bp。尽管周初PPI超预期降温对美股市场有所提振,但在鹰派发言的影响下,美股全周下跌,实际利率抬升压制FAAMNG、纳斯达克等成长风格落后。业绩方面,零售商Target三季度利润下跌约50%,下调四季度业绩前景展望。

► 流动性:离岸与在岸美元流动性有所改善,逆回购回落

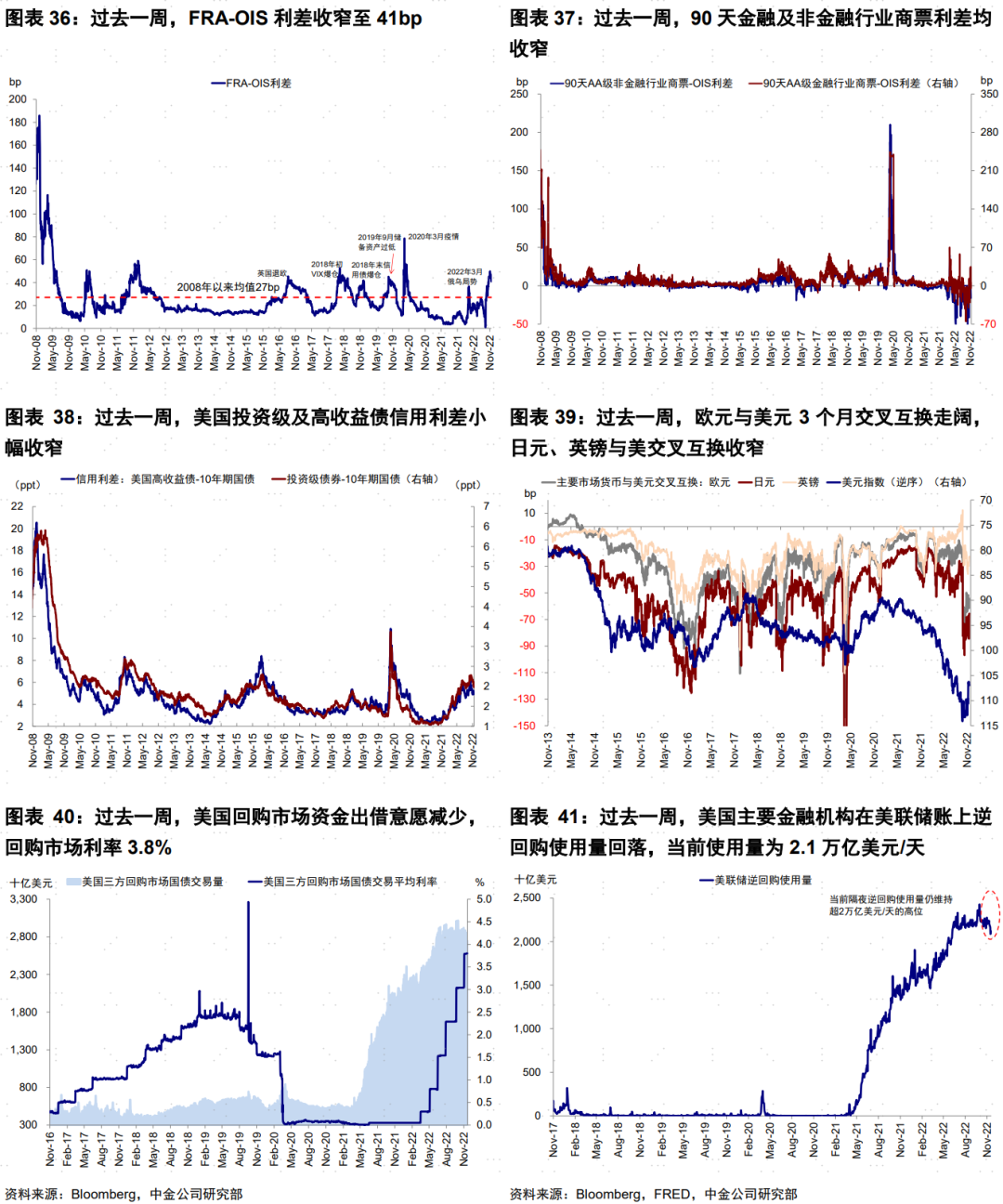

过去一周,FRA-OIS利差收窄至41bp,投资级及高收益债信用利差均小幅收窄,90天金融及非金融行业商票利差均收窄。欧元与美元3个月交叉互换走阔,日元、英镑与美交叉互换收窄。美国主要金融机构在美联储账上逆回购使用量回落,当前使用量为2.1万亿美元/天。

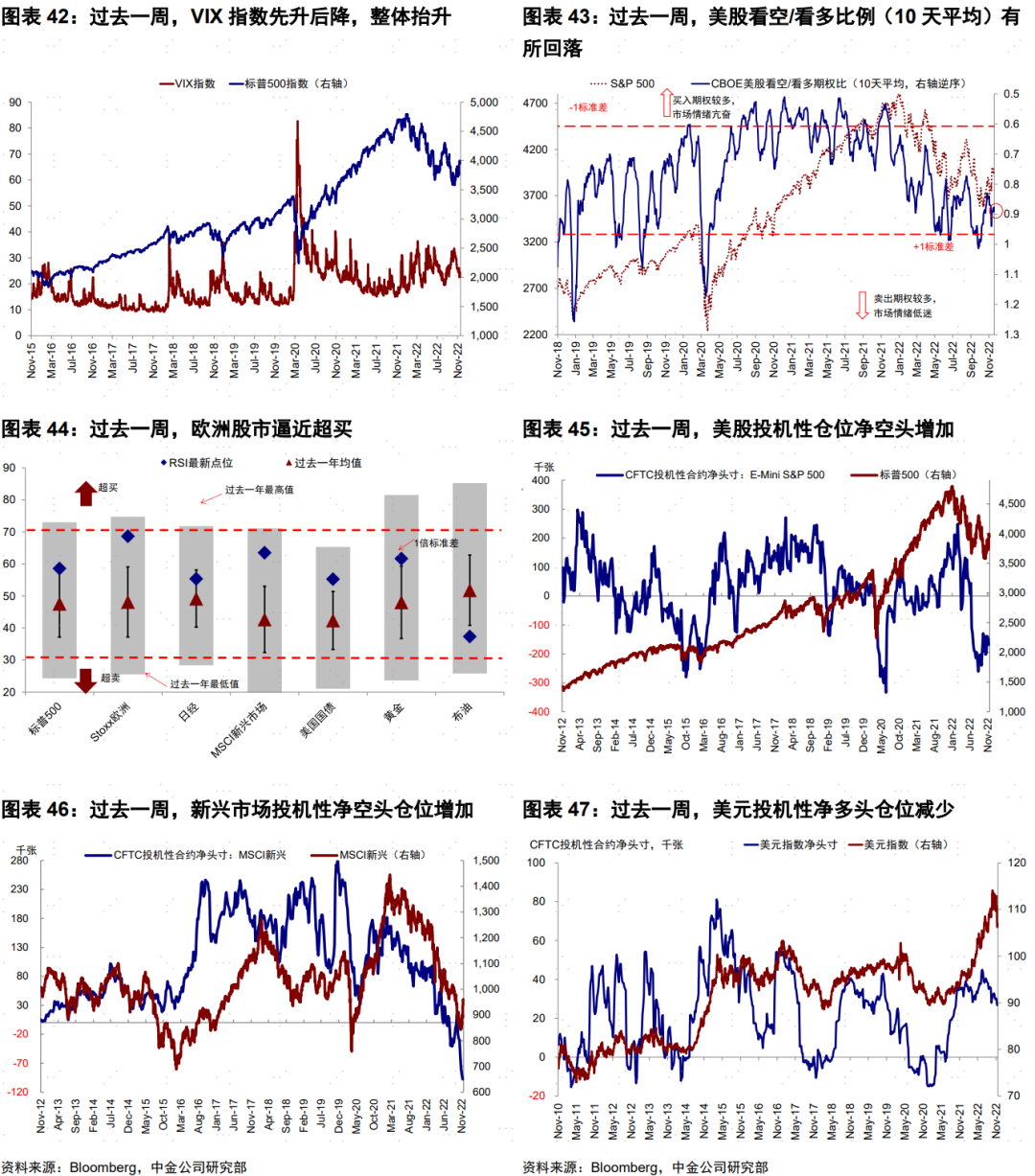

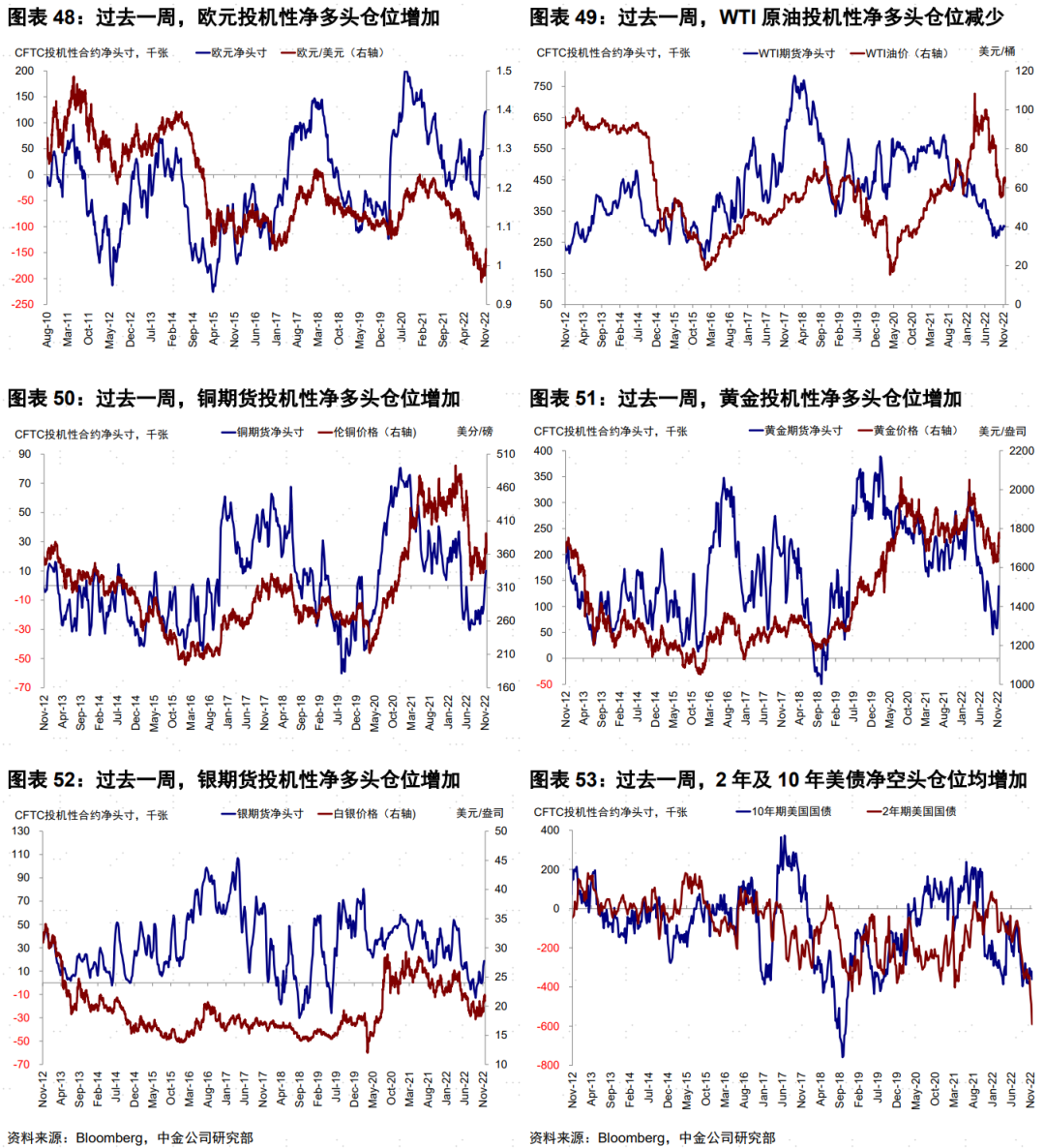

► 情绪仓位:欧洲逼近超买,铜、黄金多头激增,短债空头骤升

过去一周,美股看空/看多比例(10天平均)有所回落,欧洲股市逼近超买。仓位方面,铜与黄金等商品的多头激增,而短端美债的空头则大幅抬升。

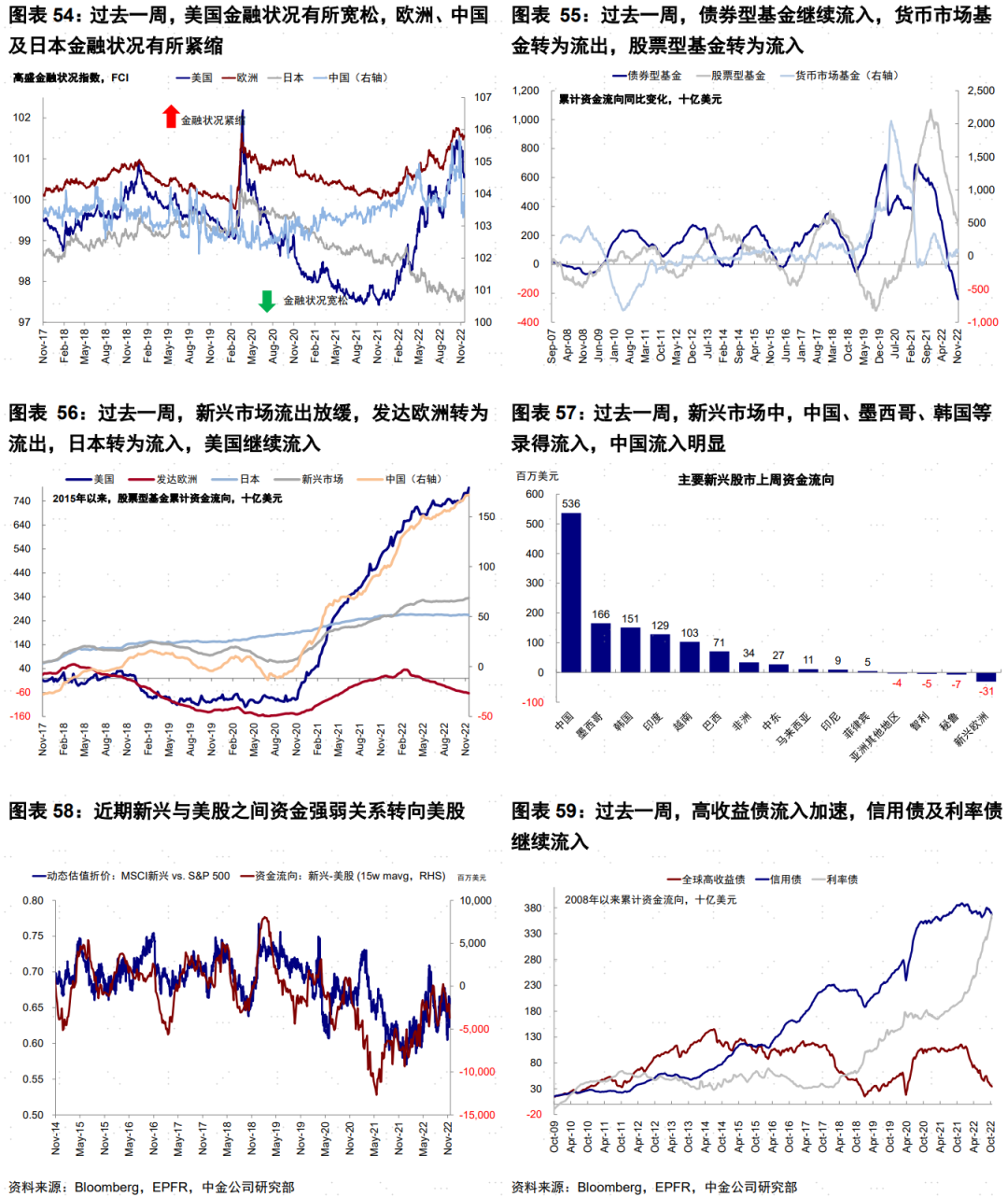

►资金流向:股票转为流入;欧洲转为流出

过去一周,债券型基金继续流入,货币市场基金转为流出,股票型基金转为流入。分市场看,新兴市场流出放缓,发达欧洲转为流出,日本转为流入,美国继续流入;新兴市场中,中国、墨西哥、韩国等录得流入,中国流入明显。

►基本面与政策:美国工业产出与房屋销售下滑,零售超预期增长

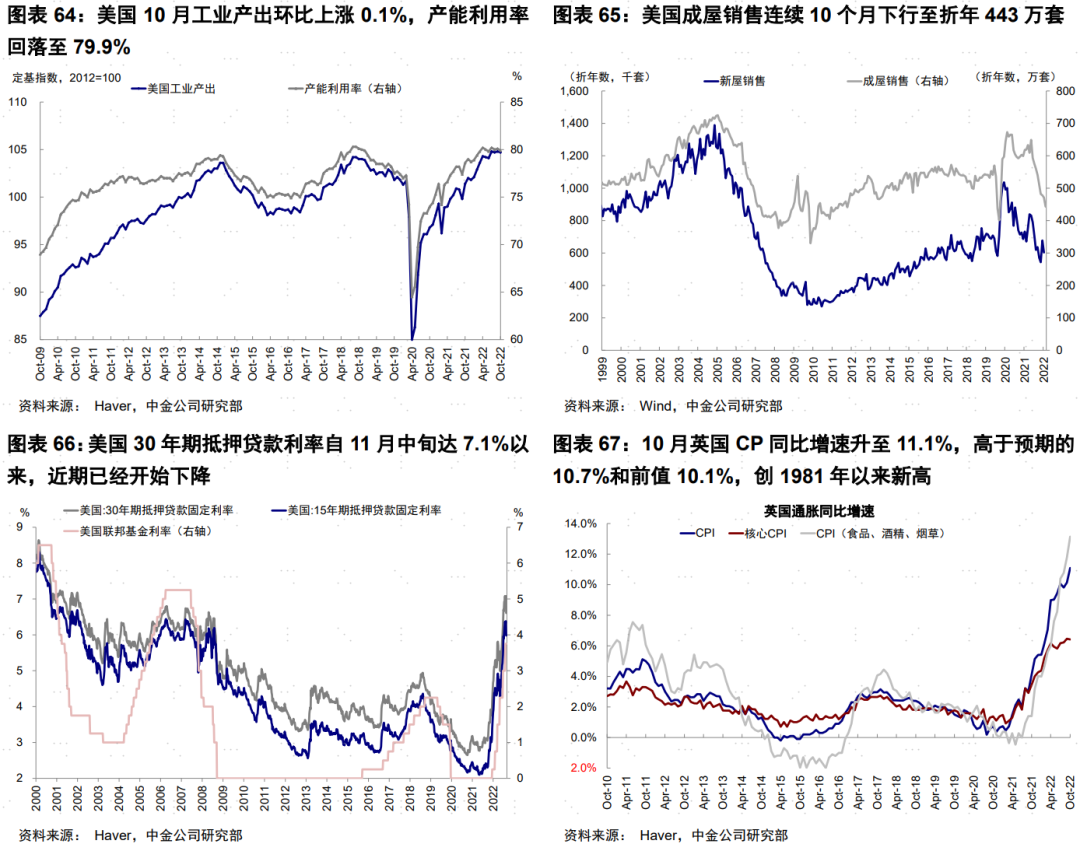

美国:工业产出环比转负,产能利用率回落。美国10月工业产出环比回落0.1%,低于预期(0.1%)和修正后前值(0.1%),产能利用率回落至79.9%。制造业环比回落0.1%,采掘业环比回落0.42%,而电力及天然气公用事业环比继续回落2.33%。

美国:10月成屋销售继续下滑,抵押贷款利率高点回落。美国10月成屋销售折年数为443万户,连续第10个月下降,创2020年5月疫情爆发初期以来的新低,低于预期和前值(440万户、471万户)。但空置率较低,成屋库存122万套,可供销售月数仅3.3个月。另一方面,30年期抵押贷款利率自11月中旬达7.1%以来,近期已经开始下降。

美国:零售销售超预期增长。美国10月零售销售环比抬升1.3%,高于预期的1%和前值0%,创今年2月以来最高水平。CPI和PPI环比增速放缓背景下,零售数据的超预期抬升一定程度说明美国国内消费需求仍有韧性。分项来看,加油站零售环比上涨4.1%,为10月零售数据上涨的主要驱动因素;食品饮料服务、机动车与零部件、线上销售等分项均上涨超1%;仅服装配饰、运动商品、日用品商场等分项环比有所下滑。

英国:能源价格环比大涨推升英国10月CPI再超预期。10月英国CPI同比增速升至11.1%,高于预期的10.7%和前值10.1%,创1981年以来新高;CPI环比升至1.9%,高于预期的1.8%和前值0.6%;核心CPI同环比分别为6.4%和0.7%,略低于前值。分项来看,能源价格上涨为主要贡献,环比上涨14.6%,其中电力、天然气和其他燃料的费用环比抬升25.5%;食品饮料和烟草价格也仍持续攀升,同比达13.1%,显示英国居民生活成本压力进一步增加。

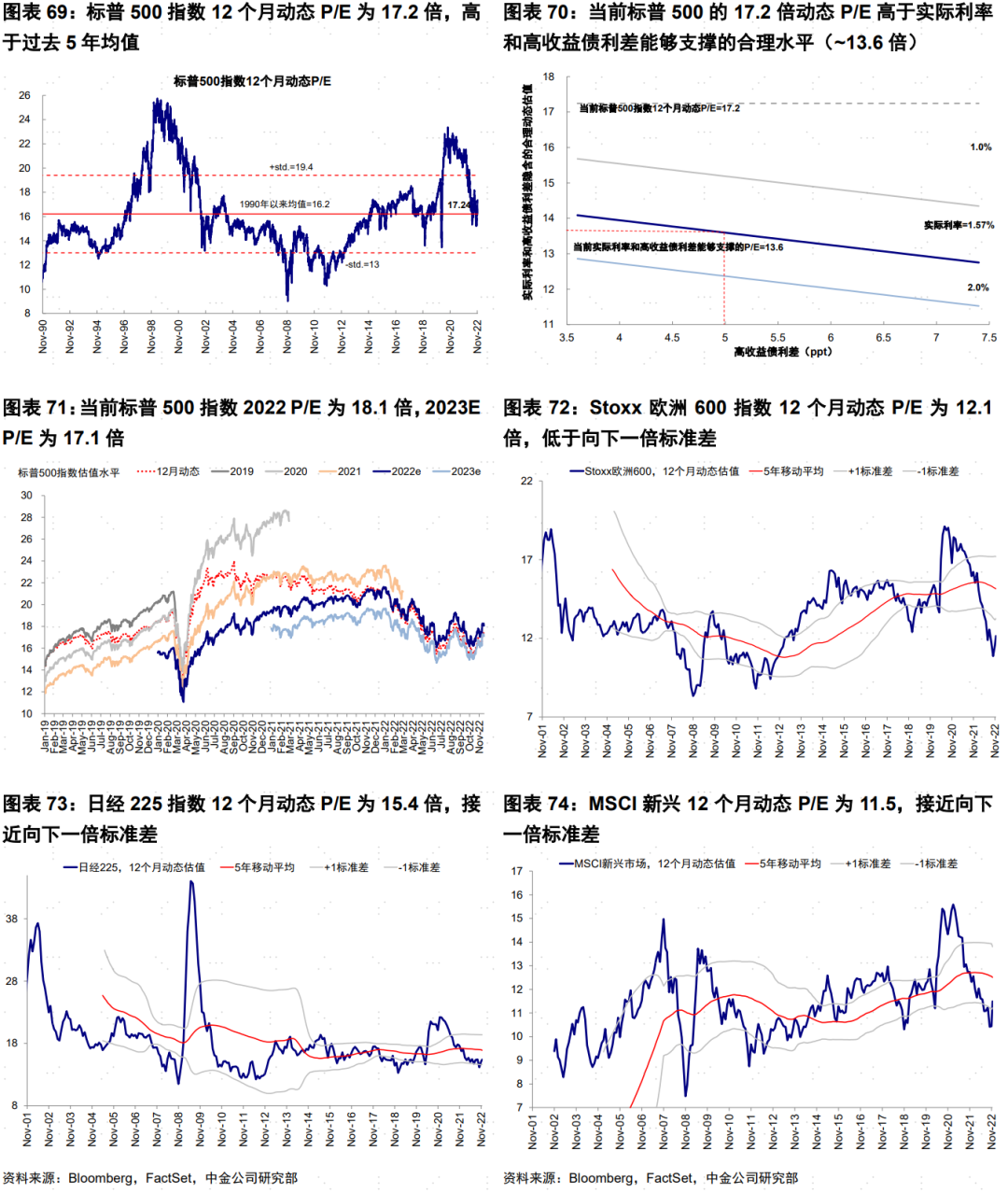

►市场估值:仍然高于增长和流动性合理水平

当前标普500的17.2倍动态P/E高于实际利率和高收益债利差能够支撑的合理水平(~13.6倍)。

本文选编自微信公众号“Kevin策略研究 ”,作者刘刚、李赫民等,智通财经编辑:陈秋达。

扫码下载智通APP

扫码下载智通APP