如何看待美国通胀降温?

核心观点

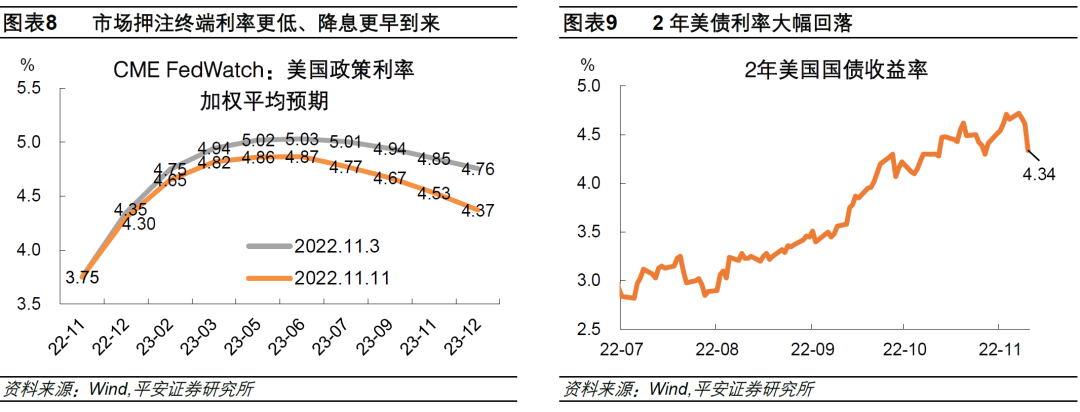

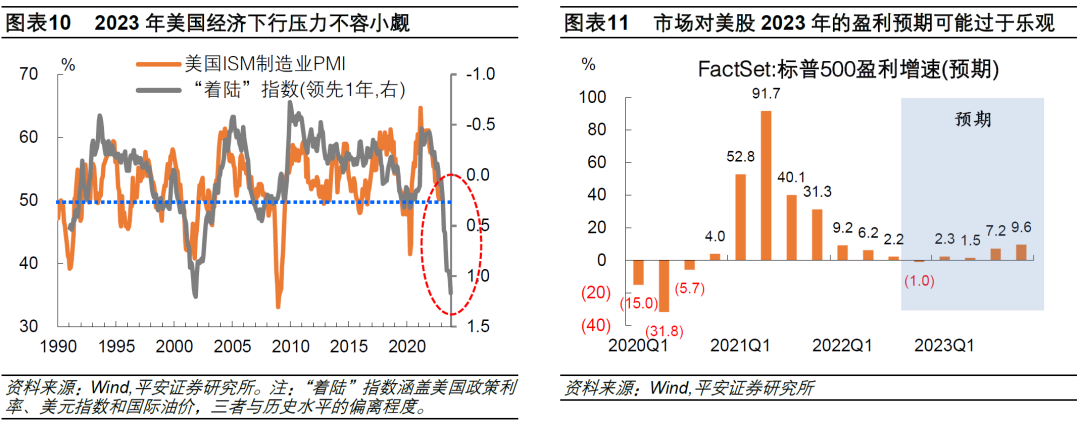

2022年11月10日,最新公布的美国10月CPI数据超预期回落,市场加息预期降温。美国金融市场风险偏好大幅升温:纳斯达克指数涨超7%,10年美债收益率大幅回落28bp至3.82%、创近一个月新低,美元指数跌破108、创近三个月新低。我们认为,虽然美联储12月加息50BP的概率上升,但加息终点仍不明朗。未来一段时间,美国通胀的粘性、加息对经济的损伤、以及美股盈利的下调等,都是不应忽视的市场风险。 1、美国通胀降温,但结构仍存隐忧。美国10月CPI与核心CPI均超预期回落,尤其核心CPI同比脱离本轮高点,提振了市场信心。其中,能源服务、医疗服务、交通运输等服务价格环比增速大幅回落,是核心CPI回落的主因。不过,美国CPI结构仍有两方面隐患:一方面,能源通胀压力仍未消除。10月能源商品分项环比由前值的-4.7%反弹至4.4%,同比仍高达19.3%。随着冬季能源需求上升,国际能源价格仍有上行压力。另一方面,住房租金粘性需要警惕。美国住房租金走势与房价走势通常有滞后1年左右的相关性,预计住房租金回落的时间点可能在2023年年中。若美国房地产业不出现重大危机,预计住房租金回落不会太快,并持续支撑美国通胀读数。我们测算,2022年末美国CPI通胀率为7.5%左右;10月PCE同比或在5.9%左右,年末PCE同比或为5.7%左右、高于美联储于2022年9月预测的5.4%。 2、加息预期降温,但市场风险犹存。CME数据显示,截至11月10日,美联储12月加息50BP的概率上升至80%以上,终端利率(加权平均值)下降至4.87%左右,且市场对2023年下半年就降息的押注更加积极。我们认为,美联储12月会议前,仍有一份就业数据和一份通胀数据有待观察;即便美联储在12月仅加息50BP,未来加息幅度和次数,亦仍有不确定性。考虑到若市场宽松预期太过浓烈,通胀反弹风险可能上升,届时美联储可能需要释放新的“鹰派”信号以管理市场预期。对市场而言,除了美国通胀粘性与美联储紧缩力度的不确定性外,加息对美国经济和企业盈利的滞后影响也需要更加重视。我们基于美国政策利率、美元指数和国际油价制作了美国经济“着陆”指数,该指数暗示2023年美国经济下行的压力不容小觑。目前,市场预计今年四季度的盈利增速将小幅负增长(-1%),但2023年一季度就能够立刻回归2.3%的正增长,或许过于乐观。 正文:

2022年11月10日,最新公布的美国10月CPI数据超预期回落,市场加息预期降温。美国金融市场风险偏好随之大幅升温:纳斯达克指数涨超7%,10年美债收益率大幅回落28bp至3.82%、创近一个月新低,美元指数跌破108、创近三个月新低。我们认为,虽然美联储12月加息50BP的概率上升,但加息的终点仍不明朗。未来一段时间,美国通胀的粘性、加息对经济的损伤、以及美股盈利的下调等,都是不应忽视的市场风险。

美国10月CPI与核心CPI均超预期回落,尤其是核心CPI同比脱离本轮高点提振了市场信心。美国劳工部(BLS)11月10日公布数据显示,美国10月CPI同比7.7%,预期7.9%,前值8.2%,已连续第四个月回落;季调环比0.4%,预期0.6%,前值0.4%,低于今年1-9月平均水平的0.6%。10月核心CPI同比6.3%,预期6.5%,前值6.6%,是五个月以来首次回落;环比0.3%,预期0.5%,前值0.6%,低于今年1-9月平均水平的0.5%。

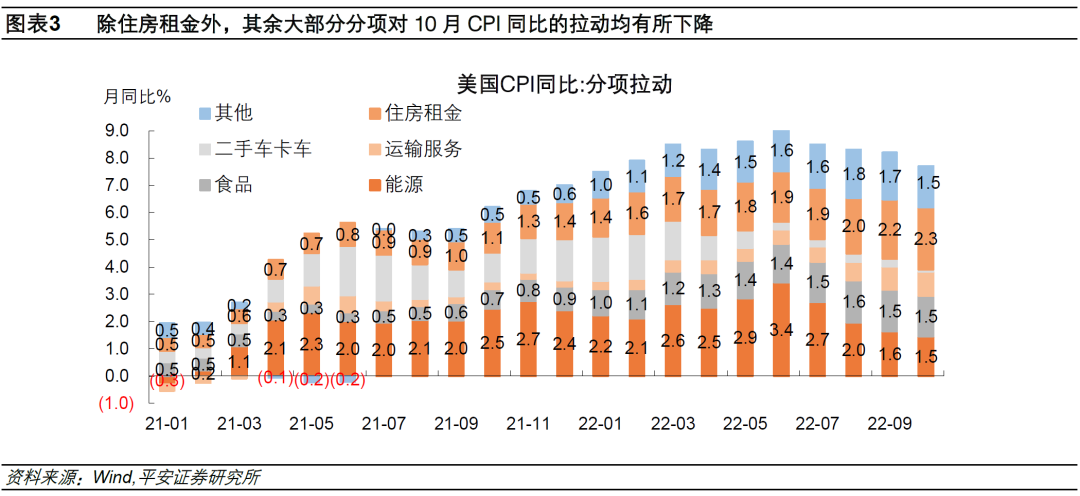

能源服务、医疗服务、交通运输等服务价格环比增速大幅回落,是10月核心CPI回落的主因。美国10月CPI分项中,能源服务环比增速由1.1%回落至-1.2%,医疗服务环比增速由1.0%回落至-0.6%,交通运输服务环比增速由1.9%回落至0.8%,三项分别回落2.3、1.6和1.1个百分点。此外,二手车和卡车分项环比降幅扩大至2.4%。以上是核心CPI环比增速回落的主因。从同比拉动看,除住房租金外,其余大部分分项对10月CPI同比的拉动均有所下降。

不过,美国CPI结构仍有两方面隐患:

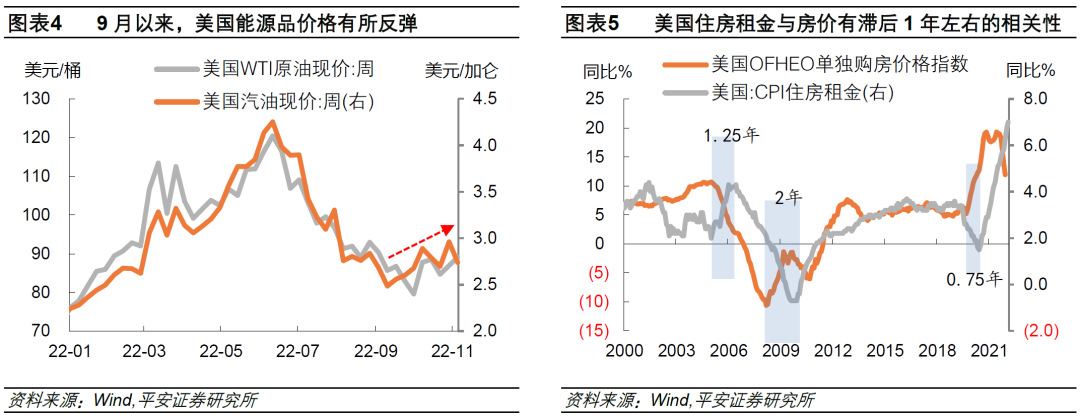

一方面,能源通胀压力仍未消除。虽然能源服务分项回落,但能源商品分项仍在上涨。10月,能源商品价格分项环比由前值的-4.7%反弹至4.4%,同比仍高达19.3%。这完全抵消了能源服务价格的进展,使得能源分项(包括商品和服务)环比由-2.1%回升至1.8%。我们认为,随着冬季能源需求上升,国际能源价格仍有上行压力。11月以来,国际能源品价格仍有升温迹象:截至11月5日当周,美国汽油现货价和WTI原油现货价,较10月1日当周分别上升了2.3%和12%。

另一方面,住房租金粘性需要警惕。10月,住房租金分项环比进一步上涨0.8%,对CPI环比的拉动约0.25个百分点。在2021年4月至2022年6月期间,美国单独购房价格指数(OFHEO)同比增速连续14个月保持在15%以上的历史高位。美国住房租金走势与房价走势通常有滞后1年左右的相关性,预计住房租金回落的时间点可能在2023年年中。考虑到本轮美联储紧缩对房地产和消费需求的抑制较强,不排除美国住房租金的回落节点略有提前。然而,历史数据显示,住房租金的波动明显弱于房价,若美国房地产业不出现重大危机,预计住房租金的回落不会太快,并持续支撑美国通胀读数。

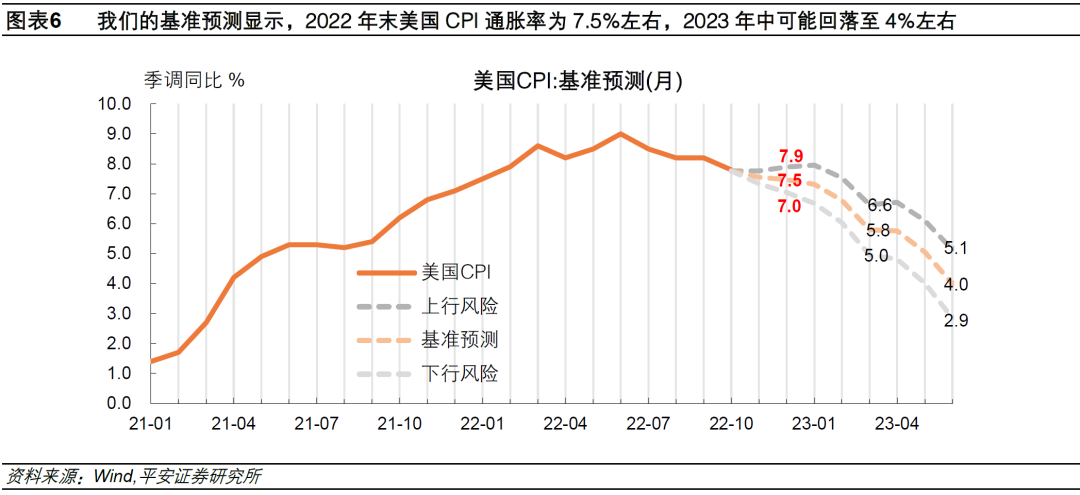

我们的基准预测显示,2022年末美国CPI通胀率为7.5%左右,2023年中可能回落至4%左右。展望未来半年,我们认为:1)本轮冬季,预计美国物价增速回落幅度有限,因国际能源价格可能反弹,且美国经济尚未衰退、需求尚未大幅下滑,核心通胀压力仍保持在较高水平。2)2023上半年,美国经济或逐渐步入衰退,继而物价增速再下一个台阶。具体来看,我们的“基准预测”假设,本轮冬季(2022年11月至2023年1月)美国CPI环比0.5%,2023年2月至6月环比0.3%;“上行风险”假设本轮冬季每月环比0.7%,2023年2月至6月环比0.4%;“下行风险”假设本轮冬季每月环比0.3%,2023年2月至6月环比0.2%。

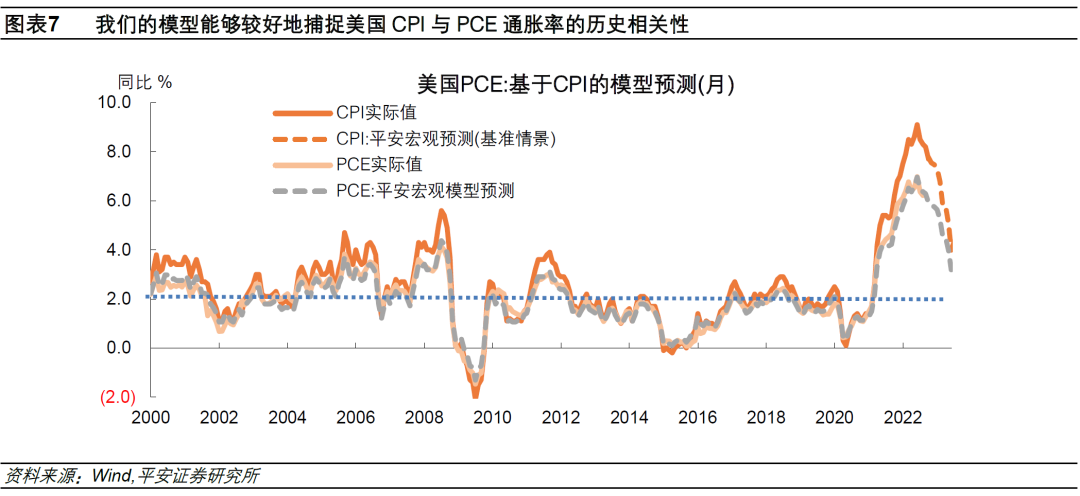

同时,根据美国CPI与PCE通胀率的历史相关性,我们的模型测算显示,本月末将公布的10月美国PCE同比或在5.9%左右,今年末PCE同比或为5.7%左右,高于美联储于2022年9月预测的5.4%。

10月通胀数据公布后,市场加息预期明显降温。由于美联储11月2日的议息会议提出了加息的“滞后影响”、为放缓加息做了铺垫,加上11月4日公布的美国失业率超预期回升,近期市场对美联储放缓加息的预期已有所升温。10月通胀数据的公布,更强化了这一预期。CME FedWatch数据显示,截至11月10日,与11月3日美联储会议后相比,12月加息50BP的概率由50%左右上升至80%以上。同时,其预期的终端利率(加权平均值)由5.03%下降至4.87%左右,且对2023年下半年就降息的押注更加积极。此外,2年美债收益率、5年和10年美债实际利率,当日均大幅回落26-27BP,也印证了加息预期的显著降温。

我们在报告《接纳不确定性——2022年11月美联储议息会议解读》中提示,12月的加息决策对终端利率或有较大影响。继而,美联储希望通过强化“加得更高”的预期,一定程度上对冲放“加得更缓”的影响,防止金融市场条件过快放松。然而,10月通胀数据公布后,市场似乎忘却了美联储的预期引导。我们认为,美联储12月会议前,仍有一份就业数据和一份通胀数据有待观察;即便美联储在12月仅加息50BP,未来加息的幅度和次数仍有不确定性。尤其考虑到,若市场宽松预期太过浓烈,通胀反弹风险可能上升,届时美联储可能需要释放新的“鹰派”信号,以管理市场预期。

对市场而言,除了美国通胀粘性与美联储紧缩力度的不确定性外,加息对美国经济和企业盈利的滞后影响也需要更加重视。基于美国政策利率、美元指数和国际油价,我们制作了美国经济“着陆”指数。该指数与1990年以来的美国制造业PMI指数有领先1年左右的相关性,能够较好地刻画高利率、高通胀和强美元对美国经济的滞后影响。当前,这一指数暗示,明年美国经济下行压力不容小觑。据FactSet统计,截至11月4日,已有85%的标普500成分企业公布了今年三季度财报,预计该季度整体盈利增速达到2.2%,连续第8个季度正增长。目前,市场预计今年四季度的盈利增速将小幅负增长(-1%),但2023年一季度就能立刻回归2.3%的正增长。然而,如果2023年上半年,美国政策利率维持在“足够限制性水平”,预计美国经济下行的压力有增无减,目前对2023年的美股盈利预期或许过于乐观。

风险提示:地缘冲突发展超预期,全球通胀压力超预期,全球经济下行压力超预期,海外货币政策走向超预期等。

本研报编选自微信公众号“钟正生经济分析”,作者为平安首经团队钟正生/张璐/范城恺;智通财经编辑:文文。

扫码下载智通APP

扫码下载智通APP