A股五轮大牛市在宏观上具备哪些共性?

如何定义牛市?

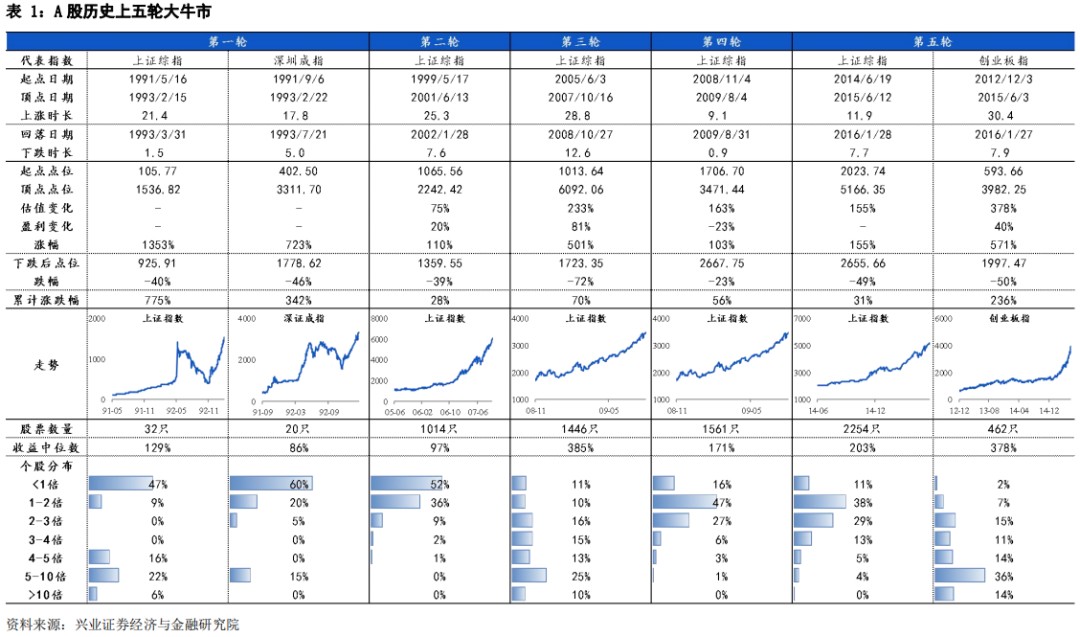

一千个人眼中有一千个哈姆雷特,不同人心目中对牛市的定义也不同。一般来说,价格长期呈上涨趋势的市场就是牛市。但是对于多长时间、涨幅多少,并没有统一的观点。在实践中,有人认为大盘涨幅超过20%即可以认为是牛市,也有人认为指数涨幅达50%即可认为是牛市。本书选取了A股历史上五轮“持续时间接近或超过一年、股指实现翻倍”的大牛市,作为研究对象,时间段分别为1991~1993年、1999~2001年、2005~2007年、2008~2009年、2013~2015年(见表1所示)。

从涨幅和持续时间来看,第一轮牛市沪市上涨1353%,持续21.4个月,深市上涨723%,持续17.8个月;其余四轮牛市分别上涨110%(25.3个月)、501%(28.8个月)、103%(9.1个月)、155%(11.9个月),另外第五轮牛市中创业板上涨571%(30.4个月)。

从个股涨幅分布来看,除了第一轮牛市股票数量少且多数股票上市时间接近牛市尾声外,其余四轮牛市中个股大多翻倍,甚至2倍至10倍。第二轮至第五轮牛市,实现翻倍的股票占比分别为48%、89%、84%、89%(主板和中小板)/98%(创业板)。

其实,以股指翻倍为标准,A股一共有8次大级别牛市行情,但是鉴于90年代市场早期尚不成熟,股市制度建设仍处于初级阶段,上市公司数量有限,前几次牛市的驱动力和特征大同小异。由于1991~1993年的第一和第二次指数翻倍行情在时间上接近、逻辑上一脉相承,可以算作是同一轮大牛市中的两个波段,因而笔者把它们合并成第一轮大牛市作为详细分析的范本。对于1994、1996年的两次指数翻倍行情只做简单介绍,理清过程,帮助读者管中窥豹。此外,第一轮大牛市中沪深两市较为独立,我们将分别对两市进行行情回顾与分析;第五轮大牛市(2013~2015年)创业板与主板行情差异较大,因此我们也对两个板块单独梳理,尤其关注成长、小盘风格与价值、大盘风格的切换。

五轮大牛市在宏观上具备哪些共性?

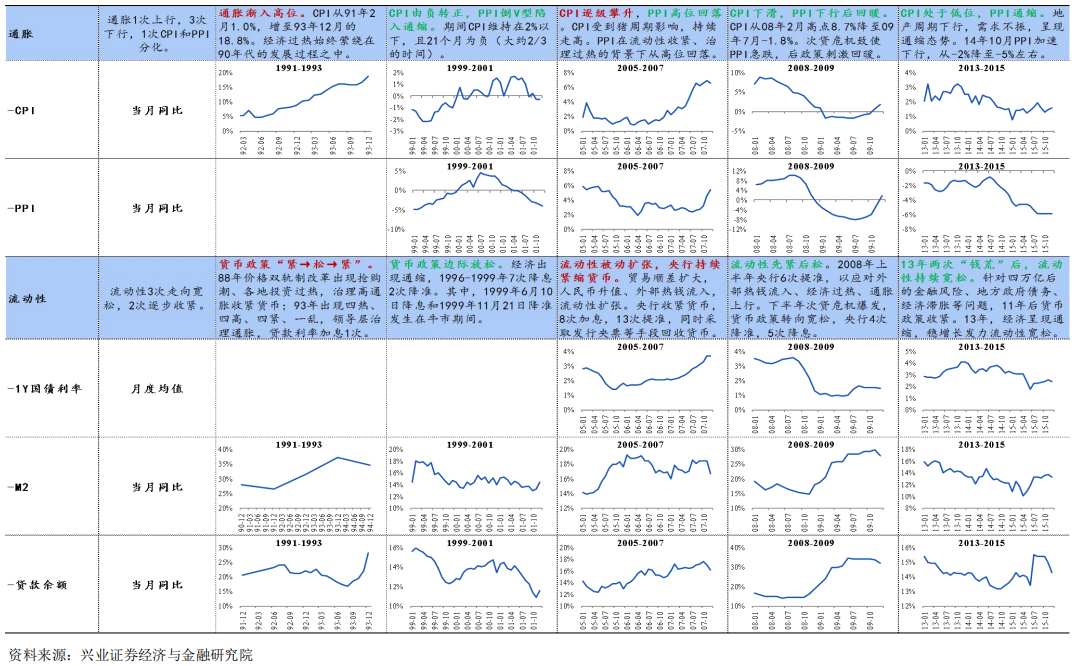

五轮大牛市与经济、通胀、流动性等单一变量间没有必然联系:

1)经济2次上行,2次下行,1次深V性反转。经济差,股市也可以走牛,例如1999~2001年和2013~2015年。

2)通胀1次上行,3次下行,1次CPI和PPI分化。1999~2001年、2008~2009年、2013~2015年,宏观环境处于通缩或者走向低通胀的过程,市场维持上行趋势。

3)流动性3次走向宽松,2次逐步收紧。流动性收紧、贴现率上升不代表金融资产价格必然下挫,1991~1993年、2005~2007年流动性收紧,市场亦迎来大牛市。

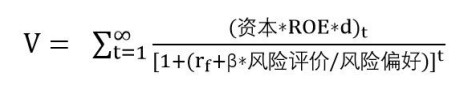

但是市场走牛,经济向好与流动性宽松至少具备其一。我们判断市场的基本框架是证券投资学中的DDM股利贴现模型。股票的价格V由三个因素决定:分子端代表经济基本面及企业盈利,具体来看又由资本、ROE、分红率d来构成,分母端由无风险利率Rf及风险溢价两部分构成,无风险利率与市场流动性互为表里,流动性越宽松无风险利率越低,风险溢价由风险评价及风险偏好两部分决定,风险偏好越高(投资者对相同预期收益要求的风险补偿越低)则风险溢价越低。

1)当分子端走弱(经济和盈利下行)时,如果分母端下降(流动性宽松、风险偏好抬升)快于分子端,那么资产价格可能仍将上行。例如1999~2001年经济增速进入阶段性底部,1996~1999年央行7次降息2次降准,结合彼时互联网热潮,上证综指上涨110%;2013~2015年经济陷入通缩,GDP增速跌落7%以下,但经济“新常态”嵌入人心,央行5次降息4次降准,叠加杠杆资金效应,上证综指上涨155%、创业板指上涨571%。

2)若流动性收紧,而分子端足够强劲(经济持续向好)或者分母端存在其他对冲(风险偏好抬升),资本市场可能继续表现良好。例如1991~1993年经济走向过热,出现四热、四高、四紧、一乱,政府出手治理通胀,贷款利率加息1次,而市场受益于改革开放带来的增长红利,风险偏好暖风频吹,上证综指和深圳成指分别上涨1353%、723%;2005~2007年中国大规模城镇化和基建地产刺激,叠加美联储全球宽松潮,GDP增速从2005年3月11.1%升至2007年6月15.0%,A股业绩从负增长转为50%以上高增长,尽管央行8次加息,13次提高准备金率,同时采取发行央票等手段回收货币,上证综指在强劲基本面推动下仍然上涨501%。

3)当分子端和分母端共振向好时(经济上行、流动性宽松),市场往往表现优异。例如2008~2009年,美国次贷危机导致全球总需求骤降,国内陷入通缩境地,政府推出“四万亿”计划、央行4次降准5次降息,中国经济深V反转,经济上行与流动性宽松共振,上证综指在全球金融危机的大环境下依然大涨103%。

当经济或者流动性成为牛市的主驱动力时,两大驱动力的拐点事件往往成为市场见顶的重要催化剂。

1)1991~1993年、2005~2007年、2008~2009年牛市见顶时,经济处于过热后的滞胀,增长放缓、通胀高企,宏观调控政策持续收紧降温成为牛市终结的重要原因。

2)1999~2001年、2013~2015年牛市主要由流动性与市场环境宽松驱动,资产重组、科技等题材火热,当市场逐步见顶时,监管政策收严成为牛市终结的主要原因。1999~2001年牛市终结源于公司股价操纵或财务造假东窗事发和证监会加强对股价操纵、财务造假的打压,2013~2015年牛市终结于证监会严查场外配资,致使杠杆牛泡沫破灭。

3)需要补充说明的是,是牛市都会结束,牛市结束的原因并不是单一的或纯粹外生的,牛市自身就孕育着自我结束的基因,正如霍华德马克斯在《周期》中所说“有的时候市场是由于自身重力太大而掉落下来的。”我们对牛市从顶点滑落的原因分析,更多是“催化剂”,而不是本质力量。如15年杠杆牛的泡沫破裂,本质是牛市的力量走到了尽头,市场微观结构恶化,周期的钟摆走到了极端,自然会向中点回摆。查场外配资只是“压倒骆驼的最后一根稻草”,并不是终结牛市主要原因。相反,对财务造假、操纵股价、违规配资等规范化行为,是维持市场健康运行、投资者获得合理回报的重要制度保障。

本文编选自微信公众号“王德伦策略与投资”,作者:王德伦;智通财经编辑:陈宇锋。

扫码下载智通APP

扫码下载智通APP