克而瑞研究:国央企在核心城市“抢地” 行业全年谨慎投资的预期不变

文/克而瑞研究中心

榜单解读

“前言:9月份,22城中有10个城市扎堆进行集中供地的出让,但土拍热度并无明显回温。

规模化的国央企几乎成为核心集中供地城市唯一的真正的“参与者”,三季度尤为显著,国央企在核心城市“抢地”。

目前来看,短期市场仍处在筑底阶段,企业拿地意愿难以恢复,全年谨慎投资的预期不变。

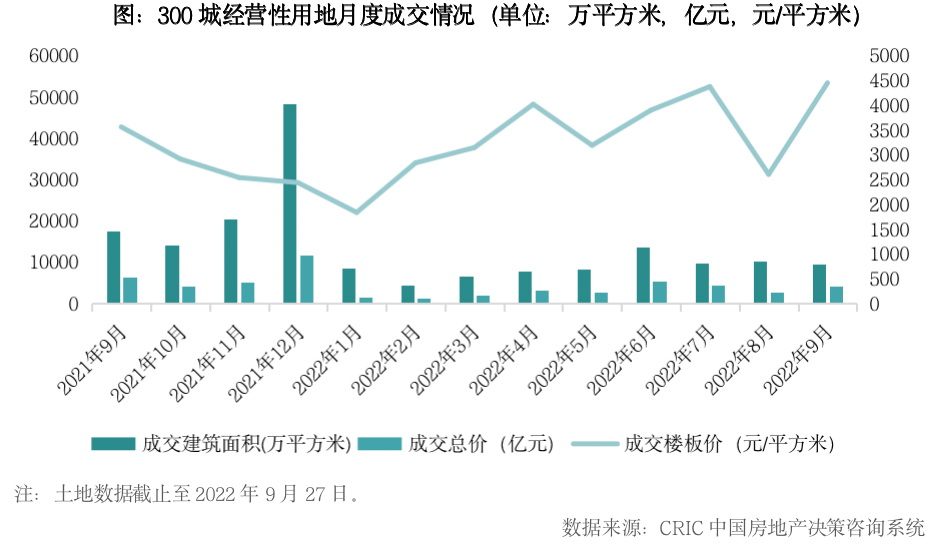

1 核心城市扎堆集中土拍 平均楼板价创近一年新高

截至9月27日,全国300城经营性土地9月总成交建筑面积为9480万平方米,考虑到至截稿时一二线城市还有约1000万平方米集中供地待拍,预计9月全月成交建筑面积将突破亿平方米,同比来看降幅约为4成左右。由于本月有超过10个城市巨型集中供地,上海更是在第三轮土拍中达成了超千亿的土拍金额,因此带动了本月土地成交总金额大幅上升,达到4215亿元,环比增加58%,同比则减少33%,一二线城市土地成交增多,带动整体成交均价达到4446元/平方米,创下近一年以来新高。

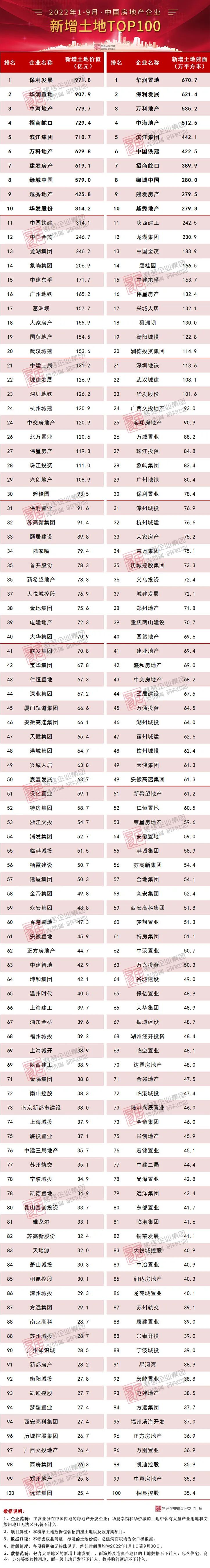

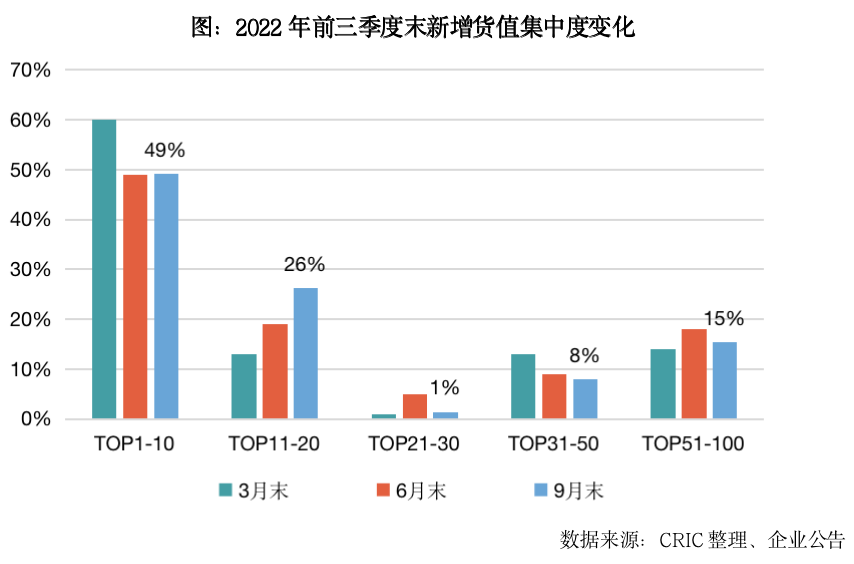

2 仅7家房企新增货值超千亿 TOP20占据近八成新增货值

集中供地以来,百强房企的新增土储集中度持续居高不下,截止9月末,TOP10房企新增货值占百强总货值的49%,11-20强房企占26%,20强房企合计占比达到75%,较8月末再提升1个百分点,其他梯队的房企则集中度占比持续下滑,尤其21-30强、31-50强两个梯队最为明显,未来市场将持续强弱分化。1-9月,新增货值破千亿的房企有7家,较去年同期减少了13家,积极拿地的房企数量明显锐减。华润、保利和中海位列新增货值榜前三,三家房企年内新增货值均超过1500亿元,实际上与自身去年同期相比,三家房企的新增货值有所下降。

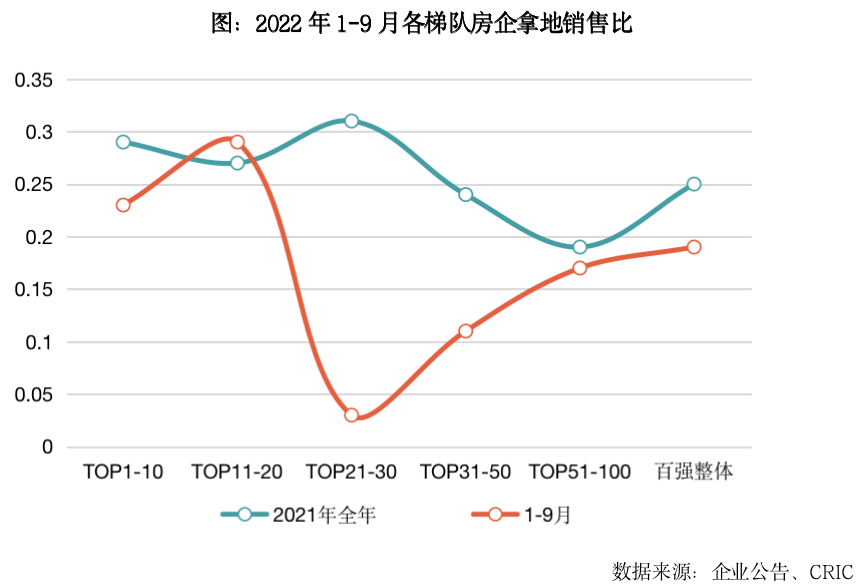

3 门槛同比降幅持续增大 百强拿地销售比0.19

截止9月末,新增货值百强门槛达到71.7亿元,同比下降55%,金额、建面百强门槛分别为25.4亿元和35.4万平方米,同比下降60%和64%,同比降幅仍在扩大。百强拿地门槛值的缓慢提升、以及同比差距的持续扩大,都体现出中小型房企的投资基本停滞。9月末较多城市扎堆进行了第三轮土地集中出让,其中包括北京、上海、深圳等一线城市,且近期不少城市通过出让优质地块刺激房企拿地,因此截止九月末百强房企整体拿地销售比达到0.19,比八月末的提升0.01。从各梯队的表现来看,由于当前还在土拍市场积极拿地的房企主要是大型国央企,因此TOP20房企的拿地销售比相对于其他梯队来说更高,尤其11-20强房企的拿地销售比达到0.29,超过去年0.27的整体水平;而对中小房企来说目前投资压力较大,投资的意愿也低。

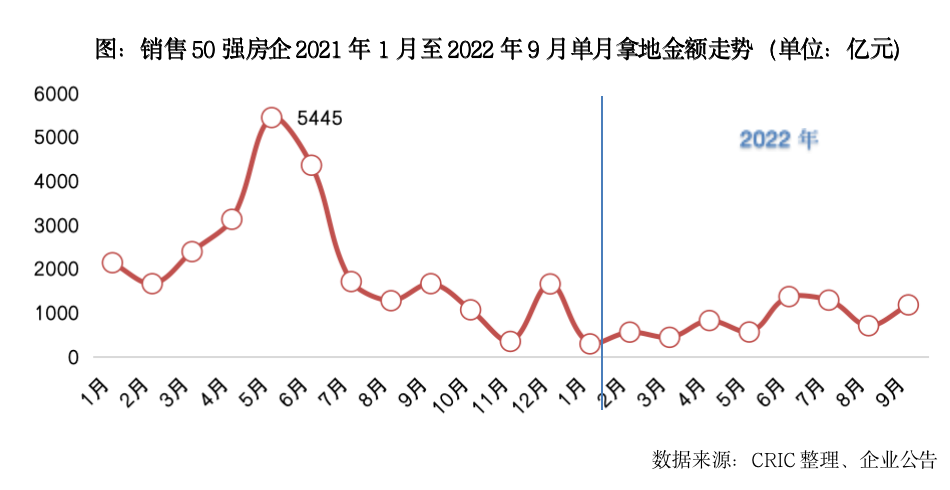

4 50强拿地金额降环比增68% 但同比仍降近30%

相较于8月集中供地的“暂缓”,9月10城赶在三季度结束前完成了2022年第三轮土拍,且包括深圳、上海、杭州等一线及准一线核心城市,受到供应放量,单月销售50强拿地金额同比增长68%,接近1200亿元,仅次于今年6月拿地高点,单月拿地金额较前三季度均值高出50%。但实际上土拍热度并未有大幅提升,底价成交、“托底”成交仍是常态,因此50强房企拿地金额同比仍跌29%。拿地企业来看,仍有超过七成50强房企9月无投资,而2022年投资“暂停”企业超过30家,由此可见市场萎靡、现金流紧张对房企投资造成巨大影响。且9月拿地企业仍旧是前三季度表现相对积极的华润、保利、中海、招商、建发等。

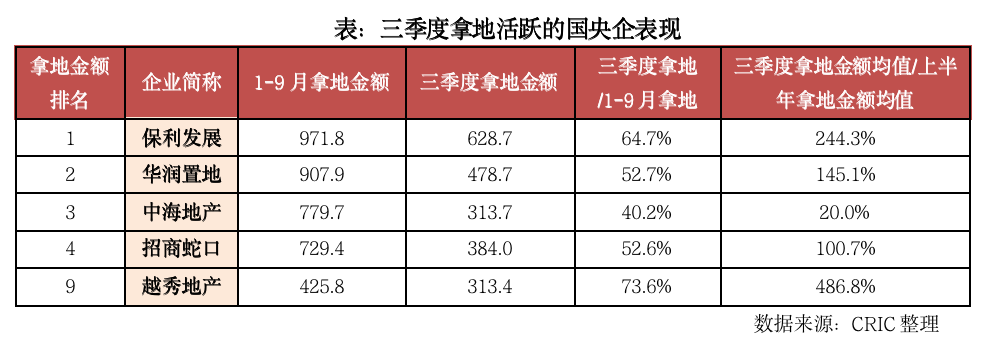

5 三季度国央企在核心城市“抢地” 民企几乎隐身

从企业拿地的表现来看,无论是一季度还是二、三季度均呈现了“拿地没意愿、仅靠央国平、托底压力大”的表象。在1-9月拿地金额TOP100中,城投、平台类公司数量占比49%,民企、国企各占24%和27%。从金额占比来看,民企仅占到21%,而国央企则超过60%。换而言之,前三季度民企的存在感极低,仅有滨江、龙湖、伟星等少民企拿地相对积极。规模化的国央企几乎成为核心集中供地城市唯一的真正的“参与者”,三季度表现的尤为显著。保利、华润、招商、越秀等三季度拿地金额占到1-9月比例超过60%,除中海外,其余企业三季度月均拿地金额均较上半年增长超过100%。如华润三季度拿地近480亿元,其中集中供地城市金额占比73%。

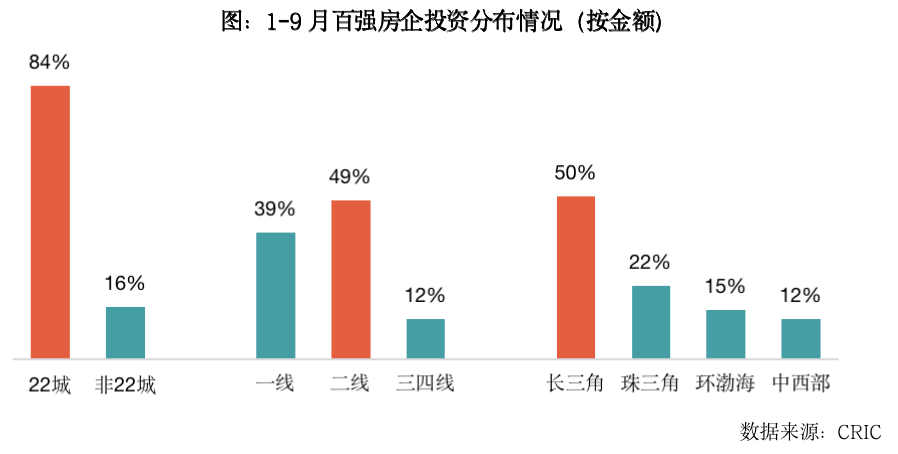

6 集中供地吸收八成以上投资 一线占比较去年提升19个百分点

截止9月末百强房企投资有84%集中于22个核心城市,较8月末仅上升一个百分点。能级和区域的分布走势也基本保持稳定:在上海、深圳、北京等一线城市纷纷集中土拍的情况下,百强房企年内在一线城市的投资占比达到39%,较8月末提升1个百分点,二线城市投资占比则稳定在49%,三四线城市再度小幅减少1个百分点,降至12%,主要以佛山、东莞、金华、温州等强三线为主。与去年相比,一线城市的占比大幅提升了19个百分点。在城市层面,百强房企的投资偏好也更加分化:百强在杭州、上海、北京投资超过500亿元,在杭州拿地金额更是已超过千亿,但位列第十名的厦门仅获得189亿百强投资,杭州、上海、北京差异巨大,未来不同城市间的市场格局或将产生明显差异。

7 土拍政策进一步宽松 关注四季度集中供地“捡漏”机会

近期,市场政策与土拍同步宽松,意在刺激回市场回暖、维稳土地市场。从宏观政策来看,济南、青岛、宁波等城市加码放松限购,广州放松限价,在政策暖风加持下,济南、青岛和宁波等二线城市市场信心或将有所修复,房地产市场有望逐步回稳。但短期市场仍处在筑底阶段,政策落地效果仍不明朗,市场预期和信心也并未得到显著的扭转,因此房企资金压力并不会得到缓解,四季度投资谨慎的态势仍将延续。但从土地市场释放的信号来看,部分集中供地城市进一步放松政策以提振房企拿地积极性。如南京第三轮出让的46宗地块全部不设毛坯房销售限价,合肥提出银行保函代替竞买保证金,政策的“一松再松”、政府不断让利,核心城市优质地块的性价比凸显,建议关注部分地块捡漏机遇。综合而言,我们认为企业短期拿地意愿难以恢复,全年谨慎投资的预期不变。企业三四线投资全面萎缩之下,仅有核心一二线以及部分热点三四线的优质地块能够吸引房企参拍。此外,国央企主力、城投托底的格局不变,但城投托底意愿下降、托底压力变大,此外民企迫于生存压力投资仍将收缩和暂缓。

本文转自微信公号“克而瑞地产研究”,智通财经编辑:李程

扫码下载智通APP

扫码下载智通APP