警惕! 熊市氛围弥漫市场,美股至暗时刻可能还未来临

美联储表现出的极其强硬的政策立场,可以说粉碎了一些投资者对于美联储转向鸽派风格的希望,这也使得美股,乃至全球股市在上周陷入恶性循环,这也令交易员担心未来还会出现更多且更大规模的抛售潮。

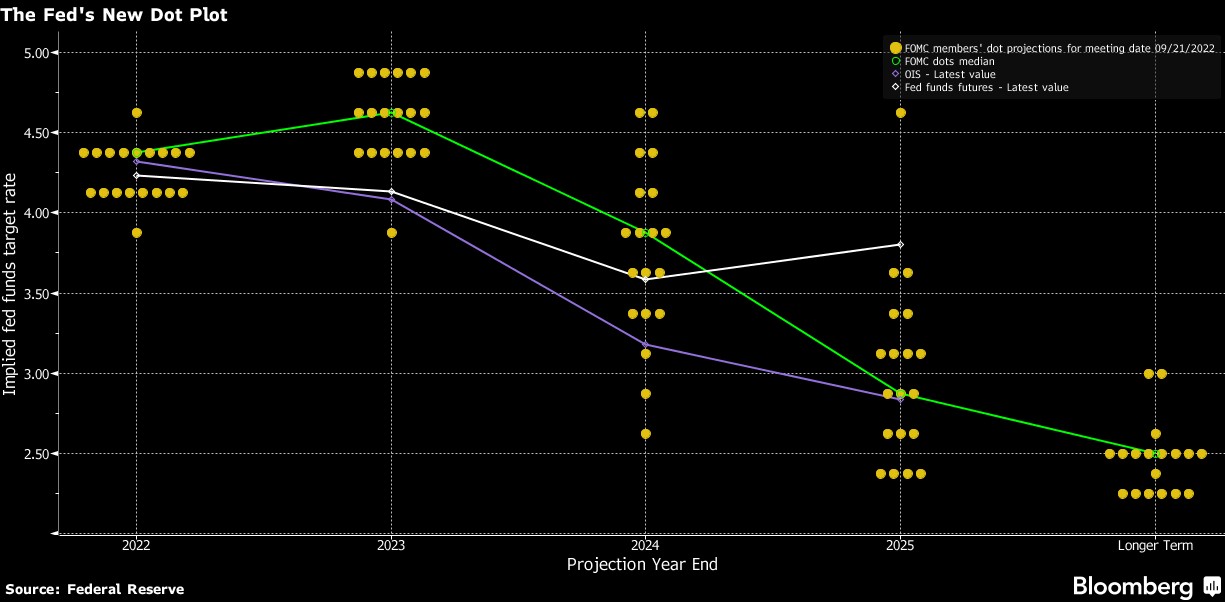

在上周美联储宣布加息75个基点,以及最新FOMC点阵图和经济预测数据公布之后,“市场已经消化了大部分利空因素”的这一希望也基本上破灭。自上周三以来,标普500指数下跌逾4%。在当地时间周三午盘时分,美联储将基准利率上调了75个基点,并暗示将以比预期更激进的步伐进行加息,点阵图显示此轮终端利率高达4.6%,超出4.4%左右这一市场预期。

小心,美股抛售潮尚未结束!

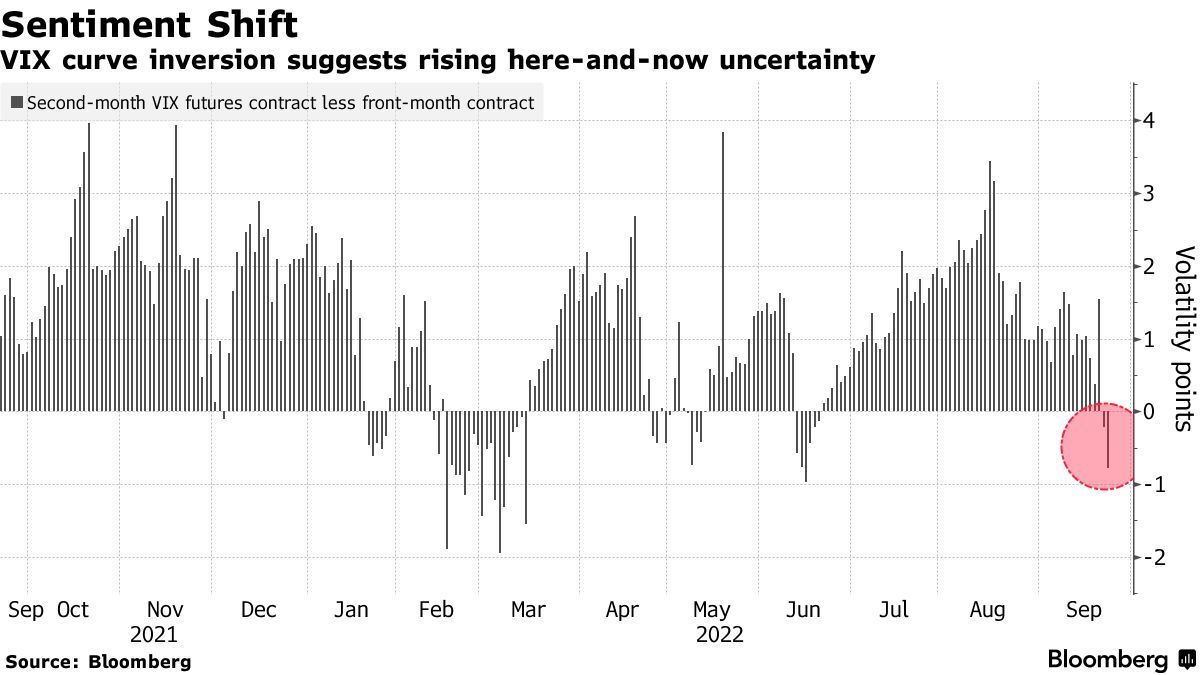

智通财经APP了解到,自今年6月的美股大规模抛售潮以来,股票交易员们为抵御标普500指数短期波动而支付的对冲成本规模首次超过了防范长期波动的成本规模,这表明市场多数交易员认为美股的趋势预期存在极大不确定性。

与此同时,华尔街大行纷纷下调标普500指数预期,也反映出美股市场面临严峻形势。举例来说,高盛集团的策略师们将他们对美股大盘——标普500指数的年终预期由4300下调至3600,这意味着该指数将较上周五收盘下跌约2.5%,策略师们表示,更多的痛苦可能还在来的路上。

“今年股市令人不安的下跌可能不会在短期内结束,”蒙特利尔银行财富管理公司(BMO Wealth Management)首席投资策略师Yung-Yu Ma在接受采访时表示。“现实情况是,在未来几周和几个月里,股市将继续笼罩着乌云,直到通胀明显缓解为止。”

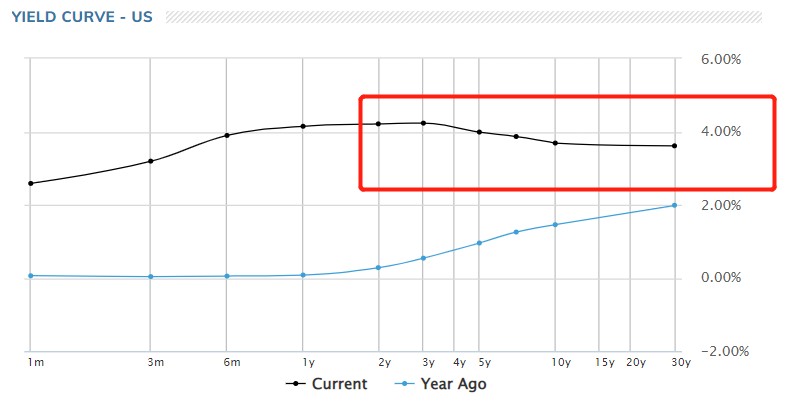

美联储主席鲍威尔在当地时间周三的新闻发布会上发出的明确信号正在引发市场反应:为遏制通胀进行的斗争将不可避免地对经济体造成损害。现在越来越多的投资者认为,这(美联储鹰派态度)将使得面临股市更多的冲击。上周五,标普500指数几乎抹去截至8月中旬为期两个月左右的反弹幅度,2年期美债收益率更是攀升至2007年以来最高点。更可怕的是,在过去五周中,有四周标普500指数至少下跌了3%。

市场波动率也开始回升,芝加哥期权交易所(Cboe)波动率指数(VIX指数)上周五一度飙升至突破32,为去年6月以来首次。VIX近月期货合约的波动率比第二个月期货合约高出0.7个波动率点,形成所谓的“波动率曲线倒挂”,通常表明投资者的担忧情绪急剧升温。

VIX曲线倒挂表明此时不确定性上升

在美债收益率上涨快于预期的情况下,高盛策略师认为合理的标普500指数市盈率约为15x水平,该行将这一水平从此前的18x预期下调,同时该行将标普500指数的年终预期下调了700点,至3,600点。

此前在全面经济衰退期间出现的熊市对标普500来说可谓非常残酷,二战以来的9次熊市中,标普500指数平均下跌约35%。CFRA首席投资策略师Sam Stovall表示,如果标普500指数跌破6月份触及的近期低点3,666.77点,类似的情况可能会再度发生。上周五标普500指数收于该水平之上约0.7%。他表示,如果跌破这一水平,标普500可能会继续暴跌至3,200点,较历史高点下跌约33%,意味着美股大盘基准的市盈率(PE)约为14.9x(基于预期每股收益215美元的预测值)。

标普500指数上周五收盘仅比6月16日低点高出0.7%

与此同时,市场对于美国经济衰退的预期变得愈发强烈,熊市氛围也愈发浓厚。鲍威尔发表关于抗击通胀的鹰派言论之后,债券交易员们正在为潜在的经济衰退做足准备工作,在未来一段时间“衰退交易”,即押注倒挂幅度加剧,可能成为主要交易模式。

2年期和10年期美债收益率之间的差值不断扩大,接近上世纪80年代以来的最大幅度。美联储议息会议之后,美国国债收益率曲线的另一个关键部分同样出现倒挂,10年期美债收益率自6月以来首次超过30年期美债收益率,截至发稿,2/10年期、10/30年期收益率曲线倒挂仍在延续。

Sam Stovall在接受采访时还表示:“这将是一个伴随着经济衰退的熊市,但我不认为我们将走向大崩溃。”“我们可能不得不等到2023年第一季度,直到最终的阶段性低点最终到位。”

多头们还未投降,正等待投资良机

当然,熊市大环境也创造了长期股市多头可以依靠的重要因素。Ned David Research汇编的统计数据显示,自1995年以来,长达9个月的暴跌行情已经让如今美股进入持续时间排名第三的极端悲观情绪。但是,在此前出现这种极度悲观情绪之后的一年里,标普500指数平均上涨了大约20%。

更长期的乐观情绪在于,一些投资者认为,美联储越早将利率提高到能够遏制通胀率的水平,就能越早能够开始放松货币政策。

来自Pantheon Macro的首席经济学家Ian Shepherdson表示,他和他的一些同事不像美联储主席那么悲观。“即使是今年,利率预测区间也相当宽阔,最低和最高预测之间有75个基点的差距;8名委员会成员预计将进一步收紧100个基点,但9名委员预计将收紧125个基点,从而使得中间值偏移。”明年的区间差值为100个基点,2024年为200个基点。换句话说,官员之间意见分歧很大,所以今年美联储加息幅度从125个基点放缓到100个基点其实并不难。”

“因此,我们将11月的预期上调至75个基点,但我们坚持12月加息幅度为25个基点;美联储到11月只会再看到一轮通胀数据,但到12月将看到三轮通胀数据,我们预计这些数据都将比8月乐观得多。”Ian Shepherdson等经济学家表示。

一些对于美联储加息预期较乐观的分析人士与Shepherdson的观点类似,他们还认为,如果美联储12月加息25个基点,美股有可能会在年底前出现非常强劲的反弹。

Wealth Alliance总裁兼董事总经理Eric Diton在采访中表示:“对于长期投资者来说,这可能是坐等以有利价格买入股票的重大机遇。”“要知道,熊市可不会经常出现。”

扫码下载智通APP

扫码下载智通APP