PIMCO等投资机构警告:美国CPI“2时代”或一去不返

智通财经APP获悉,一些全球最大规模的投资管理机构,比如太平洋投资管理公司(PIMCO)等机构表示,市场期望美联储在对抗通胀的战争中能够取得长期胜利的观点——即将物价维持在2%左右,这一观点可能是错误的。

毫无疑问,美国和欧洲的政策制定者们进行激进加息将引发经济增长放缓甚至引发衰退,从而拉低消费者价格指数(CPI)增幅,使其低于几十年来的最高水平。不过,PIMCO、Capital Group和Union Investment等投资机构的一大批投资经理和策略师则认为,由于世界经济局势出现了明显的变化,通胀从高点回落不太可能标志着价格能够恢复到不久前的稳定水平。

全球低通胀时代一去不复返?

在全球化不断扩大的时期,廉价的商品和低廉的劳动力成本帮助遏制了通货膨胀率。现在,情况开始逆转。随着一些国家的政府因俄乌冲突与俄罗斯断绝关系,石油和天然气价格飙升。企业在重建受损供应链的同时,也在权衡政治紧张局势。紧张的劳动力市场给了工人们争取更高工资的力量。

这使得一些管理着数万亿美元资产的基金经理对于通胀的稳定预期远高于全球主要央行设定的约2%的通胀水平。为了防范这种风险,他们一直在购买通胀保值债券,增加对大宗商品的配置敞口,并扩大现金持有量,而不是直接投资于债券,他们押注消费者价格涨幅不会很快回落到近几十年来的水平。

PIMCO北美地区经济学家Tiffany Wilding表示:“过去二十年的经济‘大缓和’时期,现在已经完全过去了。”截至6月底,该公司管理着约1.8万亿美元资产。她预计,随着世界各国调整应对变化,将出现一段高度不稳定的通胀时期,这些变化将“导致总体投入成本上升,从而导致多年的价格水平调整”。

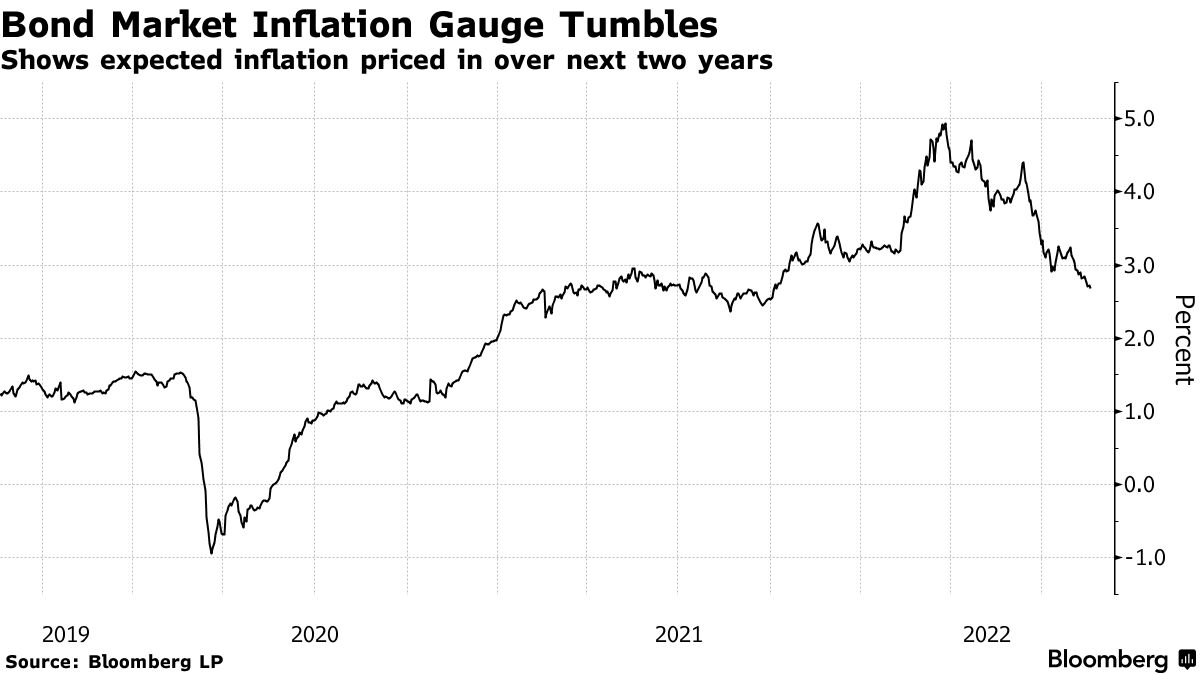

这种观点与市场猜测形成了鲜明对比。市场普遍猜测,物价压力将大幅缓解,美联储可能会在明年开始降息,以刺激经济增长。基准10年期美国国债收益率目前保持在3%左右,比6月中旬的峰值低了约半个百分点。自3月份以来,反映美国未来两年通胀预期的债券市场指标已下调近一半,降至2.7%左右,但远高于新冠疫情前20年广义价格指标1.9%的平均涨幅。

债券市场对于未来两年的通胀预期

政策制定者和市场都对居高不下的通胀率感到惊讶,因为它最初被认为是新冠疫情时期的短暂副作用,一旦全球经济体重新开放,它就会消退。然而,上周三英国公布7月份消费者价格上涨10.1%,超出经济学家预期,为1982年以来最高水平。这令交易员感到意外,他们抛售了两年期政府债券,引发收益率大幅飙升,其他主要经济体的通胀率和收益率等走向同样如此。

Emso资产管理公司(Emso Asset Management)首席策略师Ivailo Vesselinov表示:“市场认为,一些国家央行将有能力降息,这种看法将在适当的时候遭遇挑战。”他预计,随着人们意识到通胀将更加持久,较长期债券的收益率将大幅上升。美联储高官戴利此前曾反对押注明年降息的这一观点。

没有人预计目前的通胀水平将会一直持续下去,这使得有关通胀是否已经见顶的争论变得无关紧要。关键的问题是,未来三到五年,各经济体将面临什么,届时,许多投资者将会预计,物价压力将再次出现类似于上世纪70年代地缘政治动荡时期的情况。

其中一个主要原因是,人们预期贸易紧张局势、能源价格高企和劳动力市场紧张可能不会很快就消失,这给工资带来了上行压力。在欧洲,考虑到该地区对俄罗斯能源供应的依赖,各种挑战就更大了,同时欧洲央行还必须牢记货币政策对19个不同经济体的影响。

不过,尽管各大央行的决策者一再强调,在通胀得到控制之前,他们将继续收紧政策,但在经济严重放缓的情况之下,他们可能会转向宽松政策。美联储官员在7月26日至27日的会议纪要中承认,存在一种风险,即为了恢复价格稳定,他们可能会采取超出必要的宽松措施。

美联储可能也无力回天,美国重返“2%通胀时代”恐成泡影

Union Investment的宏观和策略主管Michael Herzum认为,美联储可能会过早地停止加息,但一旦通胀卷土重来,美联储又会再次开始加息。他表示:“过度关注经济增长而不关注通胀率是一种非常冒险的游戏,因为我们自上世纪80年代中期以来的结构性趋势——即通缩,而不是通胀趋势——正在发生转向。”

Capital Group驻伦敦投资主管Flavio Carpenzano表示,全球劳动力市场趋紧意味着,美联储必须引发大规模经济衰退和失业率上升,才能让通胀大幅下降。此前他抓住7月份的涨势,减持对加息最为敏感的美国国债,并从固定收益角度认为中国资产具有吸引力,因为中国的通胀问题不那么令人担忧。

“我们认为通胀放缓的速度远低于市场预期,”Carpenzano表示,他的公司截至去年底管理着约2.7万亿美元资产。他表示,市场对美联储将在2023年年中降息的预期已经偏离基准。“哪怕到了那个时候通胀绝不是一个已经解决的难题,美联储将继续保持警惕。”

另一个因素是:企业在重建受新冠疫情影响的供应链时,正在权衡不断加剧的全球政治紧张局势。这可能会削弱一种和长期通缩趋势有关的力量:即工作岗位向低工资国家转移。在美国,拜登总统签署了一项520亿美元的措施来刺激本国半导体制造业。美国财政部长耶伦也提出了“支持盟友”概念,也就是使盟国之间的供应链多样化,以防止中断。

“重建贸易网络和供应链需要耗费数年时间,” Mischler Financial董事总经理Glen Capelo表示。他强调:“去全球化趋势将继续存在。”“这将导致通货膨胀,而这种结构性通胀是美联储无法通过加息来对抗的。”

扫码下载智通APP

扫码下载智通APP