新周期下房企转型之战:融信中国(03301)鲸吞500万方土地,楼板价不到1000元

本文选自“面包财经”微信公众号。

伴随着宏观调控的推进,房地产正进入新的周期:土地和资金等核心资源正在加速向龙头房企聚集,香港资本市场对此反应相当灵敏。万科、恒大和碧桂园股价在今年下半年均创下历史新高。一些保持扩张能力,完成全国布局,向一线房企跃升的区域性房地产企业同样得到市场的垂青。

上周,在香港主板上市的融信中国(03301)发布了2017年中期业绩,当日股价上涨超过2%,市场反应积极。自年初以来,融信中国的股价已经上涨超过50%。股价表现显示出,市场去年对于融信大手笔拿地之后负债攀升的担忧明显减弱,转为看多。

一年前,融信以110亿元总价拿下上海静安地块,被看成是这家闽系房企展开全国布局标志性事件。

过去12个月里,融信发生了什么样的变化,让市场对这家内房股的态度发生了巨大的转变?

逆势结盟:融信鲸吞500万方土地,楼板价不到1000元

融信中国的业绩报告显示:2017年上半年营业收入119亿元,同比增长70%,毛利同比增长72%;剔除2016年并表处理的因素,公司拥有人应占溢利同比增长18.58%。

市场对于融信的看多,并不仅仅来自于报表营收和毛利的增长。房地产上市公司当期签约销售额与报表上确认的营业收入,通常会有一个时间差。因此,尽管2016年下半年开始房产调控日益加码,今年上半年大型房企的营收增长普遍较高。

市场更为关注的是其项目储备。业绩报告显示,今年上半年融信在仅推出4个新楼盘的情况下,仍然实现了合约销售额155.14亿元,较上年同期增长约17.35%,在全国房企的销售排名中位居第28位,新盘去化率高达93%。公司在业绩发布资料上透露,预计全年销售额将超越325亿元(并表范围内的项目),目前在手货值已接近3000亿元。

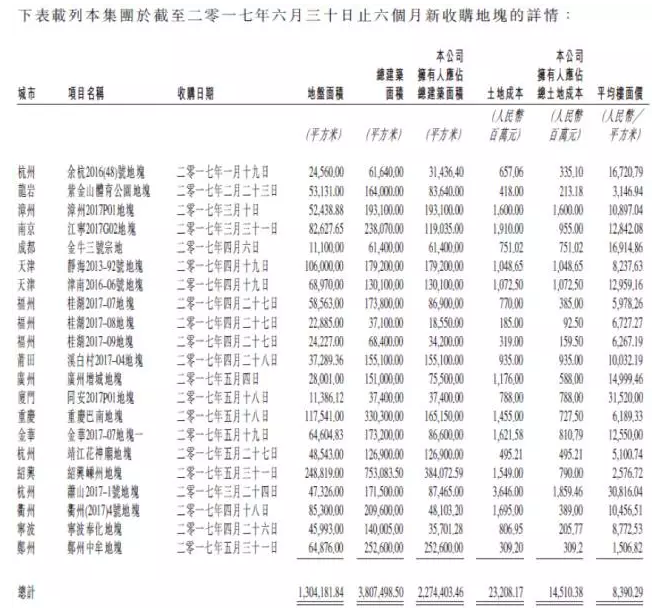

优质土地储备的增加是市场看多融信的另一个原因。中报显示,截至2017年6月底,融信土地储备合计面积1301万平米,上半年新增土地储备21块,其中72.1%位于一二线核心区域。

融信一二线土地储备大幅增加在意料之中。2016年8月17日,融信以110.1亿元摘得静安区两幅地块,折合楼面价格10.03万元/平方米,一举刷新了全国的单价记录。融信自此一战成名,同时也留下了高价拿地的市场印象。但中报显示,截至2017年6月底,融信平均土地成本仅为8463元/平米。

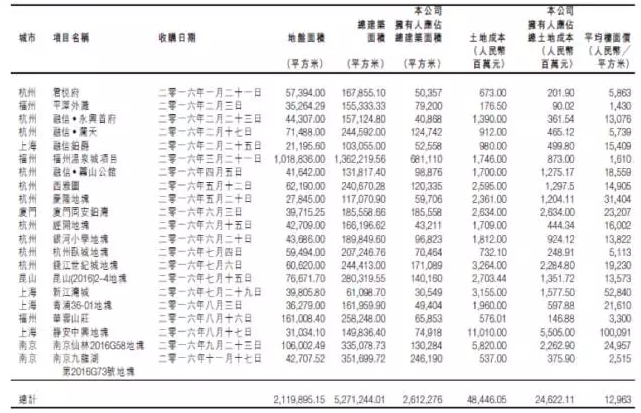

数据显示,上半年融信一二线城市拿地均价为10603元/平米,在售项目均价为26584元/平米;三四线城市拿地均价为5754元/平米,在售项目均价为14469元/平米。融信在业绩报告中详细披露了最近两年收购的所有地块的详细楼板价,这在很大程度上打消了市场对于融信高价拿地的担忧。

2016年融信土地收购成本折合楼板价为平均12963元/平方米,其中已经包括了上海静安和新江湾城的地块。

2017年上半年,收购土地的平均楼板价为8390元/平方米。

融信中国在发布业绩时称:拿地方面日趋审慎,要按照长期发展规划,以及合理的成本价格来购地,综合所在地的区位优势、地理环境以及政策环境等等,前期会进行充分的市场研究,调查及评估城市经济及人口状况,从而评估土地升值潜力并根据自身财务实力,执行购地政策。

业内人士认为,尽管上海静安地块楼面价超过10万元,但这一地块属于极度稀缺的资源。伴随着近期上海力推“只租不售”的住宅用地,未来在上海核心地区获取可供开发出售的住宅用地将更加困难。提早获取稀缺地块,如果能将资金成本控制在合理范围内,即便未来利润率不高,仍可以选择合作开发等方式予以消化。

除了在上海、杭州、南京、天津和厦门等一二线城市拿地外,融信还通过并购与合作方式,低成本向中西部省会及周边城市扩张。今年7月,融信斥资28.97亿元收购海亮地产旗下两家公司55%的股权。通过这一合作,融信以较低的成本获得了35个项目,土地面积超500万平方米,分布在中西部省会及周边17个城市,合作获地平均成本不足1000元/平米。

通过战略结盟,在中报业绩披露时,融信的总土地储备已经超过1800万平方米,初步完成了从区域性地产商向全国性地产公司的转变。

白银时代房企的转型之战:跻身巨头才能生存

经过二十多年高速发展后,中国房地产行业早已经过了那个躺着赚钱的黄金时代,进入了竞争激烈的白银时代。而天风证券在研报中甚至认为:白银时代在今年将进入尾声,房地产行业将进入强者恒强的“镀金”时代。行业整合迅速推进,未能在本轮大周期中站稳脚跟的房地产商很可能面临着被淘汰出局的危险。

据中国房地产协会公布的数据显示,中国TOP20房企的市场占有率正迅速攀升。2009年时,前20大房企的市占率为9.9%,到2016年时已经上升到24.3%。而前5名的市场占有率攀升最快,从4.5%提升到12.9%,市占率提升了接近2倍。

从各大房企近期接连不断的并购和资本运作上观察,伴随着宏观调控的深入和行业并购的加剧,这种集中的趋势还在迅速加强。这意味着,不能迅速晋级的区域性中小房地产商很可能将面临着被并购,甚至逐渐退出市场的局面。

其实这种趋势早在几年前就已经展现端倪,对此早有预判的一些区域性地产商已经开始利用房地产周期波动所带来的机会进行全国扩张,为在房地产的后黄金时代跻身巨头行列铺垫,完成惊险一跳。

融信中国最近五年的转型步伐,尤其是进军上海市场,正是这个大趋势的缩影。

融信诞生于福建,是典型的闽系地产商。直到2012年,融信的项目还主要限于福建省内,虽然已经成为福建省内的龙头房企,但在全国市场并无太大影响力。

从2013年开始,融信开启了全国扩张之路——首站选在了杭州。

数据显示:融信在2013年进入杭州市场,4年时间布局了15个项目,其中11个项目落子都前瞻性的在G20峰会之前完成布局。在本轮房价飙涨之前,当时杭州房地产市场正陷入短时间的低迷。G20峰会召开后,杭州房地产市场急剧升温,提前布局的融信获利丰厚。

以轰动市场的融信澜天项目为例,该项目当时楼面价为5739元/平米,而今年周边新拍地楼面价格已经超过了15000元/平米。融信澜天以18500元/平米左右的均价毛坯开售遭到市场疯抢,两次开盘当天网上选房直接上演“秒光盘”的场面。

今年8月中旬,融信又在杭州庆隆夺得一块宅地,这是今年以来融信在杭州取得的第4个项目。2017年融信预计在杭州将推出近10个全新楼盘,短短四年时间已经成为杭州市场的“黑马”。

真正让融信跃升为全国性房企的转折点则来自于赴港上市和进军上海市场。2016年初,融信在香港主板市场上市,尽管募集资金仅为18亿港元,但是却打通了资本市场的通道。

上市当年,融信加快在上海市场的布局,斥资过百亿获得稀缺土地资源,获得全国性的影响力。有业界人士称:融信静安项目即便最终平进平出一分钱不赚,品牌效应就已经赚到了,这一项目的强大影响力让融信的品牌与高端地产形象挂钩。

通过一个高端项目树立品牌形象在地产界早有先例,比如汤臣一品。汤臣集团其实并不是一个太大的地产商,当前的总市值只有70多亿港元,历史上最高的年营收也只有40多亿港元,只相当于融信中国今年上半年营收的不到三分之一。但是由于汤臣集团多年前开发出当时中国最贵的楼盘——汤臣一品,举国震惊,自此汤臣集团的高端品牌形象深入人心,连带其他楼盘也受到青睐。

不仅在上海大手笔拿地,事实上融信已经将总部迁往上海,从管理架构上为跻身全国性地产商做准备。

从中报的业绩数据来看,融信的晋级战略已经初见成效。截止今年6月底,已经进入包括上海、杭州、南京、成都、重庆、天津、厦门、福州、郑州和宁波等全国18个城市。在与海亮地产结盟之后又批量进入中西部17个城市,完成了在长三角、珠三角、成渝地区、海峡西岸、中原地区和中西部地区等多个区域的布局。按照城市级别划分,则完整覆盖了一二三线城市。

惊险一跃:从高负债到降杠杆

兵马未动粮草先行。融信的战略意图同样体现在上市公司的资产负债表上。

研究港股房产类上市公司过去多年的发展路径,可以非常明显的发现:要成为房企巨擘,通常需要抓住历史性的周期机遇,获得优质土地储备,完成资产负债表扩张。同时,还要在完成资产膨胀之后,迅速降低负债率,回到安全的负债区间。

在房企巨头的跃迁中,通常伴随着举世瞩目的资本大战或者房地产市场的大周期变迁。典型的事例包括:船王包玉刚通过收购战,获取九龙仓和会德丰的控制权,凭借旗下海港城和时代广场这样黄金地段物业所带来现金流,发展成内地和香港的房地产巨擘。李嘉诚在汇丰银行的支持下,于上个世纪70年代末将坐拥香港优质土地资源的和记黄埔收入囊中,形成双旗舰格局。恒隆地产则利用亚洲金融危机、非典事件、次贷危机以及内地房地产调控所形成的周期,在房产低潮期拿地,低价获取优质土地储备。

即便是资产规模稍逊一筹的地产商,也无一不是利用大势所带来的机遇,获取战略性资产。比如:路劲基建利用内地高速公路市场向港商开放的机遇,进军内地高速公路业务,获取稳定现金流;同时在孙宏斌旗下的顺驰因为宏观调控和扩张过快陷入资金断裂困境时,低价收购。这两次历史性的机遇,分别奠定了路劲基建高速公路和房地产两个板块业务的根基。

大手笔拿地完成资产负债表扩张(无论是并购还是其他方式),然后以适当的方式降低负债,完成缩表。这是房地产商晋级的不二选择:不扩张无资产,不收缩无安全。

处在转型期,要完成“惊险一跃”的融信,最近几年实际上也正在经历资产规模的迅速膨胀。在相当长的时间里,融信的高负债率为市场所担心,这也是去年股价走低的一个重要原因。下图为融信的历年负债水平:

在2014年,融信的资本负债率高达15.4倍,正好这是它开始迈向长三角地区的第二年。

在2015年不拿地的情况下,资本负债率急剧下降到2.47倍。上市后,融信的资产负债率和有息负债率目前都有所下滑,2017年上半年资产负债率为79.24%,有息负债率为49.19%。尽管负债率较低负债的港资地产巨头高,但考虑到最近两年急剧增加的优质土地储备,对于谋求向全国性地产商转型的融信,这实际上具有阶段性的合理性。

中报显示,融信总资产由去年同期的989亿元同比增长20%至1186亿元,净资产增长7%至246亿元。截至2017年6月30日,融信集团已经获得总授信额达1185亿,未使用授信647亿。其中获得银行授信1033亿,非银行机构授信152亿。

观察一家房地产公司的负债水平,不仅要看负债率,还要看借款利率,尤其是债券利率。债券利率本质上是对企业信用的定价,根据对融信近期债券利率的梳理,可以发现其利率水平在房地产企业中处于中游水平。其下图为面包财经根据融信财报汇总的主要债券情况:

以2017年2月份发行的2.25亿美元优先票据为例,其利率水平为6.95%。在美元加息的背景下,这一利率水平其实并不算太高,这显示出海外投资人对于融信信用状况较为乐观的判断。

无论是从营收、土地收购策略还是从资产负债表上观察,已经进入全国房地产前30强的融信,都试图在本轮房地产大周期中,完成从区域性房企到全国性地产巨头的跳跃——晋级之战风险与机遇并存,过去几十年房企巨头的“上位”史莫不如此。

房地产市场是个充满故事,缔造奇迹的市场。如果翻阅20年前,10年前和今年的前20大房地产商名录,可以发现其中很多公司早已经消失了。

那么5年之后,10年之后,这张名录上谁又会留下呢?

你想不到一年前耗资百亿拿下上海静安项目的融信,在一年之后以不足1000元/平方米的代价入手500万方土地。

每一个空缺的位置,总有人填补。每一次市场变迁,总有人崛起。(编辑:姜禹)

扫码下载智通APP

扫码下载智通APP