搭上“国产替代”概念复牌大涨20%,宏光半导体(06908)基本面却在“拖后腿”

台海危机下,“半导体”国产替代概念站上投资风口,而概念股宏光半导体(06908)复牌首日大涨超20%,领涨板块,受到市场高度关注。

智通财经APP了解到,宏光半导体于8月4日停牌,并发布配售公告,将向承配人(独立第三方)配售最多3000万股配售股份,相当于已发行股本约5.32%,配售价较停牌前折让10.86%。配售最高所得款项净额将约为9360万港元,预期将用于研发投入,尤其是GaN氮化镓技术方面。

此外,该公司与独立第三方协鑫科技创办人朱共山订立投资协议,将可能发行6000万股新股,认购价较停牌前折让18.48%,总认购价1.8亿港元,完成认购后朱氏将持有公司扩大后股本9.18%。实际上,该公司去年开始将精力集中在第三代半导体上,通过多种手段募得发展资金,业务转型可谓坚决。

即使折让配售场外资金依然拉涨,受到该信息影响,宏光半导体复牌当天大涨20.9%,成交量创下历史新高,次日缩量微涨0.45%。当然,此次大涨配合台海危机“借势”,半导体国产替代概念成为投资风口,而公司也属于“半导体”板块,自然受到资金关注。不过长期走势而言,还得看基本面。

业务造血能力欠缺,新业务加速推进

智通财经APP了解到,宏光半导体在国内生产半导体发光二极管(LED)灯珠以及LED照明产品,业务较为单一,2020年爆发疫情导致收入大幅下降,2021年其开始布局第三代半导体氮化镓(GaN)相关业务。目前该公司就LED灯珠产品在卖,GaN及相关产品纳入业务分部,但尚未产生收入。

该公司业务规模小且业绩质量不高,2021年收入为1.26亿元,主要为就LED灯珠收入,同比略有提升,但仅为2019年的51.8%,期间LED灯珠毛利率20.2%,分布利润率4.21%,业务利润率连年下降。此外,该公司常年经营现金流处于净流出状态,2019-2021年分别净流出0.6亿元、0.22亿元及0.14亿元。

2021年,该公司战略布局第三代半导体,但常年的现金净流出使得账上并没有足够发展资金,因此其通过发行股份融了4个亿的资金,主要通过收购方式扩张该业务,相继以0.77亿港元收购GSR GO集團,0.25亿美元收购位于Vis IC(以色列)的20%股本及175万美元策略性投资GaN Systems,投资支付现金近2亿元。

此外,为了发展新业务,该公司在江苏省徐州经济技术开发区设立一间新工厂,并以4710万港元订购机器扩大半导体产能,同时拟于工厂内安装一条用作生产电子产品(包括Ga N相关产品)的生产线。一系列操作下来,融到的钱大部分都花出去了,账上现金就剩1个多亿元了。

新业务还没开始产生收入,2021年新业务分布利润亏损3.82亿元,使得整体业绩亏损4.47亿元,接近于过去三年收入总和。

实际上,宏光半导体2021年收购的项目以按公平值计量的金融资产列示,合计为1.86亿元。不过有一个收购项目非常吸睛,即2021年2月收购的GSR GO,总代价为7680万港元,以每股代价0.96港元发行,然而由于股价被热炒,收购完成时,发行股份代价涨至5.28亿港元,导致巨亏3.74亿元。

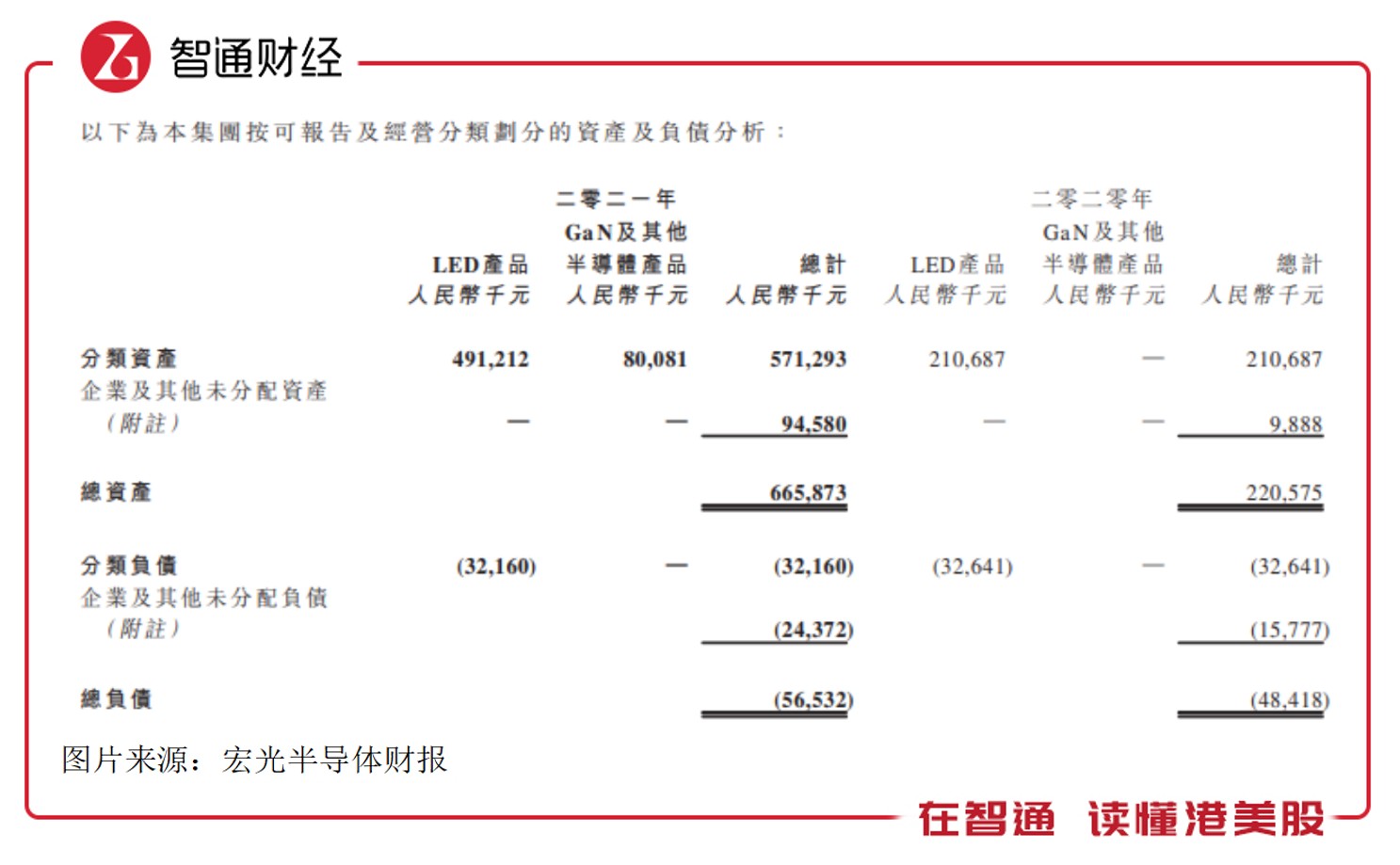

当然,非经营性亏损对业务经营并不会造成很大影响,但会损害原有股东利益,从而影响后面的融资动作。截止2021年末,该公司GaN及相关半导体资产量为0.8亿元,占比总资产12%,原业务造血能力不行,2022年上半年业绩预计不会有很好的表现,而新业务需要发展资金,开工没有回头箭,2022年将继续发行股份融资为新业务输血。

行业虽有前景,但公司基本面不足

宏光半导体不留余力发展新业务,主要是看好第三代半导体的发展前景。世界半导体贸易统计组织估计,2021年全球半导体产业产值总产值5529亿美元,同比增长25.6%,而第三代半导体渗透率持续提升,咨询公司Grand View Research预测2027年全球Ga N半导体装置市场规模预计将达到58.5亿美元,复合增长率20%。

据了解,Ga N拥有更宽的能隙、更大的击穿电压、增强的电能转化效率及更强的高温热稳定性,在工业和消费类电子的需求巨大,同时半导体国产替代一直是国家政策支持的重点,在2021年的新型显示与战略性电子材料重点专项中,第三代半导体是其重要的内容,台海危机下,预计将更加重视,而第三代半导体将成为投资风口。

宏光半导体在第三代半导体上除了收购动作外,还前瞻性为技术研发及未来需求签订合作协议。如与一间在香港市场的法定机构订立为期五年的框架合作协议,发展新一代半导体行业;与某一客户订立战略合作协议;与深圳罗马仕及北京鸿智电通订立战略合作协议;与中国泰坦能源订立合作框架协议等。

目前来说,该公司第三代半导体仍处于开发阶段,合作协议充当“画饼”,不过也为投资者带来一些预期,公司是否有实力完成领先的第三代半导体供应商,仍需要时间验证。不过就该公司当前财务状况而言,一方面是没有雄厚的资金做厚垫,且没有技术积累竞争力弱,另一方面持续通过上市平台融资,由于市值小预计不会融到很多资金,同时也在不断稀释股东权益。

值得注意的是,该公司股权相对集中,赵奕文及林启建一致行动人控股,持股53.23%,家族色彩较浓厚。不过股东对公司发展非常有信心,重要股东GSR自愿决定于2024年5月之前不会出售所持5600万股公司股份;今年6月赵奕文旗下的First Global自愿决定将所持该公司部分股份用于建立员工持股计划,计划于三年内将根据建议员工持股计划授出的股份归属予承授人。

综合看来,就目前宏光半导体基本面而言,并没有多么出众的业绩表现,LED灯珠业务基本面较差,造血能力不足,新业务还未有业绩,一系列的投资收购,以及签订一系列合作协议,但项目更多的是在初级阶段,画饼并不能充饥。虽有股东支持,但该公司基本面无法提供股价持续性上涨动能,谨慎投机炒作后回调风险。

扫码下载智通APP

扫码下载智通APP