22Q2公募基金行业配置有何特征?

1、风格增配大盘成长

以大小盘、成长价值维度来看风格板块配置,22Q2配置小幅加仓大盘成长。大盘成长配置在连续四个季度下降以来首次环比抬升0.76pct至37.42%,大盘价值的配置比例于22Q2下降2.23pct至5.00%。小盘价值与小盘成长的配置比例均下降,22Q2小盘价值的配置比例下降0.24pct至1.07%,小盘成长的配置比例下降0.28pct至2.98%。

我们在6.25发布22年A股中期策略展望《此消彼长,水到渠成》,对于下半年市场风格更加看好成长类、尤其是大盘成长。下半年A股运行的核心矛盾是“此消彼长”,根据中美经济错位变动的相对速率可划分为四个象限,我们判断大概率将演绎“美国衰退的快+中国复苏的慢”,在此背景下A股由贴现率驱动,存在结构性行情,风格偏向于受益贴现率下行的成长股,尤其是大盘成长(估值挤压缓和+景气度确定性高),下半年可继续沿着大盘成长寻找结构扩散机会。

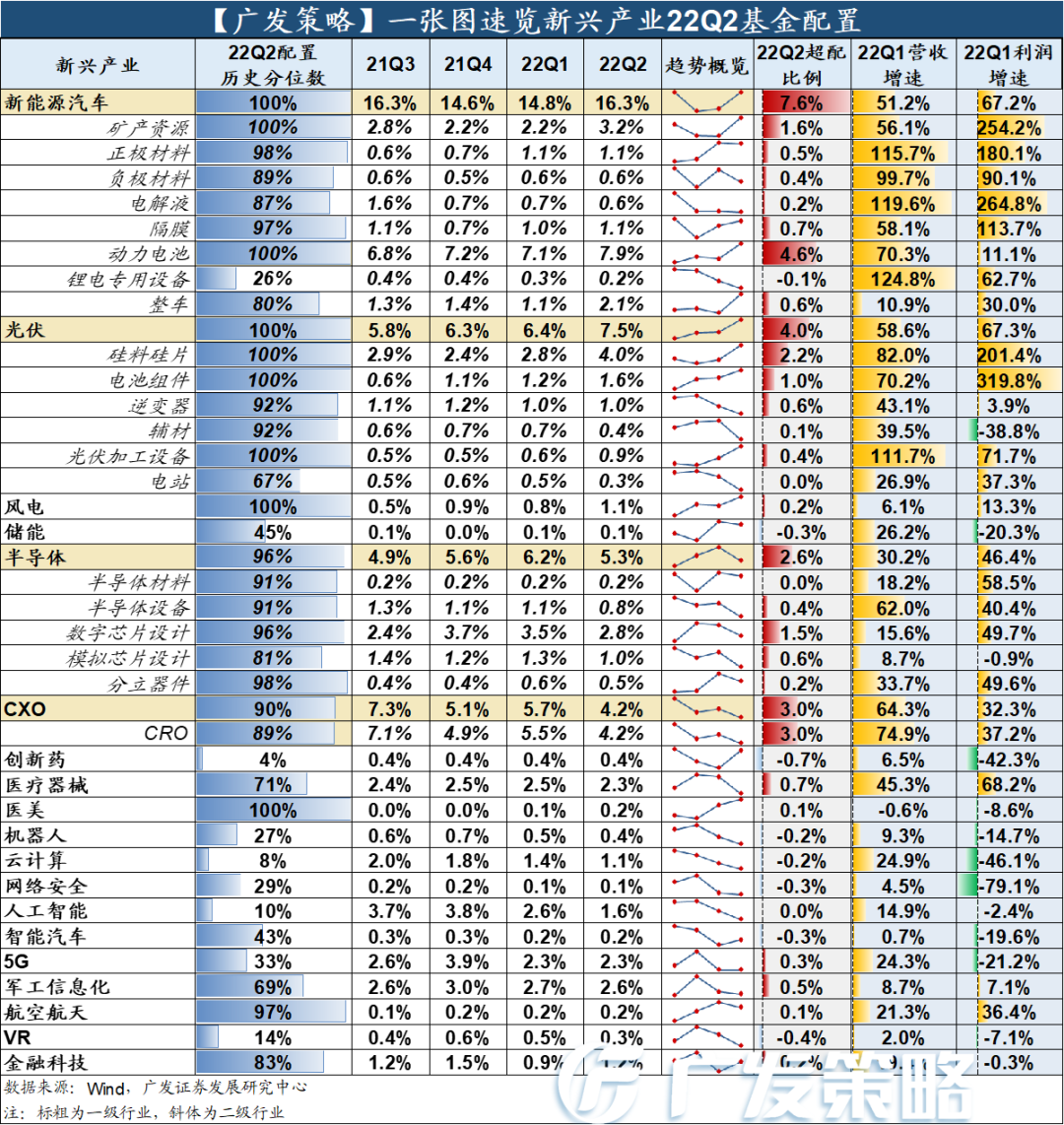

2、“制造优势”再深耕:风光、汽车产业链,多个环节配置创新高

今年基金二季报的整体配置思路,我们概括为两条线索:一方面,在“制造优势”行业里面继续深耕产业链机遇;另一方面,向疫后韧性修复的“消费优势”行业里面寻找新的扩散机会。首先,“制造优势”的风光产业链、汽车产业链,分别代表了生产恢复下内外需最确定的景气方向。代表行业电力设备行业的基金配置比例达到20%,不仅是历史最高分位数,也超过了食品饮料在20年底达到的19.5%的一级行业配置高峰。在产业链高景气的支持下,基金配置向上下游的能源金属、新能源整车、锂电池、硅料硅片、线缆部件、光伏加工设备等各多个环节基金配置都到达2010年以来历史新高。

3、“消费优势”新扩散:兼顾需求恢复β与供给优化α,加仓消费细分领域

基金二季度增配的第二个特点,向疫后韧性修复的“消费优势”行业里面寻找新的扩散机会。例如“消费优势”的乘用车、食品饮料、商贸零售、美容护理、免税及酒店餐饮、医疗消费、航空机场,都在二季度获得了不同程度的增配。消费各领域的加仓,涵盖了疫后修复、国潮品牌、地产链条等多个细分领域。我们在7.19《消费接棒制造,重估中国优势》,A股“此消彼长”行情下,由于经济修复存在先生产(制造)、后生活(消费)的特点,中国优势资产将从“制造优势”向“消费优势”扩散,基金二季度配置已有显现。22年经济修复在5月先体现为生产(制造)恢复、6月体现为生活(消费)修复。A股5月以来“此消彼长”行情第一阶段主要演绎“中国制造优势”;但随着短期成交集中及估值快速上移,短期的行情波动率将有所放大;未来“此消彼长”第二阶段将扩散至“中国消费优势”。

本文编选自“ 戴康的策略世界”微信公众号,作者:郑恺、戴康,智通财经编辑:杨万林。

扫码下载智通APP

扫码下载智通APP