国泰君安国际(01788):净利超同业总和,绿色金融脱虚向实助发展

2021年,港股市场呈现罕见的股债双杀。年内恒指全年跌幅超14%,高周转杠杆的民营房企信用违约风险急剧攀升,高收益地产美元债回报率亏损达到38%。这些表象的背后,受损的自然是银行以及券商。尽管有部分券商企业确实受到较大的影响,但也有企业收入依旧创下历史新高。在当地疫情下,很多中小券商甚至开启又一波倒闭潮,找到稳健的仍然是具有国资背景的大型券商。

低调转型不负众望,净利润超过上市港股券商的总和

智通财经APP了解到,近日国泰君安国际(01788)发布2021年业绩报告。财报显示,2021年国泰君安国际实现营收39.72亿港元,收入规模再创历史新高;归母净利润为10.95亿港元。从已发布业绩的中资券商来看,保持高利润水准的只有国泰君安国际一家,净利润超过10亿港元。申万宏源香港、西证国际则双双亏损。

智通财经APP通过了解财务发现,从收入性质来看,2021年国泰君安国际的费用佣金与利息类收入占比已接近总收入98%,表明即使在市场波动剧烈时期,公司的财务收入仍然稳步增长。其中,公司费率佣金类收入再创历史新高,达16.26亿港元,占比升至41%;利息类收入至22.81亿港元,占比约57%,投资类收入为5980万港元,占比约2%。

盈亏同源,港股券商再次补课风险管理

2021年万科宣布行业进入黑铁时代。对地产行业的下游,涉及高息债的券商、基金投资策略亦面临转型,赌博心态更让盈利产生大幅波动,3-4年盈利半年亏得所剩无几。这可能就是所谓的盈亏同源,硬币的正反面。

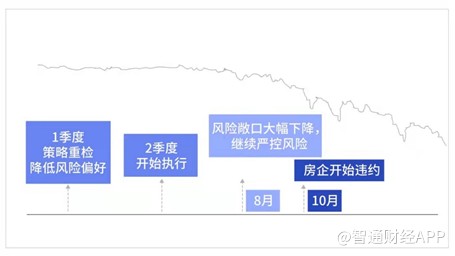

据相关人士透露,近年来的高息债业务使港股券商估值承压,不少企业现在估值不及以前一半,且券商股弹性受影响,高息债对股东回报不理想,但确实拉动了券商业务规模的提升,锻炼了整体梯队的专业性和素质,而后高息债时期上市券商估值恢复是值得期待的事。不过即使在过去几年,国泰君安国际从2018年就开始低调转型,紧抓券商的核心业务,发展服务高净值客户,这几年都维持双位数的ROE,在这种市况下较为罕见。同时作为市场参与者,2021年面对一系列信用与市场风险的持续释放,国泰君安国际及时对资产负债表、业务组合与财务结构做出优化调整,降低风险敞口,增加风险对冲措施,避免了重大损失。

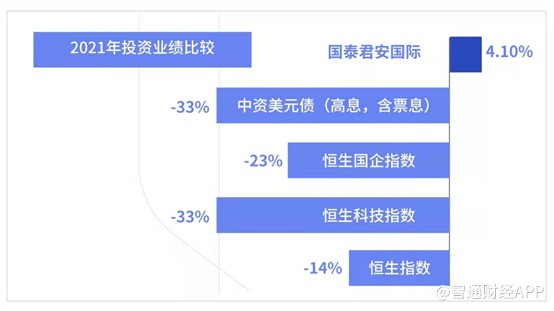

风险措施全面且高效,风险预判,压缩敞口,多元化抵押品,降低相关证券贷款比率,及时追缴保证金或补仓等风险管理工具关键时刻体现价值。去年四季度中国房地产行业,对多数券商的固定收益证券的投资组合造成了负面影响下,2021年国泰君安国际的投资收益仍达到4.1%,远远跑赢各类资产收益率。

公司资产质量在大幅提升。2021年公司减值拨备同比降39%至2.21亿港元,这意味着公司持续将其孖展融资业务由中小型股转向风险更低的蓝筹股,资产质量得到优化。另外,随着拨备的降低,公司总成本收入比下降12%至26.84亿港元,随着公司拨备进一步的下探,公司的资产质量将进一步得到提升。

不带节奏低调转型,输出逆商发展思维

细观国泰君安国际的这份财报,其中财富管理分部的表现尤为出色,竟然已经连续3年创出收入历史新高,收入贡献已经达到46%。追溯历史,自2018年转型,公司坚定推出了丰富的产品线与高度定制化的专业服务为高净值客户提供价值。同时,在互联网券商冲击下,这样独行侠式的转型并不容易,展现出不一般的战略定力。

国泰君安国际发力财富管理业务有其深刻的时代背景。据瑞信《2021年全球财富报告》,2020年全球百万富翁数达到5610万,较2019年增加520万。在全球金融财富不断增长、高净值人群基数不断扩大的背景下,财富管理行业已然迈入黄金发展期。

截至2021年底,公司在港股经纪业务的市场占有率较2018年翻番,同时相关排名在过去两个年度连续提升。整体客户资产托管总金额上升14%到2351亿港元,其中财富管理业务的平均单个付费客户创收(ARPU)达约7.4万港元,大幅高于过去一般零售经纪业务的水准。

在用科技创新频繁冲击金融企业的今天,蚂蚁的故事让人唏嘘,结果未必让人如意。而国泰君安国际早已开始对IT默默投入,不同的是金融带动科技投入的思维,展现了强大的发展“逆商”。据悉,2021年国泰君安国际全面推进数字化转型。结合客户与管理效率需求,公司大力加强金融科技投入,以赋能全面业务发展。年内国泰君安国际推出多项数字化服务,包括可实现最快5分钟转账的“eDDA快捷存款”服务、为专业投资者提供的现金管理工具“聚财宝”、远程开户应用程式以及智能化在线客户服务平台等,助客户即时掌握每一个投资机遇。而现有的“富易港股通”平台交易功能亦持续升级,为客户带来更便捷、高效的网上理财服务。

在公司各方面的努力下,期内公司的财富管理分部实现收入18.29亿港元,同比增加26%,成为拉动公司收入增长的主要动力,并较以往零售经纪创收能力更强。

绿色金融脱虚向实,企业发展才是最强ESG

据公司公告介绍,公司积极响应母公司国泰君安证券提出的“金融向善”与“金融为民”的经营理念,通过投资银行、资产管理、私募股权等业务,引导国际资本配置优质、具有可持续性的中国企业,满足企业与机构客户向低碳、可持续发展方向转型需要。年内国泰君安国际协助企业客户进行债券融资总额同比增长7%至4953亿港元,完成债券承销项目数量共计247项,其中绿色债券承销金额同比增长271%至701亿港元,三项数据均再创历史新高。

公司在ESG方面也做出成果,国泰君安国际继续成为伦敦证券交易所旗下全球指数机构富时罗素(FTSE Russell) “富时社会责任指数系列” (FTSE4Good Index Series)成员。7月,国泰君安国际正式签署加入联合国全球契约组织(United Nations Global Compact),成为香港第一家签署该契约的中资券商。

业绩会中,有投资者留意到员工成本同比下降的问题,是否能留住人才。管理层表示,员工成本主要为花红,作为市场化业务的企业,将花红与业绩挂钩。笔者认为,公司虽然员工成本在去年未能实现增长,但公司能做到奖罚分明不被外部影响,是良好管理能力的表现,未来可以可能吸引更多理性、有冲劲的人才加入。上市企业更不能忘记业务发展和实现利润才是本职工作,并创造社会价值,为国有资产创造经济价值。

几年难遇的投资机会?

在极为严峻的市场环境下,此次财报再次验证了国泰君安国际业绩成长性与稳定性俱佳。而在市场过度悲观的氛围下,公司的估值极为吸引。上市以来,公司连续累计分红现金高达50.7亿港元,分红率高达47.07%。如此来看,当下国泰君安国际的投资性价比凸显,值得长期配置。

总的来看,在市场波动时期,与港股的同业相比,国泰君安国际在2021年业绩中表现出更强的盈利韧性。此外,公司拟派末期股息每股1港仙,派息比率为5.56%,维持高分红比例,持续派息回馈投资者。

扫码下载智通APP

扫码下载智通APP