海通策略:市场担忧的三个问题

核心结论:①市场目前三大担忧:中美利差收窄导致资本外流、俄乌冲突下商品涨价推升通胀、国内疫情反复影响经济。②我们判断负面因素的最差时刻可能正逐渐过去,市场调整时空已明显、估值已较低,稳增长望驱动行情修复。③配置围绕稳增长主线,如新基建的光伏风电、数据中心云计算,关注低估的金融地产。

市场担忧的三个问题

市场经历了3月16、17日接连两天大涨后,18日至今(截至2022/03/25)整体表现为缩量盘整,体现了投资者较为浓厚的观望情绪。我们在《震荡市的填坑行情-20220320》分析过,年初以来导致市场下跌超预期主要源于三个因素:美联储加息、俄乌冲突、国内疫情反弹,而近期市场走势背后或反映出投资者对前述三个因素仍存在担忧,因此本文就这三大因素进行详细分析。

1. 美联储加息对资金流向的影响

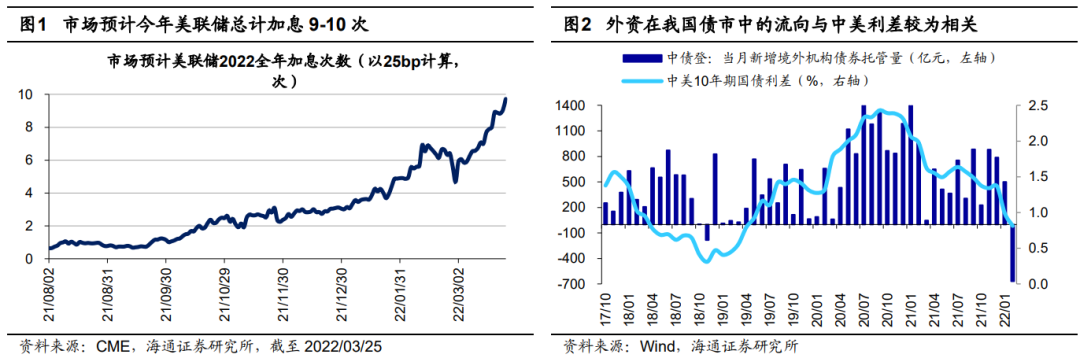

随着3月16日FOMC会议宣布上调联邦基金利率25个BP,美联储新一轮的加息周期时隔约6年再次启动。而此前随着市场对美联储加息预期的不断升温,我国与美国之间的利差早已开始持续收窄,目前(截至2022/03/25,下同)中美10年期国债利差仅为32个BP,2年期国债利差仅约为2个BP,均已接近2018年11月上一轮加息周期末尾时的水平。往后看,当前市场预期今年美联储总计有9-10次加息(以一次加息25个BP计算),中美利差也因此存在进一步收窄的压力,进而使得部分投资者担心外资将持续流出我国的资本市场。

历史上中美利差收窄对外资的影响:债市流入放缓,股市流入扰动不明显。那么前述担忧是否存在?我们先看债市,回顾历史,中美利差收窄时外资流入我国债市的速度确实放缓:参考中债登托管数据,自2017年债券通“北向通”开通以来,若当月中美10年期国债利差整体小于50个BP,外资机构当月债券的增持规模平均是140亿元;当利差达到50-100BP时外资机构当月债券的增持规模平均约为380亿元,利差为100-200BP时外资平均增持债券规模达440亿元;而在20年5月至21年1月中美利差整体高于200BP时外资机构增持债券的月平均规模将近1200亿元。

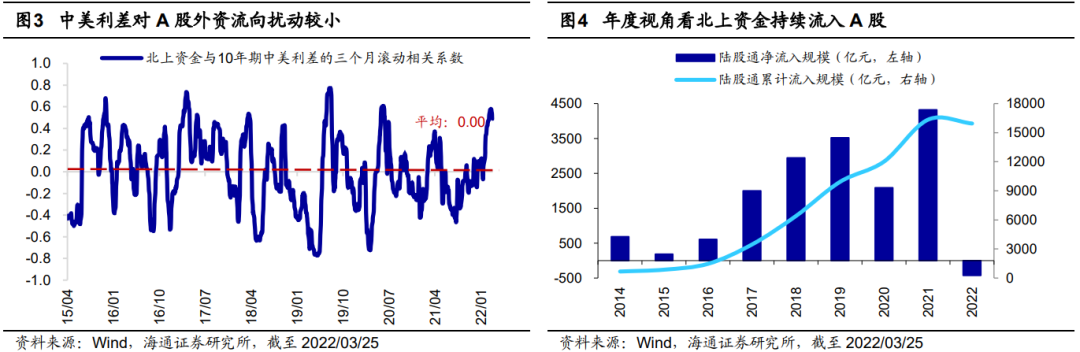

相较债市,历史上中美利差对A股外资的扰动明显较小。我们计算了15年初至今北上资金流入流出与中美利差的3个月滚动相关系数,平均来看15年至今北上资金与10年期、2年期中美利差的相关系数的平均值均接近0%,即拉长时间来看中美利差对北上资金的影响其实微乎其微。实际上,尽管过去北上资金曾多次因外部因素阶段性流出A股,但是如果我们从年度来看,从2014年沪港通开通至2021年北上资金每年都是净流入A股,可见拉长时间来看外资流入A股仍是长期趋势。截至3月25日今年外资整体净流出428亿元,尤其是3月净流出了636亿元,我们认为后续随着情绪逐渐企稳,外资回流A股的概率仍较大,预计今年全年外资仍将保持净流入。

2. 俄乌冲突对通胀的影响

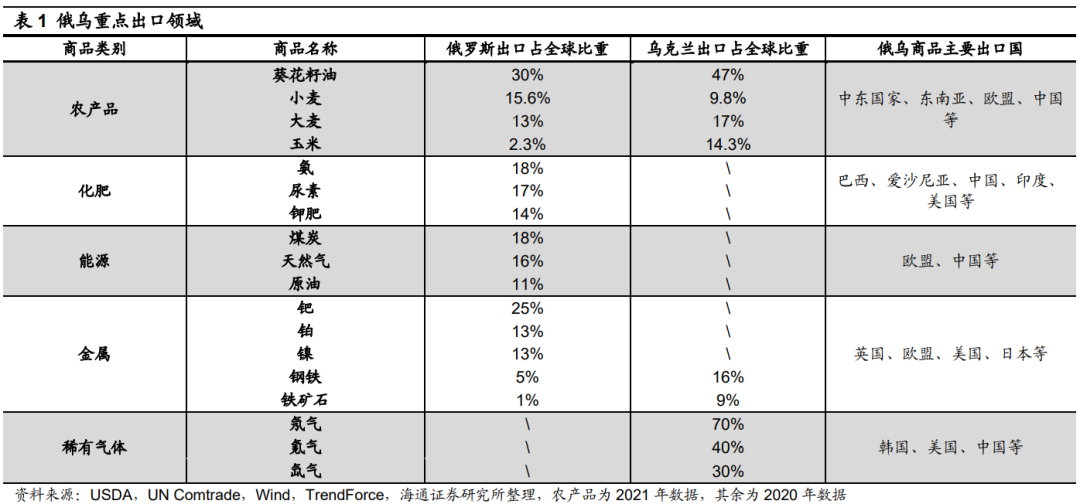

除美联储加息外,俄乌冲突及其后续影响也是市场主要担忧之一。首先冲突事件会对市场情绪造成扰动,其次由于俄乌是全球农业和能源出口的重要国家,自2月底俄乌冲突升级以来小麦、玉米、原油等商品价格均大幅上行,因此也有部分投资者担心商品大幅涨价后通胀压力将进一步凸显,使得股市承压。

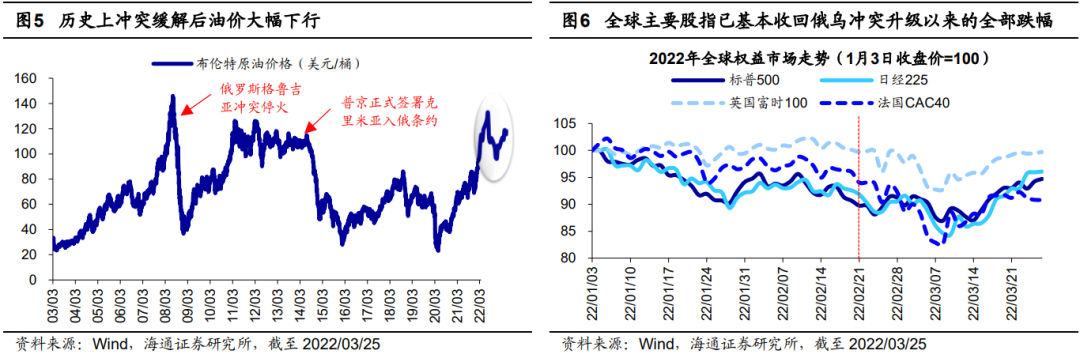

俄乌冲突对情绪面扰动最大的时刻或已渐去,对通胀的影响仍有待观察。其实从全球范围来看,地缘政治冲突给权益市场带来的情绪扰动已逐渐减弱,截至2022/03/25美欧日各国主要股指均已基本收回2月底俄乌冲突升级后的全部跌幅。大宗商品方面,我们在《哪些产业或受俄乌事件影响?-20220318》中分析过,俄乌在全球农业、能源和金属原材料方面确实占据较为重要的地位,例如俄乌出口玉米占全球出口的比重约17%,小麦约为25%,大麦约30%,此外俄罗斯化肥、能源出口也占全球出口10%-20%左右。因此,若本次的俄乌冲突长时间内未能结束,那么后续部分农产品和能源的价格或仍将受到一定的影响。

而参考2008年俄罗斯格鲁吉亚冲突以及2014年乌克兰冲突,随着国际冲突事件的缓和,前期大幅涨价的原油等商品后续价格也会迅速回落。不过值得注意的是,与能源商品不同,农作物的生产具有季节性因素,若错过当下的春耕春播,后续农作物的供应或将受限。乌克兰农业部长罗曼·列先科已在3月22日表示,乌克兰今年春季作物播种面积预计将比去年减少一半以上,因此本次冲突对国际农产品价格的影响或更深远一些。

对于我国而言,尽管2021年我国从乌克兰进口玉米占我国玉米总进口的29%,大麦占26%,但由于我国也同样是农业大国,因此对粮食的进口依赖度整体较低,例如2021年我国玉米进口仅占我国玉米总供给量的约6%,可见国际农产品涨价对我国的影响或相对较小。综合来看,俄乌事件对我国通胀的后续影响仍需等冲突缓和后进一步观察。

3. 疫情对国内经济的影响

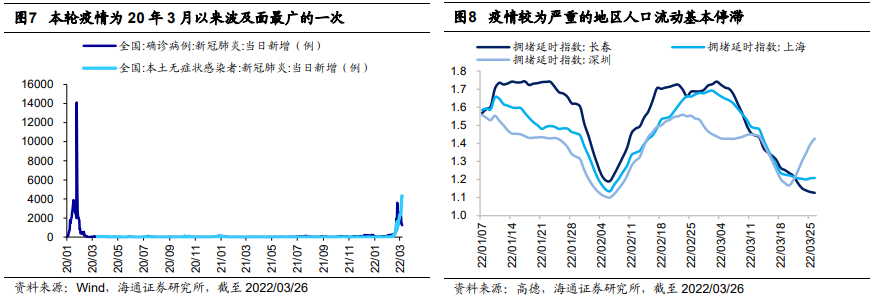

市场担忧近期疫情再度反复会影响经济。3月以来疫情在各地再度反复,截至3月26日,全国单日确诊人数超过1000余例,无症状感染者单日新增4000余例,本次疫情波及全国各地,是20年3月新冠疫情首次爆发以来波及面最广的一次,长春、上海、深圳等城市疫情均较为严重。卫健委3月22日在发布会上曾表示,“目前全国疫情处于高位平台阶段,疫情防控面临复杂性、艰巨性、反复性的严峻形势”。而随着疫情不断升温,投资者们开始担忧疫情会进一步拖累经济。参考高德的日度交通拥堵指数,我们发现疫情较为严重的地区的人口流动基本停滞,意味着各地的经济活动将受到明显的影响:截至3月26日,上海的拥堵指数已经下降到1.18,已经接近春节的低点;长春的拥堵指数下降到1.13,比春节时还低;深圳拥堵指数最低时为3月18日,彼时也接近了春节的低点,但是随后深圳开始复工复产,拥堵指数也开始回升。

疫情防控将更加精准科学,对经济的影响也将逐步减轻。虽然疫情的防控措施不可避免地会对经济造成影响,但是我们也要看到,整个疫情防控越来越科学精准。3月17日,中共中央总书记习近平在政治局常委会上指出,“要始终坚持人民至上、生命至上,坚持科学精准、动态清零,尽快遏制疫情扩散蔓延势头”,要“统筹好疫情防控和经济社会发展,采取更加有效措施,努力用最小的代价实现最大的防控效果,最大限度减少疫情对经济社会发展的影响。”3月15日和3月22日,《新型冠状病毒肺炎诊疗方案(试行第九版)》 (后文简称“诊疗方案”)与《区域新型冠状病毒核酸检测组织实施指南(第三版)》(简称“检测指南”)先后发布,诊疗方案中降低了病例出院的标准,且轻症病例不再强制要求住院接受治疗,而检测指南则是缩小了强制检测的范围,从第二版《指南》中的“全员”修改为“区域”,区域大小由疫情防控需要决定,这些无一例外都体现了精准防控的要求。

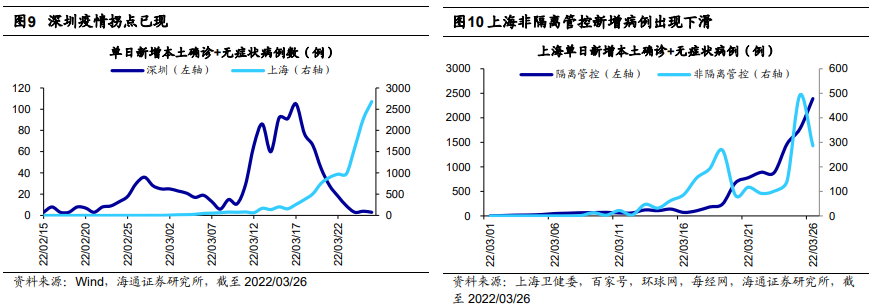

精准防控下,部分城市疫情已经逐步得到控制。3月20日,深圳疫情防控指挥部发布通告,表示深圳已基本实现社会面动态清零,为了统筹好疫情防控和经济社会发展,以最小的代价实现最大的防控效果,将从21日起有序恢复社会生产生活秩序。从近期数据来看深圳疫情拐点已经出现,深圳单日新增本土确诊+无症状病例已从3月17日的105例迅速降至3月26日的3例。此外虽然上海的新增病例数依旧较高,但3月26日上海非隔离管控的新增病例已明显下滑,单日新增本土确诊+无症状病例从25号的493例降至286例,我们相信这一波疫情的拐点可能就在不久的将来。但是,疫情对经济的影响也的确发生了,这次疫情如前所述对一线城市的经济活动影响较大,未来我们可以密切关注是否有政策进一步出台来拉动相关经济。

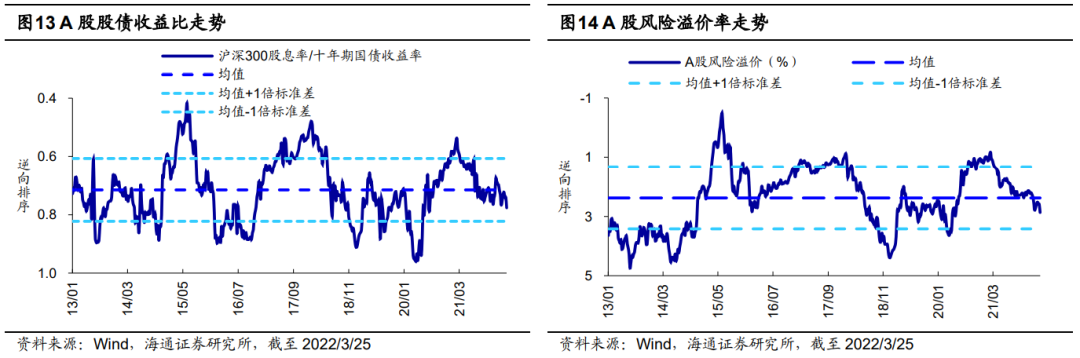

4. 震荡市的填坑行情

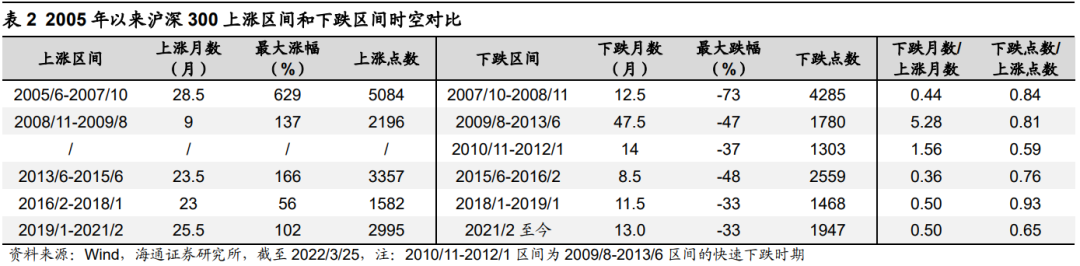

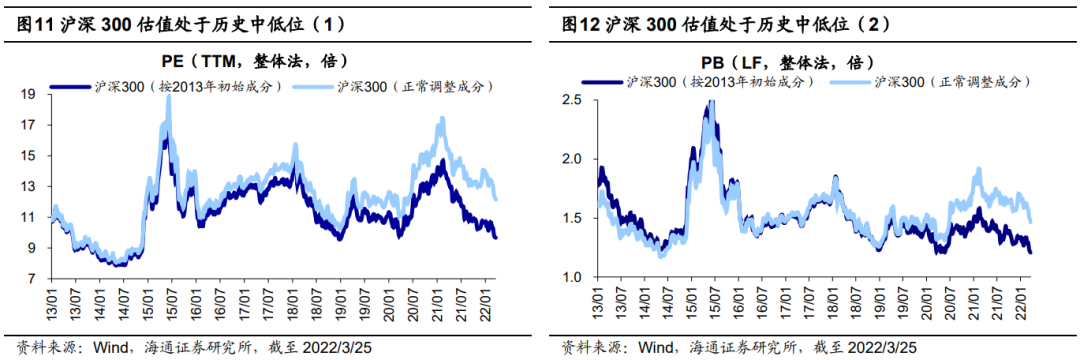

全年震荡市,接下来填坑。在去年底展望今年时,我们曾做过定性判断:“2022年是长牛中的休整,是震荡市、蓄势阶段”、“市场振幅将加大”、“如果明年股票型基金指数回归历史均值,那从目前开始至明年底该基金指数的涨幅约为-6%,投资者需降低年度收益率的预期”,详见《曲则全,枉则直——2022年中国资本市场展望-20211211》、《展望22年:我们的三个特别判断-20211219》。过去几个月的下跌很猛烈,确实超出了我们之前的预期,随着3月16日金稳会的召开,我们认为今年的低点大概率已经出现,往后看将是填坑的行情。有投资者担忧政策底之后市场底或许会更低,而我们在《这次金融委会议与18年10月的异同-20220321》中分析过,这次和18年底虽然看起来颇为相似,都是在市场大跌后监管层积极发声稳定金融市场,但实际上宏观政策背景却不一样:18年底时各项稳增长政策尚未发力,而这一次货币政策已经开始宽松,财政、基建也已开始加码,地产的政策也更为积极,因此本轮下跌市场的低点大概率已经出现了。对比05年以来4轮沪深300涨跌周期,本次沪深300调整的时间和空间均已较为充分,且当前沪深300和万得全A估值均已处于2013年以来的中低位,大类资产比价指标也显示A股性价比已经凸显,详见表2及图11-14。未来填坑行情的催化剂是什么?一是要等前述三个负面担忧消除,目前来看已经有一些边际改善的信号;二是稳增长政策进一步加码发力。过去一周LPR并未如市场所预期的下调,而考虑到全年5.5%左右的GDP增速目标以及信用扩张不及预期的现状,未来各方面政策还将进一步加码,因此后续还要紧密跟踪政策的进一步落地。

沿着稳增长政策主线布局新基建+金融地产。我们认为稳增长将是本次填坑行情的主线。稳增长政策发力有望直接带动新老基建投资的增长。

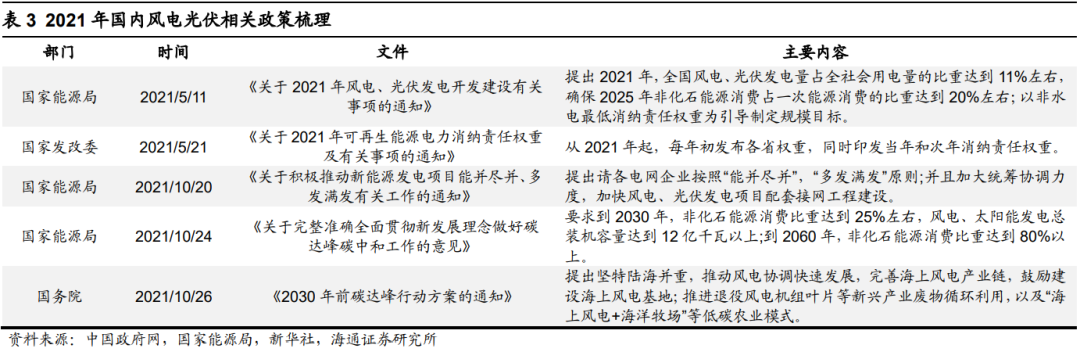

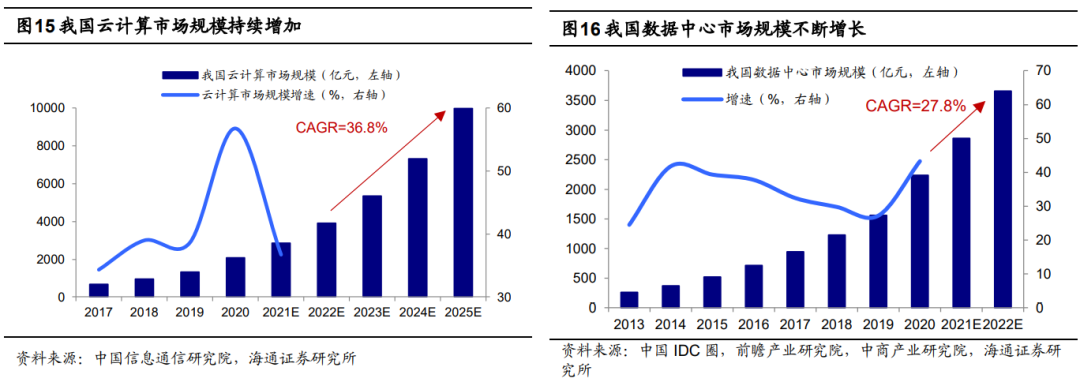

其中“新基建”是短期稳增长与中长期经济结构调整的平衡点,是中国经济迈向高质量发展、创新发展的大国重器。今年政府工作报告中继续要求有序推进碳达峰、碳中和工作。我们在《稳增长的基建亮点在哪?-20220113》中提出今年国内新基建政策有望发力,在“双碳”目标下风光大基地加速建设,有望带动万亿投资,特高压等新型电网设施也在配套建设。除此之外,今年政府工作报告将促进数字经济发展作为单独一段,足以体现近期政策对数字经济领域的重视。在《做大做强数字经济:哪些领域值得关注?-20220218》中,我们提出根据《“十四五”数字经济发展规划》,预计20-25年数字经济核心产业增加值的CAGR达14.1%。综合来看,我们认为接下来低碳经济中风电、光伏、特高压等,数字经济中的云计算、数据中心等值得关注。根据海通电新分析师预测,2022年我国风电新增装机同比增长约50%,光伏新增装机增长超50%;根据中国信息通信研究院《云计算白皮书》的预计,22-25年期间年云计算市场规模复合增速将高达36.8%。

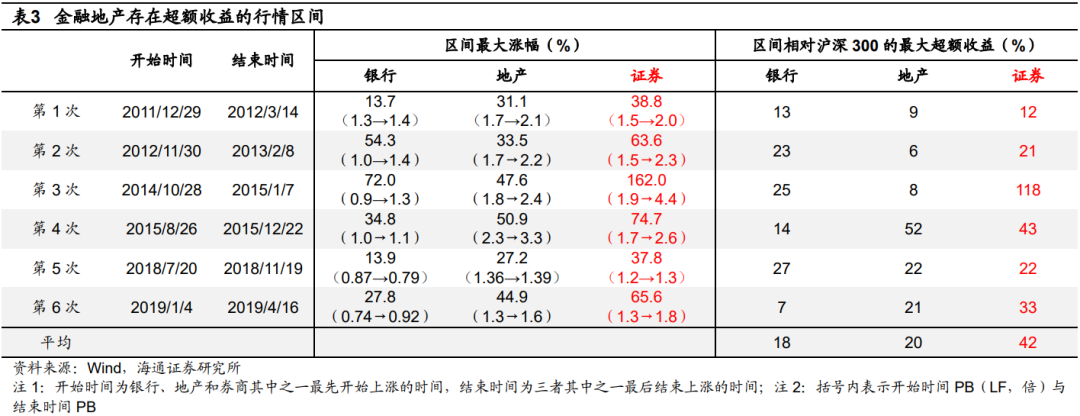

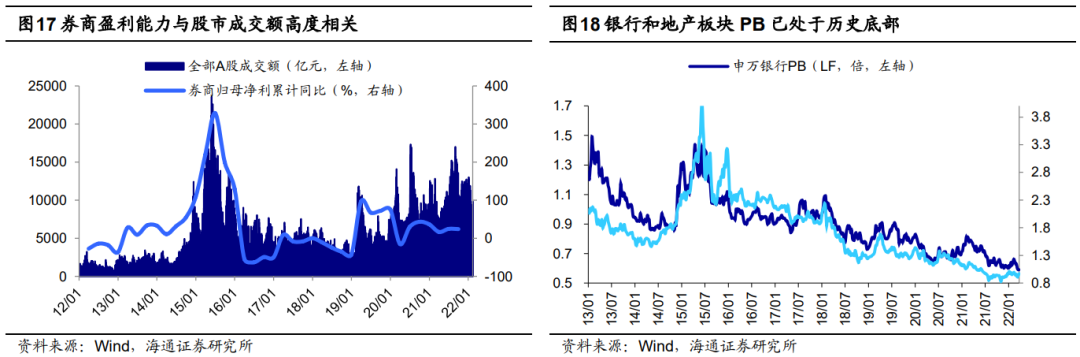

除此之外,低估的金融地产也值得关注。去年11月下旬我们把以金融地产为代表的价值板块放在第一梯队,过去几个月金融地产也跑出了超额收益,申万银行指数自1月初至今(截至2022/03/25,下同)相对沪深300的超额收益已有13个百分点,申万房地产指数自21年11月至今的超额收益已有25个百分点。但回顾2010年以来6次金融地产取得超额收益的行情,平均来看银行相对沪深300超额收益的均值为18个百分点,地产为20个百分点,本次行情中银行地产的超额收益已经很明显。目前大金融板块整体估值依然处于底部,当前银行PB(LF)为0.59倍(处13年初以来从低到高0.2%分位)、房地产为0.96倍(6%)、证券为1.45倍(14%),且在基金持仓中相对沪深300的超配比例均较低。低估值、低配置的银行和地产未来仍可能继续上涨,只是超额收益的空间可能不大,而券商指数目前暂无绝对和相对收益。目前A股共有28家券商披露了2021年业绩,占全部上市券商家数的58%,这些公司总计归母净利润达到1200亿元,较2020年增长了36%。

风险提示:通胀继续大幅上行,国内外宏观政策收紧。

本文编选自“海通策略”,作者:荀玉根、郑子勋、余培仪;智通财经编辑:陈诗烨

扫码下载智通APP

扫码下载智通APP