魏桥纺织(02698):2021年净利润同比增2倍,马太效应下长期发展空间可期

2021年于纺织行业而言,可谓是“喜忧参半”的一年。

一方面,海外消费景气度回升,东南亚等地区疫情爆发,带动订单回流国内,服装出口同比增速显著提升;另一方面,上游棉花、化纤等原材料价格上涨,海运费大幅提升,纺织企业利润端面临一定压力。

但不得不说,如何应对压力也是检验企业实力的重要利器。疫情冲击叠加能耗双控常态化,不仅加剧了纺织行业的“马太效应”——即落后及小型产能不断出清,隐形冠军加速崛起,也促进了纺织业生态更加健康的发展。过往行业中通过劳动力成本占据核心优势的发展模式不再吃香,而真正拥有研发优势、供应链优势及技术壁垒的优质企业开始闪耀。

上述几点可以从国内纺织龙头魏桥纺织(02698)的最新业绩窥出。在“喜忧参半”的2021年,该公司凭借规模优势和研发优势,并未受原材料价格上涨限制,反而通过提升运营管理水平,促使业绩大幅增长,净利润更是同比增加近2倍。

据财务数据披露,2021年,该公司实现营业收入162.63亿元,较去年同期增加约27.6%,归属于母公司所有人的净利润约6.14亿元,较去年同期增加约199.5%,毛利较去年同期增加约35.3%,约13.02亿元,每股盈利较去年增加约200%,约0.51元。

下面不妨结合核心财务数据及行业发展趋势进一步分析:魏桥纺织2021年业绩为什么能够录得如此优质的增长呢?

需求大幅回暖,纺织业务扛起增长支柱

据悉,魏桥纺织目前是中国最大的棉纺织生产商,也是世界头部棉纺织企业。

该公司主要有两大业务,分别是纺织业务、电力及蒸汽业务。在纺织业务中,2021年的内销占比为70.7%,海外销售占比为29.3%。

结合最新财务数据来看,2021年,纺织业务一如既往是魏桥纺织的支柱业务,所获收入占总营收的比例达到70%。

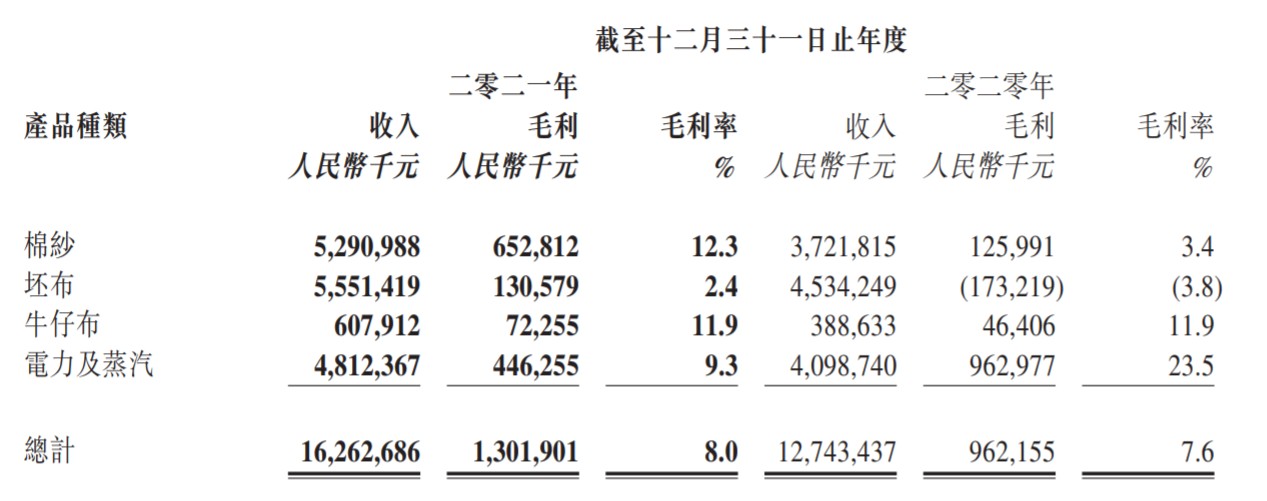

具体而言,2021年,该公司录得纺织品收入为114.50亿元,同比增长32.5%,占总营收的比例约为70.4%;录得电力及蒸汽业务为48.13亿元,同比增长17.4%,占总营收的比例约为29.6%。同时,该公司纺织品毛利率约为7.5% ,较2020年同期上升约7.5个百分点;电力及蒸汽业务毛利率约为9.3% ,较2020年同期下降约14.2个百分点。

(数据来源:魏桥纺织业绩公告)

鉴于上述纺织品收入和毛利率双双增长,电力及蒸汽收入增长但毛利率有所下滑的表现,魏桥纺织在财报中给出的原因如下:

一是国内外纺织服装市场消费逐渐恢复,对纺织品的需求整体上升,公司的主要纺织产品销售量同比增加,销售价格亦较2020年上升;且2020年因疫情的不利影响公司自身净利润水平处于低位;二是魏桥纺织的电力业务一方面由于下游客户对电力的需求减少,公司电力销售量较2020年减少;另一方面主要原材料煤炭价格波动较大导致电力生产成本上涨,根据既定销售电价机制调整后的电力销售价格有所滞后。

事实上,结合国内纺织行业的市场需求来看,魏桥纺织的纺织业务能继续扛起收入增长支柱,不仅仅是自身实力所致,还有来自外部环境的助力。

据国家统计局数据披露,2021年,全国限额以上企业服装鞋帽、针纺织品类商品零售额约为13,842亿元,同比增长约12.7%。外贸方面,中国年度进出口贸易额首次突破六万亿美元。国际纺织品市场需求回暖以及东南亚疫情爆发带来的订单转移,带动出口订单平稳增长。另外,中国海关公布的数据显示,2021年,中国纺织品服装累计出口额约为3,227.1亿美元,同比增长约9.0%。

值得一提的是,在服装需求大幅回暖之际,还有一大发展趋势为国内服装行业景气度提升注入新的活力——即国潮消费趋势上行,为国内服装行业提供新的发展机会。

智通财经APP获悉,近年来,随着文化自信提升、国潮风盛行,国产服装品牌替代海外品牌的趋势上行,安踏、李宁等国货品牌有望进一步提升市场份额。与此同时,受地缘政治事件催化,国产品牌关注度也进一步提升。比如,在2021年3月“新疆棉”事件催化下,中国服装品牌关注度提升了137%。

正所谓“下游趋势,上游印证”,随着外需景气度回升、国潮消费崛起,服装服饰需求回暖,进而也促使国内纺织需求大幅上涨,从而为魏桥纺织的销量上涨起到了很好的支撑作用。

除此之外,棉价上涨也促使国内纺织制造企业相应的销售价格有所提升,从而进一步打开棉毛纺织企业的利润空间。

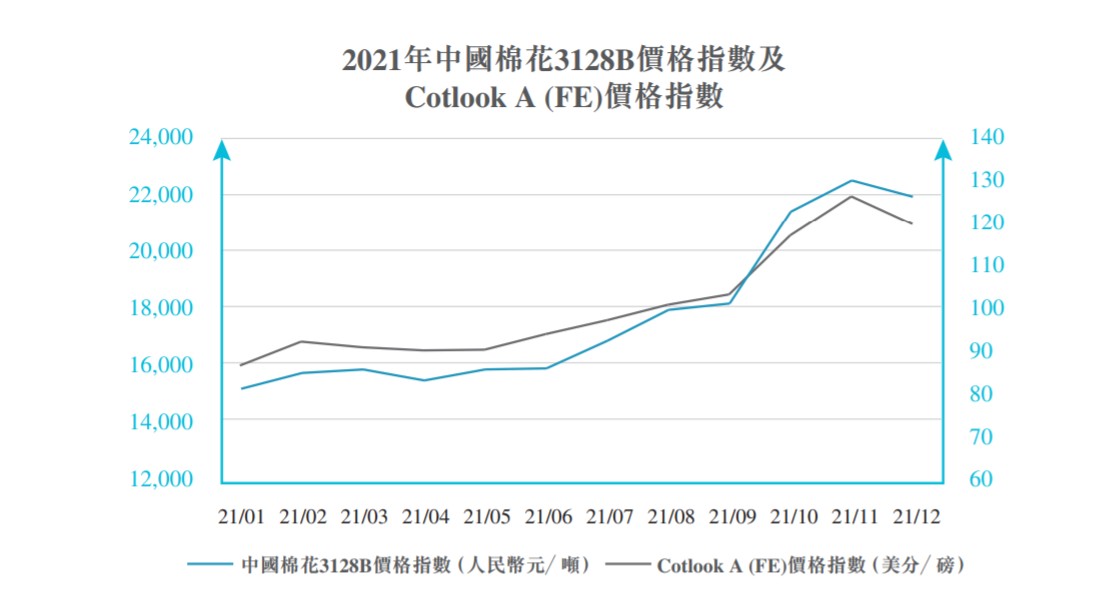

据了解,2021年,受需求回升影响以及全球大宗商品价格普涨带动,国内与国际棉花价格维持上涨态势:据相关数据披露,期内中国棉花A指数3128B平均每吨约为17,808元,同比上涨约37.7%;Cotlook A (FE)指数平均每磅约为101.2美分,同比上涨约 40.7%。

(数据来源:魏桥纺织业绩公告)

为了适应市场需求变化,魏桥纺织积极调整产品结构,提升毛利率较高的棉纱生产占比,进而也打开了盈利向上空间。

据财报数据披露,截至2021年底,该公司棉纱、坯布和牛仔布的收入在纺织业务收入中的占比分别约为46.2%、48.5%及 5.3% ,较去年同期分别增加约3.1个百分点、下降约3.9个百分点及增加约0.8个百分点。需要指出的是,期内该公司的棉纺产品毛利率水平最高,达到12.3%,而坯布和牛仔布毛利率则分别为2.4%、11.9%。

基于上述种种,似乎也就不难理解了魏桥纺织为何能够在“喜忧参半”的2021年录得量价齐升的增长水平了。

加强数字化改造,长期发展空间可期

值得一提的是,魏桥纺织业绩表现突出之余还有一个亮点值得细说——那就是加强数字化改造,进一步提升公司的运营效率和盈利能力,从而达到“降本增效”的效果。

期内,在纺织产品生产方面,该公司持续加大转型升级投入,推进自动化和智能化改造,新建设两个绿色智能化工厂,并对紧密纺、赛络纺以及新型竹节器进行技术改造;在纺织产品研发方面,加大科技创新投入,加强产学研合作,优化产品结构。在纺织产品销售和原材料采购方面,持续强化质量管理,不断提升产品品质,以良好的产品质量提升市场竞争力。此外,公司还持续强化管理能力,加强采购、生产和销售部门之间的协同沟通,尽最大努力地降低成本。

而结合魏桥纺织不断减少的员工数量和增加的研发投入表现来看,似乎也可以看出积极推进数字化改造带来的正面效果。

据财报数据披露,截至2021年底,魏桥纺织共有约40,000名员工,较去年减少约4,000名。人员的减少主要是由于正常的人员流动以及公司不断提升自动化水平,用工需求相应减少。可以看到,随着员工数量的减少,该公司的人工支出也节约了一大笔。同时,该公司期内不断加大产品研发和工艺改进,从而研发开支相应增加,行政开支较2020年增长25.2%至3.48亿元。

而从更深远的角度来看,魏桥纺织的数字化改造,不仅是提升运营效率那么简单,还是坚持长期主义发展的重要动作。

众所周知,近年来,我国纺织行业坚持产业结构升级,向绿色产业发展迈进。而在政策和资本的双重推动下,行业绿色发展成效也十分显著:“十三五”期间,我国纺织行业用能结构持续优化,二次能源占比达到72.5%,能源利用效率不断提升,万元产值综合能耗下降25.5%,行业废水排放量、主要污染物排放量累计下降幅度均超过10%。

随着时间的推移,“十四五”发展期间,“结构调整”“科技创新”“绿色发展”等发展关键词也仍然是行业发展的主旋律。

2021年6月,中国纺织工业联合会发布的《纺织行业“十四五”发展纲要》报告指出,要按照“创新驱动的科技产业、文化引领的时尚产业、责任导向的绿色产业”发展方向,持续深化产业结构调整与转型升级,加大科技创新和人才培养力度,建成若干世界级先进纺织产业集群,形成一批知名跨国企业集团和有国际影响力的纺织服装品牌。

显而易见,“绿色发展”无疑是纺织制造行业未来的主要趋势。对于纺织企业而言,通过科技创新、产业结构调整、数字化改造形成的技术壁垒才是公司收获源源不断的成长力的关键所在。

鉴于此,魏桥纺织积极推进数字化改造不失为一大明智之举。展望2022年,该公司仍将进一步加快数字化改造步伐,建设智能工厂,推动智能织造生产线,推进企业数字化和智慧化转型。同时,将不断优化产品结构,完善绿色制造产业链,加快企业低碳化转型。

而随着魏桥纺织继续加码数字化改造,有充分的理由相信,在大势所趋的绿色发展背景下,具备规模优势和技术优势的它或真正打开成长的“天花板”,长期价值也将由此得到全面提升与巩固,未来整体表现可期。

结语

从前文所提内容不难看出,魏桥纺织2021业绩能够亮眼增长并不是偶然,而是强者恒强的马太效应、研发优势构筑的技术壁垒、坚定绿色发展等多重因素促成的必然结果。

需要指出的是,于魏桥纺织未来的业绩而言,该公司或还将斩获如下两大增量因素:

一是,今年国家的发展策略仍是坚持“稳字当头,稳中求进”。鉴于此战略目标,国家对于大宗商品的价格会严格把控,因此原材料方面应该不会出现像去年一样的大幅波动,这也意味着该公司的纺织业务和电力及蒸汽业务两大业务将不会受到原材料大幅波动影响,可以很好地扛起未来“增长大旗”。据悉,该公司主要原材料是棉花和煤,占总成本约80-90%。

二是,该公司继续在2022年推进自动化,受机器设备国产化影响,选择现在的时机加大自动化进程,不仅是一种顺势而为的操作,也将大大缩减公司的资本开支,从而进一步提升公司未来的整体盈利能力。

以上的增量因素,也最终决定了,魏桥纺织成长动力十足,后续业绩将存有较大的增长空间。

此外,从衡量企业是否具有投资价值的重要标尺之一——股息率的表现来看,魏桥纺织的投资价值亦十分明显。2021年,该公司拟派发末期股息为每股0.18元(约0.22港元),对照3月18日收盘价2.28港元来看,该公司股息率已经达到9.6%,股东投资回报十分可观。此外,目前公司PE(TTM)仅为3.62倍,PB只有0.12倍,估值吸引力也较为显著。

综上所述,可以看出,作为一只具有规模优势、技术优势的龙头纺织制造股,在“外因”国内纺织需求大幅回暖以及“内因”调整产品结构、技术升级等多重因素作用下,未来公司的业绩和股价均有不错的上行空间。

扫码下载智通APP

扫码下载智通APP