ADC药物2021年全球销售收入和竞争展望

2022年2月,强生和礼来分别与Mersana和ImmunoGen达成抗体偶联药物(ADC)合作,双方都将投入超10亿美元入局ADC赛道。这两个巨头的加入也让原本就引人关注的ADC药物市场又添加了新的变局力量。

全球ADC药物的整体市场规模在2021年超过50亿美元,这一数字虽然看起来还不如一个超级重磅炸弹产品的年销售额,与ADC领域的吸金热度似乎也不匹配,但是要知道,ADC药物当前多数都还是临床后线疗法,而且一些创新性的首创ADC药物也刚刚获批,市场还在培育之中,它们在上市前两三年的表现还是不错的。本文主要对ADC药物的市场格局做一分析,供大家参考。

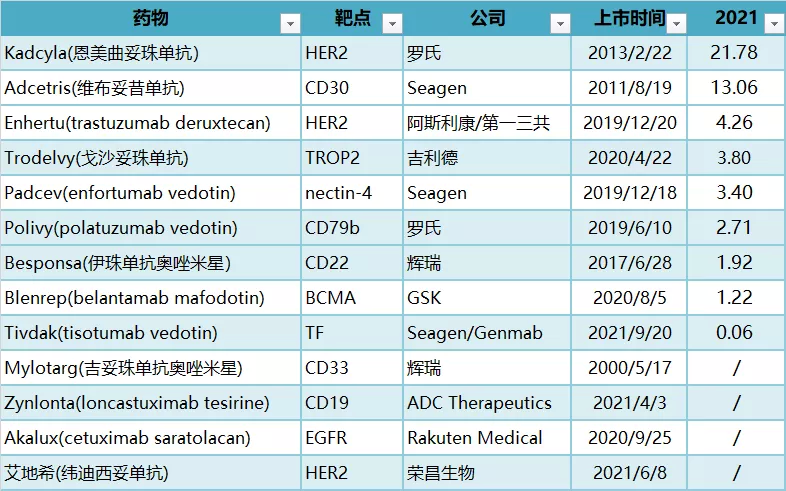

2021年ADC药物全球销售额(亿美元)

说明:1)数据来源于公司财报;2)Enhertu数据由阿斯利康披露,代表日本以外市场(阿斯利康/第一三共共同负责),不包括日本市场销售收入(第一三共独立负责,2021财年前三季度销售收入约0.6亿美元),

老产品格局已定,新产品潜力初显

Kadcyla(恩美曲妥珠单抗)和Adcetris(维布妥昔单抗)是上市时间比较早的成熟ADC药物,在当前的ADC市场占据绝对优势份额。作为首个实体瘤领域的ADC药物,Kadcyla凭借近20亿瑞士法郎的销售业绩排在首位,同比增长16%,双位数的增幅显示了不错的增长潜力。2021年,Kadcyla业绩增长主要得益于早期乳腺癌辅助治疗这一适应症的驱动,不过增幅和增长的绝对值较2020年都有所降低,特别是2022年又将面临Enhertu在二线乳腺癌适应症上的竞争,增长趋势或许会进一步放缓。

Seagen/武田合作开发的Adcetris(维布妥昔单抗)合计销售额也突破13亿美元,仅次于Kadcyla市场规模。维布妥昔单抗目前是美国CD30阳性霍奇金淋巴瘤和外周T细胞淋巴瘤的一线标准疗法,统计学意义上的OS显著改善也使其成为临床基础治疗手段。此外,维布妥昔单抗仍在开展适应症拓展的临床研究。

阿斯利康/第一三共Enhertu(DS-8201,HER2 ADC)、吉利德Trodelvy(戈沙妥珠单抗,TROP2 ADC)显示了巨大的增长潜力。

Enhertu在2019年年末获批,2020年算是首个完整的财务年,在日本之外的市场,Enhertu的2021年全球收入是4.26亿美元(2020年是2.02亿美元)。

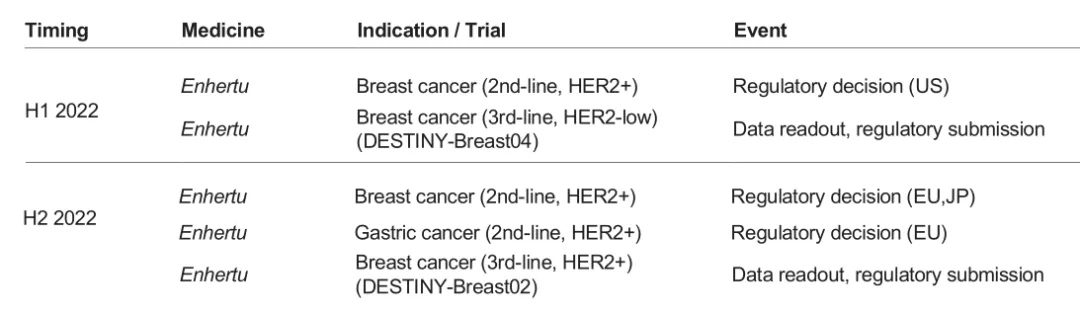

2021年,Enhertu在Her2阳性乳腺癌的头对头临床III期研究中披露积极数据,相比 Kadcyla显著改善患者OS。Enhertu二线治疗Her2阳性乳腺癌的补充申请已被FDA授予优先审评,2022上半年有望批准上市,相同适应症的申请也已经同步提交欧盟和日本。2022下半年,或将迎来欧盟对Enhertu二线治疗Her2阳性乳腺癌和胃癌的监管决议,这些都进有利于Enhertu销售额在2022年的进一步提高。

除此之外,Enhertu在三线治疗Her2低表达乳腺癌患者的临床研究数据(DESTINY-Breast04)也将在2022年公布并提交上市申请。Enhertu还在在HER2+乳腺癌新辅助治疗中开展相关研究。不过,Enhertu在临床试验中的间质性肺病不良反应可能是制约其临床使用的重要因素。

2021年,戈沙妥珠单抗在首个完整年实现销售收入3.8亿美元,是近几年上市的ADC药物中表现比较好的产品。2021年4月,戈沙妥珠单抗治疗三阴性乳腺癌获得FDA完全批准,同时又迎来尿路上皮癌适应症的拓展,促使销售业绩持续增高。2021年11月,戈沙妥珠单抗在欧盟的上市增补了销售收入,仅2021年Q4便收入1.2亿美元。

2022年上半年,戈沙妥珠单抗治疗HR+/HER2-转移性乳腺癌临床Ⅲ期数据将公布,并在下半年提交上市申请。戈沙妥珠单抗的先发优势使其在未来几年仍将保持市场独占优势,同类产品(如:datopotamab deruxtecan)短期内不会提交相同适应症的上市申请。当然,在尿路上皮癌种批准的Padcev(enfortumab vedotin)紧随其后,不过两个药物靶向不同的抗原,也算是具有了差异化的患者群体。

葛兰素史克Blenrep(belantamab mafodotin)目前的适应症为多发性骨髓瘤的末线治疗(5线及以上),临床使用非常靠后,2021年也取得了1.22亿美元的收入,如果能够实现治疗用药线级前移,市场销量也有望大幅提高。

ADC投融资交易火热,合作授权活跃

除了在销售业绩上看到了ADC产品未来增长的信心之外,这个领域的融资和交易合作在2021年也继续保持热度。多禧生物10亿人民币的C轮融资拔的国内“头牌”,荣昌生物26亿美元的交易更是创造了中国创新药license out的新纪录。

医药魔方数据显示,2021年ADC药物领域共披露了40多起融资事件(含IPO),六成以上融资发生在国内,热度持续升温。ISAC、PDC、VDC、ACC、AnDC等新型偶联药物也在2021年触发融资事件。

投融资交易火热,合作授权也形式多样。除了单纯产品的合作授权和引进之外,涉及ADC药物技术的合作也在不断增加。信达生物、美雅珂、普方生物、MacroGenics、Mersana和Mersana等国内外公司分别与Synaffix达成数亿美元的合作或拓展合作,助力企业布局ADC药物。此外,Emergence Therapeutics更是将license in玩出了新花样,通过分别引进抗体、Linker和载荷搭建自己的ADC产品。

强生和礼来的加入,使这个领域在2022年的表现更加令人期待。回望2021年,SBT6050和BDC-1001的研究暗淡但没有令免疫刺激偶联药物折戟沉沙,SBT6290已经开始了新的临床研究。展望2022年,有理由相信ADC领域的融资和交易合作仍会延续,期待更优异的临床进展特别是新型偶联药物(如掩蔽肽、载荷前药)积极数据。

本文来源于“医药魔方”微信公众号,作者为树叶;智通财经编辑:文文。

扫码下载智通APP

扫码下载智通APP