加息重压之下美股怎么投? 大摩:抱紧这些银行股及多元化金融股

随着美联储暗示将在3月份采取加息措施,摩根士丹利分析师Betsy Graseck和Michael Cyprys列出了他们认为利率上升环境之下适合投资的两大板块——银行和多元化金融的具体投资标的。

他们在2月4日的一份报告中写道:“在10年期美债收益率上升的情况下,投资者需要增持银行股和多元化金融股。”

两位分析师表示,过去10年,尤其在10年期名义收益率上升、10年期盈亏平衡收益率上升和10年期实际收益率上升期间,银行和多元化金融板块表现突出,是仅有的两个表现优于前100强股票的板块。

“这很重要,我们的利率策略师预计,到今年年底,实际收益率将从今天的-0.58%左右抬升至-0.10%左右,开始接近新冠疫情前的水平。”

两位分析师指出,在资本支出、通胀以及名义GDP这项指标预计在2022年和2023年分别上升8.4%和5.4%,而在新冠疫情前(2017年-2019年)为4.5%的背景之下,如果这些仅仅是低估的情况,他们也不会感到惊讶。

智通财经APP了解到,两位分析师列出了一些在加息环境之下适合投资的美股,以利用较高的利率并避免某些特定的风险:

利率将提振银行和零售经纪商的每股收益(EPS)——联邦基金利率每提高50个基点,2022年EPS将增加约5%,区间为0-14%。两位分析师列出的前三大投资标的是:富国银行(WFC.US)、嘉信理财(SCHW.US)和LPL Financial (LPLA.US)。

若10年期美债收益率每上涨10个基点,2022年EPS中值将增加约1%,区间为0-6%。富国银行、美国银行(BAC.US)和Signature Bank (SBNY.US)位列前三。

通过对过去4年的10年期美债收益率变化和自2021年9月以来的联邦基金期货变化的分析,大摩分析师发现SVB Financial (SIVB.US)、M&T Bank (MTB.US)、嘉信理财、Huntington Bancorp (HBAN.US)、美国银行在市场衡量10年期美债收益率时BETA比率最高,富国银行和美国运通(AXP.US)在使用联邦基金期货指标作为对比时BETA比率最高。

对于那些希望避免信用风险的投资者,他们则建议买入嘉信理财、道富(STT.US)和瑞杰金融(RJF.US)。为了避免股票市场风险,两位分析师提到了M&T Bank和嘉信理财。

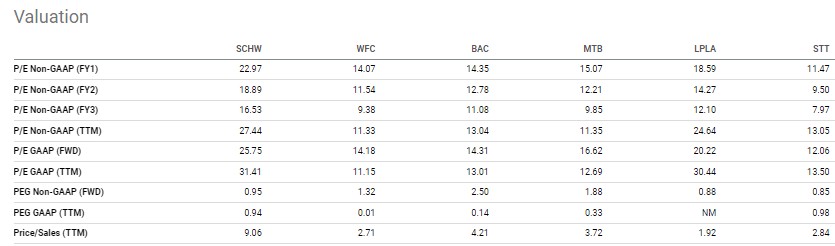

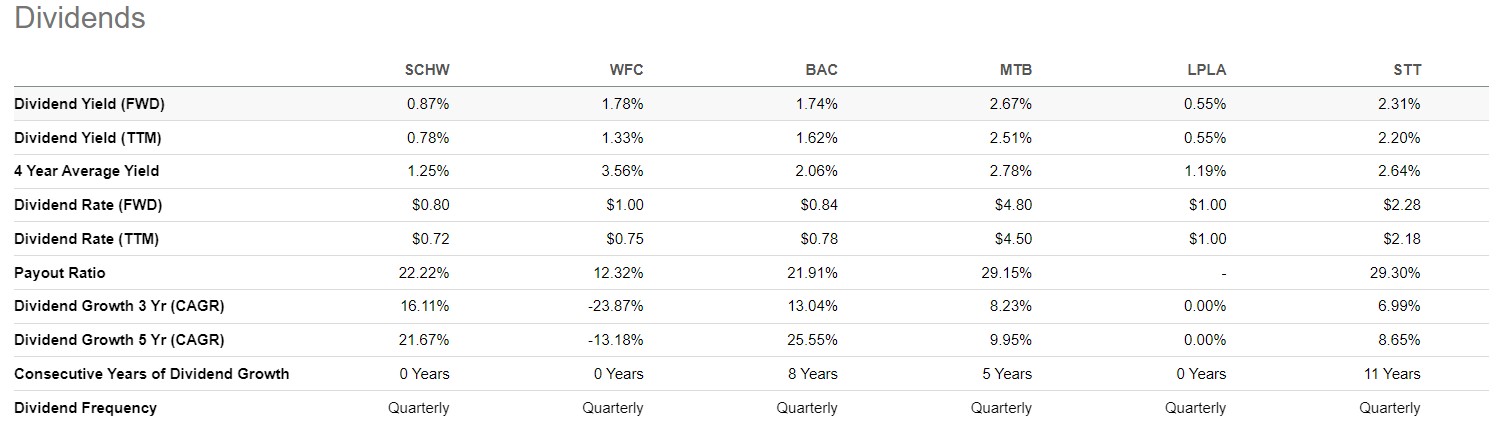

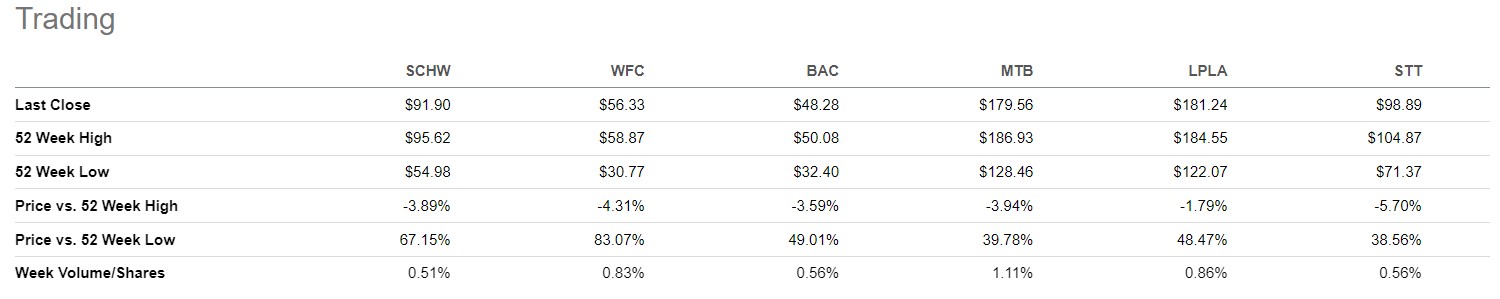

下图为嘉信理财、富国银行、美国银行、M&T Bank和LPL Financial估值、股息以及交易价格对比。

扫码下载智通APP

扫码下载智通APP