广发香港:历史上稳增长右侧,行业如何表现?

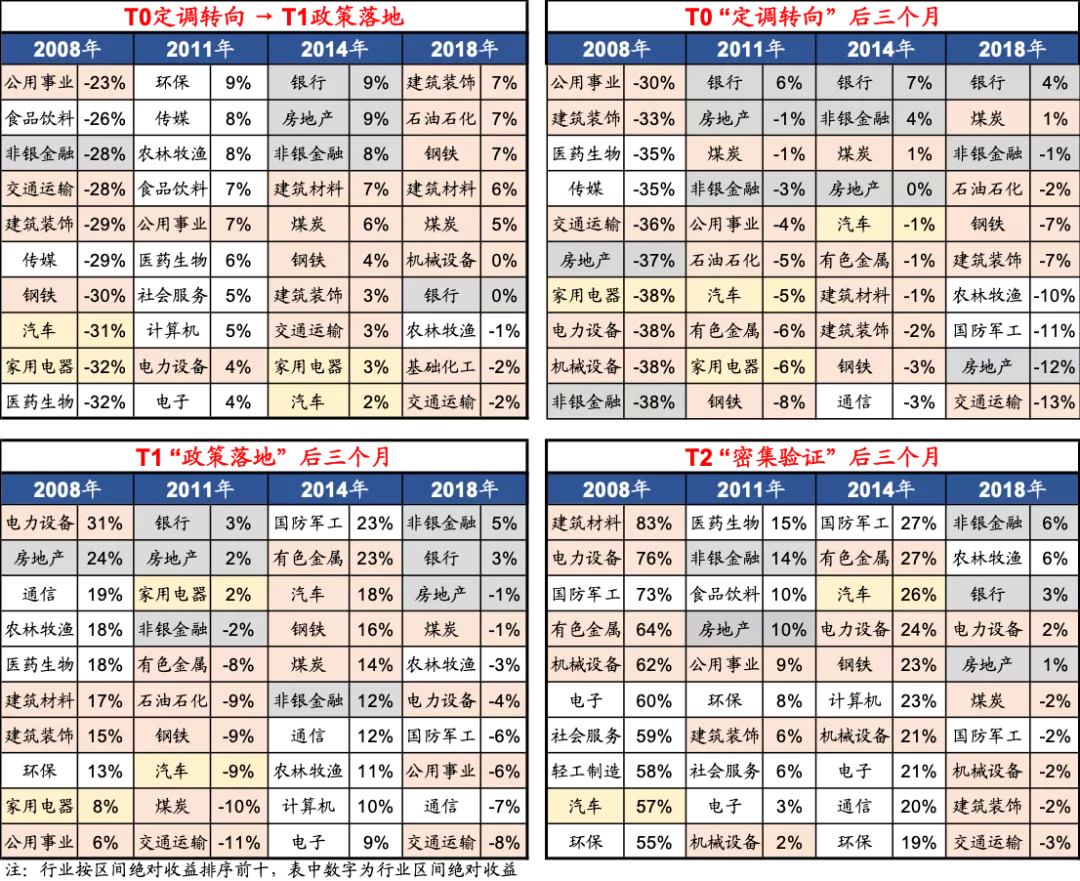

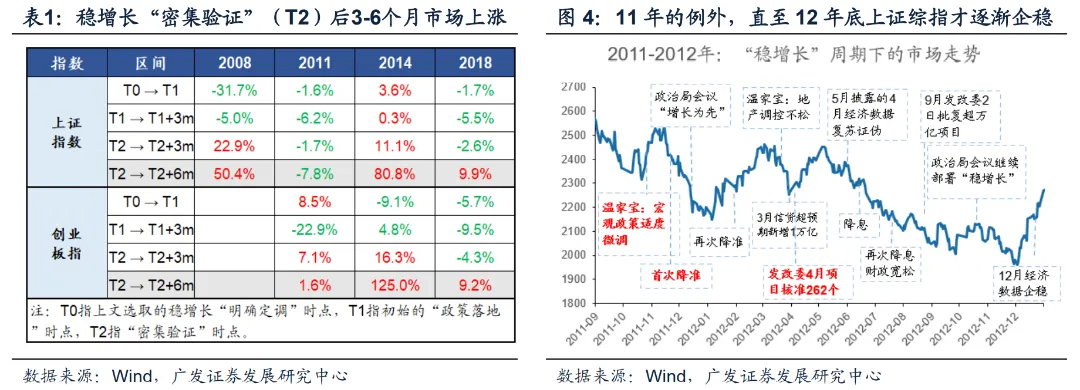

从历史上典型盈利下行期的“稳增长”来看,市场每一轮“稳增长”周期会有三个重要时点——明确的定调转向(T0)、初始政策落地(T1)、密集政策验证(T2)。

例如08年7月政治局会议转向、9月降准、11月四万亿;11年10月总理讲话、11月时隔3年降准、12年3月后密集加码;14年3月国常会鲜明定调,4月部署棚改,5月起密集审批基建;18年7月转向“稳杠杆”,8月加快专项债,9月起政策组合拳。

历史上稳增长右侧,从超额收益看,T0“定调转向”后即是增配“稳增长”链条的时点,而在T1、T2政策路径明晰后行业会更加聚拢——

08年“四万亿”下基建链条最强劲,11年底降准、18年7月稳杠杆后大金融表现最优,12年地方地产政策松动拉动地产,14年棚改及铁路水利等重点工程建设带动周期股。

完整内容详见1.16日发布的周末五分钟系列报告《稳增长回调,增持良机》(点击可查看)

年度策略《慎思笃行》提出的预期差继续发酵。年度策略我们判断美国即将迎来90年代以来首次的“滞胀+加息”组合,海外“滞胀”将迫使美联储加快紧缩脚步,美国12月CPI再创82年以来新高而鲍威尔印证收紧线索。年初至今A股普通股票+偏股混合型基金收益率中位数为-6%+,在年初收益没有“安全垫”的背景下或触发绝对收益产品的被动减仓,类似21年初“茅指数”调整后引发的“负反馈”。 从历史上典型盈利下行期的“稳增长”来看,市场每一轮“稳增长”周期会有三个重要节点。分别是明确的定调转向(T0)、初始政策落地(T1)、密集政策验证(T2)。08年7月政治局会议转向、9月降准、11月四万亿;11年10月总理讲话、11月时隔3年降准、12年3月后密集加码;14年3月国常会鲜明定调,4月部署棚改,5月起密集审批基建;18年7月转向“稳杠杆”,8月加快专项债,9月起政策组合拳。 历史上稳增长右侧,市场和行业如何表现?从08年、11年、14年、18年“稳增长”右侧看,T0“定调转向”和T1“政策落地”都不是市场企稳或上涨的充分条件,市场短暂上涨后继续震荡下跌;往往需要等待T2“密集验证”,T2后的3-6个月市场区间涨幅转为正。但从超额收益看,T0“定调转向”后即是增配“稳增长”链条的时点,而在T1、T2政策路径明晰后行业会更加聚拢。例如08年“四万亿”下基建链条最强劲,11年底降准、18年7月稳杠杆后大金融表现最优,12年地方地产政策松动拉动地产,14年棚改及铁路水利等重点工程建设带动周期股。 如何用PEG的思路进行低区-高区行业筛选?目前低区“稳增长”链条22年PEG较低的行业是建筑(0.51)、地产(0.52)、银行(0.61)、非银(0.62),二级行业是基础建设(0.47)、保险(0.49)、装修装饰(0.59)、消费建材(0.87)。此外我们在1.5《渗透率各阶段,新兴产业如何演绎?》提到本轮赛道股的调整空间接近阶段性尾声,同样用PEG思路筛选PEG占优的新兴产业为新能源整车(商用+乘用)、光纤光缆(0.66)、PET基膜(0.88)等。 短期风险来自绝对收益被动减仓的“负反馈”,利用PEG思路配置高区-低区均衡。A股短期仍有“负反馈”风险,但负反馈的被动杀跌是阶段性见底的契机,提供了布局的良机。历史稳增长右侧,“定调转向”即是增持“稳增长”链条的时机。本轮赛道股的空间或接近尾声,同样可利用“负反馈”调整来筛选布局。用PEG思路高区-低区均衡配置:1. 低区“稳增长”(券商/白电/消费建材);2. 双碳宽信用+PEG合意赛道股(新能源整车/动力电池/电机);3. PPI-CPI剪刀差收敛(农业/食品) 风险提示: 疫情控制反复,全球经济下行超预期,海外不确定性。 本文来源于微信公众号“广发香港”;作者为分析师戴康、郑恺;智通财经编辑:文文。

扫码下载智通APP

扫码下载智通APP